出售文旅城、抛掉酒店物业,万达王牌资产万达广场也要转让?“昔日首富”王健林连日来卖卖卖引发广泛关注。

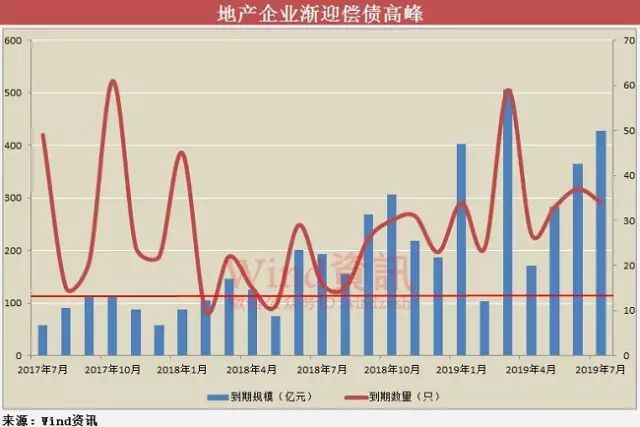

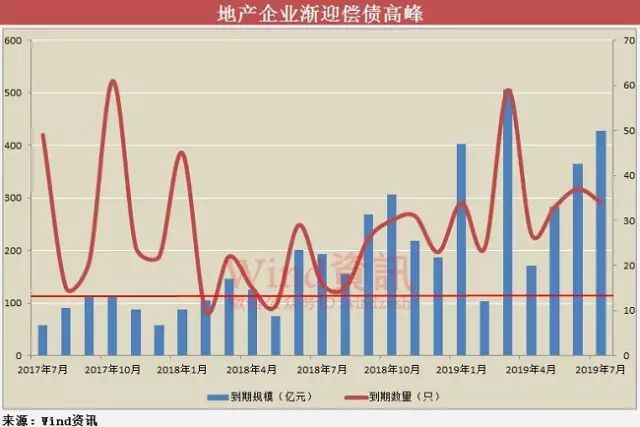

业内认为,万达一系列动作其实掀开了房地产业冰山一角——众多房企偿债压力越来越大。Wind资讯统计显示,2018年房地产债券到期规模将达2069.71亿元,较2017年翻了一倍。楼市调控接连加码,融资渠道持续收紧,房企面临前所未有的债务考验。多家机构预计房地产业即将迎来并购潮,一批中小型开发商将不得不退出。

三家万达系资产易主

先来看看万达情况。

在资金链遭质疑、海外项目融资遇阻、股债双杀之后,万达开启“卖卖卖”模式。

新京报7月25日报道称,在出售万达文化旅游城、酒店物业后,南昌等地的万达广场的业主也发生了变更。南昌西湖万达广场投资有限公司投资人已由大连万达商业地产股份有限公司变为珠江人寿保险股份有限公司。此外,九江、盐城等地的万达广场也发生了业主变更。

另据腾讯财经披露,接近珠江人寿人士7月25日证实,珠江人寿目前已经“接”下了三家万达系资产,分别是大同、南昌和崇州三地共计三个万达广场项目。

此外,7月25日,澎湃新闻援引新加坡《海峡时报》披露信息显示,万达退出竞买马来西亚大马城项目。

20家万达广场减资

新浪乐居披露,除了卖掉2家已经收租的万达广场,王健林还做里一个重大举措,对万达商业100%持有的部分万达广场有限公司进行大幅度减资。

从2017年5月9日到2017年6月29日,在两个月时间内,万达商业至少将20家万达广场有限公司的注册资本均减少,而且都是减至清一色的0.5亿元。

根据工商信息显示,这20家万达广场有限公司的减资幅度比较大,其中有9家万达广场注册资本减幅超过90%。减幅最大的是唐山万达广场投资有限公司,其注册资本从24亿减少到0.5亿元。

万达回应:实施轻资产战略

对于“变卖万达广场”的消息,万达官方回应称,所谓万达变卖南昌西湖万达广场纯粹是误读,这是万达广场轻资产战略的一部分,南昌西湖万达广场就是第一批轻资产项目。

根据万达披露信息:

2017年上半年新开业项目14个,轻资产万达广场9个,上半年新发展万达广场26个,万达广场全部为轻资产项目。以后万达广场新发展项目多为轻资产项目。

王健林曾表示,万达集团未来的战略是全力发展创新型、轻资产业务,并将大幅减债,计划三年左右清偿集团层面金融机构债务。

万达到底缺多少钱?

海通证券首席经济学家姜超分析,万达商业地产公司目前在国内有350亿元公司债、520亿元中票未到期。从到期时间分布来看,2019年到期120亿元,2020年到期380亿元,2021年到期370亿元。姜超认为,考虑到万达未来仍有较大资金支出压力,若债券融资因受负面消息冲击渠道不畅,或融资成本提高,可能对公司的资金面带来不利影响。

7月19日,王健林首次对外交底万达商业负债情况称:

万达商业的贷款加债券约2000亿元,账面现金1000亿元,与融创、富力交易后,万达再收680亿元现金,账面现金达到1700亿元,现金流将大幅改善,万达将清偿大部分债务。

图片来源于微博

Wind资讯统计显示,目前存量债券规模超过100亿元的房企数量已达36家,万达以超过800亿规模位居第一。

房企压力越来越大

业内认为,万达调整战略反映房企现状——偿债压力越来越大。

目前存量债券规模超过100亿元的房企数量已达36家,合计债券规模8283.8亿元,占地产企业债券总规模的比例达37.9%。万达位居第一,恒大和华夏幸福分列二三位。

Wind资讯统计显示,2018年房地产债券到期规模将达2069.71亿元,较2017年的1007.30亿元,增幅105.5%。不仅如此,2019年债券到期规模将进一步攀升至4026.52亿元,较2018年增幅94.5%。

房企偿债规模将迎“四连涨”

今年,房地产企业偿债规模首次突破1000亿关口,达1007.30亿元。其中下半年地产企业债券到期规模521.49亿元。具体来看,荣盛发展、金融街、金茂三家地产企业下半年分别以30亿元、25亿元、20亿元位列债券到期规模的1—3位。

虽然受益于前期市场销售热潮,短期企业偿债压力仍可承受。不过,从2018年开始,其偿债规模将迎来四连涨。

数据显示,2018年,存量债券到期规模前15位的地产企业,合计债券到期规模640.5亿元,约占当年地产企业债券到期规模的30.9%。其中,华夏幸福当年债券到期规模108亿元,占据当年地产企业债券到期总规模的4.9%。

实际上,从明年开始,地产行业未来四年的偿债规模都将居高不下。数据显示,当前地产企业债券余额规模已达2.185万亿元。而2018年—2021年期间,地产企业债券到期规模就达1.698万亿元。

部分开发商要扛不住了

房企偿债规模攀升同时,筹资渠道依然未有好转。

数据显示,7月以来,房地产企业内地发债421.6亿元。今年以来,房企国内发债规模2216.71亿元,较去年同期的7478.61亿元,大幅下滑70.4%。

Wind资讯早前报道,为了筹措资金,房企发债利率已明显上行。数据显示,今年以来,地产企业发债利率超过6%(含6%)的债券数量占比超过35%,而去年同期占比不足25%。

其他渠道方面,今年以来,地产企业海外债票面利率6%(含6%)以上的债券数量为29只,创历年同期新高。

此外,信托方面,华创证券袁豪此前研报称,集合信托已成为当前地产公司融资工具中最为重要的渠道之一。过半地产公司表示当前的融资策略是:在价格随行就市的情况下,动用各类融资手段,尽早获得更长期、更大规模的资金。

不仅如此,按上市房企计算,大型房企与小型房企的现金储备开始出现分化。

民生宏观固收研报分析,截至2017年一季度末,上市房企货币资金合计8885亿元,同比增长39%,比2016年底降低1个百分点。虽然货币资金的同比增速已经有所回落,但货币资金的绝对值仍处在历史最高位。大小房企货币资金情况出现分化,与2016年底相比,2017年一季度末大房企货币资金增加360亿元,而小房企减少10亿元。

而随着资金偿还高峰逐步临近,地产行业渐入整合阶段。

平安证券杨侃此前研报分析,2017年上半年百强房企销售面积累计同比增长41.7%,远超同期全国增速。TOP10的销售面积和销售额市占率分别较2016年提升3.3个百分点和7.9个百分点至15.8%和26.6%。考虑调控加码和融资渠道收紧,中小开収商无论是融资端、拿地端还是销售端均面临压力,中小房企的被动退出及大中型房企的兼幵收购,均将带来行业集中度的进一步提升。

民生证券研报亦分析,在房地产企业融资收紧下,有限的资金流向信用资质更好的大房企。相比小房企,大房企融资渠道更加多元化,融资能力更强,因此能更好应对强监管下的流动性压力。而部分前期加杠杆快、激进拿地的小房企的资金链压力将不断加大,具有潜在信用风险,或被大房企收购重组,房地产业行业将迎来新一轮洗牌。

延伸阅读

秦朔:万达变局解析

在人们心目中,从1989年下海经商起,28年间王健林主要在买,在全国乃至全球买土地等资产,或开发销售,或持有运营,或作为长期投资。有失败的,但总体是大赢家。这一次他是大卖家,卖的规模如此之大,速度如此之快,谈判如此快刀斩乱麻,给人一种不得不做、又坚决要做的印象。

不得不做,似乎是短期的急迫压力所致。坚决要做,则是长期战略选择使然。

先说短期压力。最近一周搜索公开报道,压力从三个地方浮现出来:

一是,监管部门突然要求对万达境外投资所涉及的并购贷款、内保外贷等业务进行核查分析,严控一些境外投资项目的融资。

二是,万达商业私有化时募资的对赌压力。

三是,马来西亚大马城项目的复杂性。(王健林的最新表态“把主要投资放在国内”,也意味着他不会再投资此类大项目。万达为何介入又退出,和中铁之间是何关系,不得而知。)

如所周知,万达最近出让资产是为救急。急从何来?我认为,“急病”是过去数年很多因素叠加、积累到一定程度突然爆发的。这些因素既包括万达在境外投资扩张力度太猛、指标性太强、杠杆较高,也包括“中国首富”不断上头条的效应,最后,很可能是围绕大马城的博弈,成了形势急转直下的导火索。

从我远远的观察看,虽然遭遇了强往肚里吞的巨大压力,但这种短期的阵发性的压力,反而加快、加强了王健林更彻底地推进长期战略转型的坚定性。

斩仓,切换,快转,军人出身的他没有一点拖泥带水。他一定看到了某些大趋势的深刻变化,才义无反顾。

这种大趋势是什么呢?就是从新常态到供给侧结构性改革,中国经济要从粗放向集约、从简单分工向复杂分工演进。

粗放增长和简单的外延扩张是中国经济的老问题,1995年中央就强调“实现经济增长方式从粗放增长到集约增长”,20年后,十八届五中全会提出了“创新、协调、绿色、开放、共享”的五大发展理念。最近的中央金融工作会议强调,加快转变金融发展方式。

在中国,过去对增长最有效也最粗放的拉动模式就是投资,圈地,大兴土木。我们三年可以用掉美国一百年所用的水泥,中国开发商两周能建起一座罗马城的面积。而土地作为基础资产,在地方政府的眷顾下,价格一直处于主升浪,也让开发商形成了对外延扩张的强烈依赖。

大规模储备土地,项目开发利润和土地重估利润两头吃,这是中国房地产的基本商业模式。在这个大结构中,的确是“清华北大,不如胆子大”,尤其是有银行壮胆之后。没有银行支持,房地产首富们造就不了。

但当中国人均住房面积已高于大部分欧洲国家(2016年全国居民人均住房建筑面积为40.8平方米);当高房价引发的社会和经济矛盾越来越深、房地产的资产繁荣和实体经济的艰苦形成了鲜明对比;当房地产相关行业贷款占全部贷款比例的1/3以上、发行的信用债存量占非金融信用债总量的近1/2、庞大的“影子银行”体系也存在大量房地产相关融资的时候,“中国经济的房地产化”必须结束,“涨涨涨、买买买、贷贷贷、炒炒炒”的上半场必须结束。

在下半场,从国家层面,会考虑通过长效机制,通过租售并举等多个层次化解中低收入者和年轻人的居住难题,提供更多“可支付住宅”,并力除房地产的投机属性。从开发商角度,在行业集中度大大提高的同时,则要想方设法进行结构调整。

去泡沫、去杠杆,释放一些小风险,防止其继续累积,聚成无法承受的大风险,这是时之所至,势所必然。

泡沫化的资产估值体系,头脑发热的企业,推波助澜的银行,脱实向虚的大资管的支持,这一切造就了许多地基不稳的“传奇”,如火箭般腾飞,好像都要飞出地心引力了,结果仿佛一夜之间,重归大地。监管从严了,空转套利很难了,带病上市要严防了,民营金融机构要完善法人治理了,风险内控机制要加强了,等等等等。

这个炎热的7月,对不少企业是严冬。如果习惯了高杠杆支持下的野蛮粗放生长,那么可能今后永远都是冬天。

企业要变,从做大优先到做强优先,从做快优先到做稳优先,而更重要的,是进行结构性的变迁。