胡 健

S0570520090005

研究员

报告发布时间:2021年5月23日

成交额看A股已从中期调整中走出,市场“补课”反映业绩预期上调

经济面看,外需强于内需,企业资本开支扩张、制造业投资加速,原材料上涨不改中游较高景气度,上周大宗品涨价压力缓释;流动性看,海外流动性边际减压,美国通胀预期环比下降、美元指数下行,国内流动性总体偏温和、长端利率跌破3.1%;市场面看,大盘基本突破前期横盘震荡区间,碳中和链、盈利上调是交易主线。我们认为成交额角度看,当前A股量能已从中期调整中走出,前期横盘区间上沿有望从压力位转为支撑位,市场投资主线日渐明晰,开始“补课”反映一季报整体超市场预期之下的全年业绩预期上调,建议继续加配中证500,关注三条交易主线、两条配置主线。

经济面:外需强于内需,

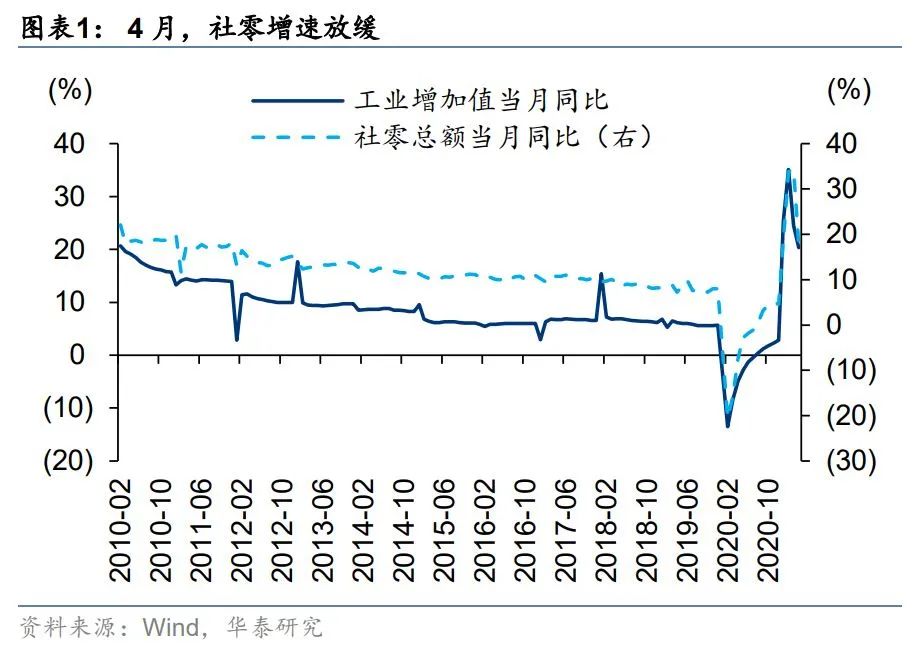

中游制造景气度较高、大宗品价格回落缓压

4月内需增长边际趋缓、外需强于内需:4月社零当月同比(17.7%)低于Wind一致预期(23.8%),两年平均增速较3月减缓,但出口仍强劲,两年平均增速较3月增长。制造业投资加速,其中机械增加值环比改善显著,反映虽然原材料价格上行,但中游制造景气度仍较高:4月工业增加值当月同比增速低于Wind一致预期,结构上看通用设备、专用设备、仪器仪表、电气设备等两年平均增速环比上行;固投增速继续回升,其中制造业投资上升、地产投资增速具有韧性、基建投资则有所放缓。519国常会再提大宗商品保供稳价,上周主要大宗品价格回落,中下游板块毛利率压力有望得到缓释。

流动性:美国通胀预期、美元边际减压,国内长端利率接近下沿位置

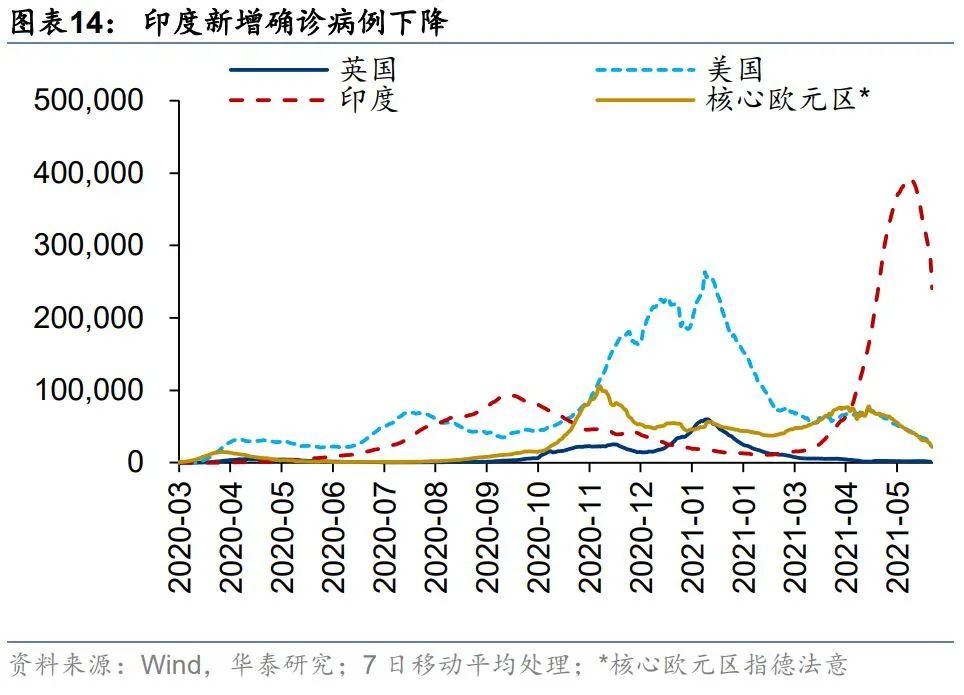

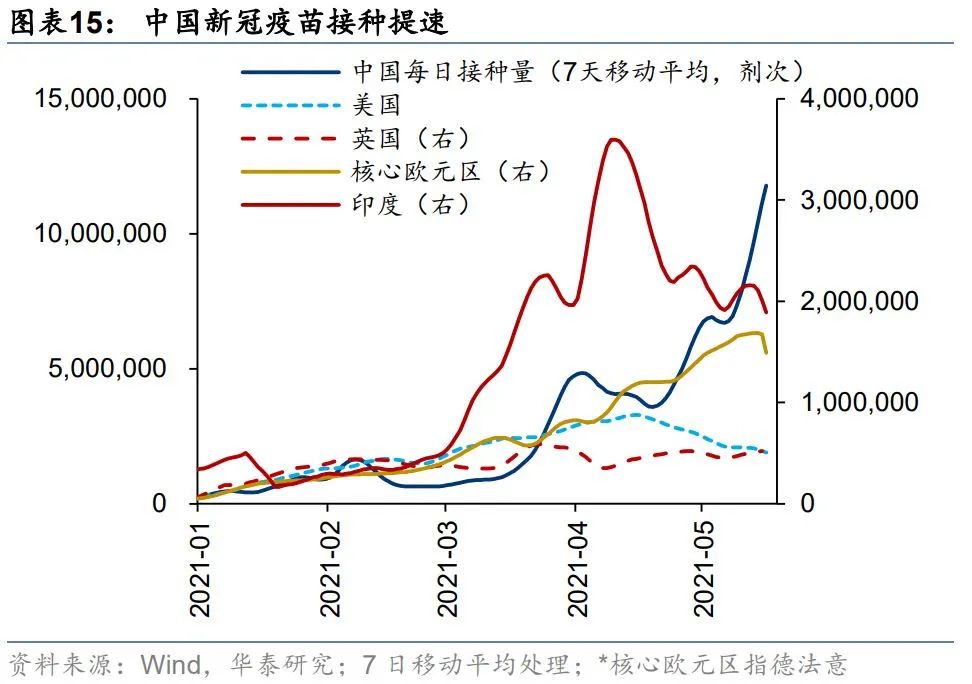

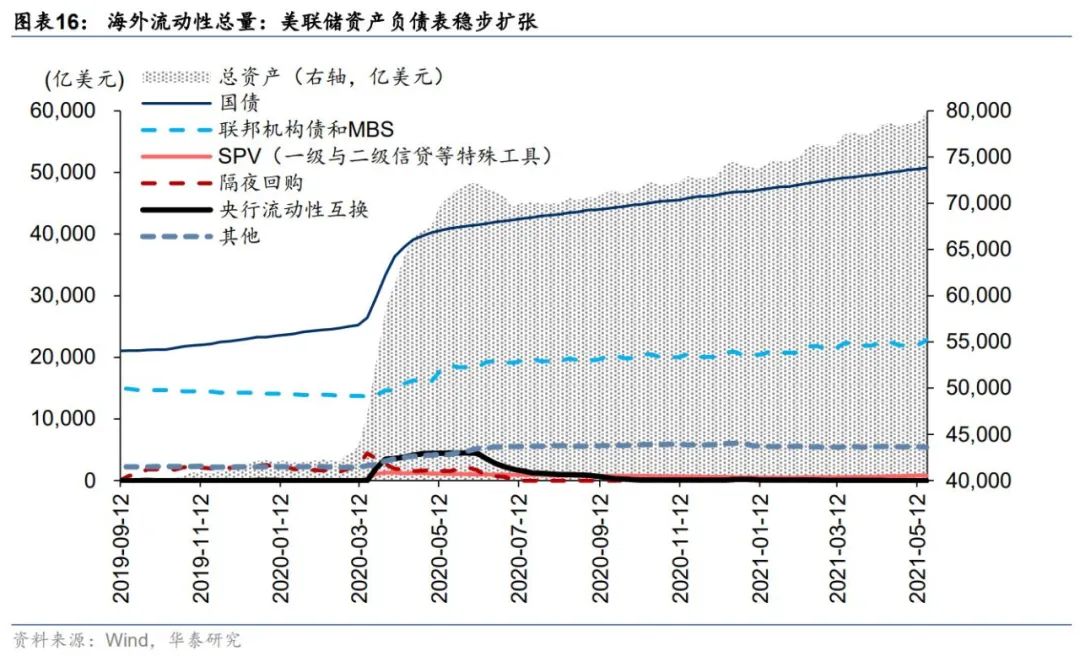

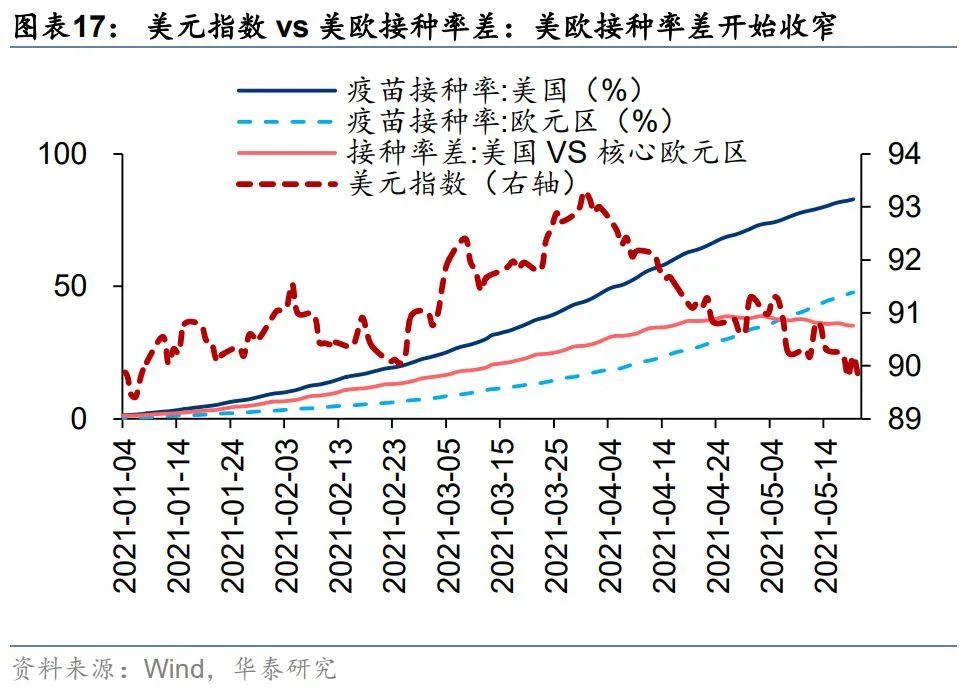

海外流动性边际减压:前期市场担忧美国通胀走高、美联储流动性提前收紧,对权益市场形成一定压制,上周 TIPS隐含通胀水平环比下降至2.4%(仍处高位),美债长端利率震荡,给予高估值板块一定喘息空间(上周茅指数反弹);美元压力亦有缓解,海外第三波疫情(印度为主)已现拐点,美德之间疫苗接种率差值持续下行。上周,国内长端利率跌破3.1%,低于今年年初水平、接近3.0-3.4/3.5%区域下沿位置,当前贴现率压力并不大。我们认为国内经济恢复不平衡、基础不牢固的背景下,大概率维持“稳货币+结构性紧信用”组合,长端利率下有底、上有顶,国内流动性总体偏温和。

市场结构:大盘基本突破横盘震荡区间,碳中和链/盈利上调是交易主线

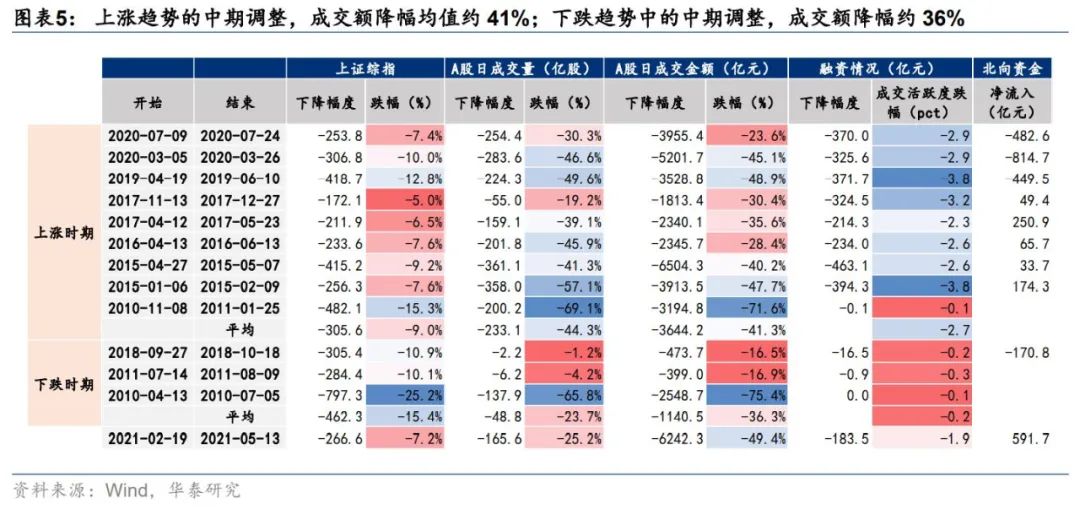

上周,大盘基本突破前期横盘震荡区间。成交额角度看,我们认为当前A

股量能已从中期调整中走出,2010年至今,A股在上涨趋势的中期调整阶段,成交额平均降幅41%。市场表现看,中盘股涨幅高于大盘股,交易主线围绕:一是受益全国碳交易规则性文件出台的碳中和链,新能源动力系统、稀有金属、电力及公用事业等领涨;二是受益大宗价格回落的中下游,如家电、电动车、专用机械等涨幅居前;三是受益21年业绩上调的电子、电新等。资金面看,北向净流入食品饮料、银行、医药、家电、南下净流入软件与服务、零售业;融资成交额占比回升至2月末水平。

配置建议:继续加配中证500,关注三条交易主线、两条配置主线

大势上,我们继续维持观点(5.16发布的报告《行情分界点出现,横盘震荡有望突破》):大盘有望突破横盘震荡状态,开始“补课”反映一季报整体超市场预期之下的全年业绩预期上调。行业选择方面,战术视角,建议继续关注三条交易主线:1)行业轮动视角,机械、公路、特钢、一般零售;2)稀缺产能视角,铜、铝、玻纤、石膏板、稀土;3)盈利能力视角,通用机械、电力电子及自动化、医疗器械、啤酒、面板、半导体、煤炭、装饰材料。战略视角,建议配置两条主线:1)与碳中和、智能化相关的制造小龙头;2)消费“多极化”崛起和“第二次”下沉。

风险提示:美联储早于预期收紧货币;全球疫苗有效性和接种进展低于预期。

社零增速趋缓,制造业投资加速。

4月工业增加值同比增速为9.8%,低于Wind一致预期(11%),2020年-2021年平均增长6.8%,低于2月的6.2%,其中机械板块增加值环比改善显著,反映虽然原材料价格上行,但中游制造景气度仍较高,结构上看,通用设备、专用设备、仪器仪表、电气设备等两年平均增速环比上行。4月消费增速边际下降,社会消费品零售总额名义同比增速为17.7%,低于市场预期的23.8%,两年平均增长4.3%,较3月的6.3%再度放缓。制造业投资加速:固投增速继续回升,其中制造业投资上升、地产投资增速具有韧性、基建投资则有所放缓。5月19日国常会再提大宗商品保供稳价,上周主要大宗品价格回落,中下游板块毛利率压力有望缓释。

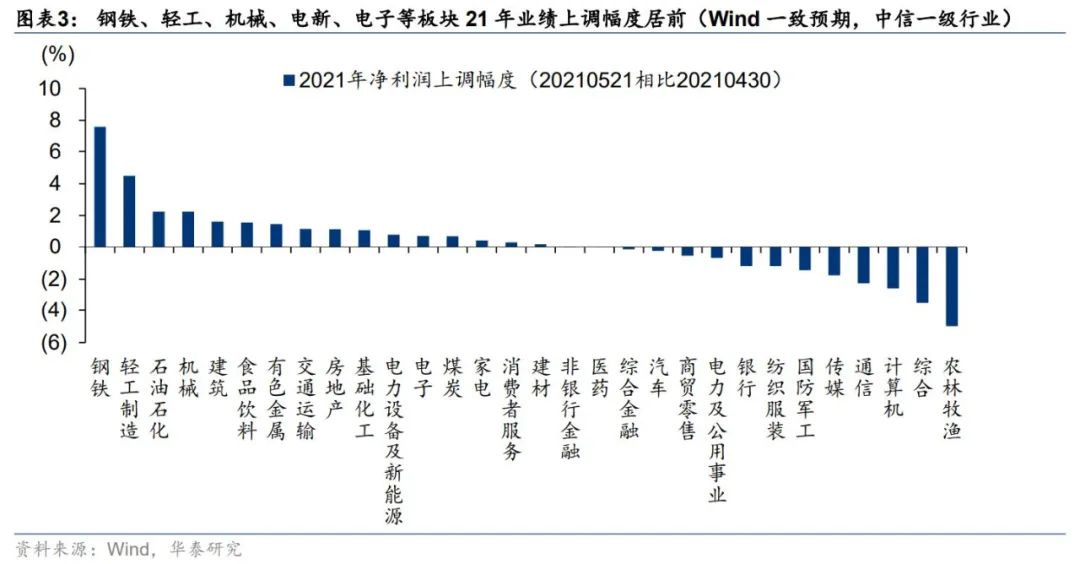

根据Wind一致预期,净利润上调幅度居前的板块(2021.05.21相比2021.04.30)包括:钢铁、轻工、机械、食品饮料、有色、基础化工、电新、电子、家电等。

上周大盘基本突破前期横盘震荡区间。成交额角度看,我们认为当前A股已从中期调整中走出(区间成交额最大降幅达到49%,已超过历史上涨过程中的中期调整阶段的平均降幅),我们在3.14发布的报告《本轮调整中的资金面观察》中指出2010年至今,A股在上涨趋势的中期调整阶段,成交额平均降幅41%。市场表现看,中盘股>大盘股,交易主线围绕:一是受益于全国碳交易规则性文件出台的碳中和链,新能源动力系统、电力及公用事业等领涨;二是受益于大宗价格回落的中下游,如家电、电动车、专用机械等涨幅居前;三是受益于业绩上调的电子、电新等。

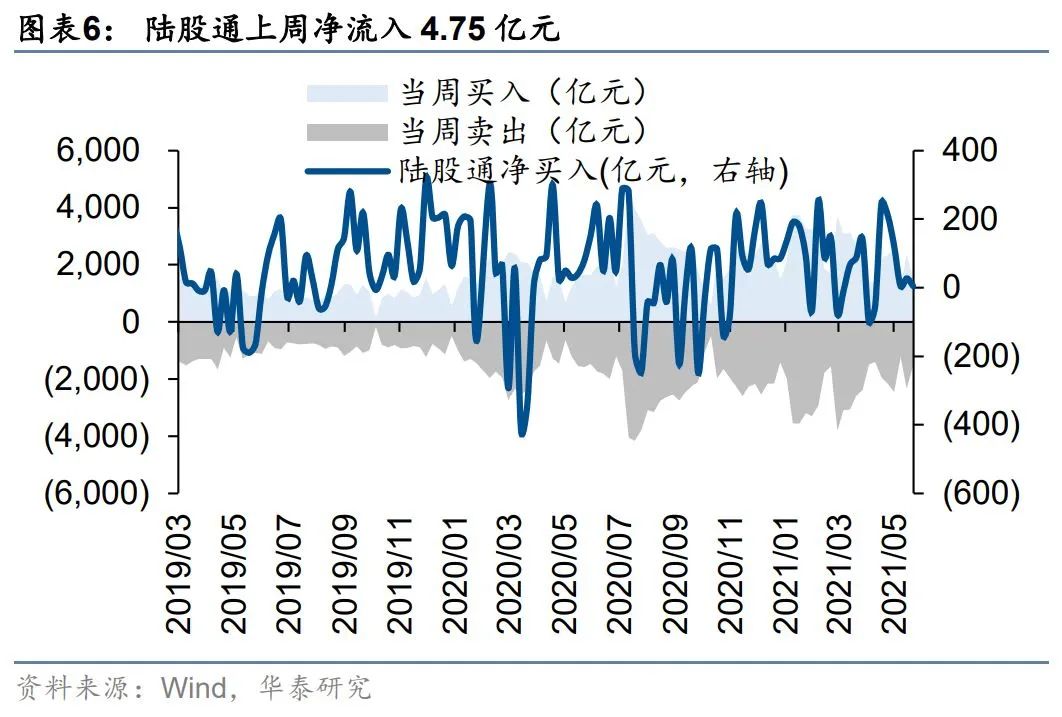

A股资金面:北向净流入食品饮料、银行、医药

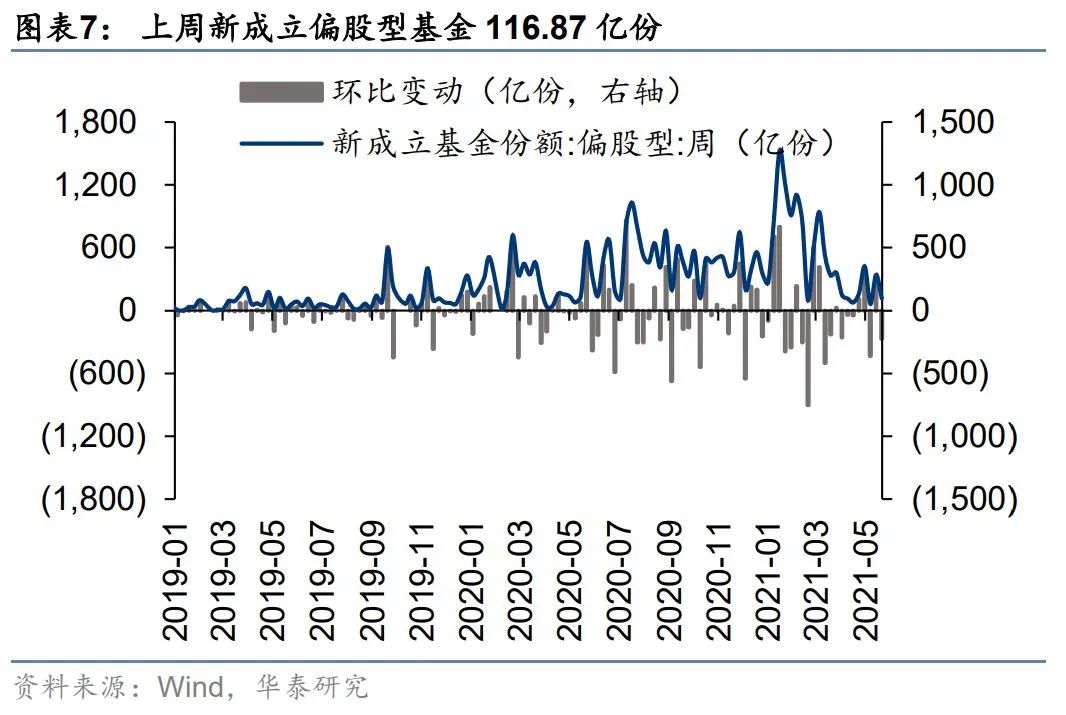

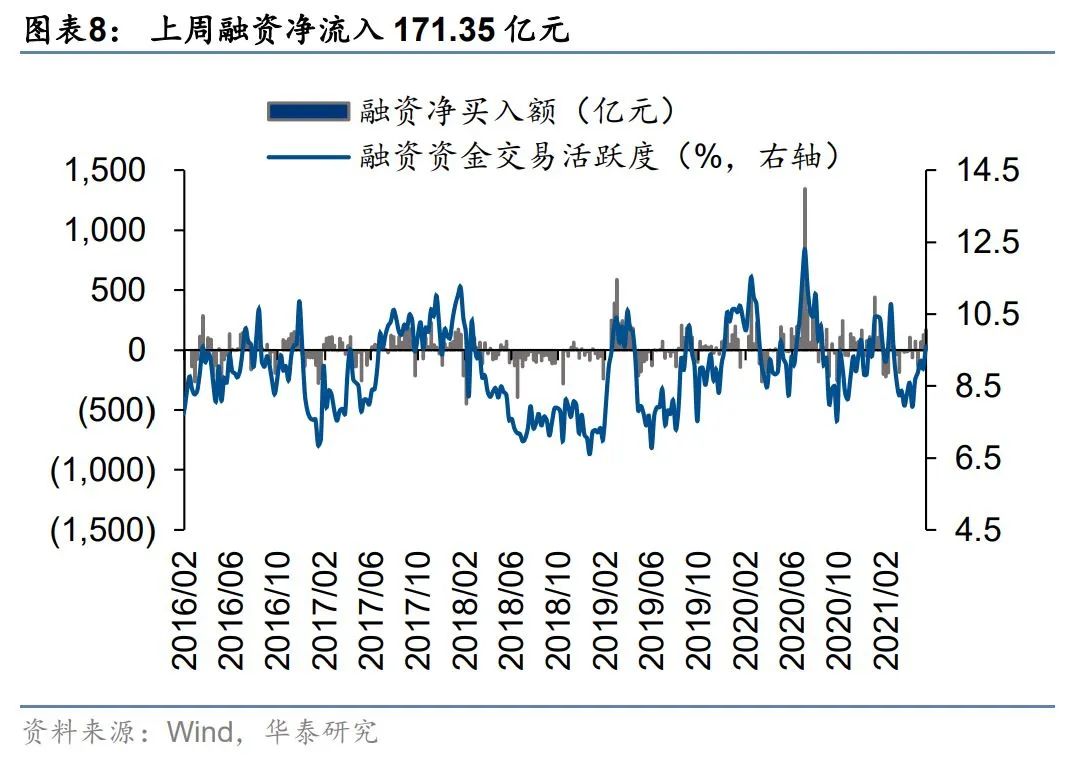

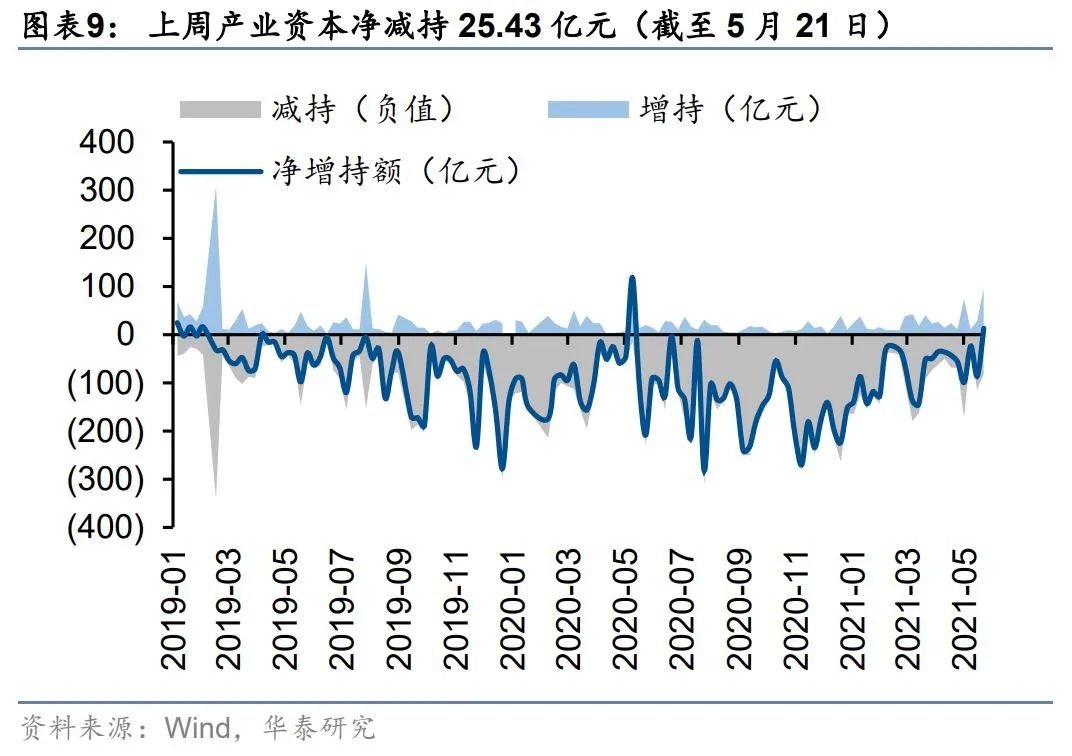

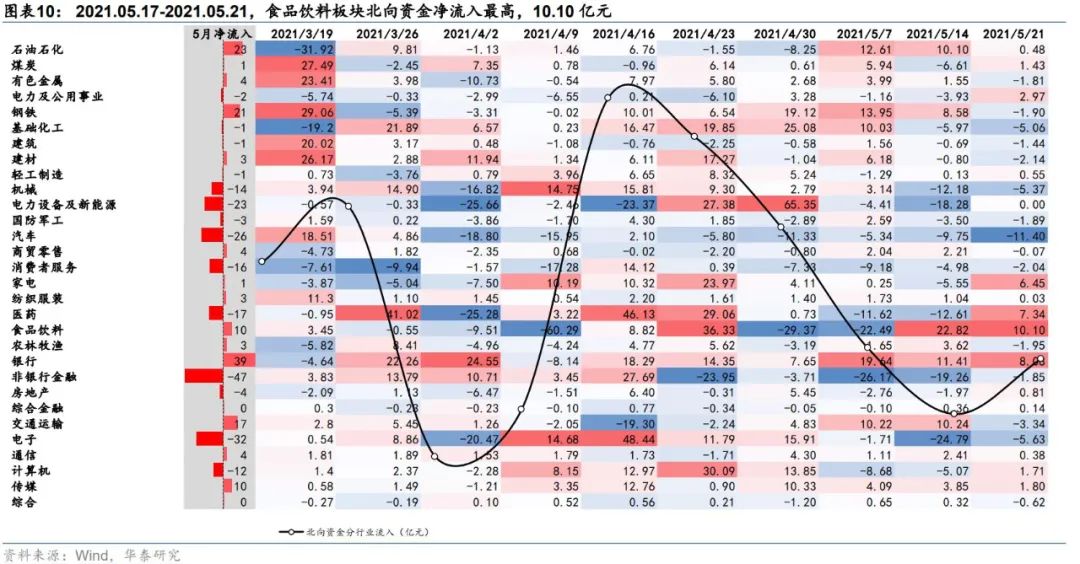

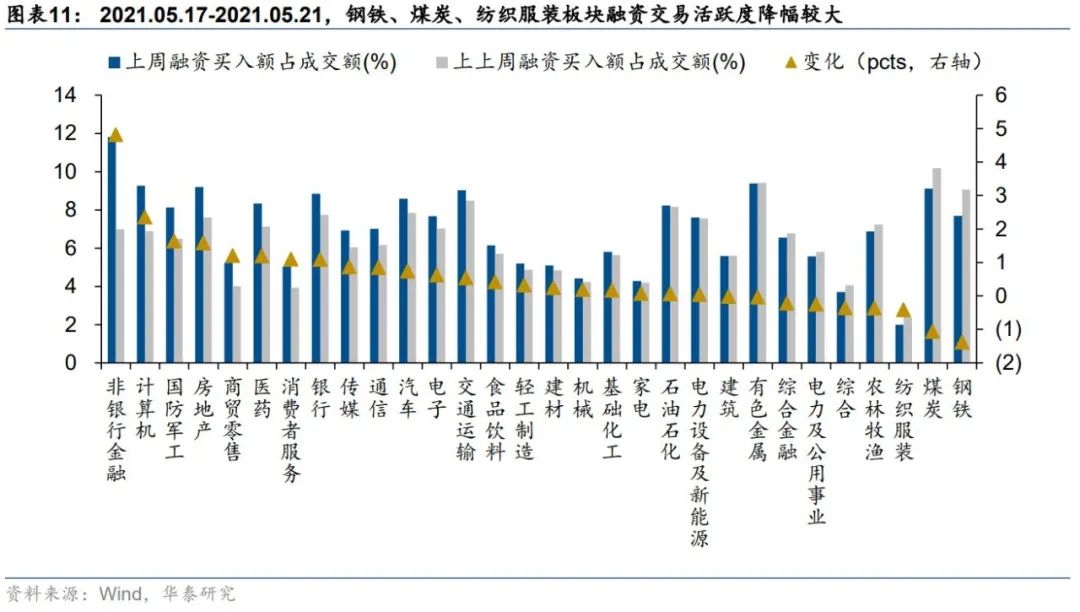

外资方面,上周北向资金净流入4.75亿,北向资金主要净流入食品饮料(+10.10亿)、银行(+8.08亿)、医药(+7.34亿)、家电(+6.45亿),主要净流出汽车(-11.40亿)、电子(-5.63亿)、机械(-5.37亿)、基础化工(-5.06亿);公募方面,上周新成立偏股型基金116.87亿份,较前一周(342.29亿份)大幅减少;杠杆资金方面,上周融资资金成交占两市总成交比重为9.60%,较前一周明显回升(8.99%),融资净流入171.35亿。分行业来看,上周钢铁(-1.37pcts)、煤炭(-1.05pcts)、纺织服装(-0.40pcts)融资交易活跃度涨幅较低,非银金融(4.82pcts)、计算机(2.36pcts)、国防军工(1.65pcts)融资交易活跃度涨幅较高;产业资本方面,上周产业资本净减持25.43亿元。

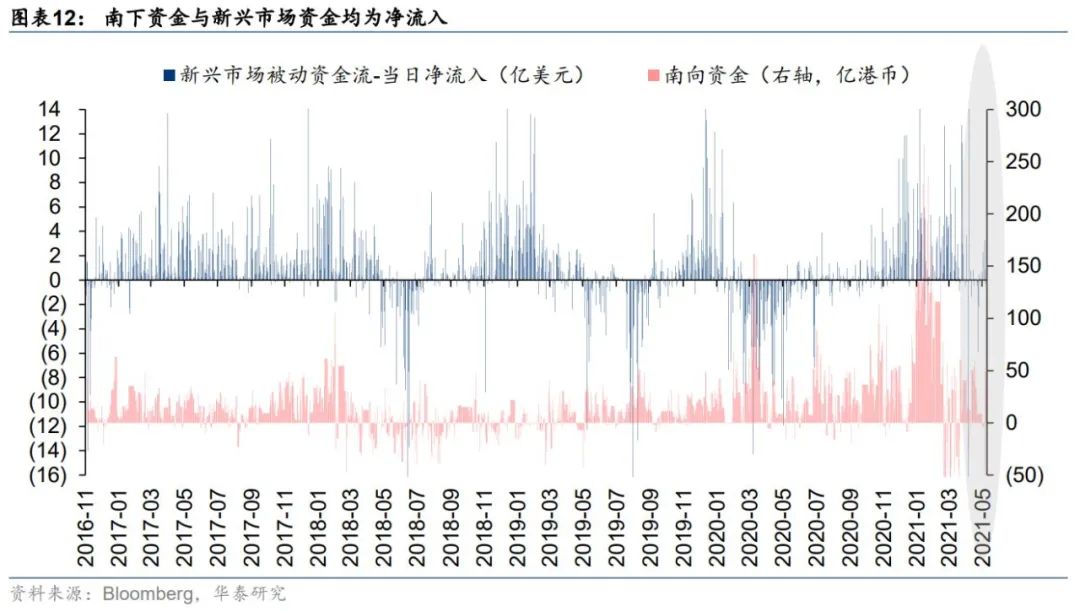

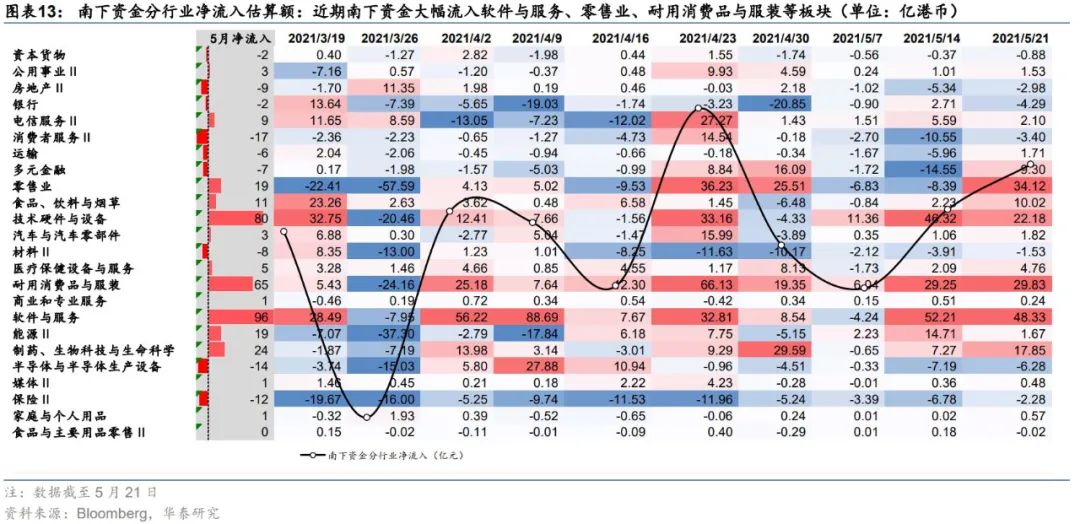

港股资金面:南下净流入软件与服务、零售业

上周追踪新兴市场权益的前50大ETF净流入277.3亿美元;5月17日以来,南下资金净流入202.6亿港币,规模环比有所上升,从分行业南下资金的摆布来看,截至5月21日,软件与服务(48.33亿元)、零售业(34.12亿元)、耐用消费品与服装(29.83亿元)板块净流入居前;半导体与半导体生产设备(-6.28亿元)、银行(-4.29亿元)、消费者服务II(-3.40亿元)板块净流出居前。

海外流动性:美欧疫苗接种率差持续收窄

国内流动性:长端利率跌破3.1%

基本面:基本金属、钢铁等价格回落

上周,贵金属、煤炭、水泥、玻璃、MDI、天然橡胶、纯碱、多晶硅、白酒、乳制品等价格环比上涨;国际原油、基本金属、钢铁、涤纶、PTA等价格环比下降。

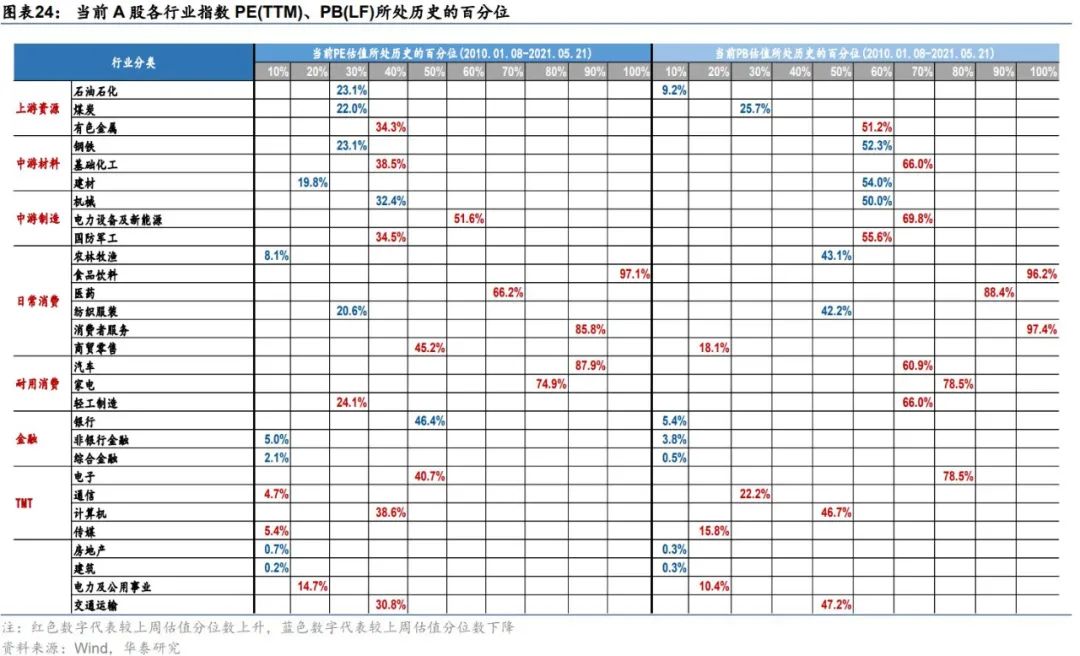

行业及赛道估值

A/H分行业估值

A股估值方面,上周家电(+5.4pcts)、电力设备及新能源(+4.6pcts)、基础化工(+3.1pcts)、医药(+2.5pcts)、商贸零售(+1.8pcts)板块PE估值分位数提升幅度居前,银行(-5.8pcts)、煤炭(-4.2pcts)、纺织服装(-2.6pcts)、综合金融(-1.9pcts)、钢铁(-1.6pcts)板块PE估值分位数下降幅度居前;汽车(+8.4pcts)、家电(+7.0pcts)、电力设备及新能源(+4.7pcts)、电力及公用事业(+2.4pcts)、有色金属(+2.3pcts)板块PB估值分位数提升幅度居前,煤炭(-5.6pcts)、综合金融(-1.9pcts)、钢铁(-1.7pcts)、非银行金融(-1.2pcts)、银行(-1.1pcts)板块PB估值分位数下降幅度居前。从绝对估值分位数来看,目前食品饮料(97.1%)板块PE估值分位数处于历史较高水平(≥90.0%),食品饮料(96.2%)、消费者服务(97.4%)PB估值分位数处于历史较高水平(≥90.0%);建筑(0.2%)、房地产(0.7%)、综合金融(2.1%)、非银行金融(5.0%)、通信(4.7%)、传媒(5.4%)、农林牧渔(8.1%)板块PE估值分位数处于历史较低水平(≤10.0%),房地产(0.3%)、建筑(0.3%)、综合金融(0.5%)、非银金融(3.8%)、银行(5.4%)、石油石化(9.2%)板块PB估值分位数处于历史较低水平(≤10.0%)。

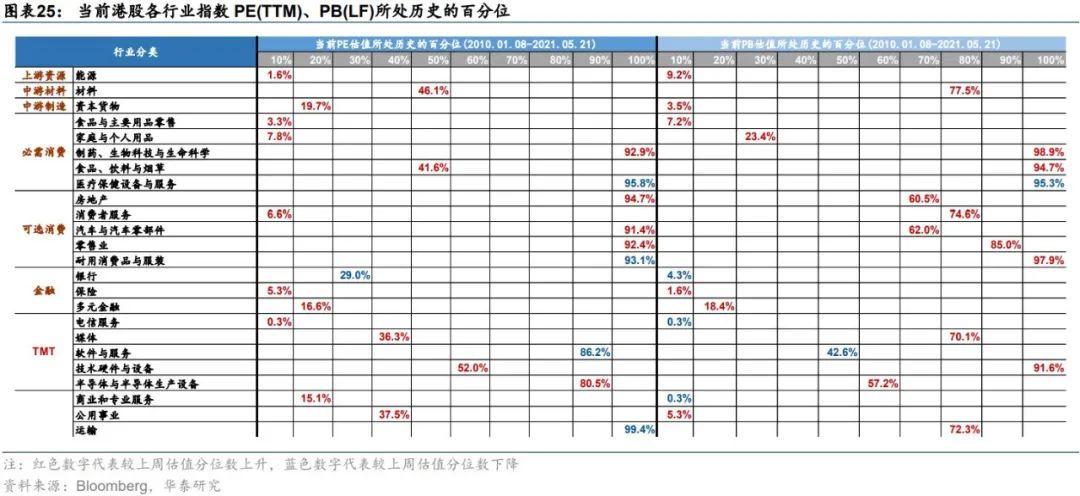

H股估值方面,技术硬件与设备(+8.0pcts)、家庭与个人用品(+5.7 pcts)、公用事业(+3.6 pcts)、零售业(1.4 pcts)、资本货物(0.8 pcts)板块PE估值分位数上升幅度居前,软件与服务(-11.4pcts)、银行(-2.2pcts)、耐用消费品与服装(-0.3pcts)、运输(-0.2pcts)、医疗保健设备与服务(-0.1pcts)板块PE估值分位数下降幅度居前;汽车与汽车零部件(+14.5 pcts)、媒体(+12.0pcts)、房地产(+7.6pcts)、技术硬件与设备(+5.1 pcts)、消费者服务(4.4 pcts)板块PB估值分位数提升幅度居前,软件与服务(-13.1pcts)、银行(-0.7pcts)、电信服务(-0.5pcts)、医疗保健设备与服务(-0.1pcts)板块PB估值分位数下降幅度居前。从绝对估值分位数来看,目前运输(99.4%)、医疗保健设备与服务(95.8%)、房地产(94.7%)、耐用消费品与服装(93.1%)、制药、生物科技与生命科学(92.9%)、零售业(92.4%)、汽车与汽车零部件(91.4%)板块PE估值分位数处于历史较高水平(≥90.0%),制药、生物科技与生命科学(98.9%)、耐用消费品与服装(97.9%)、医疗保健设备与服务(95.3%)、食品饮料与烟草(94.7%)、技术硬件与设备(91.6%)PB估值分位数处于历史较高水平(≥90.0%);能源(1.6%)、家庭与个人用品(7.8%)、食品与主要用品零售(3.3%)、消费者服务(6.6%)、保险(5.3%)、电信服务(0.3%)板块PE估值分位数处于历史较低水平(≤10.0%);能源(9.2%)、资本货物(3.5%)、食品与主要用品零售(7.2%)、银行(4.3%)、保险(1.6%)、电信服务(0.3%)、商业和专业服务(0.3%)、公共事业(5.3%)板块PB估值分位数处于历史较低水平(≤10.0%)。

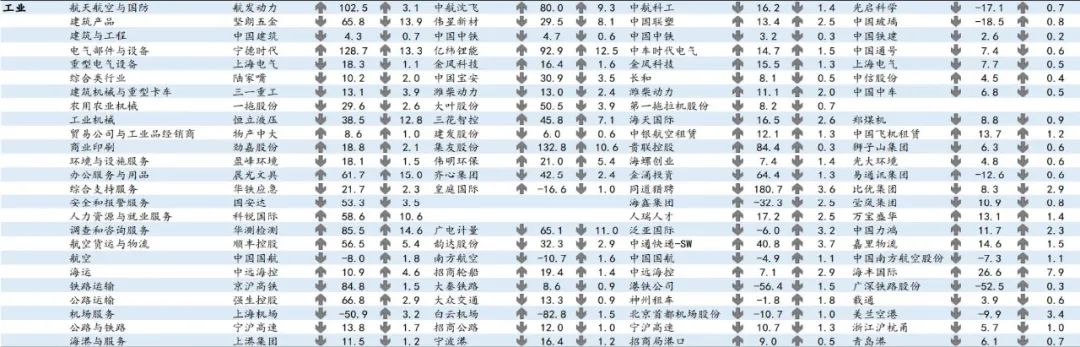

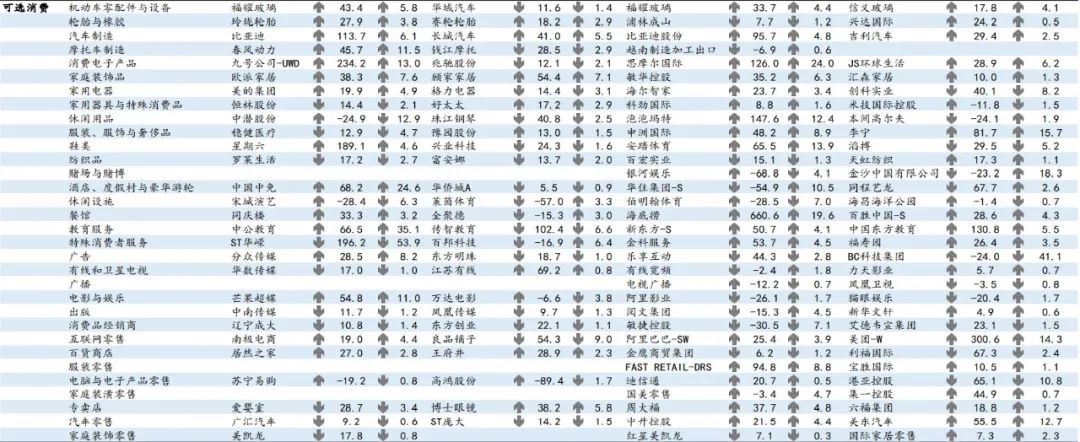

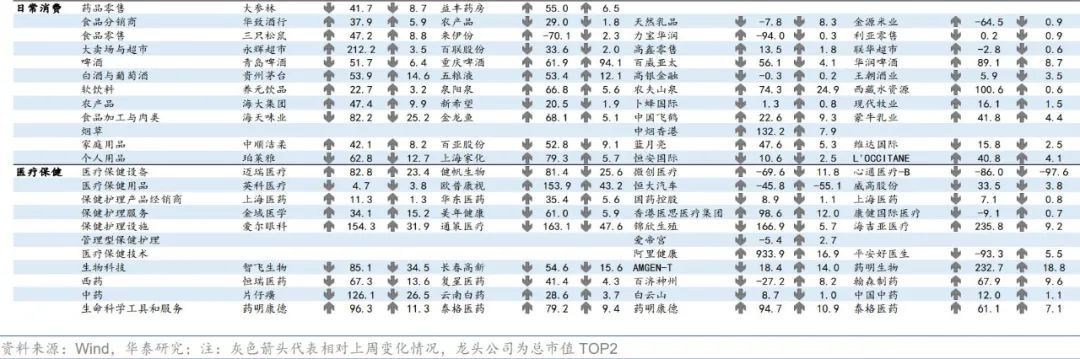

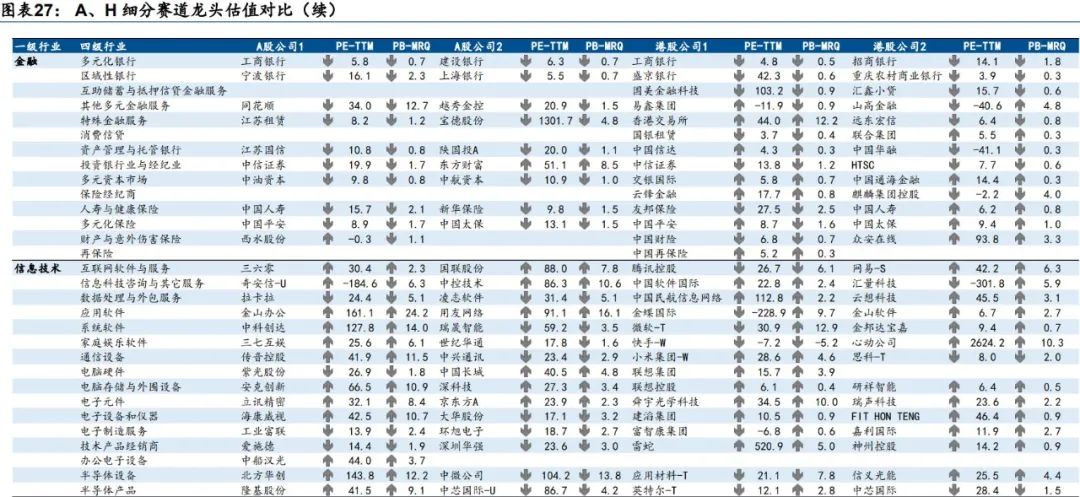

A/H龙头估值

风险提示

(1)美联储早于预期收紧货币:根据2月FOMC会议纪要显示的调查,市场多数投资者预计美联储将不会早于2022年一季度削减QE,由此可推测美联储或在今年二季度到三季度提前发出削减QE的预警信号;若美联储调整资产购买步伐的时间早于这一市场预期,可能导致全球资产价格大幅波动。

(2)全球疫苗有效性和接种进展低于预期:全球疫情逐步减压,是二季度至下半年全球经济持续修复的核心假设,也是全球主要股市仍有较强盈利驱动力的核心假设。若新冠变异病毒的传播能力超预期、疫苗对变异病毒的有效性低于预期、非美国家疫苗接种进展持续低于预期、全球疫情压力持续不减,则可能导致全球股市波动。

碳中和系列:

【华泰策略|深度】从欧洲工业龙头转型看中国碳市机遇——碳中和专题系列(3)

【华泰策略|深度】电气化趋势下电力缺口的最终解——碳中和专题系列(2)

【华泰策略|深度】碳中和承诺下的十二个“长坡赛道” ——碳中和专题系列(1)

【华泰策略|PPT】

从欧洲工业龙头转型看中国碳市机遇——碳中和专题系列(3)

【华泰策略|PPT】电气化趋势下电力缺口的最终解——碳中和专题系列(2)

【华泰策略|PPT】碳中和承诺下的十二个“长坡赛道”——碳中和专题系列(1)

新兴产业系列

:

【华泰策略|深度】双周期共振下的智能汽车产业

【华泰策略|PPT】

双周期共振下的智能汽车产业

基金研究系列

:

【华泰策略|基金仓位】

公募与保险等港股配置的共识与分歧——2021年主动偏股型公募基金一季报持仓分析之二

【华泰策略|基金仓位】

挖掘“低拥挤度”的高景气行业——2021年主动偏股型公募基金一季报持仓分析

【华泰策略|基金仓位】加仓消费/资源品/金融,内部配置分化——2020年主动偏股型公募基金年报持仓分析

【华泰策略|基金仓位】港股加配,加仓技术硬件、软件服务——2020年主动偏股型公募基金四季报持仓分析之二

十四五·双循环系列

:

【20201022】区域的择区择时择线——十四五·双循环系列之四

【20201020】三阶段节奏与五方向预判——十四五·双循环系列之三

【20201014】技术生态内循环:美、德、中比较——十四五·双循环系列之二

【20200913】供需内循环:渗透率与自主率全景手册——十四五·双循环系列报告