一、规模方面,仅有货基规模继续扩张,股基规模表现强于债基。债基中,纯债基金受定制基金赎回影响,萎缩最为明显,二级债基得益于股市表现,顶住了压力,未来可能还有新的机遇。而一级债基的情况仍略显尴尬。

债基规模显著收缩,股基、混基保持平稳,而货基再度扩张。截至三季末,债基规模从1.81万亿元压缩至1.59万亿,规模收缩比上个季度更加明显(上一季度从1.99万亿元压缩至1.81万亿)。股基、混基的规模基本保持稳定,分别保持在7090亿元和2.1万亿附近。其中,结构上看,偏股混基规模增长181亿元,而偏债基金(多数是保本基金)继续缩水,三季度减少了363亿元。

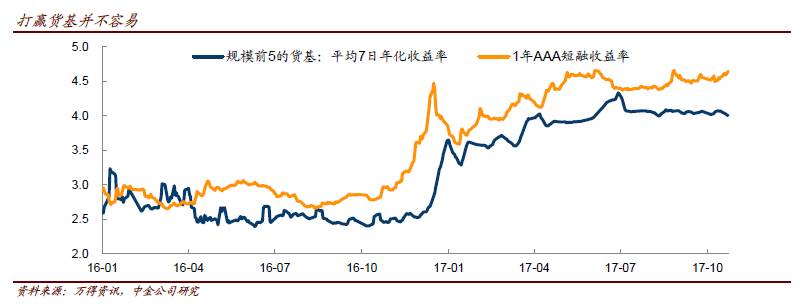

货基规模从5.32万亿,继续扩张至6.53万亿,延续强劲势头。短端利率居高不下,货基从容吃票息,继续吸引存款搬家,同时其免税优势也吸引了银行自营资金的大量参与。而从债基的业绩表现来看,即便是受益于股市表现的二级债基,仍没有明显跑赢货基。此外,三季度来看,货基增持债券(平均仓位从26%升至32%),而相对减持存单(平均仓位从16%降至13%)。不过,货基新规无疑将加大货基的管理难度,小幅降低其收益率水平,未来扩张势头预计将明显放缓。

进一步看,前期“定制基金”出力不少的纯债基金成为规模收缩主力,二级债基得益于股市表现规模平稳,一级债基则略显尴尬:

1、纯债基金仍是债基中的主力军,但规模从1.5万亿收缩到了1.3万亿,是本季度债基收缩的主因。其中,新成立的纯债基金有298亿元(上季度略超400亿元),但老债基从1.46万亿收缩至1.27万亿。再进一步看,如果我们将机构占比超99%且持有人数不超过300人作为“定制债基”的标准,可以看到,老债基中,这类基金规模合计7976亿元,相比上个季度减少1729亿元,基本能解释债基规模的下降。显然,对于纯债基金而言,成也定制,败也定制;

2、股市表现良好,再加上基金选股总体比较符合市场风格,二级债基规模相对稳定,目前在1812亿元左右,与上季度相比差别不大。而股市今年以来呈现慢牛走势,二级债基受到机构的青睐。此外,随着转债市场供给放量,但信用申购机制下,债基等从申购获得筹码的几无可能,而二级债基通过正股配售权获得转债筹码或博弈正股抢权等方面具备优势;

3、而一级债基略显尴尬,总规模从890亿元降至757亿元,且整个三季度没有新成立的一级债基。由于一级市场拿股的能力弱化(定增以及定增方的减持都是难题),此前的定增基金尚需寻找出路(不少在定增解禁后以九折大宗直接出售股票),一级债基的处境则更加艰难。

二、业绩方面,三季度债基业绩尚可,二级债基凭权益持仓表现略胜出,但业绩分化度再创新低。由于转债估值压缩等原因,其对基金排名的贡献也明显下降。

整个三季度来看,债基指数上涨0.98%,收益尚可。但结合前两季度的业绩来看,今年债基总体表现比较一般,债基年初至今获得了接近1.9%的绝对回报,跑输货基,也没有达到目前理财的年化成本。相对而言,二级债基继上个季度之后,继续凭借股市胜出,当季整体回报在1.35%(前三季度2.45%,也明显跑赢),而纯债基金在0.85%,一级债基由于持股能力大大弱化,业绩与纯债基金接近。有意思的是,虽然一些二级债基凭借股票胜出,业绩靓丽,但放眼债基总体,其业绩分化度仍然在继续走低。股市虽有机会,但固收领域中,真正的参与者却不多。而债券波段难做,靠杠杆、久期博排名难度颇大,仅凭票息无疑拉不开差距。

业绩表现领先的几只债基的业绩归因来看,均表现出择股能力强、纯债仓位低的特征,转债的作用相对下降。而从重仓股来看,一些机构开始着手换券。综合全年及三季度单季业绩来看,几个业绩较好的基金都有着比较重的股票仓位,仅靠纯债配置难以得到比较靠前的排名。同时,这些基金基本都选择了接近80%的低债券仓位。此外,转债的作用相对下降,而一些前期通过转债得到较高收益的基金,转债仓位略有下降。在股票方面,以重仓股的数据看,一些基金开始调整配置,换券比此前明显。

三、操作策略方面,债基杠杆率有所抬升,尝试通过利率债拉长久期并提升仓位,但从前述业绩表现来看,效果并不理想,从中也能窥出十月份债市调整背后的蛛丝马迹。信用债内部有迁移,短融占比降低(存单也有所降低),企业债仓位相应提升。重仓券信用资质与上一季度差别不大,但没有延续继续向高等级迁移的趋势,主体AA评级信用债占比还略有提升。这种变化似乎说明债基在三季度操作更为积极,但也可能是赎回压力下的结果。债基是非银机构的一个缩影,十月份之后债市在不利消息和止损盘叠加作用下急转直下。

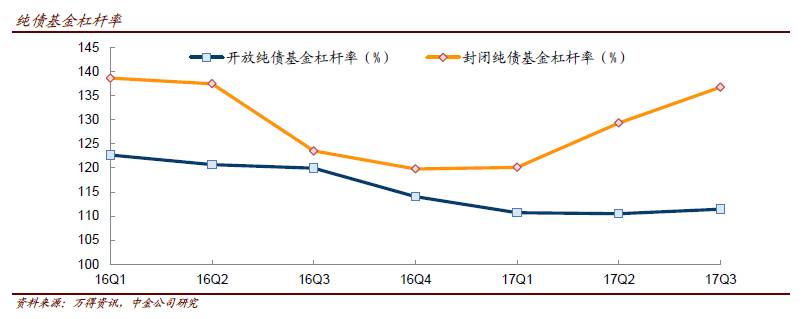

杠杆率方面,仅考察纯债基金的话,杠杆率有所抬升。其中,开放纯债基金杠杆率从1.10x升至1.11x,微幅抬升。而封闭债基的杠杆率从1.29x升至1.37x附近,抬升较为明显。根据Wind数据,封闭债基主要加仓了利率债,仓位提升了接近15%,一方面利率债久期长,另一方面信用债不容易拿量、流动性不佳,利率债是替代品。而短融、存单的仓位有所下降。

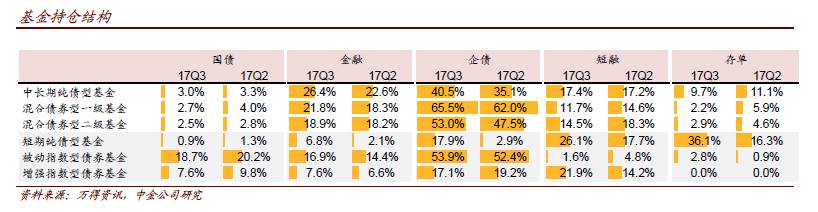

具体持仓方面,金融债、企业债仓位提升,短融、存单下降明显。三季度债基金融债的仓位有所提升,尤其纯债基金,仓位从22.6%升至26.4%,一级债基也有小幅提升,二级债基变化不大。各类债基也都提高了企业债(含中票但不含短融)的仓位,其中纯债基金从35%升至40%,一级债基从62%升至65%,二级债基也从47.5%升至53%。相应地,债基的短融、存单仓位有所下降,尤其一级、二级债基。其中,二级债基的短融、存单仓位分别从18.3%、4.6%降至14.5%、2.9%,一级债基也分别从14.6%、5.9%降至11.7%、2.2%。

重仓券方面,利率债平均久期拉长,信用资质总体变化不大。利率债久期总体也有拉长,重仓利率债加权平均久期从上个季度的3.18年左右提升至3.5年,为近几个季度以来首次回升。信用资质变化不大,没有像前几个季度一样延续向高等级迁移的趋势,主体AA评级的重仓券占比略有提升(上一季度19%,三季度21%),高票息策略看似还是较为一致的选择。

四、转债方面,基金总体在增持转债,仓位也有回升,与微观感受也较为契合(博排名、“要弹性”,尤其在7、8月份)。其中二级债基增持最为明显,其次为纯债基金,转债基金反而不是增持的主力军。混基也有少量增持,主要来自一些保本基金和灵活配置基金,后者以转债来进一步提升权益仓位。转债基金规模变化不大,似乎还没有受到供给放量的影响,一些“准转债基金”值得关注。最后,个券方面,基金持续从一些正股与当前市场选股风格不符、表现不佳的转债中撤出,择股胜出的时代,这些品种遇冷。

从绝对值来看,基金总体在增持转债,仓位也稍有提升。三季度各类基金总体持有转债一共270亿元,较上个季度增长了约58亿元。不过,随着券商转债、能源EB等发行(以及当时尚未上市的雨虹),转债三季度的市场规模也从897亿元左右升至1173亿元。因此,基金在转债市场上的占比仍保持在上季度的23%附近,变化不大(还略有降低)。

这一次,转债基金反而不是增持主力。剔除转债基金后,基金的转债持有量从二季度的170.9亿元增至225亿元,增量在54亿元。二级债基是增持主力,增持了约28亿元转债,总体仓位从3.5%升至5.3%。其中,仅华商双债丰利(“准转债基金”)就有接近7.5亿元的增量。纯债基金贡献了约13亿元的增量,当然仓位总体仍然非常低,毕竟大量的定制债基不能买入转债。一级债基贡献6亿元增量,总体仓位从4.3%升至5.9%。

此外,混基也增持6亿元(同样,也不包括兴全可转债),主要来自保本基金和灵活配置基金。其中,灵活配置基金的股票仓位有上限(一般是80%),在股市趋势上行的过程中,可以依靠一些转债来进一步提升权益仓位。

转债基金方面,规模没有明显变化,仓位提升,一些“准转债基金”值得重视,可能是未来潜在买盘,也是基金公司完善产品谱系的途径。三季度转债基金的净值规模几乎没有发生变化,保持在61亿元附近。个体略有差异,长信、民生加银转债基金分别增长1.47亿元和0.57亿元。转债基金的转债仓位略有提升,从82.5%升至85.8%,增持了约3亿元转债,但如前所述,不是三季度的主力。

转债基金之外,一些定位于“双债”的品种,实际是“准转债基金”。这类基金的信用债 + 转债仓位不低于64%(而非限于转债),因此避免了转债无券可买或者估值过高等等时间段的尴尬,未来随着转债供给放量,这类产品可能是潜在买盘。此前转债市场规模较大时,我们也一直将成立较早招商安瑞进取、银华永泰积极视作转债基金进行统计(后来由于仓位下降,不列入转债基金中进行观察)。而在三季度,这类基金规模从71亿元缩水至62亿元,但其中的华商双债丰利(也是其中规模最大的)增持转债7.5亿元,不可小觑。

最后,个券方面,基金重仓银行、电气、三一及能源等,与规模呈正比,无法说明太多问题。持仓变化上,除了新券及存在统计口径的银行转债之外,基金增持国资EB(以接替行将到期的新华EB)以及题材不少的电气转债。减持了价位走高的国贸、三一,以及正股不太符合当前市场风格的海印、洪涛及皖新EB。