6月份以来,某些工业品价格出现了一定程度的上涨行情,但是整体涨幅并未超过季节性因素,此次行情受人关注的原因主要在于期货贴水的修复(图1),背景在于前期市场对于未来需求过于悲观,但是需求迟迟不见回落,迫使市场对预期进行调整。如果摒除期货的影响而只关注现货,我们发现整个6月价格的上涨还是相对温和的。

我们总结了工业品今年年初以来的价格变化情况,总体上来讲,最强势的是黑色产业链,尤其是矿石价格与焦煤焦炭价格在6月份以来发生了一轮比较显著的上涨。其次有色金属的价格在6月份开始转强,铜、铅、锌、铝等品种的现货价格都有比较明显的上涨。另外纺织原料价格也有一定的上行,虽然4-5月纺织原料价格下行比较明显,但进入6月,很多品种的反弹比较明显,如涤纶、棉纶的价格都出现了比较明显的环比上涨。

其他工业品价格相对比较平稳,甚至有所下行,比如烧碱、纯苯、甲醇的价格在6月并未明显上涨,在7月还发生了回落,木材、玻璃价格平稳,水泥的价格出现回落。原油价格出现较大幅度回落引起成品油价格回落等。

总体来说,6月以来工业品价格并未出现全面的上涨,上涨的品种主要集中在黑色、有色产业链(纺织原料也有一定反弹),市场感受到工业品价格全面反弹可能在一定程度受到了期货价格贴水修复的影响(图1)。我们对于6月PPI的环比值的预测值为0,并不认为商品价格在6月出现了全面的反弹。

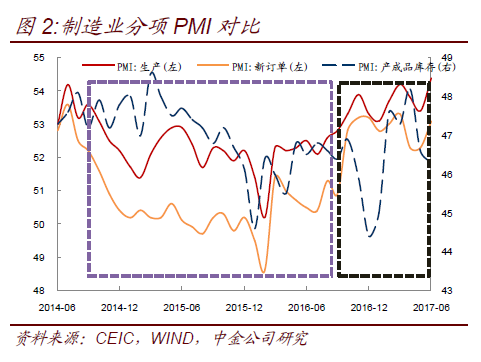

目前对于经济形势较为一致的预期是,总需求长期不看好,但是库存水平低,库存和生产与需求之间存在“跷跷板效应”,这一点我们在制造业PMI的分项数据中可以看得比较清楚(图2)。从长周期来看,PMI分项中的库存指标与生产需求指标是相一致的,就是说,主动去库存和被动补库存都是相对短暂的,而从去年年底以来,我们发现库存指标与生产需求指标的背离程度加剧,年初以来工业品经历了一轮明显的补库——去库的过程,相应的,生产与新订单指标在补库后走弱,在去库后走强,那么在近期黑色有色产业链有所走强,这个逻辑(需求短稳长弱)有没有变化?贴水的快速修复是不是反映了需求的变化?这个问题值得我们关注!

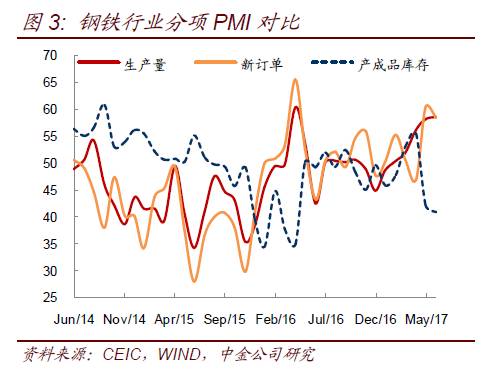

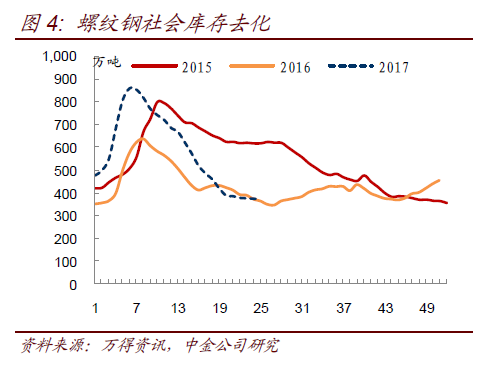

我们就从价格修复较多的工业品展开,首先看黑色产业链的情况,我们在前期的点评中也提到过,钢铁行业是“库存与需求跷跷板”的典型代表,从2016年中以来生产需求与库存的背离就非常明显(图3)。目前我们仍然没有看到打破这种平衡的力量出现。短期贴水修复的主要原因可能仍在于市场对之前极端悲观预期的修复,另外,需求方面短期确实也有一些超预期的方面,比如,我们看到螺纹钢的库存去化速度还是高于历史同期(图4)。同时,地产产业链预期也逐渐出现一些变化(比如认为3季度地产投资增速会出现较为明显的反弹等),汽车、家电板块的景气度持续性也略超出预期,多种因素的共振造成了近期黑色产业链的行情。

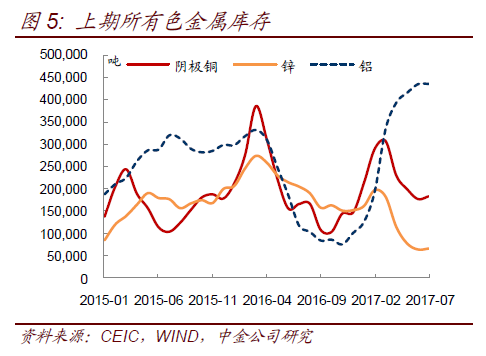

有色方面,品种之间的分化较大,比如铜和锌在供给端是存在问题的,铜本身供需矛盾不突出,精炼铜供应小幅过剩但铜矿产量受供应扰动可能小幅收缩,但是今年罢工,自然灾害等事件较多使得市场调低了2017年铜产量的预期,而锌供给情况虽然和去年比有所修复,但仍保持负缺口,锌的下游主要是汽车、家电中的镀锌件和箱包五金件(对应外需),这两块目前来看都没有快速走弱的迹象。预计锌的供需缺口仍将短期持续,对于锌价形成支撑。另外,近5年来锌的库存持续下降,当前库存水平几乎为5年来最低(图5)。

铝价走势则对之后供给侧政策的依赖度较高,电解铝行业与就业联系紧密,因此供给侧改革的落地程度一直存疑,同时,与其他金属品种不同,铝品种的库存水平仍在高位,因此铝的基本面似乎相对弱一些(图5)。

但是从当前情况看,监管部门对供给侧改革推进的决心较强,根据2+26政策,到2018年电解铝的产能将回落到3800万吨,基本供需平衡,考虑到实际产能利用情况,可能还存在一定的缺口,这对于电解铝行业的供需关系是一个比较大的扭转,如果看短期有两个因素需要关注,第一是库存虽仍在高位,但已经出现高位下降趋势,第二是发改委656号文明确了电解铝行业清理产能的时间表,这在短期可能也对铝价形成一定的催化。因此对于铝行业,其实也有供给侧的逻辑可以讲。

所以,综合来看,近期有色价格的上涨主要依靠供给的逻辑,而需求稳定是上涨的必要条件而非充分条件(当然不排除有些品种如石墨电极有供需两方面的逻辑可讲,但是这不是全局性的,不在我们的讨论之列)。

我们倾向于认为在当前位置供给继续大幅收缩的概率不大,尽管某些有色行业的供给有外生因素,但是如果考虑整个工业品行业,产品价格利润率已经处于相对高位,收缩产能的内生动力基本是不存在的。供给侧改革的影响应该是结构性的而非全局的,同时也要考虑政策效果,煤炭领域的供给侧改革造成的影响已经引起了监管部门的反思,在其他行业进行供给侧改革时可能也会更加审慎,尤其煤炭行业的特点是,整个产业链(煤——电,煤——钢)都在国内,价格变化尚算一个利润再分配的问题,“肉还烂在锅里”;如果其他行业的供给侧改革造成矿价的大幅上涨,那等于是将产业链上的利润让渡给海外,这不是监管部门希望看到的结果。

如果目前工业品价格反弹的逻辑仍在供给端,那么变数则在需求端,如果需求走弱,那么最终价格可能会重新回落。

需求端的情况如何?

最近需求端的一些情况确实给市场造成了一些困惑,我们简单列举几个方面,首先是海外需求方面,虽然净出口的同比增速还比较平稳,但是PMI海外订单的走强非常明显;第二,对于基建和地产产业链能否如期走弱,市场出现了分歧。反映到中观数据上,汽车、家电的产销景气度始终不弱(家电外销较强);另外,草根调研也反映,地产企业拿地与建设的热情尚存。同时,地方政府资本开支的意愿仍比较高涨。需求是否还仍在“短平长空”的框架内其实是决定未来通胀(也是其他总量指标)的核心。

基建方面,我们认为虽然短期投资可能不会出现快速的下跌,但是下跌以及下跌空间的确定性都是比较高的,从资金来源的各个科目来看,都难以看到继续维持高速增长的空间,如预算内收入减缓(对应预算内资金),地方债发行进程较慢(对应资金自筹科目中的地方支出)等,同时根据我们的测算,在2016年近15万亿的资金来源中,大概有4.4万亿受87号文等融资监管文件影响较大(信托贷款等),即使监管部门进行了制度安排,这个资金缺口仍然较大。恐怕仍将对基建投资产生较大影响,结合其他因素来看,基建投资的增速仍将有较大幅度的下行。

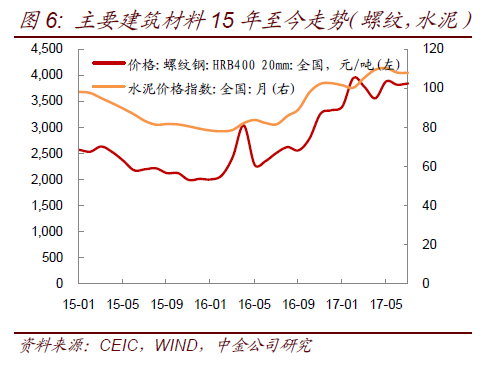

地产方面,我们在前期周报中对地产投资长期受制于资金来源和短期的不确定性已经做了较多的分析,三季度开发商增加推盘也存在可能,这里不做赘述。但是我们认为应该区分名义值和实际值的差异,16年的地产投资与17年的差异在于,16年相比15年价格有一个先跌后涨的过程,因此整体价格的同比增长并不十分显著,价格因素对名义投资增速的影响有限,但是17年相对16年的价格同比增速很高,对于投资同比增速的影响比较大,通俗的说,可能投资还是那些投资,但是可能买的砖头水泥钢筋会少很多。所以我们应该客观对待此投资的名义值(当然基建也是如此)(图6)。

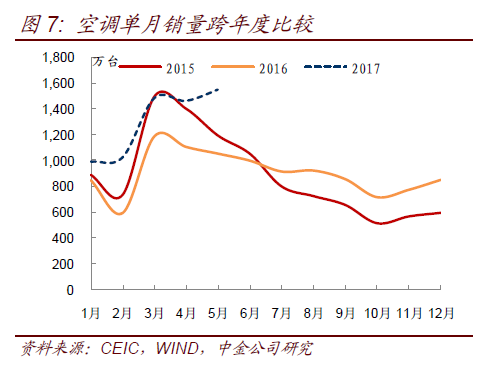

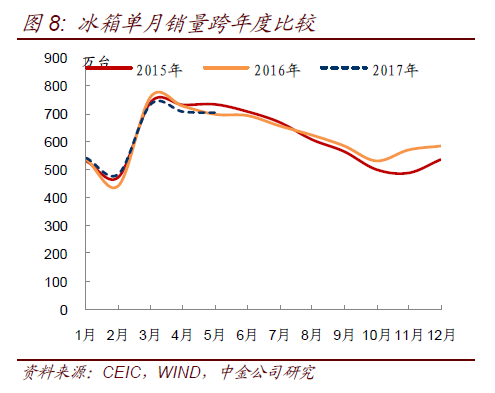

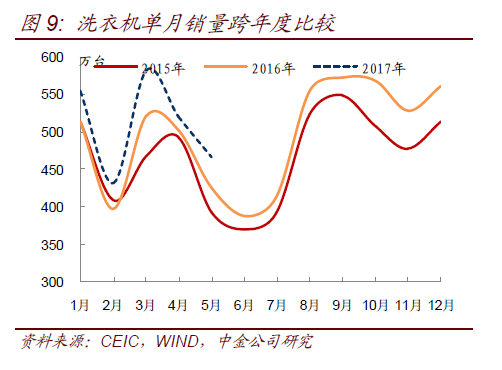

家电和汽车行业的情况存在一些不确定性,先说家电、白电方面:空调销量整体上变现要超出季节性,冰箱洗衣机销售情况一般(图7,8,9)。库存方面,空调、冰箱、洗衣机的库存水平都不高,总体比较健康。同时,白电价格上调比较明显。黑电方面,彩电销售情况比较一般,但价格受益于平板价格有较强支撑。

我们倾向于认为家电行业产销增速将见顶回落,从细分板块分化来看,当前表现强势的空调属于渗透率有提高空间/受益于2016-2017炎夏的子领域,而渗透率缺乏空间的冰洗已经有走弱的趋势,这说明从大周期的角度,地产销售增速的下滑对于家电行业的影响已经初现端倪,未来的看点是更细需求和农村新装的需求能否对冲地产销售的影响,但是这些增长可能更体现在较为高端的品种(如智能电视)或者厨电(消毒柜,洗碗机),这些品种与冰洗相比耗钢量较低,未必对基础材料产生较强拉动。

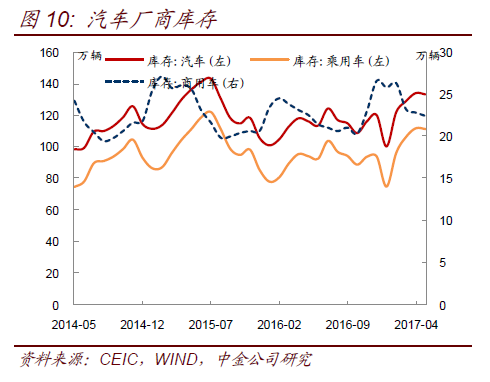

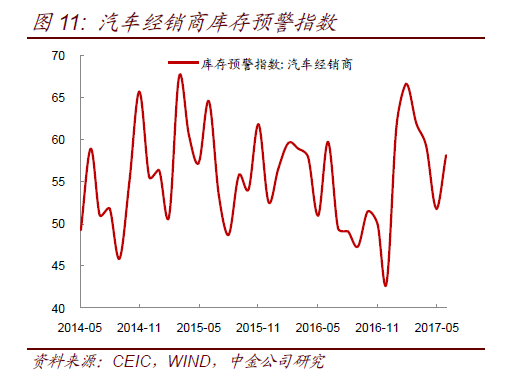

汽车方面,目前乘用车弱商用车强的格局仍然维持,从库存水平看,乘用车和汽车经销商库存预警指数目前还在高位(图10,11),商用车的状况稍好。我们认为乘用车大周期回落的趋势没有改变,政策透支需求后,行业见顶的态势是比较明显的,而且今年以来,乘用车的消费升级趋势明显,SUV表现持续强于其他品种,销售均价继续上升,同等销售增长情况下对基础材料的带动也将变弱。商用车方面,对于景气度拐点的判断确实比较难,但是景气度已经处于相对顶部仍是大概率事件。叠加新能源补贴下降对客车的影响,我们认为汽车对于总需求的拉动也比较有限。

需求的边际变化:或在四季度

综合上述的分析,我们认为需求向上缺乏弹性,难以成为拉动价格的因素,叠加我们对于供给的分析,工业品价格并不具备持续向上的动力,那么需求是否存在边际转弱,带动价格回落的动力呢?

我们认为四季度是一个可能的时间窗口,从周期的角度来讲,融资回落终将带动经济指标下滑,从时滞角度来看大概是一个季度左右。四季度开始,融资紧缩的效应可能在实体层面逐渐显现。地产和基建投资都有可能在4季度开始转弱(地产三季度如果加快推盘会透支之后的投资需求,87号文对于基建投资资金来源的影响可能也会在一定时滞后体现)

其次去年四季度的PPI环比增长较强,10,11,12月的环比值分别为0.7%,1.5%,1.6%。在基数效应的作用下,PPI同比值也将有较快的回落。

海外需求方面,由于特朗普税改方案尚存很多不确定性,或者如果美联储和欧央行收缩过快(美国经济复苏本已存不确定性,紧缩政策可能加快经济赶顶回落),对于全球经济增长会有不利影响,可能也会影响需求和商品价格。

另外,油价的下行会对PPI形成较大压制,如我们之前分析的,油价对于PPI来讲是最重要的分项,对CPI来讲则是第二重要的分析(仅次于粮食),油价的回落将带动价格水平的下行。

因此我们认为,PPI同比回落,尤其是在四季度加速回落的态势仍然比较明确,不应被短期价格反弹所迷惑,未来经济基本面仍将对债市构成支撑。