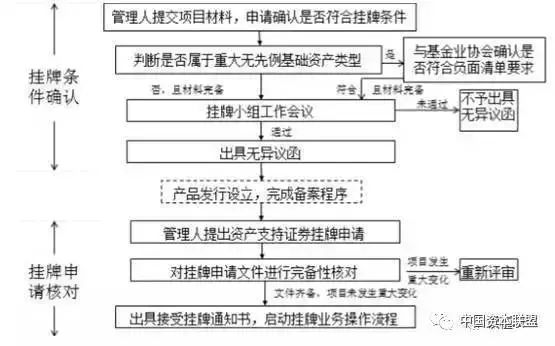

资产支持证券计划可以按照规定在证券交易所、全国中小企业股份转让系统、机构间私募产品报价与服务系统、证券公司柜台市场以及中国证监会认可的其他证券交易场所进行挂牌、转让。本文以深圳证券交易所(简称“深交所”)为例,资产证券化的挂牌流程如下:

管理人申请确认挂牌条件需提交的材料

管理人应当通过深交所固定收益品种业务专区提交以下资产支持证券挂牌条件确认申请文件:

1. 关于确认资产支持专项计划符合深圳证券交易所挂牌条件的申请;

2. 管理人合规审查意见;

3. 资产支持专项计划说明书、标准条款(如有);

4. 主要交易合同文本:基础资产买卖协议、托管协议、监管协议(如有)、资产服务协议(如有)等;

5. 法律意见书;

6. 信用评级报告(如有);

7. 特定原始权益人最近三年(未满三年的自成立之日起)经审计的财务会计报告及融资情况说明;

8. 基础资产评估报告/现金流预测报告(如有);

9. 差额支付承诺函/担保协议或担保函(如有)及授权文件(如有);

10. 尽职调查报告;

11. 关于专项计划会计处理意见的说明(如有);

12. 法律法规或原始权益人公司章程规定的有权机构作出的关于开展资产证券化融资相关事宜的决议;

13. 深交所要求的其他材料:封卷材料与电子版申报材料一致的承诺函;基础资产未被列入负面清单的专项说明;多期申报资产支持专项计划挂牌条件确认申请材料差异说明;其他需要提交的文件;

14. 反馈意见回复:须包含对于反馈意见的逐条回复;涉及项目文件修改的须列出修改的主要内容,并以楷体加粗标明所修改部分在相关文件中的位置;在领取无异议函前由计划管理人盖章。

首次提交时,未要求盖章的材料可提供word版本。以上部分文件可以参考《深圳证券交易所资产证券化业务问答》内附模板。

判断是否属于重大无先例基础资产类型

1. 形式核对:交所接收管理人提交的挂牌条件确认申请文件后,在二个交易日内对申请文件是否齐全和符合形式要求进行核对。

2. 基础资产类型论证:受理申请后,由深交所确定两名核对人员负责核对申请材料。对于重大无先例的基础资产类型、交易结构或者存在其他需要加强论证的项目,遵循不同专业领域合理搭配的原则,安排三名外部咨询专家参与协助核对工作,以确认基础资产不具有中国证券投资基金业协会《资产证券化基础资产负面清单》列示情形。

3. 反馈:自受理申请材料之日起十个工作日内,通过固收专区出具书面反馈意见函并送达管理人。

4. 反馈意见回复:管理人应当根据反馈意见的具体内容,组织原始权益人、相关机构开展相关工作,逐项明确回复,并形成书面反馈意见回复。管理人应当于深交所通过固收专区发出书面反馈意见函之日起二十个工作日内,通过固收专区提交符合要求的书面反馈意见回复及修改后的申请材料。延期回复时间最长不得超过二十个工作日。

召开挂牌工作小组会议

反馈意见回复及经修改的申请材料符合反馈意见要求的,自该等文件提交之日起五个工作日内召开挂牌小组工作会议进行讨论。无需出具反馈意见的,自核对人员通知管理人之日起五个工作日内召开挂牌小组会议。挂牌小组会议决议分为“通过”、“有条件通过”和“不通过”三种。

产品发行设立,完成备案程序

管理人应当自专项计划成立日起5个工作日内将设立情况报中国基金业协会备案,同时抄送对管理人有辖区监管权的中国证监会派出机构。

管理人提出资产支持证券挂牌申请材料

管理人向深交所固定收益部申请挂牌转让需提交以下材料:

1. 提供转让服务、证券代码及证券简称的申请公文(盖章版);

2. 深交所出具的无异议函(复印件);

3. 出具无异议函后的项目是否发生变化说明(加盖公章);

4. 备案机构出具的专项计划备案证明文件(副本加盖公章);

5.资产支持证券挂牌转让信息申报表(盖章版);

6. 转让服务协议(原件盖章,一式四份);

7. 管理人对该计划信息披露联络人的授权委托书(原件)及该联络人身份证明(副本加盖公章);

8. 募集完成后经具有从事证券、期货相关业务资格的会计师事务所出具的验资报告(副本加盖公章);

9. 产品成立公告(加盖公章);

10. 中登公司发行人业务部出具的登记存管证明(原件);

11. 计划说明书、交易合同文本以及法律意见书等专项计划文件(加盖公章);

12. 资信评级机构出具的报告(如有,加盖公章);

13. 特定原始权益人最近三年(未满三年的自成立之日起)经审计的财务会计报告及融资情况说明(副本加盖公章);

14. 其他专项计划文件(如有)。