《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信、有道云等方式制作的本资料仅面向中信证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发行为。若您并非中信证券客户中的金融机构专业投资者,为保证服务质量、控制投资风险,请勿使用本资料。

本资料难以设置访问权限,若给您造成不便,还请见谅!感谢您给予的理解和配合。若有任何疑问,敬请发送邮件至信箱[email protected]。

【明明债券研究团队】

投资要点:

江苏林洋能源股份有限公司成立于

1995

年,是国内知名的智能电表及用电信息管理系统终端产品、系统解决方案提供商之一。公司传统电表业务表现稳定,新能源业务具有行业领先地位,且在技术革新方面掌握主动权,为未来公司业绩打下坚实基础。作为新能源细分领域的龙头公司值得积极关注。

本期可转债发行规模

30

亿元,发行期限

6

年。初始换股价

8.8

元

/

股。按照初始转股价计算,总共可转换为

3.41

亿股林洋能源

A

股股票。若转债全部转股对

A

股总股本的稀释率为

19.32%

,此单可转债稀释率较高。综合来看,基本条款整体设置较为正常没有特别之处。

本期林洋转债信用评级为

AA

级,发行期限为

6

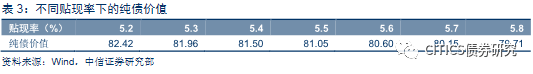

年。贴现率选择方面,

10

月

25

日

6

年期

AA

级中债企业债

YTM 5.4900%

,中证公司债

YTM 5.6033%

。综合参考上述利率我们选择贴现率为

5.55%

,测算得到债底价值为

81.05

元。近期利率调整较大,未来债券收益率继续突破空间有限债底大概率将保持稳定。

林洋转债债底价值

81.05

元,初始转股价

8.8

元

/

股,按照

10

月

24

日林洋能源收盘价测算得到初始转换价值为

98.86

元。从转股溢价率的角度考虑平价在面值附近转债个券较多,再进一步考虑规模大小雨虹、国君转债参考意义较大,两者溢价率在

14%-18%

区间,按照这一区间测算得到林洋转债的上市价格在

112-117

元之间。但是我们认为随着供给的增加未来溢价率仍有两至三个百分点压缩空间,再结合林洋正股资质考虑,

我们认为林洋转债上市溢价率中枢在

15%

附近较为合理,上市价格中枢在

114

元。

申购策略:关注打新收益前移的趋势。

林洋能源前十大股东持股比例超过

60%

,控股股东合计持有比例超过

40%

,我们预计其中多数将会全额参与优先配售,总体来看原股东参与优先配售的比例在

70%

左右,则留给网上申购余额为

9

亿元。本单转债是信用申购新规落地之后第二支发行个券,其全部采用网上发行方式。参与本次网上发行的每个账户最小申购单位为

10

张(

1,000

元),每个账户申购上限是

5

万张(

1,000

万元),较雨虹转债上限有所降低。考虑雨虹转债上市价格较高赚钱效应尚可,预计此次林洋转债散户仍将全力参与,参与账户数量有可能超过雨虹转债,按

300

万账户满额参与计算,对应中签率

0.006%

,大约每三个账户可以中签一手林洋转债。新规之下转债打新的收益已经可以忽略不计,散户将原本机构通过网下打新获取的相对优势完全抹平,因此单纯打新意义相对有限,短期抢权的重要性愈发提升,相当于原有的机构打新收益相对前移至正股抢权,但风险明显加大择时更为关键。

正文:

正股基本面分析

可转债发行募集资金投向

本次公开发行可转换公司债券资金总额

300,000

万元,扣除发行费用后的募集资金净额拟投资项目如下:

转股公司基本面情况

江苏林洋能源股份有限公司成立于

1995

年,是国内知名的智能电表及用电信息管理系统终端产品、系统解决方案提供商之一。公司产品及解决方案包括智能电表及

AMI

系统、

LED

及智能照明系统、能效管理平台及节能服务、光伏组件及分布式光伏电站系统、分布式电站运营平台、微电网系统等,涵盖了智能、节能、新能源三大领域。

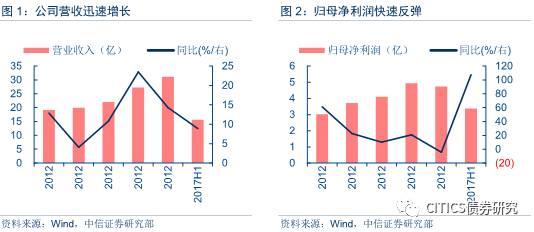

2017

年上半年实现营收

15.61

亿元(

YOY 8.02%

),归母净利润

3.37

亿元(

YOY 107.59%

)。

智能电表方面公司积极参与国网、南网招标,中标金额与中标数量均位居行业前列。虽然国内智能电表普及程度较高,但南网相较国网仍有较大差距。同时公司积极开拓海外业务,近几年公司海外业务快速发展,在手订单高企成为电表业务的主要增量来源。预计公司电表业务将持续稳定发展。

公司目前设计、在建及运营的光伏电站超过

1.5GW

,并网

1.2GW

,储备项目则超过

2GW

。分布式光伏电站的投资、建设、开发、运营是公司目前的主要看点,有望成为东部地区分布式光伏电站的绝对龙头。公司拥有优质的项目资源,已有电站的处置也相对方便,将会有效的控制公司的总体资产负债率水平。光伏电站项目将会为公司带来不俗的业绩弹性。

新能源方面公司持续发力

N

型双面电池,有望在这一领域成为国内的领跑者。预计

N

型产品多数将会被公司自身业务消化,打造相对完整的上下游产业链,成为未来公司新的盈利增长点。

总体而言公司传统电表业务表现稳定,新能源业务具有行业领先地位,且在技术革新方面掌握主动权,为公司未来业绩打下坚实基础。作为新能源细分领域的龙头公司值得积极关注。

可转债投资价值分析

可转债基本条款分析

本期可转债发行规模

30

亿元,发行期限

6

年。初始换股价

8.8

元

/

股,募集说明书公告日前一日林洋能源交易均价为

8.65

元,前二十个交易日的交易均价为

8.77

元,初始转股价紧贴规则下限设置。按照初始转股价计算,总共可转换为

3.41

亿股林洋能源

A

股股票。若转债全部转股对

A

股总股本的稀释率为

19.32%

,此单可转债稀释率较高。转股期为自可转债发行结束之日起满六个月后的第一个交易日起至可转债到期日止。

利率条款方面,

6

年票面利率分别为:

0.3%

、

0.5%

、

1.0%

、

1.5%

、

1.8%

和

2.0%

。到期赎回价为

106

元(含最后一期利息)。票面利率与近期发行转债差异不大。

信用评级方面,新世纪资信评估对主体与债项评级为

AA

级,而公司最近一期经审计的归属于上市公司的净资产超过

15

亿元,因此本单可转债未提供担保。

转股价修正条款方面,在本次发行的可转换公司债券存续期间,当公司股票在任意连续三十个交易日中至少有十五个交易日的收盘价低于当期转股价格的

80%

时(简写为

15/30,80%

),公司董事会有权提出转股价格向下修正方案并提交公司股东大会表决。与近期上市交易转债相比,下修条款属于正常设置。

有条件赎回条款方面,在本次发行的可转债转股期内,如果公司股票在任何连续三十个交易日中至少十五个交易日的收盘价格不低于当期转股价格的

130%

(含)(简写为

15/30,130%

),公司有权决定按照债券面值加当期应计利息的价格赎回全部或部分未转股的可转换公司债券。有条件赎回条款与现存转债基本一致。

条件回售条款方面,在本次发行的可转换公司债券最后两个计息年度,如果公司股票在任何连续三十个交易日的收盘价格低于当期转股价格的

70%

时,可转换公司债券持有人有权将其持有的可转换公司债券全部或部分按面值加上当期应计利息的价格回售给公司。属于常见设置。

综合来看,基本条款整体设置较为正常没有特别之处。本期林洋转债信用评级为

AA

级,发行期限为

6

年。贴现率选择方面,

10

月

25

日

6

年期

AA

级中债企业债

YTM 5.4900%

,中证公司债

YTM 5.6033%

。综合参考上述利率,我们选择贴现率为

5.55%

,测算得到债底价值为

81.05

元。近期利率调整较大,未来债券收益率继续突破空间有限债底大概率将保持稳定。

可转债估值与发行价格预测

林洋转债债底价值

81.05

元,初始转股价

8.8

元

/

股,按照

10

月

24

日林洋能源收盘价计算得到初始转换价值为

98.86

元。从转股溢价率的角度考虑平价在面值附近转债个券较多,再进一步考虑规模大小雨虹、国君转债参考意义较大,两者溢价率在

14%-18%

区间,按照这一区间计算得到林洋转债的上市价格在

112-117

元之间。但是我们认为随着供给的增加未来溢价率仍有两至三个百分点压缩空间,再结合林洋正股资质考虑,我们认为林洋转债上市溢价率中枢在

15%

附近较为合理,上市价格中枢在

114

元。

申购投资策略推荐

发行要素