作者:H.L

来源:伦敦交易员(ID:LondonFinance)

今天聊一位曾批斗过诺奖得主的 '大空头' ,吸取下他职业生涯中的经验教训。

在文章的末尾,笔者附上了伦敦某对冲基金的融资路演全程录像,观察这两位新晋基金经理是如何应对高盛大佬们的'刁难',争取7500万美元投资的。从中我们也可一窥全球资本市场的残酷。

各位读者今后若有意成立自己的全球对冲基金,本文内容和文末视频所涉及的内容应该会对您有用。

视频:对冲基金-彭博采访亨得利(Hugh Hendry) -- '大空头'被误读的告别信

为什么写此文?

休-亨得利(Hugh Hendry)在9月份关闭了他运营了13年的宏观对冲基金。在离开前,他还给公众留下了一封告别信:“如果我告诉你我什么都不看空,你还有兴趣听下去吗?”(What if I was to tell you I wasn’t bearish on anything? Is that something you would be interested in?)

这封信现在被四处引用,国内某财经媒体将其标题党为 "金融危机中他狂赚30% 如今被迫关掉旗下基金 最后归结为'市场错了'" ,真是'城会玩'^_^….

现在的外盘财经媒体连起码的翻译都不愿意好好做了 - 或者翻译者不愿意花时间仔细读一读原文,甚至也不愿意听听他在彭博或者MacroVoices做的访谈(录音我把它一并附在文末),而是简单地摘抄翻译几句海外博客的二次转述后就拼凑出一篇不知所云的'重磅新闻'。

也许连这点要求也'太高了',但可怜的读者也只能如吸二手烟一般的读读那篇不仅翻译错误,连中心思想都相差十万八千里的‘重磅解读’。

在这我希望能够从头叙述,还原一个真实的亨得利。

虽然他已经被市场给'淘汰',但也不妨碍我们学习他对市场的独到方法论并从他的教训里借鉴经验,预防自己在今后也犯同样的错误。

前传:

1、师从空头中的战斗机

国内投资者知道亨得利的可能不多,但知道他“师傅”的人应该不少: 大名鼎鼎的空头中的战斗机-克里斯平•奥迪(Crispin Odey),见上图。

当年奥迪聘用亨得利的故事也颇为经典。1999年,默默无闻的亨得利巧遇奥迪后,两人彻夜讨论了对投资以及市场的看法。当时颇有名望的奥迪不但对亨得利的才华震惊,而且得知亨得利是位刺头时则更是惺惺相惜,当下便拍板做出了聘用的决定。

(伦敦交易员在这插一句题外话,这两年奥迪的日子其实不好过,旗下的旗舰基金近两年表现极其惨淡,2016年下跌50%,资金外流不得不开始找新的投资者。 这也是国内基金同行近期频繁参与的伦敦对冲基金尽调之旅经常能看到他的原因。关于基金尽调方面的门道其实挺多的,之后有机会也可以讲一些当中的故事)。

2、“最高调的”苏格兰佬

亨得利没有显赫的家庭,甚至教育背景也很平凡。他出生在苏格兰格拉斯哥,父亲是一名卡车司机,曾就读于格拉斯哥斯特拉斯克莱德大学主修经济与会计专业, 能走到今天这一步也算是白手起家。

从外界的眼光来看,亨得利有着浓重的苏格兰口音,而且非常不休边幅-穿西装不带领带而且衬衣开一半口(见上图),甚至经常像硅谷极客那样穿着T-shirt跟机构投资者见面, 这在伦敦这个讲究逼格的金融城里简直就是异类。

亨得利在全球宏观对冲基金界颇有名望,在08年金融危机时斩获31.2%的收益率,以及在欧债危机前做空欧洲让他名声大噪。而正是这两次对市场狙击战大获全胜让他获得了“大空头”的称号。

由于他经常在各类电视财经节目提出犀利的观点,也因此亨得利在金融城里获得了“最高调的苏格兰佬“(the most high-profile Scot)的称号。

比如说,在2010年CNN的一次座谈节目中,诺奖得主约瑟夫·斯蒂格利茨(Joseph Stiglitz)认为希腊以及其他欧猪国家由于利率低下不会有任何偿还贷款的问题时,坐在对面的亨得利回复的第一句话便是:“喂,我能告诉你什么是真实的世界吗?”

对诺奖得主犀利的讽刺虽然给亨得利带来了巨大的舆论压力,但一年以后发生的欧债危机却给了主流舆论以及诺奖经济学得主一个响亮的巴掌,详情情见此7年前的对话视频。

视频:亨得利(Hugh Hendry)在BBC斥诺奖经济学家无知

3、投资哲学: 独立思考 + 交易组建

亨得利在投资上有着自己的一套方法,我认为思路上非常值得投资者学习。

和其他成功的投资者一样,他具有独特的独立思考的能力,从不盲从市场,但也不认为市场永远是错的。因此他对市场的看法很多时候都是独树一帜。值得一提的是,他和一般的基金经理不同,他除了做交易以外从来不接卖方销售任何电话。

除了独到的看法之外,更出名的一项优势便是交易构建(英文叫trade construction)。交易构建在这里是指利用不同的投资标的物甚至是衍生品组合建立交易头寸来实现投资观点。

交易构建的目的是为了得到一个非对称回报的交易组合,即当观点被市场证实的时候交易组合赚取合理回报,错误的情况下只会导致有限损失甚至不损失。

通常来说,一般投资者都是使用止损来达到此效果,但他则是通过寻找衍生品的不合理定价来构建交易机会(我们将在他推荐交易里详细解释)。这个不但要求投资者有极强的各类衍生品知识,而且需要一点艺术的头脑。

用亨得利的原话来说,他就是一个投资组合的建筑师。建立一个投资组合对于他来说就像在有限的预算下打造一艘舰船,要尽量把这艘舰船打造的坚固从而能经历各种恶劣气候。

4、单飞后一飞冲天:

在奥迪的指导下度过了顺风顺水的几年之后,翅膀硬了的亨得利便想自立门户。他与另一个同事买下了当时他们在奥迪公司所管理的基金,成立了现在的Eclectica资产管理公司。

乱世造英雄,在成功的把握住了08年金融危机以及11年欧债危机做空后大赚,亨得利不仅仅个人声望达到顶峰,Eclectica管理的资金也一度到达了13亿美金。

虽然跟那些巨无霸型的对冲基金无法相提并论,但作为一门生意来说13亿美金的规模起码也让Eclectica在伦敦对冲基金界也算是有头有脸,而且不算太大的体量也使得他的基金拥有很多巨无霸基金无法比拟的优势--在风云变化的市场里可以轻易的“转身”。

不过,亨得利最终迎来的'转身'不是迎头向上,而是一路下滑。

5、基金表现:从辉煌到失宠

经历了辉煌之后,由于收益不佳及其他原因(下面将仔细介绍),自2013年起Eclectica的资产规模开始大幅缩水,到2016年管理规模下降至1.3亿。

直到亨得利写信关闭基金前,该基金只管理了大约3千万美元的资产。在入不敷出,加上欧洲对基金业监管趋严的情况下,他只好黯然关闭了成立了13年的基金。

在金融危机期间大赚31.2%之后,Eclectica全球宏观基金自10年起总回报仅为8.1%,而今年的表现更是下跌9.8%。纵观此基金的收益回报,可以说是非常惨淡。

但它在2011年成功押注欧债危机以及2014年年底重仓做多中国股票,这些反市场的操作给其投资者带来了脉冲式的(对冲)收益,成为其为数不多的亮点。

身为“大空头”角色的全球宏观对冲基金,赚钱其实对于他们的机构投资者并不是最重要的事情,因为很多西方机构投资者特别是养老基金等都有自己的大类资产配置,而投资这类全球宏观对冲基金的原因基本上都是希望拿来对冲尾部风险(Tail Risk)。

也就是说,机构投资者希望在市场大跌时,这类宏观基金反市场的激进押注能够呈现出脉冲式的收益,来部分抵消其在大类资产配置(列如股票)上的损失。通过保持对“黑天鹅”的押注来提高整个投资组合的“反脆弱性”。

所以,相比于不赚钱,机构投资者而言更加担心的是这类'大空头'基金不再看空。不再看空不再做空的大空头也失去了其在机构投资者面前的核心价值,毕竟'大空头'们的基金收费要远高于传统的'大多头'。 这也是为什么亨得利在告别信中承认自己的“作死”导致了最后的结局:

“But it is bad news for me because funds like mine are required to demonstrate negative correlation with risk assets (when they go up like this I go down…), avoid large drawdowns and post consistent high risk adjusted returns.“

“对于我来说【看多】是个坏结果,因为像我这类的全球宏观基金,其收益表现需要与风险资产呈负相关,使得(客户)规避大的回撤并录得稳健的风险调整后收益……”

6、观点:

A. [ “空头”不空 ]

对于宏观基金界的老江湖亨得利来说,他不仅知道,而且比谁都清楚'看多'的代价。 但是他还是选择走向了“作死”这条不归路。这个曾经的大空头从2013年之后开始慢慢空翻多,也正是从那时开始,他管理的基金规模开始缩水。

直到他被迫关闭基金为止,他仍然坚持对全球经济乐观的判断,不但认为全球宏观面稳定,且觉得在可见的未来缺少系统性风险。下面是他对世界宏观的一些看法:

B. [ 世界经济正在恢复 ]

与5年前还是“大空头”时的观点截然相反,亨得利认为世界经济在货币政策刺激之下正在健康的复苏。 他认为市场低估了央行对经济做出的贡献,他们在最危难的时刻用前所未有的政策把世界经济从悬崖边缘拯救出来,却还抵住受市场人士以及政客对他们激进做法的攻击。特别是今年以来,他认为全球经济开始同步增长,不但贸易加速反弹而且大宗商品的需求也在增加。

C. [ 恍如60年代 ]

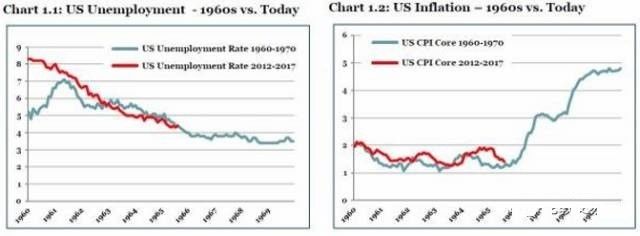

2000-2006年虽然也经历了美联储的紧缩政策,但当时美国经济失衡,大量的信贷加上美联储快速加息使得美国经济快速的进入了泡沫破裂阶段。

而如今美国经济在整体上并不存在信贷问题,亨得利认为如今的经济环境更接近1965年,从失业率以及核心通胀来说都处于相似的水平 - 失业率低但通胀温和。

但以史为鉴,从1966年开始通胀就开始快速上升,由于薪资或成本推升的通胀非常难以控制, 美联储甚至花了30年才把通胀降低至低于2%的水平。

D. [ 债券市场大错特错 ]

由于对经济乐观,亨得利认为债券市场错了而且错的离谱。美国国债曲线过于平坦化意味着市场认为根据美国经济的情况,1.25%的短期利率已经接近极限。而他认为市场不但低估了经济增长的动能,而且也低估了美联储利率正常化的决心。

因此他认为美国债券市场的调整是不可避免的。而在大洋彼岸的欧洲,对于他来说欧洲债券利率更是不可理喻。他认为欧洲经济恢复迅速,而且欧洲通胀也开始稳步上升,但由于市场仍抱希望欧洲央行的政策不会快速改变,目前德国债券的利率低的可怕,也被他称为最大的资产泡沫。

E. [ 风险 ]

总体来说,他认为市场在短期内面临的风险非常有限。如果硬要说,地缘政治(特别是朝鲜核武危机)可能是其中之一。而另一个被很多人遗忘的风险便是中国信贷泡沫。虽然他并不认为中国经济短期内会出现什么问题,但中国的信贷规模还是让他觉得担心。

亨得利推荐的宏观交易机会

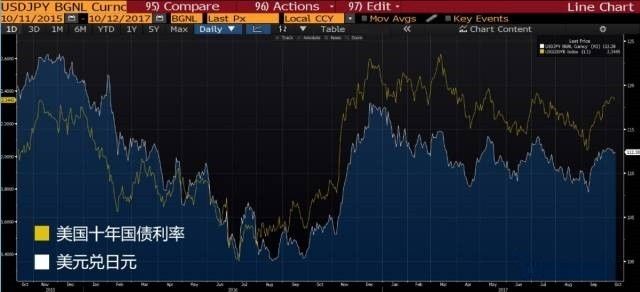

1、做多美元兑日元 Long USD/JPY

这是一个非常简单直接的再通胀/Risk-On交易(也即看多大市)。

外汇汇率最重要的驱动力之一便是国债利差。 如今日本央行的利率锚定策略决定了美元兑日元汇率由美国国债利率(10年期)决定。一旦美国通胀上升将导致国债利率上升从而使美元兑日元升值

(这是一个老调重弹的交易,伦敦交易员在2016年10月的文章中就已经在104点位处看多过USDJPY至115了)。

2. 卖空德国2年期债券

这是一个非常不同的“再通胀”交易。

目前欧洲特别是德国经济恢复迅速,不仅失业率快速下降,而且欧洲国家通胀率开始全面回升,政治情况也在波折中慢慢平复。

他认为根据目前的经济情况,德国2年期国债(-0.71%利率)几乎是这个星球上资产泡沫最大的资产:投资者竟然愿意支付71bps的“利息“来让德国政府“保管”资金的安全!

做空德国2年期债券不但持仓成本为正,交易者根本不用担心欧洲何时转向。而且一旦市场开始转向认为欧洲央行低估了通胀的速度,则会让德国债券暴跌(利率上升)。而且即使一旦欧洲市场发生一些意外,他认为2年期国债利率回到之前-90bps的几率也很小。因此他认为此交易为不对称交易机会。

对于非专业投资者,若想更为简单的模拟该交易,可以关注下如德意志银行、德商行等欧洲银行。

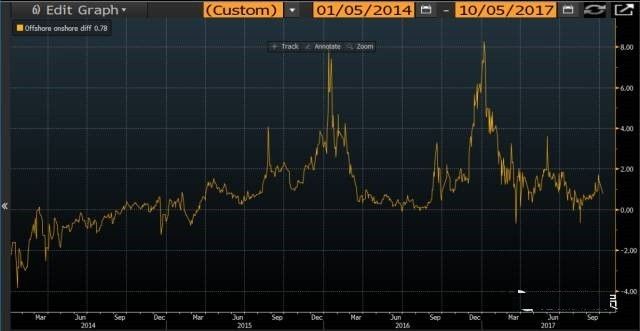

3. 做多离岸人民币与在岸人民币短期利率差

(此交易仅限于专业机构玩家参与)

虽然亨得利认为中国经济问题不大,但和他仍然担心中国信贷问题是“藏在机器里的幽灵”(Ghost in the machine),值得反脆弱地一搏 '脉冲收益'。

重要的是,他并不认为有人能预测幽灵什么时候显形,或将由什么事件触发 - 因此,对冲掉此类风险的交易最重要的就是持仓成本不能高。

他提出的交易便是做多离岸人民币与在岸人民币的短期利率差。由于长期离岸人民币利率曲线非常平坦,所以交易的持仓成本非常低。 而做多3个月HIBOR的理由便是,每当央行要控制离岸人民币汇率走势的时候都会抽干市场流动性(以提高做空成本)就会导致3个月HIBOR利率相比7日回购利率飙升(这个是由于离岸与在岸人民币市场间不具备流通性导致)。

这个交易的思路本身和一般做空人民币不同, 持仓成本比直接做空人民币低不少非常适合长期持有。因此他认为这个交易具有不对称性。 但是此交易也有局限性:由于离岸人民币市场流动性不高, 可交易的体量不大,不适合大体量的资金进出。

结尾

其实总体来说,亨得利在观点上的优势并不明显。近年来由于下注错误,虽并未让他大亏,但也没能赚到钱,也侧面印证了巴菲特10年前的赌注:主动的对冲基金跑不过被动的指数投资者。

亨得利能在市场上活15个年头,不全靠观点,很多时候都是靠他突出的交易构建天赋-即找到不对称的衍生品交易机会的能力。但即使是这样也无法掩盖掉其基金表现惨淡也因此被市场以及投资者无情抛弃的事实。

亨得利的遭遇其实也是整个全球宏观对冲基金界的缩影。央行们压低波动率对依赖波动率生存的对冲基金打击甚大。同时宽松的货币政策也推动大类资产价格虚高,其中最大的受益者之一便是低费率的被动型指数基金(ETF)。

随着被动基金抢占大量市场份额,在管理资产不断缩水的情况下很多曾经风光无限的对冲基金都只能关门大吉, 只要目前的市场情况不变,亨得利不是第一个也不会是最后一个倒下的对冲基金经理。

作为金融从业者来说,我们也希望由这篇文章给大家介绍还原一个真实的亨得利以及目前西方基金管理人的艰难生存环境。

当然,被动投资的崛起其实也给金融行业带来了许多布局机会。风险永远伴随着机遇,希望伦敦交易员能有空给大家聊聊被动投资大趋势下的长期受益企业。

至于初出茅庐的主动基金经理如何才能获得巨头的垂青和首轮投资,推荐各位看看下面这则实况录像,观察这两位新晋基金经理是如何应对高盛大佬们的'刁难',争取7500万美元投资的。从中也可一窥全球资本市场的残酷。

视频:伦敦基金经理如何在高盛大佬前争取7500万美元投资?

版权声明:部分文章推送时未能与原作者取得联系。若涉及版权问题,敬请原作者联系我们。联系方式:010-65983413。