导读:

以银行和理财为代表的金融全面扩张时代已然落幕,开始进入全面缩表的新时代,此轮监管风暴和机构缩表的冲击,将在很长一段时间成为主导资产价格的核心变量。在一个存量博弈的市场,“抢跑”的行情往往更加“短命”,3月份就已经上演了一次,4月底还会再度上演一次吗?

一个时代的落幕。

从

2012

年至今的过去

5

年,银行业总资产与理财从

117

万亿规模飙升至

260

万亿,创造了资管行业的辉煌。但随着银监风暴来袭,市场进入金融机构全面缩表的新时代,委外和非标收缩规模在万亿以上,涉及资产在

10

万亿以上,将成为主导各类资产的最核心变量,近期市场聚焦在银行缩表引发的委外赎回和各类市场下跌风险,我们总结了当下机构最为关心

8

个问题:

1

、监管风暴中原本中小行压力最大,为何大行集中委外赎回?

当

4

月上旬银监会在两周内连发

8

个监管文件后,债市在第一周还只是弱势调整,市场预期银行会有序缩表,但在第二周,随着新闻报道大行委外开始大规模赎回,引发了多个市场恐慌暴跌。

但值得关注的是,但明明中小行缩表压力大,为何却是大行赎回?

我们认为这波大行赎回委外,虽然部分是由于银监新政的施压,但更多是:

1

)季节性集中到期(

17

年委外集中到期,有些产品到期不再续作);

2

)对委外机构进行一定调整(赎回业绩差的产品,增加绩优产品);

3

)委外业绩不及预期甚至亏损,收缩规模,有些本来应该在

12

月或

1

季末赎回的,但担心对业绩冲击较大,所以近期比较集中。

因此,这波赎回并不是监管压力下的被动、集中抛售潮,而是机构自身的调整,

尽管结果都是债券遭受抛售,但前景却完全不同:

1

)到目前为止,监管新政并没有显著加剧短期的流动性抛售压力,虽然短期情绪有宣泄,但持续性有限,不会出现一致性、被动、大范围和持续的赎回压力;

2

)大行委外比例整体较低,实际赎回量有限,但在市场上有一定示范影响,可以及时止赎维稳预期,避免引发跟随。

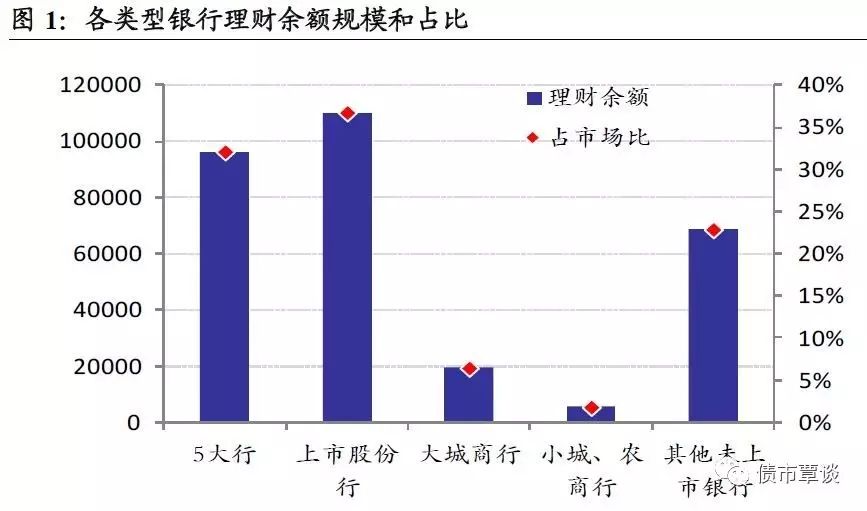

3

)中小城、农商行委外虽然赎回压力更大,但中小行理财余额占全市场比不超过

10%

,单笔资金体量小,以到期不续作为主,对市场冲击不明显。

2

、债券委外规模知多少?

我们从自上而下、自下而上两种方法,测算银行债券投资的委外规模

总体在

5-7

万亿左右,

如果到期不续作和赎回的比例占到

20%

,则影响规模超过

1

万亿,在

1-1.5

万亿区间。如果按目前信用债月均

4000

万左右的成交量,恐怕市场调整仍将持续

2

个月以上。

从自上而下来看,

银行自营债券总持仓

31.9

万亿,银行理财余额目前约

30

万亿(债券占比

40%

),理财投向债券规模大约

11-12

万亿。一般情况下,银行理财的委外比例在

15%

左右,大行自营委外比例没有这么高,市场整体委外规模大致在

5-7

万亿上下。如果

20%

比例出现赎回,则影响规模在

1-1.4

万亿。

从自下而上的资管产品看,

公募债基目前

1.9

万亿,货基

4.43

万亿,公募专户

6.38

万亿,券商资管

17.5

万亿。

1

)公募债基、货基:

银行委外占

30%

、

2

万亿左右。在公募债券基金中,机构投资者持仓占比超过

70%

的产品数量占全部债基产品的

60%

,而机构持仓超越

90%

(可视为机构定制产品)数量占比达

46%

;在货币基金中,机构投资者占比超过

90%

的产品占近

40%

。

2

)公募专户(全投向标准化资产):

债券占比

62.4%

,社保基金和企业年金占

30%

,所以假设银行是占

6.38*70%*60%

,为

2.5

万亿左右;

3

)券商资管:

主动

+

集合计划里的债券投资占总资产比为

12-15%

左右,大概为

2

万亿。合计为

6-8

万亿,如果

20%

赎回的话,也在

1.2-1.6

万亿左右。

当前债券市场总市值是

67

万亿,如果按

1.5

万亿的赎回规模计算,占总市值

2.5%

左右,

与

15

年

6

月股灾相类比看,

15

年

6

月

A

股市值

62.7

万亿,流通市值

58.4

万亿,当时的两融余额也在

2.2

万亿,占比

3.5%

,尽管占比不高,但仍不可低估集中抛售和交易踩踏引发的下跌风险。

3

、银监新政的实质冲击有多大?

本轮监管强化落实,重点关注理财、同业、信贷,严厉程度超越

MPA

。

监管路径大致分为

“

自查

—

银监现场检查

—

整改

”

三个阶段,银行理财、同业、信贷业务受影响程度最为严重,监管核心在于严查各种违规行为,银监会重罚多家机构,监管威慑显著加强、严肃问责。

但银监会政策的解释和执行力度方面,本质上仍然存在较大的不确定性。

银监会大量监管文件的内涵并不清晰精确,各地执行口径也会出现不同,信贷资产、收益权、非标、同业借款、多层嵌套、理财资金通道等概念并没有给出准确的定义,例如,同业存单占比过高,多高算过高;多层嵌套产品,两层还是三层算作多层;这些具体指标内涵仍然存在争议,在监管文件的解释和执行力度方面仍然存在较大的不确定性。

在监管集中来袭,而又尚未明确落地的时候,悲观预期和情绪可能会过度反应,对市场冲击最大。

但监管新政本身留出了充分时间缓冲,对市场的实质冲击弱于预期。

4

、监管时间窗口如何把握,后续还有哪些政策,节奏怎样?

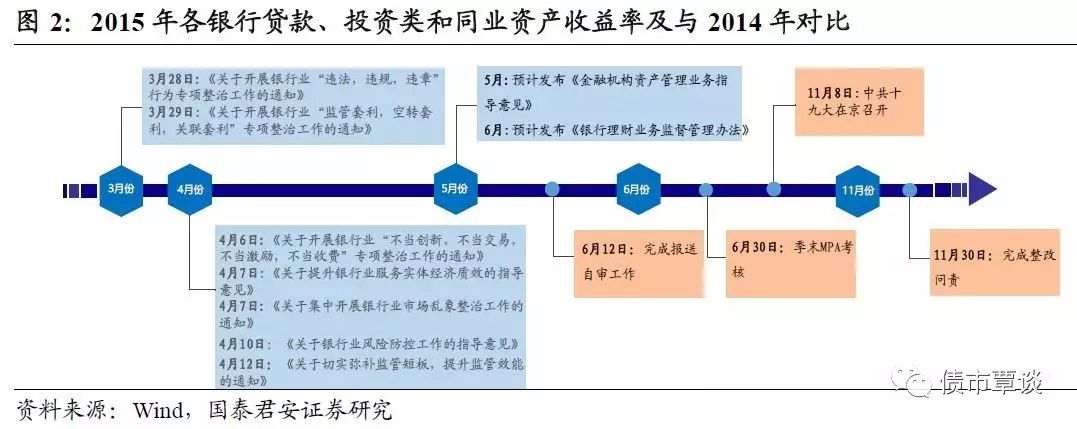

我们认为政策窗口主要集中在

2

季度,监管风暴最猛烈的时候就在当下。

4

月份银监

“8

道文

”

连出,引发市场恐慌,预计

5-6

月份还将发布《金融机构资产管理业务指导意见》,以及《银行理财业务监督管理办法》。但我们认为,年内金融监管政策出台的窗口期很可能就在

6

月以前,三季度后随着十九大会议临近,政策将逐步转向维稳,前期出台政策越急,对机构冲击越猛,后期政策维稳和对冲举措则会越多,对市场冲击也将从超调修复回归。

5

、当

“

紧货币

”

遇上

“

严监管

”

,央行政策怎么变?

当

“

紧货币

”

遇上

“

严监管

”

,底线思维定政策边界。

1

季度央行连续

3

次出手变相加息,加速金融去杠杆、抑制信贷过热和房地产风险,但

4

月以后随着银监新政连续施压,央行风向稍软,开始释放一定维稳信号,严防强监管带来系统性风险。例如上周央行马骏表示,对理财、资管业务的进一步监管是一个渐进的过程;同时,新闻报道央行权威人士称,不希望监管政策导致市场恐慌局面持续;此外,上周央行还重启逆回购维稳资金面,由

3

月净回笼转为净投放。

监管层将在金融去杠杆和维稳之间作出权衡,

最终以一种循序渐进的方式进行,既保证金融去杠杆的力度和政策目标,又保证

“

去杠杆

”

监管不会引发恐慌性超调,导致多个金融市场暴跌。本轮银监会要求

6

月

12

日前报送自查报告,

11

月

30

日前完成整改问责,给于银行近半年资产缓冲期,从而不会对实体经济带来太过剧烈的冲击。

6

、钱荒是否重演,对实体经济冲击几何?

13

年

“

钱荒

”

难再重演。

上一轮影子银行扩张和非标崛起,主要对应着实体旺盛的加杠杆需求,因此银行同业和债券利率大幅抬升,推动非标和信贷利率攀升更快,银行息差缩窄不多;但本轮银行委外和理财扩张,资金主要流向债券市场和存量金融资产,实体贷款和非标需求持续疲软(

13

年理财的非标占比

27%

,而

16

年仅占

16.5%

),尽管债券利率已大幅抬升

100-150bp

,但受制于需求乏力,贷款和非标利率重定价上行空间较小,传导影响非常有限。

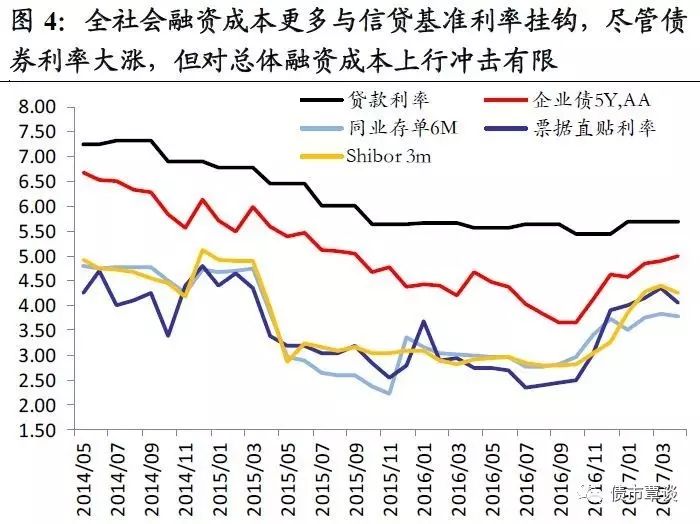

目前,债市最大的分歧在于,

严监管下实体经济会不会遭受很大冲击,在未来

3

个月明显掉头向下?但我们认为,本轮债市利率走高向实体经济下滑的传导过程,恐怕会比大家想象的要长:

1

)当前贷款利率仍处在几乎历史最低位,

而贷款占到社融存量的

67%

,占新增社融的

70%

左右,相比之下,信用债融资在社融中仅占比

11%

,增量占比

17%

,这意味着全社会融资成本仍然主要由银行基准贷款利率决定,而非信用债利率,贷款上浮空间整体有限,

16

年

4

季度,尽管遭遇钱荒和债灾,但银行加权信贷成本仍保持下降趋势。

2

)制造业和房地产部门的真实利率仍处于历史最低位

,

P

PI

大涨使得企业盈利回升对冲了融资成本的上行。

2013

年企业部门的实际利率高达

8-10%

,引发制造业和民间投资持续下滑,但这轮

PPI

大涨、房价大涨使得企业和房地产的真实融资成本跌至历史最低区间,如果不出现广义信贷的大范围收缩,则本轮利率上升对企业投资和经济的负面冲击,可能需要很长时间才会体现出来,基本面拐点的来临也许比大家想象的要更晚。

7

、监管的核心目标是什么?如何衡量?何时转向?

本轮银监去杠杆的核心目标,