“加密资产的长期价值要高于现金,所以不会带来抛压风险。”

本文

谨代表作者个人观点,不代表火星财经立场,该内容旨在传递更多市场信息,不构成任何投资建议。

文 | 陈向明

出品 | 火星财经APP(ID:hxcj24h)

当年和BCH算力大战的时候,BSV持有者都没怕过。

但这次有点不一样。

3月24日,破产的Mt.Gox网站披露了一份最新的清算偿还草案。

文件显示,Mt.Gox交易所将为债权人提供2种补偿形式:

一种是法币,另一种是法币与BTC、BCH的混合补偿,债权人可以自由选择。

(债权人是指的是在Mt.Gox事件中损失的用户。)

值得注意的是,除了BTC、BCH外,并没有其他加密货币的选择。有统计显示,

Mt.Gox持有近20.2万枚BSV (目前市值约3450万美元),BSV不包括在选项中,这意味着这些 BSV正面临分分钟被抛售以换得现金的可能,给市场带来巨大抛压。

尽管这份草案还未尘埃落定,但依旧引发了市场担忧,疫情的影响还未消除,抛压的风险又悬在头上......

MT.Gox破产始末

其实,这事的根源还要从6年前说起。

MT.Gox是一家位于日本东京的比特币交易平台,“门头沟”是中译名。多亏成立早,又没有神对手,MT.Gox一度成为世界上最大的比特币交易平台,承担了全球70%以上的比特币交易。

但由于其纸糊般的安全措施,“门头沟”成功吸引了黑客的注意,大大小小的盗币事件不断发生。

直到2014年2月,最大的危机终于爆发。“门头沟”声称丢失了85枚比特币,包括用户75万枚和自己的10万枚,更令人咂舌的是“门头沟”既没有给丢币的实锤证据,也没有给出丢币的原因。也就是说,这笔占据当时流通总量7%的比特币,就在这样一份“声称”中离奇的失踪了,留给Mt.Gox用户的只剩下“想象空间”。随后“门头沟”宣布停止交易,申请破产保护。

最终,

Mt.Gox用户走上了漫长的讨偿路,日本东京律师小林伸明是Mt.Gox的清算受托人,负责管理Mt.Gox的破产清算。

公开资料显示,2019年3月20日,东京地方法院发布了关于Mt.Gox交易所破产保护申请情况的调查报告书,报告书中指出,截止3月19日Mt.Gox已被确认的存款余额为695.53 亿日元,其中158.9亿为信托财产,此外Mt.Gox还拥有 141686.35 BTC、142846.35 BCH 和一定数额的 BSV,这些财产将被清偿给债权人。

此外,法院对Mt.Gox交易所的提出的债权情况进行了调查,2019年1月24日对非交易所债权进行了认定,被法院认定的债权为371.3万日元,未被认定的为 17603.3亿日元;3月15日对交易所债权进行了认定,被认定的债权为6857.3亿日元,未被认定的债权为2162.1亿日元。

2020年3月24日,Mt.Gox债权人年度大会前夕,小林伸明在Mt.Gox交易所官方网站发布通告,通知债权人登陆一个新网站,方便查看民事再生手续相关资料。

△《关于第四次债权人会议(民事再生手续)资料上传的通知》

△《关于第四次债权人会议(民事再生手续)资料上传的通知》

为了帮助大家更好的理解,这里附加一段关于日本更生法的资料,日本公司更生法规定,法院裁定开始公司更生程序的,应当同时任命更生管财人,由更生管财人全权行使对公司财产的管理处分权限。(公司更生法第67条第1款、第72条第1款)。通俗来说,

日本的民事再生法,是指经济陷入困境的债务人,如果得到了大多数债权人的同意,并且得到法院的许可,可以制定再生计划,是为了该债务人的事业或经济生活能够重获新生。

(来源:金色财经李萍萍)

清偿债权草案四大关键信息

在研究门头沟受托人给债权人的初步清算草案后,Odaily星球日报总结出了四个值得关注的信息点,内容很详实,这里就不再做赘述。

1、支持“法币”、“BTC”和“BCH”三种债权清算方式

总的来说,草案中透露出了两种索偿的分配方案,一是“法币”现金支付;二是“BTC”、“BCH”加密货币支付。

【法币现金支付】

-

针对索偿法币的用户,门头沟方将现金支付。

以外币计价的法币债权将按照汇率估值,通过银行账户进行国际汇款。受托人将按照债权人的要求使用日元、美元或欧元法币付款。外汇产生的汇款费、外币兑换费等由债权人承担。如果债权人不收款,款项将存入日本法律事务局。

-

索偿 BTC 和/或 BCH 的用户,门头沟方也允许索偿方接受现金支付。

按照 BTC、BCH 对日元的汇率来计算加密资产的法币价值。但受托人可以在法院的许可下出售债务人全部或部分 BTC/BCH。

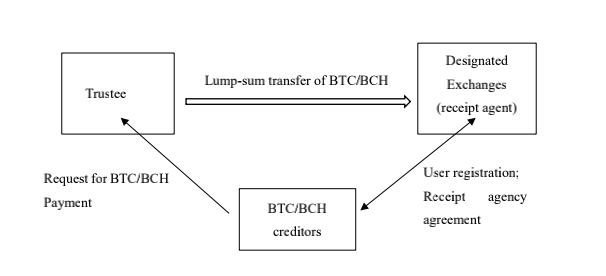

【BTC/BCH加密货币支付】

转账后,债权人与指定交易所之间的条款和规则,受托人将不参与其中,并且不承担任何责任。

(BTC/BCH 支付的偿付逻辑)

2、门头沟受托方并不计划额外购买 BTC 和 BCH

草案中提及,门头沟 BTC 和 BCH 的持有量有可能不足以承兑,如果这一情况发生,要求使用 BTC/BCH 清算的债权人将有部分资产使用法币清算。

比如,如果某个要求使用 BTC 索赔的债权人的索赔金额为 1,000,000 日元,并且仅进行了 1 个 BTC 的加密货币赔付,则剩余的 250,682 日元付款将以法币支付。

在上述 BTC 索赔的示例中,以 BTC 支付的索赔金额与总索赔金额的比率约为 75%。(1 BTC x BTC 汇率(749,318.83 日元)÷1,000,000 日元≈0.75),如果这种情况发生,受托人计划对所有其他要求 BTC 付款的 BTC 索赔采用相同的比率(即大约 75%)。

3、BTC、BCH 之外的持仓资产将尽可能清算成为现金

草案中提及,门头沟受托方认为日元、BTC 和 BCH 将成为清算分配的主要来源,而 BTC、BCH 之外的加密货币将尽可能的被清算为现金。

4、优先支付法币索偿和小额索偿部分

草案中提及,受托人给出的政策是,优先支付法币索偿和小额索偿。

-

小额索偿:门头沟受托人计划为每个债权人提供不超过 20 万日元的小额索偿,小额索偿主要针对索赔金额比较低或 20 万日元以下的用户。

-

如果每个债权人同时拥有法币债券和 BTC/BCH 债权,则小额索偿将优先用于支付法币债权,如仍有余额,则用于 BTC/BCH 债权的索赔。

从受托人小林伸明给出的方案,不难看出受托方的态度可能更倾向于债权人选择法币支付偿款。

一方面除了 BTC 和 BCH 之外的加密货币也都会被清算成现金,也就是换成法币用来支持法币索偿,另一方面还承诺为选择法币索偿的用户提供了优先支付的通道。此外,即使是 BTC 和 BCH 持有量难兑付,法币持有量更多的情况下,也不会去用法币买新的 BTC、BCH 偿还,而是将无法兑付的部分换算成法币进行现金支付。

悬而未决6年的“炸弹”真的会带来危机吗?

悬而未决6年,门头沟被用来清算的巨额BTC等加密资产,一直被圈内人认为是颗不定时“炸弹”,说白了就是砸盘风险。

不过,在此次公布的清算方案中,我们可以基本排除14.1万 BTC和14.2万BCH的影响,目前最主要的担忧是来着对20.2万BSV以及其他加密资产的抛压风险。