高盛的领导层在入驻白宫,摩根士丹利却已在华尔街暗暗抢走风头。

华尔街的五大投行都已先后发布财报,摩根士丹利凭借几近翻番的固收业务收入,成为了华尔街的新王者,一直笑傲群雄的高盛这次却罕见地不如人意,表现堪称华尔街五大行最差。

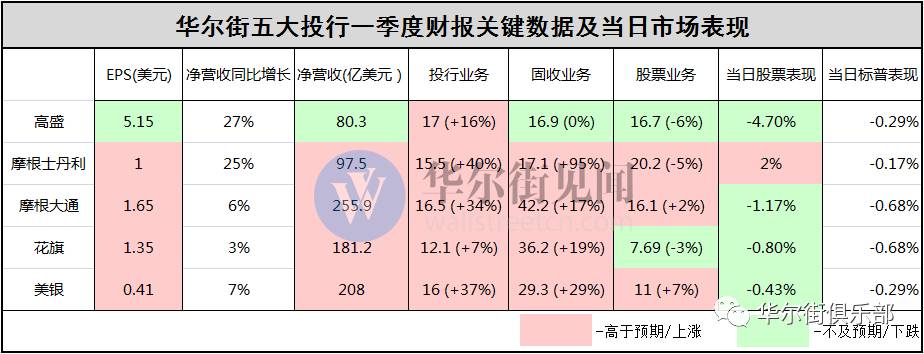

以下是由华尔街见闻汇总的华尔街五大投行的财报业绩和当日市场表现:

固收业务飙涨97% 摩根士丹利成华尔街新王者

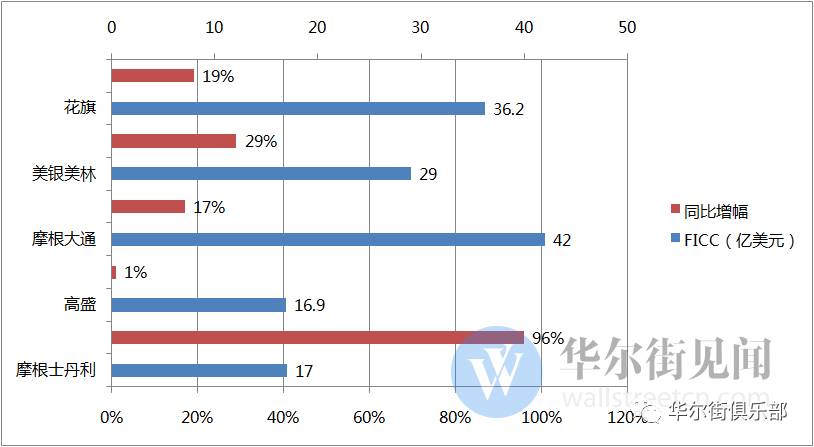

最后公布财报的摩根士丹利一季度利润飙涨70%,固收业务收入更是接近翻番,增幅为华尔街五大投行中最大,且为五年来首次超过了高盛。上一次领先则要追溯到金融危机之前。

(上图为五大行固收业务收入)

摩根士丹利CEO James P. Gorman称,这是近年来的最强劲的财务表现之一,几乎所有的业务都表现良好。他还提到,尽管未来的环境充满不确定性,还是对摩根士丹利的商业模式和机会非常自信。

具体来看,摩根士丹利一季度营收97.5亿美元,好于预期的92.9亿美元,转化为EPS则是每股净收益1美元。一季度投行业务营收15.5亿美元,一季度股票业务营收20亿美元,固收业务营收17亿美元,全线好于预期。

另外,大摩规模41亿美元的财富管理业务实现了24%的利润率,为纪录最高水平;整体投行业务收入增加43%。

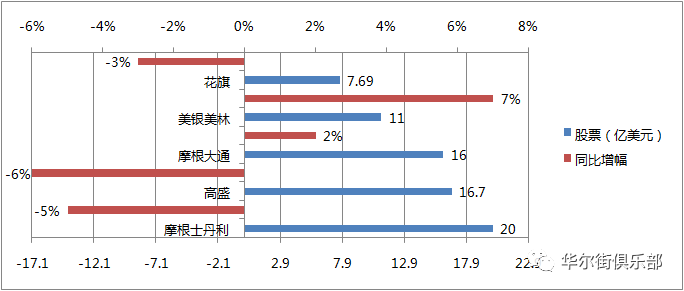

至此,大摩的固收和股票业务业绩均超过高盛。大摩19日逆市上涨2%。

固收业务接近零增长 高盛首季财报大跌眼镜

大摩交出了一份满意的成绩单,但高盛就没有那么幸运了。

高盛一季度净营收80.26亿美元,同比上涨27%,但小于预期的84.46亿美元。净利润22.6亿美元,合每股盈利5.15美元,比去年同期的EPS高出92%,但依旧不如预期的5.31美元。

而高盛此次表现最差的就是固收业务。在其他投行固收业务收入均达到两位数增长的情况下,高盛固收业务收入仅增长1%。

高盛股票交易收入也同比下滑了6%,下滑幅度也是五大行最大。交易业务收入总33.6亿美元,同比下滑2.4%,不如预期36.2亿美元。

(上图为五大行股票收入)

高盛一季度的投行业务收入同比上涨16%至17亿美元,好于预期的15.6亿美元。但并购业务收入同比下跌1.9%至7.56亿美元,也比上一季度环比暴跌55%。

小摩投行收入依旧夺冠 花旗、美银交出了不错成绩单

摩根大通再次占据2016年全球投行收入排行首位,在三大业务上,摩根大通的收入也是稳坐头把交椅。小摩财报也刷新了多项业务收入的纪录新高:

公司和投行业务利润大增64%,达到32亿美元,创纪录最高单季表现;

商业银行业务营收也增长12%,至20亿美元,创历史纪录;商业银行业务利润则大涨61%,达到7.99亿美元,同样刷新纪录;

平均贷款余额上涨7%,至1180亿美元的纪录最高水平;平均存款余额增长5%,至1590亿美元,创历史新高;旗下管理的资产增长10%,达到1.8万亿美元,亦创历史新高。

花旗和美银的表现同样不错,多个分项均超出分析师预期。而在交易的分项业务(固收、股票等)中,高盛以外的四家华尔街投行都能维持两位数的同比高增长,而相比之下,高盛总体的交易收入同比下滑1%,环比大降16%,固定收益业务收入也仅与上年同期持平。

也许这下你会更加理解,为什么各自披露财报后,高盛是一众投行中跌得最惨的那个——在这个有90%的概率高于分析师预期的市场里,高盛这股泥石流却勇敢地做到了几乎处处都让人失望。

转自华尔街见闻 作者 陶旖洁、欧薏

本文由「华尔街俱乐部」推荐,敬请关注公众号: wallstreetclub

声明:本文仅代表作者个人观点,不构成投资意见,并不代表本平台立场。文中的论述和观点,敬请读者注意判断。

版权声明:「华尔街俱乐部」除发布原创市场投研报告以外,亦致力于优秀财经文章的交流分享。部分文章推送时未能及时与原作者取得联系。若涉及版权问题,敬请原作者添加WSCHELP微信联系删除。

华尔街俱乐部凝聚华尔街投行的高端资源,为中国民营企业“走出去”提供全方位的顾问服务,包括企业赴美上市、战略投资、并购、私募路演和投资者关系等。在投资理念和技术方面提供华尔街投行专家实战培训,为您进入华尔街铺设成功之路。