正式官宣!全面取消纸质车票!今天起执行!车票无纸化后怎么报销,会计必须注意这7点!

最近一直在说年终奖、个税所得税汇算的一些事情,然后小编发现还有很多朋友对于收入属于哪个期间有误解。

比如有些朋友就问,2019年考核的年终奖,公司2020年1月才实际发放,那这个年终奖属于职工2019年的收入吗?

如果这笔年终奖我并入综合所得税计税,那么2020年对2019年综合所得进行汇算的时候,我是否需要考虑这笔收入?

实际上2020年1月才发放的年终奖,按照个人所得税的口径,税款所属期是2020年1月,2020年2月进行申报。

税款所属期是2020年,所以这笔收入是计入2020年的。

我们登陆自然人电子税务局查询自己的收入情况,都是以税款所属期的范围来查询的,2019年的收入那就是税款所属期对应为2019年1月到2019年12月的收入。

关于这个税款所属期的规定,实际上是以实际发放时间来判定的。

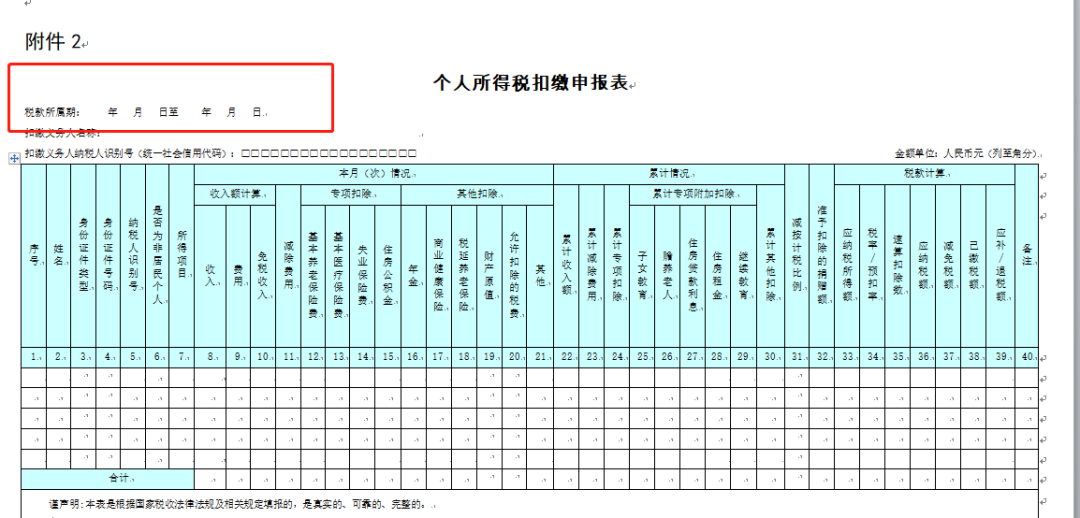

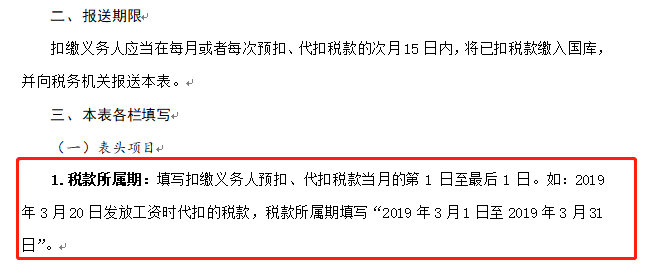

个人所得税扣缴申报表对此也有明确的说明。

纳税人之所以出现上述疑问,主要是对以下四个时间点没有深刻理解,其实只要弄懂了这四个时间点的含义,就可以轻松明白个税上的收入属于哪个期间了。

1、工资薪金所属时间;

2、工资薪金所得时间;

3、个税代扣(应税)时间:

4、个税代缴(申报)时间。

公司2019年12月应发员工小张当月工资5000,2019年年终奖2万元,

2019年12月15日,实际发放了5000的工资,2万元工资在2020年1月春节之前发放。

一、工资薪金所属时间

工

资

薪金所属时间是按照权责发生制原则进行确认的,是指纳税人该项所得的所属期间,可以

通俗解释为个人取得该项收入而付出劳动的期间;

员工小张在公司就业,通过工作,取得工资薪金5000元和取得2019年年终奖2万,实际上费用都属于企业2019年的费用支出,虽然2万元实际2019年实际尚未支付,但是按照权责发生制,这两笔费用的所属时间都是2019年。

企业需要及时计提。

12月计提

借:

费用 25000元

贷:

应付职工薪酬 25000元

工资薪金所得期间即扣缴义务人支付纳税人应税所得的时间,即收入发放的月份,

即纳税人实际取得收入期间。

小张12月份收到了企业发放的12月份得工资;

1月份收到了企业发放的年终奖。

12月的工资所得时间就是2019年12月,年终奖所得时间就是2020年1月份。

依据税法规定,2019年度终了后,居民个人(以下称“纳税人”)需要汇总2019年1月1日至12月31日取得的工资薪金、劳务报酬、稿酬、特许权使用费等四项所得。

本文核心资料领取

《2020最新最全财务制度手册》

共

194

页

会计工作200%用得到

长按识别二维码关注

回复:

手册

即可

免费下载

个税代扣(应税)时间,即企业产生代扣个人所得税义务的时间,按个人所得税法及实施细则规定,

扣缴义务人在向

个人支付应税款项时

,应当依照税法规定代扣税款,按时缴库,并专项记载备查。

这个规定最简单的理解就是:

支付时方产生代扣义务,不支付,不产生代扣义务,遵循现金收付实现制。

所以,所得期间也就是代扣税款期间,也就是税款所属期。

修正后的《中华人民共和国个人所得税法》第十三、十四条规定:

“扣缴义务人每月所扣的税款,应当在次月十五日内缴入国库,并向税务机关报送纳税申报表。

纳税人取得应税所得没有扣缴义务人的,应当在取得所得的次月十五日内向税务机关报送纳税申报表,并缴纳税款。

”

根据文件规定,个税代缴(申报)时间为代扣(应税)时间第次月15号前。

1月申报12月5000的个税,2月申报1月实际发放年终奖的个税。