上周涨幅榜居前五的分别是美利云(+11.00%)、金牌厨柜(+7.29%)、界龙实业(+6.35%)、创新股份(+5.69%)、环球印务(+4.79%)。上周跌幅榜前五则分别是文化长城(-13.74%)、皮阿诺(-13.52%)、纳尔股份(-13.14%)、英联股份(-9.94%)、通产丽星(-9.70%),市场整体以调整为主。

1)造纸板块:龙头定价力增强,吨盈利扩大趋势未变

废纸价格下跌系理性回调,反映出龙头定价力的增强。百川资讯数据显示,截止10月20日国内废纸到厂平均价2215元/吨,本周跌411元/吨,我们认为原因在以下几个方面:第一,国废价格前期涨幅过高,从8月初1832元/吨涨至10月16日2679元/吨,部分废纸品种价格超3000/吨大关,其中原因既有外废进口受限国废需求推升,也有上游废纸回收打包厂惜售囤货的影响。第二,大厂暂停收购是改变短期废纸供需的直接导火索,行业龙头通过联合停收倒逼上游回吐存货,短期大量废纸货源涌入叠加市场情绪恐慌使废纸价格短期回调加大,我们认为对于龙头的行为反映出行业集中度提升之后龙头大厂的定价力增强,以及其维持产业链价格稳定的意愿。

成本下跌下纸价的短期调整有其必然性,龙头吨盈利仍维持扩大趋势。产品价格方面,本周瓦楞纸跌56元/吨至5632元,箱板价格维持坚挺,我们认为原因是瓦楞技术壁垒更低、行业小企业更多,这类企业已经先开始调整价格;箱板纸在成本下跌背景下其价格回调也有其必然性,但我们认为这非需求下滑所致,出现回调也是短期事件。而经历12-15年行业去产能,造纸行业集中度明显提升(09-16年玖龙、理文、山鹰三家市占率从25%提升至48%),叠加在全年需求顶点的旺季,我们认为纸价短期调整后仍会进入上升通道。对于三家龙头,我们认为成本端国废价格回调,11月开始前期额度内外废陆续清关,当前时点成本优势环比提升,龙头吨盈利会继续维持扩大趋势。

对于文化纸,我们认为四季度吨盈利弹性可期。成本端仍具有刚性,短期看,10月19日雅加达消息APP(280万吨浆产能)在印尼林地经营使用权出现问题,已经被临时性限制砍伐,具体解决时间尚无时间表,叠加针叶浆及阔叶浆主要集中在海外大龙头手中,联合定价能力强,我们判断四季度浆价或维持高位。成本刚性+旺季+上中下游库存处于低位,我们判断文化纸价格也仍会维持高位,对于晨鸣、太阳来说其纸浆自给率有明显优势,吨盈利弹性可期。

造纸板块龙头明年业绩增长确定性强。我们判断晨鸣、太阳明年仍有20%以上的业绩增长,主要来自其在产业链的持续布局。晨鸣18年有来自收购森达美西港50%股权的运输费用节约以及寿光40万吨化学浆、黄冈林浆纸一体化项目30万吨化学浆投产后带来的成本优化,同时19年仍有51万吨高档文化纸项目投产。太阳20万吨高档文化纸项目、老挝25万吨溶解浆/30万吨化机浆项目、80万吨高档包装纸项目预计在2018年逐季投产。玖龙纸业18年Q4河北、福建等基地200万吨箱板纸产能投产;理文造纸18年将投产11万吨生活用纸产能。以上龙头公司均在产业链持续布局,增强18年业绩增长可持续性。同时从整个造纸行业看,14-16年总销量均有低个位数增长,其中受电商、物流拉动箱板、瓦楞纸增速较快,也为龙头业绩增长提供保障。

继续推荐晨鸣、太阳、玖龙、理文、山鹰。晨鸣预计17年39亿净利润对应9X估值,18年产业链持续布局业绩20%以上增长对应7X估值,继续推荐。太阳中报业绩8.75亿+,预计17年全年19亿+,17、18年对应估值12、10倍,建议关注。玖龙17自然年上半年核心纯利27.7亿,预计17H2销量700万吨吨净利600元,全年业绩对应估值8.4X,建议关注。理文预计17、18年归母净利润51.04、56.60亿港币,对应PE8.5、7.7倍,建议关注。山鹰中报净利润8.26亿元,半年伴随旺季到来盈利弹性或持续超预期,预计全年业绩21亿对应10.3倍,建议关注。

2)家居板块:地产悲观预期已被反应,继续关注优质低估值龙头

下半年在地产销售数据承压背景下,结合国际经验,我们认为一线龙头的渠道和扩品类能力,具备较强的抗地产风险能力,理应享有20%+估值溢价,优选索菲亚、欧派家居。无论是日本还是韩国,家居行业的增长情况都一定程度与房地产成交数据有关,但就龙头的增长情况来看,韩国家居龙头汉森对抗地产的思路即“多品类+多品牌”,从定制厨柜领域逐渐扩展全屋定制+成品家居+低价品牌,以此抵抗地产周期实现稳定增长。我们看好一线龙头索菲亚(从定制衣柜到橱柜+木门+家居用品,有效提高客单价及转化率)、欧派家居(定制衣柜业务已上规模,低价品牌欧铂丽、木门子品类、大家居战略持续发力)的持续增长能力,我们认为一线龙头应当享有20%+的估值溢价。

结合目前的估值水平,志邦股份、顾家家居、大亚圣象、好莱客这类低估值优质品种投资价值已经凸显,值得关注。志邦股份作为定制厨柜领域仅次于欧派的二线龙头,15年开始进军定制衣柜,其产品性价比优势突出,17年公司开店边际加速(厨、衣柜各新增200家),我们预计17、18年净利润2.4亿、3.3亿,对应PE30、22X,是定制家居版块性价比突出品种。顾家家居作为软体家具龙头,以皮沙发为切入点,品类向功能沙发、布艺沙发、床垫、定制家具等多个领域延伸,外销增长迅速,内销近3000家经销商门店3年规划至5000家,内部配合狼性管理文化公司整体处于快速发展期,我们预计17、18年净利润8、10亿,对应28X、22X,继续推荐。另外,大亚圣象作为地板行业绝对龙头内部管理逐渐理顺,激励机制到位,目前对应17倍估值;好莱客目前已经回调至对应2017年27倍左右估值。继续提请投资者关注这些优质低估值品种投资机会。

3)包装及其他:推荐劲嘉股份,关注东风股份、晨光文具

劲嘉股份、东风股份作为烟包类龙头,2016年受烟草行业去库存影响较大。目前烟草行业正在企稳,烟标行业去库存基本接近尾声,后期伴随着中烟体系三产剥离的逐步落地,龙头公司在其中可发挥的作用将进一步加大。劲嘉股份中报(收入同增9.27%、扣非净利润同增18.07%),较2016年同比改善明显,大包装业务进入爆发期,建议重点关注。

另外文具行业龙头晨光文具上半年收入、归母净利润增速28%、15%,符合市场预期,我们认为公司传统主业目前通过店面升级稳定提升单店收入,新业务科力普收入贡献力度持续加大,晨光生活馆继续布局未来流量来源,看好公司稳定的成长性,目前33倍估值建议关注。

晨鸣纸业:

公司拥有600万吨产能(白卡纸200万吨、铜版纸130万吨,文化纸105万吨),年初以来,文化纸、铜版纸、白卡纸价格持续稳增。其中铜版纸价格涨幅达24.92%,相较年初上涨1462元/吨。白卡纸上涨814元/吨,双胶纸上涨782元/吨,平均单吨净利润较Q1进一步提升。融资租赁规模控制在280亿左右,3%的净利差为公司约贡献年净利润8亿。发展前景:环保趋严的大背景下,高景气可持续;菱镁矿项目已拿到开采许可,预计18年可贡献利润,新建51万吨高档文化纸项目预计2019年投放。预计17-18年净利润分别为39.1/49.1亿,当前市值347.0亿,对应PE为8.9/7.1倍,给予公司“增持”评级。

太阳纸业:

公司拥有机制纸产能300+万吨,其中文化纸100万吨,铜版纸90万吨,箱板纸80万吨。文化纸、铜版纸价格维持高位,箱板纸价格3月触底后回升,盈利有望得到改善。溶解浆即将进入旺季,7、8月份价格将的得到修复。新增产能增厚业绩,可转债减少融资成本:公司20万吨高档文化纸项目、老挝25万吨溶解浆/30万吨化机浆项目、80万吨高档包装纸项目预计在2018年逐季投产;变更定增融资方式,发行可转债将大幅提升发行速度,保障新项目的加速。预计17-18年净利润分别为19.0/23.6亿元,当前市值为233.3亿元,对应12.3/9.9倍PE,给予公司“买入”评级。

玖龙纸业:

17下半年量、价双升+成本优势凸显共驱吨盈利弹性持续超预期:16/17财年公司实现营业收入391.55亿,同比增长22%,对应实现销量1300万吨;归母净利润43.84亿,同比大增291%。期间公司吨净利337元/吨,同比提升大幅提升252元;扣除经营、融资活动汇兑亏损吨盈利367元/吨,同比提升146元。从量的角度,预计17下半年销量将环比增110万吨左右,幅度超过以往,利好下半年业绩增量。从价格的角度,进入8月以来箱板纸、瓦楞纸价格跳涨,国废、外废价格分化叠加近期人民币升值超预期,大大利好玖龙(外废占比高达62%)。预计17H2销量700万吨,吨净利600元,17自然年全年对应PE 8.4X,仍处历史较低位置,维持“增持”评级。

理文造纸:

2017H1净利润21.9亿港元,同比大增53.4%,对应销量277万吨,吨净利792港元,创历史新高。理文造纸作为国内箱板纸行业第二大龙头,现有包装纸、生活用纸、纸浆产能563万吨、46.5万吨、18万吨。从公司历史吨盈利情况看,即使在行业整体处于低谷的12-15年期间,公司吨盈利仍然稳稳保持在350元以上,显示出其内部优秀的成本管控能力(及稳健的管理风格。我们预计下半年旺季理文包装纸销量300万吨以上,生活用纸25万吨左右,估计下半年吨盈利有望达到850元港币+。预计公司17、18年归母净利润51.03、56.60亿港币,EPS1.13、1.25元,对应PE8.5、7.7倍,维持“增持”评级。

索菲亚:

衣柜业务平稳快速发展,橱柜业务扭亏在望。衣柜方面,公司继续加密拓展网点数量,上半年达2150家,“19800套餐”等和电商助推订单量增长,17H1客户数达23.45万,同比增20.42%;客单价提升14.74%至9400元,,充分显示公司大家居战略成效显著,大宗业务收入占比从去年同期1.77%提升至3.8%,与恒大集团成立河南恒大索菲亚家居,提前布局核心卡位。司米橱柜上半年收入同比大增143%,店面数量增至660家,预计17年收入近8亿。预计17-18年整体净利润分别为9.6/13.7亿,当前市值369.3亿,对应PE为38/27倍,维持“买入”评级。

欧派家居:

公司拥有超过4700家门店(橱柜2100家,衣柜1400家),2016年实现营收71.34亿元,净利润9.43亿,是国内最大的定制家具企业。公司积极开拓第二品牌“欧铂丽”,抢滩年轻消费市场,目前拥有超过800家门店,17年有望再增300家。公司发布限制性股权激励方案,业绩增长再添保障,预计17-18年净利润分别为12.7/17.1亿,当前市值472.8亿,对应PE为37.2/27.7倍,维持“增持”评级。

顾家家居:

2017H1实现收入31.11亿,同增54.63%;归母净利润3.88亿,同增42.61%;扣非归母净利润3.22亿,同增27.28%(营业外收入、理财收益分别较上年同期增加2649万、2135万)。收入增长略超市场预期。公司持续推进多品类战略,软床及床垫、配套产品等迅速放量。分产品来看,上半年公司沙发实现收入18.24亿,同增49.15%;配套产品4.69亿,同增66.47%;软床及床垫收入4.3亿,同增72.71%。全年来看看好公司多品类战略及团队充分激励下的狼性扩张,预计公司2017、2018年全年净利8.0亿、10.4亿,当前市值对应PE为28.1、21.6,EPS1.94、2.52元,给予“增持”评级。

美克家居:

公司于5月25日发布限制性股权激励草案:解锁目标为未来3年收入复合增速达到27.24%,净利润复合增速达到20.5%。供应链管理逐步改善:2016年美克美家通过去库存及升级供应链管理,存货周转天数下降约100天。17年公司继续推进多品牌策略(美克美家+ART +REHOME+YVVY)并对原有店面进行升级,计划新开A.R.T加盟店25家,直营店4家;美克美家店面18家,渠道进一步下沉。盈利预测及投资建议:预计公司2017年实现25%的收入增长至43.1亿,20%的业绩增长至3.85亿,当前市值为122.6亿,对应PE为31.8倍,维持“买入”评级。

1、山鹰纸业:Q3业绩符合预期,看好18年环保趋严下造纸盈利再提升

公司发布2017年三季报,业绩符合预期:前三季度实现收入123.64亿元,同比增长46.26%;归母净利润14.31亿元,同比大幅增长591.15%。其中Q3单季度实现营收49.23亿元,同比增长60.64%;净利润6.06亿元,同比增长937.78%。我们估算Q3单季度利润6.06亿中,造纸为5.8亿左右,包装2700万左右,销量90万吨,单吨净利润达到644元。

造纸毛利率大涨,包装业务稳定增长:17年前三季度,公司造纸业务共录得收入88.67亿元,同比增长45.6%,受益于箱板纸行业价格普提,公司造纸业务毛利率同比上年同期增长10.18个百分比。包装业务收入25.95亿元,同比增长32.90%,毛利率微增0.95pct。公司积极发展下游包装业务,依托产业链一体化的优势,在原纸成本提升的情况下可快速抢占市场。

Q3盈利环比大幅提升:通过我们初步估算,公司逐季度情况大致是Q1:销量70万吨(吨均价3314元,吨净利619元)。Q2:销量99万吨(吨均价3168元,吨净利397元),Q3:销量90万吨左右(吨均价3908元/吨,吨净利644元),单位售价环比Q2提升740元/吨,与行业走势趋同。三季度行业箱板纸市场价从7月份4737元/吨上涨至9月底5657元/吨(+1586元/吨),同期国废价格上涨953元/吨,价格涨幅高于成本,加上公司拥有外废额度,使得公司三季度净利润得到较大幅度的提升,Q3单季度净利润超过Q1。逐月来看,三季度中9月份价格变动幅度最大,单月箱板纸价格提升900元/吨,使得9月份净利要高于7、8月份。

内部管理逐步改善,规模优势得以体现:前三季度公司整体三费率为10.62%,较上年同期下降3.09pct,其中销售费用率下降0.91pct,管理费用率下降1.01pct,财务费用率下降1.73pct。公司受益于行业景气向上的同时,积极改善内部管理效率,调整杠杆比例,有效减少不必要的费用投入,使得总体盈利有较大的改善。

预付款大幅增加,经营现金流有所减少:公司前三季度经营性现金流5.81亿元,同比减少23.32%,主要原因一是预付账款有大幅增长,企业为准备原材料价格上涨加大囤货力度,存货有所增加。Q3期末存货为22.02亿元(期初为16.86亿元),预付账款1.85亿元,较期初增长84.98%。此外,销售收入增长带动应收账款本期相较期初增长6.22亿元,较期初增长40.28%,应收账款周转率相较去年同期提高1.38,在行业高景气背景下,企业运营效率也有所提升。

公司年初配额较高,全年外废用量无忧:公司2016年全年进口废纸审批额度为305万吨,17年审批额度为250万吨,虽然总额度有所减少,但公司通过调配外废-国废比例,来保证全年生产任务。相比较行业内其他公司,由于受到5月份之后取消额度审批,已有外废审批额度总比例减少,因此在国废价格大幅的提升情况下,生产成本压力开始显现,而山鹰外废额度比例优于行业,在成本和产品价格双升的情况下,其产品的盈利性将继续提升。

外废进口趋紧是大方向,公司盈利性有望明年再提升:我国自13年出台《绿篱行动》以限制进口废纸政策以来,对于限制外废进口的额度是愈发严格。今年7月环保部照面WTO从18年开始禁止混杂废纸,17年我国混杂废纸配额为758万吨,实际进口量360万吨。此外,环保部正拟定进口废纸含杂率从1.5%降至0.3%(征求意见中),从以上政策可以看出明年外废进口量总体是受到限制的,而国废回收量短时期提升有限,因此我们判断18年国废成本均价要高于17年,而箱板纸价格与国废价格同步,18年整体行业景气依旧向上。

投资建议:我们预计公司17、18年净利润21.22/24.27亿元,EPS为0.47、0.53元,当前市值对应11/9倍PE,考虑到18年外废进口额度将持续趋紧,国废成本均价仍有上行空间,行业景气远未结束,我们继续维持公司“增持”评级。

风险提示:环保政策低于预期。

五、 上周白卡纸、双胶纸价格上升,

铜版纸、箱板纸价格不变,

瓦楞纸价格下降

截止10月22日,周原纸价格:

瓦楞纸:5632元/吨(周变化-56元/吨,月变化+259元/吨);

图表1:

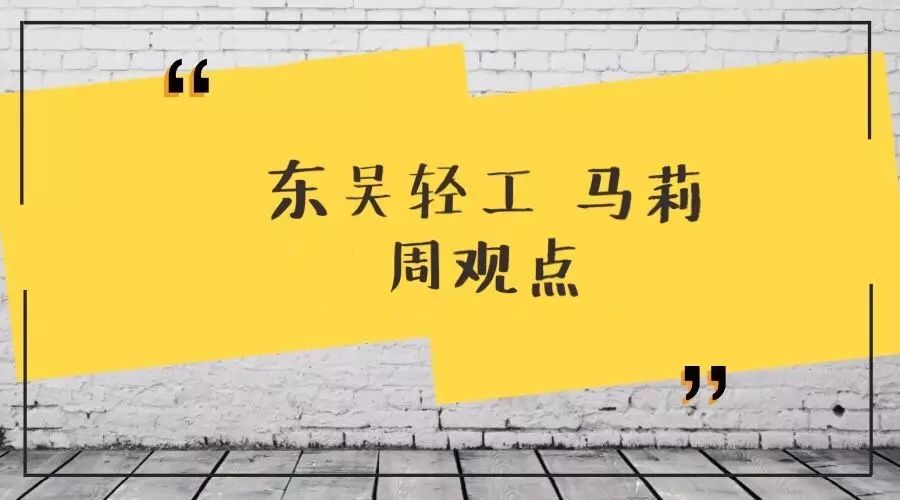

白卡纸:白卡纸:7028元/吨(周变化+164元/吨,月变化+464元/吨);

图表2:

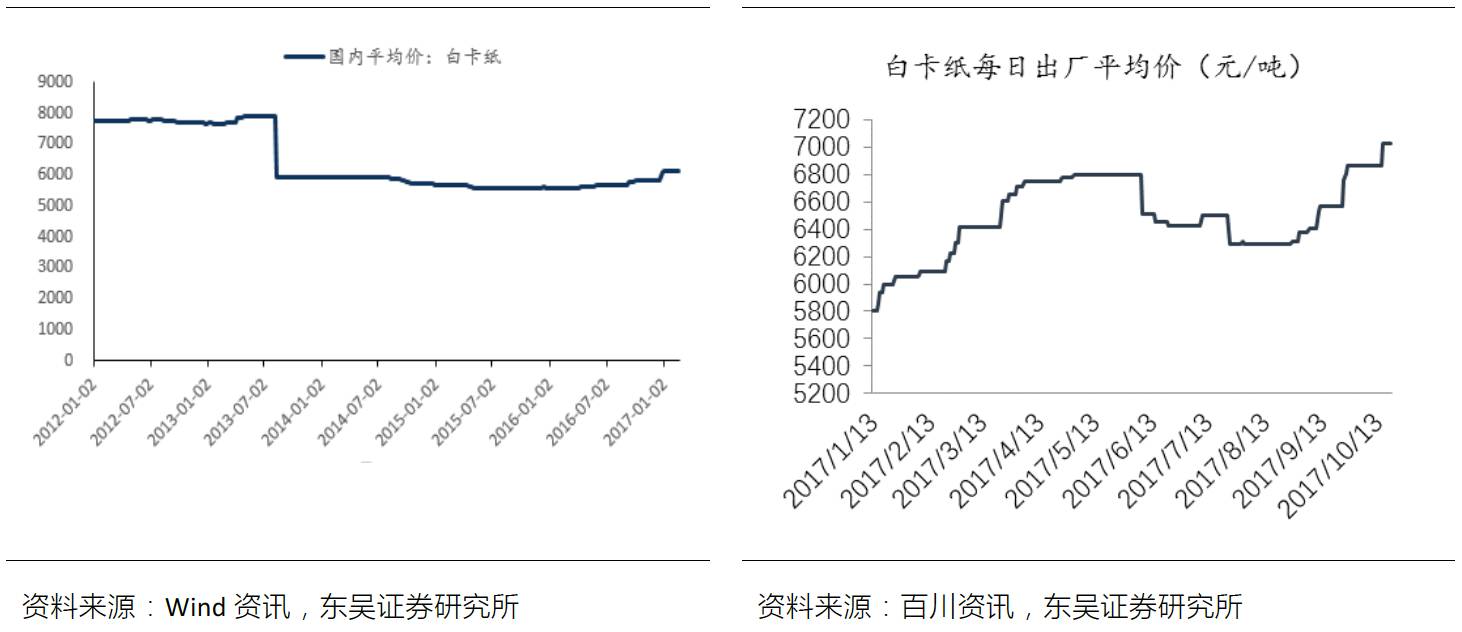

铜版纸:7321元/吨(周变化0元/吨,月变化+343元/吨);

图表3:

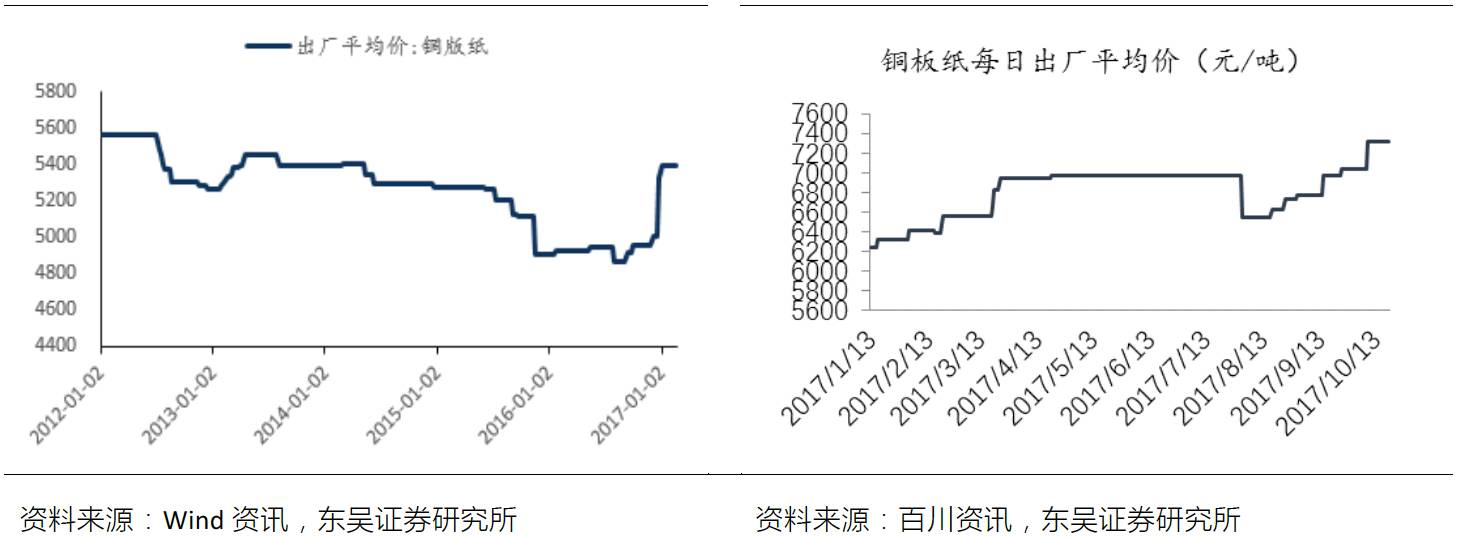

双胶纸:双胶纸:7319元/吨(周变化+61元/吨,月变化+447元/吨);

图片4:

阔叶浆外商平均价699美元/吨(本周变化0美元/吨,过去一个月变化+43美元/吨);

图片5:

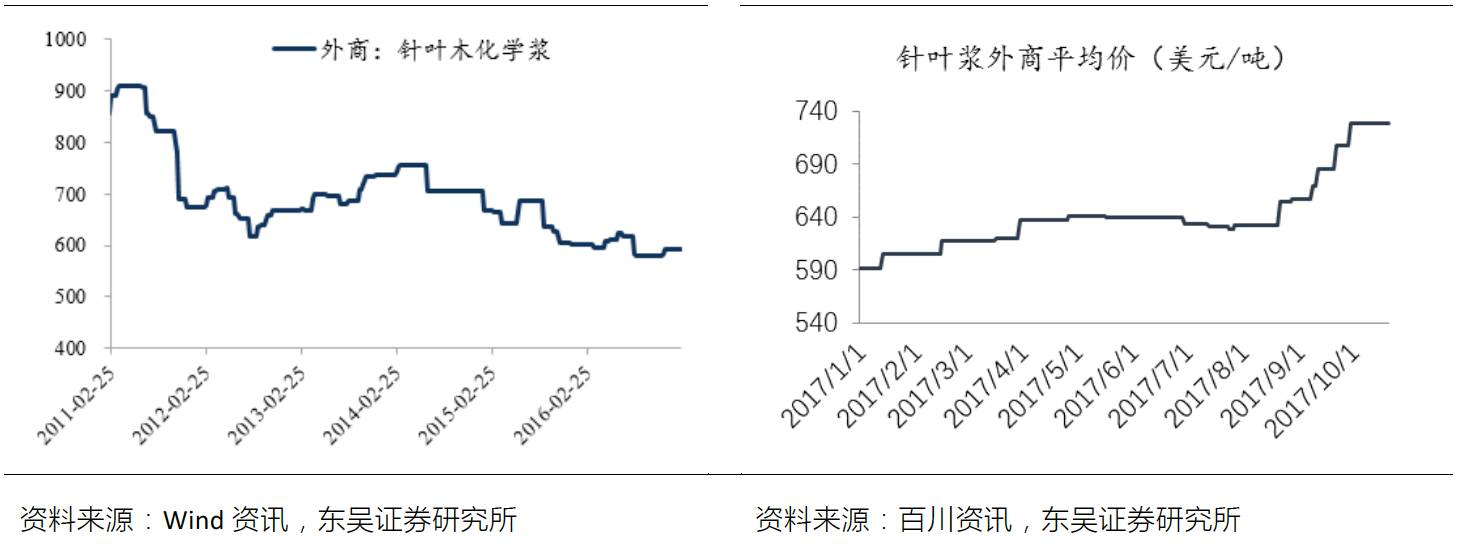

针叶浆外商平均价729美元/吨(本周变化0美元/吨,过去一个月变化+43美元/吨);

图片6:

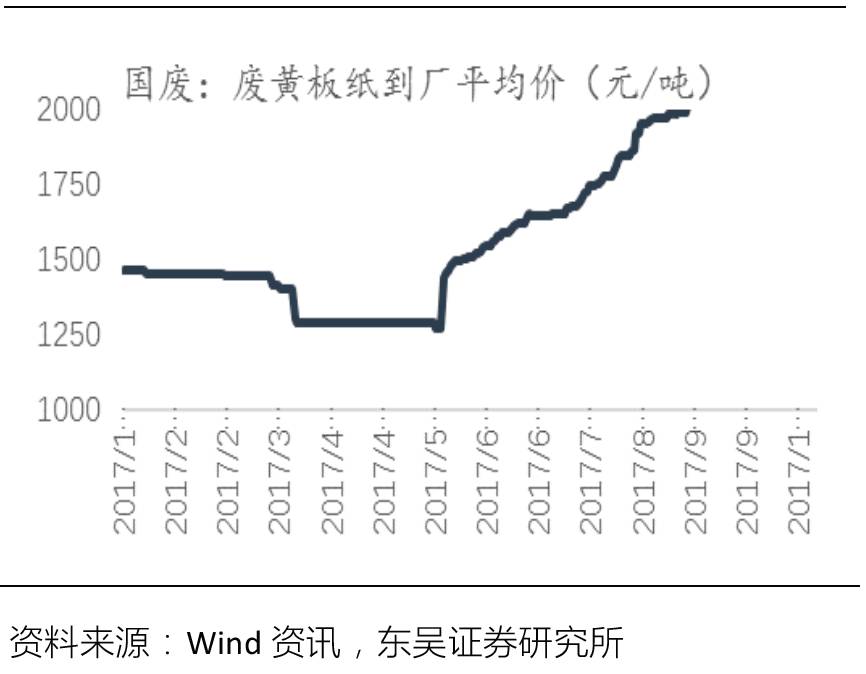

国内各地废纸到厂平均价格2215元/吨(周变化-411元/吨,月变化-293元/吨);

图片7:

美废11#外商平均价200美元/吨(本周变化0美元/吨,过去一个月变化-50美元/吨);

图片8:

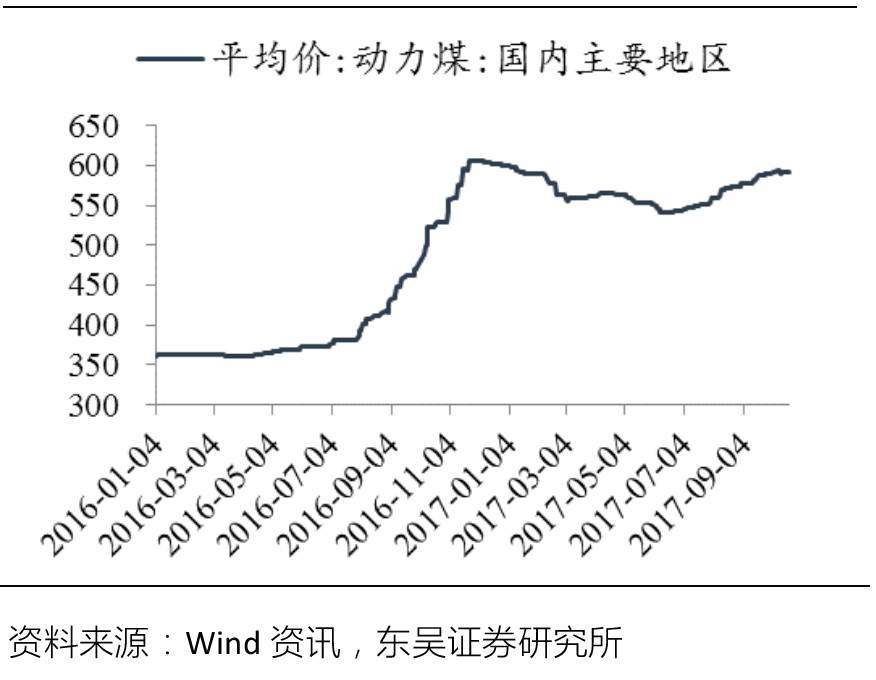

本周煤炭价格:国内主要地区煤炭平均价格592元/吨(本周变化0元/吨,过去一个月变化+5元/吨,过去一年变化+ 65元/吨);

图片9:

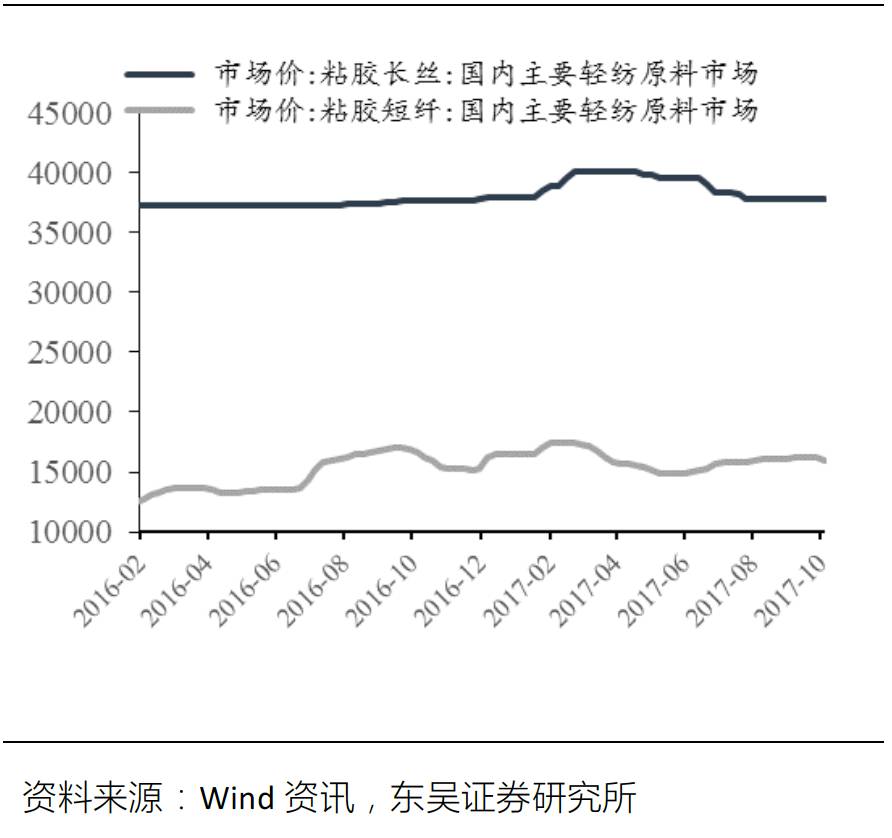

本周粘胶纤维:粘胶短纤16,000.00元/吨(本周变化-150元/吨,过去一个月变化-150元/吨,过去一年变化-670元/吨),粘胶长丝37,800元/吨(本周变化0元/吨,过去一个月变化0元/吨,过去一年变化+100元/吨);

图片10:

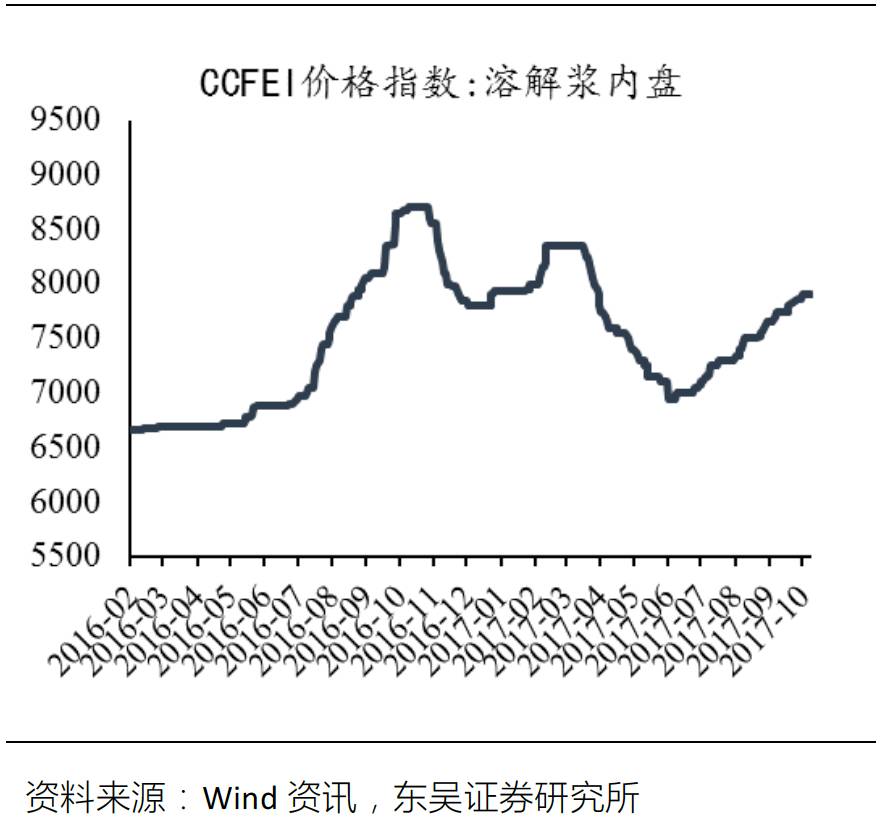

溶解浆内盘价格指数7900元/吨(本周变化0元/吨,过去一个月变化+150元/吨,过去一年变化-770元/吨)。

图片11:

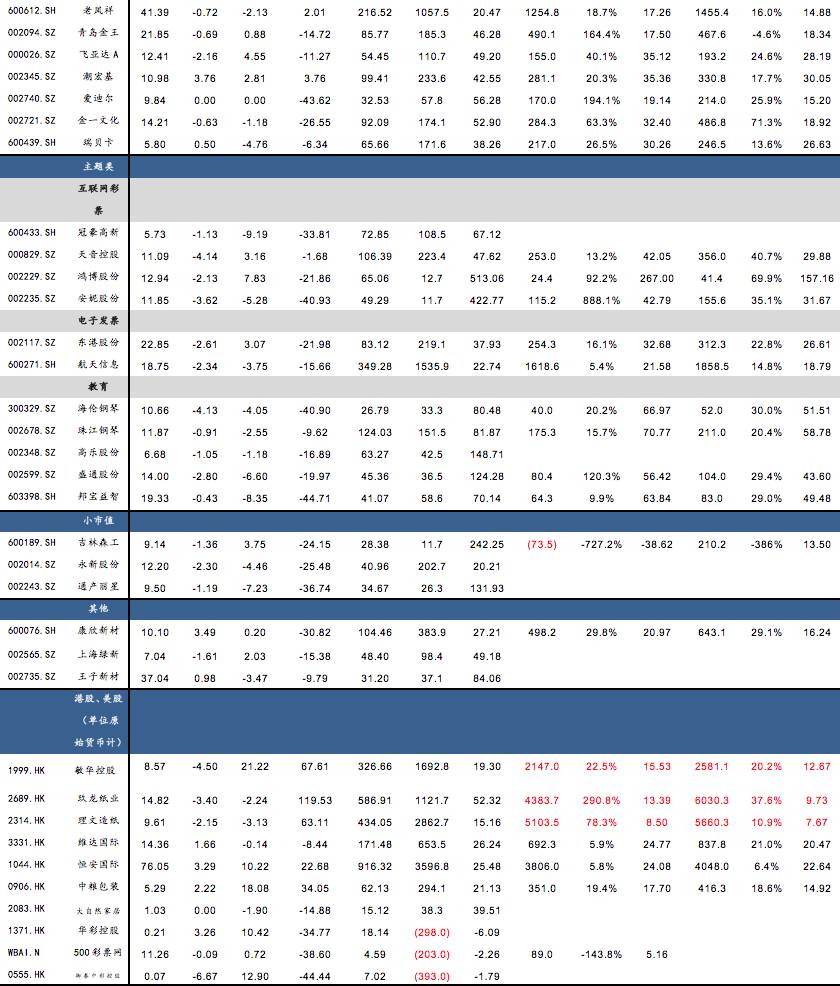

图片12:

马莉 轻工制造行业 首席分析师

南京大学学士、中国社会科学院经济学博士;曾供职于中国纺织工业协会,2007年7月至2017年3月供职于中国银河证券研究部,一直从事纺织服装行业研究,2014年开始覆盖轻工行业。现为东吴证券轻工纺服行业首席分析师。

2016年新财富纺织服装行业第1名;2015年新财富纺织服装行业第2名;2014年新财富纺织服装行业第4名,水晶球第3名,金牛奖第3名;2013年新财富纺织服装行业第2名,水晶球第2名,朝阳永续福布斯中国最佳分析师50强;2012年新财富纺织服装行业第4名,水晶球第3名,金牛奖第3名。

手机/微信:15601975988

汤军 轻工制造行业 分析师

香港中文大学工商管理硕士。2007至2011年任职于中国国际金融有限公司销售交易部。2011年4月至2017年3月供职于中国银河证券,曾担任机构销售,并于2016年转型研究员,覆盖轻工行业。现为东吴证券轻工行业分析师。

手机/微信:18666222400

郝帅 轻工制造行业 研究员

加拿大戴尔豪斯大学经济学学士,加拿大温莎大学经济学硕士。2015年8月至2017年3月供职于中国银河证券,曾从事食品饮料行业研究,现为东吴证券轻工行业研究员。

手机/微信:13811435250

史凡可 轻工制造行业 分析师

美国伊利诺伊大学精算学学士,美国哥伦比亚大学工程硕士。2015年4月至2017年3月供职于中国银河证券,曾从事农林牧渔行业研究,现为东吴证券轻工行业研究员。

手机/微信:18811064824

林瑶 轻工制造行业 研究员

中国人民大学经济学硕士、管理学学士,现供职于东吴证券研究所,主要覆盖轻工制造。

手机/微信:18500187591

免责声明:以上内容仅供机构投资者参考,不构成投资建议,对于公司的价值判断请以正式报告为准。