核心导读

继2016年四季度走出一波上涨走势后,2017年6月中旬开始,以有色、黑色金属为代表的大宗商品再度走强。同时,在大宗商品的带领下,同期大宗商品对应的权益板块也相应上涨。

因此,在继年初的大宗到权益系列一报告后,我们希望深入板块至个股,寻找与大宗商品具有强联动性且相对行业具有超额收益的个股及其特点,以期望在权益端获得相应收益。

直观上来看,行业中的龙头企业与相应大宗商品的联动性相对较强,且具有更高的溢价能力。而我们报告的目的在于对这个认知进行验证。因此从本篇开始,我们希望从利润出发,寻找大宗与个股联动和溢价能力的关联。

文 | 张革金融期货团队 中信期货研究资讯

编辑 | 对冲研投 经授权发布

铜产业链

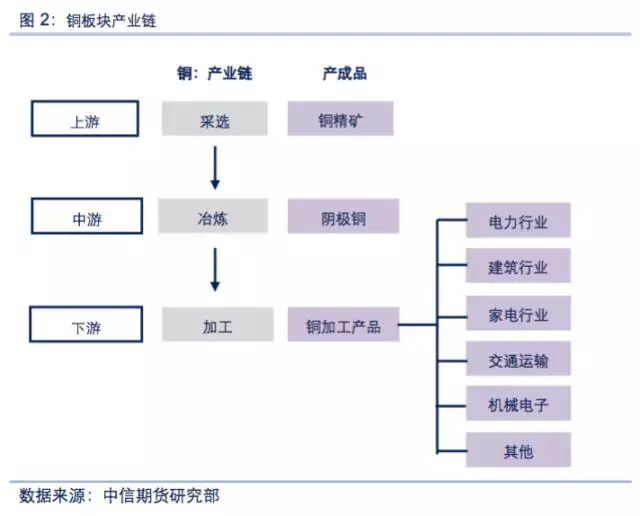

铜产业链结构相对简单,按照采选、冶炼和加工可以分别对应为上游、中游和下游。其中,上游为矿山企业;中游则为铜冶炼企业,赚取冶炼费用;下游为铜加工企业,主要通过 “以销定产”模式获得加工费。

龙头铜企相关度较高

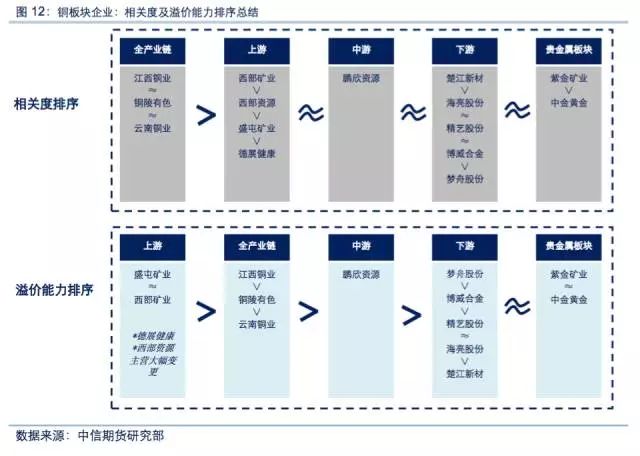

-无论是在铜价上涨还是下跌行情中,龙头铜企与铜价的相关度处于前列。若按照产业链进行划分,相关度排序均满足全产业链>上游 ≈中游≈下游。

-我们认为产业链因素、主营变动、以及铜价周期或通过铜价直接或间接影响企业股价与铜价的相关性变化。

龙头铜企溢价能力稳健

-若按照溢价能力从高到低进行排序,可以排序为上游>全产业链≈ 中游>下游。其中,龙头铜企得益于其矿山资源和业务范围,其抗风险能力较强,溢价能力稳健-矿产资源差异、盈利能力、及不同产品间盈利差异或是影响溢价能力的主要因素。

铜板块高联动性及高溢价能力个股:

综合来看,在铜板块中与铜价具有高相关性,且股价相对于行业的具有一定溢价能力的个股,包括江西铜业、铜陵有色、云南铜业、西部矿业、盛屯矿业和鹏欣资源。在验证了龙头企业符合筛选标准的同时,还包括了部分上游和中游铜企。

根据我们此前系列一报告中的结论,有色是大宗商品与权益联动性仅次于贵金属的板块。截止2017年8月,2017年度有色与其相对应权益板块的相关系数达到0.45,显示了明显的正相关性。而从板块涨幅来看,年初至今大宗商品有色指数已上涨14.36%,其对应的SW工业金属指数涨幅也在13.65%,显著超过了上证综指的6.98%涨幅。因此,有色板块作为联动性较强,且超额收益较大的大宗商品板块之一,我们将率先从它入手,深入思考大宗商品品种与对应板块内个股间的关联。

直观上来看,在大宗与权益的联动过程中,行业中的龙头企业与相应大宗商品的联动性相对较强,且具有更高的溢价能力。而我们报告的目的在于对这个认知进行验证。因此从本篇开始,在有色系列三篇报告中,我们将分别对铜、铝、铅锌进行分析。

一、大宗与个股相关性分析逻辑

简单概括来说,在做从大宗到权益的整个系列之初,我们就是想通过大宗的涨跌,在抓住相应权益类板块大趋势的同时,在板块内进一步筛选具有较强alpha的个股。从这个角度来看,板块内筛选个股需要满足两个条件:1.个股与大宗商品价格具有较强的相关性;2.个股相对板块具有超额alpha,也就是个股相对板块具有溢价能力。

我们认为大宗商品作为企业运行中的原材料及产成品,其价格波动对于企业盈利预期的影响至关重要,这也是个股和大宗商品联动的内在核心。而对于处于不同产业链位置的企业,由于受到大宗商品价格波动的影响相对不同,且业务模式及上下游需求也有所不一,因而或会造成同一板块内个股与大宗联动表现有所差异。因此,我们希望从利润出发,发现板块内个股与大宗商品关系的异同,并找到大宗商品价格与权益类股价之间的桥梁。

二、2003至2017铜价涨跌周期

自2003至2017这过去15年中,铜价几经波动,其中出现了三次主要上涨行情和两次2跌行情。而从SW铜与Wind全A的比较来看,铜行业相对市场的溢价能力波动与铜价趋势也几乎保持一致

三次上涨周期,分别为2003至2006年的大牛市,2009年至2011年初的大涨,以及2016年末至今的反弹。在2003年至2006年的牛市期间,国际经济的复苏以及中国经济的快速增长催生了大量的铜需求,在供给与需求同时上涨的推动下,国际铜价大幅飙升。在2009年至2011年初,受到全球量化宽松和中国四万亿的投资拉动,全球经济从金融危机中复苏,铜价也从2008年底的低谷走出。从2016年下半年开始至今,则主要由于供给侧改革和环保的推动,以及美元走势的相对疲弱,铜价迎来此轮反弹。

两次下跌趋势,分别为2007年至2008年的快速回落,以及2011年至2015年的长期下行通道。其中,在2007年至2008年金融危机时期,受到美国次贷危机引发的全球性危机影响,此期间铜价快速回落,并一路走低至2008年末的低点。而在2011年至2015年期间,由于中国经济的放缓,以及美国加息预期的影响,铜需求的持续低迷使得铜价进入下行通道。

三、铜产业链及铜企主营概况

在对铜以及铜板块个股的联动具体分析之前,我们需要率先对铜产业链以及铜企主营概况有基本认识,并以此为依据对铜企所处产业链位置分布有所了解。

3.1 铜产业链划分

从铜产业链来看,其产业链结构相对简单,基本可以按照采选、冶炼和加工分别对应为上游、中游和下游。其中,上游采选阶段对应的企业多为矿山企业,其对应产成品为铜精矿。在中游冶炼阶段,则多对应冶炼企业,冶炼企业通过将铜精矿冶炼成精铜,赚取相应的冶炼费用,其对应的产成品主要为阴极铜,阴极铜就是上期所的铜交易品种。下游加工阶段,则多为铜加工企业,主要“以销定产”的模式获得相应的加工费。

3.2 铜企主营概况及产业链分布

在对铜产业链有所了解后,我们便可以根据特征对板块内铜企进行产业链的划分。依据SW铜以及CS铜行业下的铜企目录,我们一共获得了14家铜权益板块下的个股企业。

同时,考虑到目前铜矿作为金矿的伴生矿,部分黄金企业的主要营收也与铜相关。因此,在14家铜企的基础上,我们还加入了紫金矿业和中金黄金两家贵金属板块下的个股一同进行分析。

上图中,按照主营业务收入占比,14家铜企可以按产业链位置进行划分:

-全产业链:包括江西铜业、白银有色、铜陵有色和云南铜业在内的四家龙头铜企,这四家铜企可以看做是覆盖了采选、冶炼和加工在内的整个产业链。

-上游:由于铜精矿粉为上游矿企的主要产品和利润来源,可讲德展健康、盛屯矿业、西部资源和西部矿业四家铜企归为上游。不过追踪这四家企业上市以来的主营业务,其中部分企业主营均出现过较大变动。

-中游:鹏欣资源大致归为中游冶炼企业。不过从主营变动来看,在2012年之前公司主营以化工产品为主,并无铜相关业务。

-下游:从下游铜企主要包括海亮股份、博威合金、楚江新蔡、梦舟股份(原鑫科材料)、精艺股份。从具体主营产品来看,不同铜加工企业的主要加工铜产品同样存在一些差异。同时,梦舟股份(原鑫科材料)由于通过并购重组,其影视剧发行业务且比重逐渐增加,主营业务占比出现了较大变更。

-贵金属板块:黄金企业中紫金矿业和中金黄金的主营业务与铜板块相关度较大,其中包括矿产铜和冶炼铜,因此从产业链上来看较为贴近上游和中游。

四、铜价与铜个股相关度

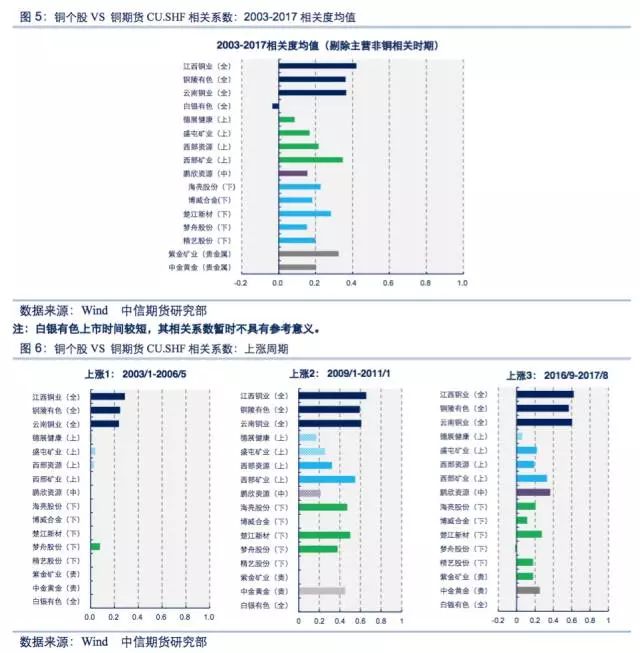

在大宗到权益的逻辑中,板块内筛选个股的第一步就是选择与大宗商品价格具有较高相关度的个股。追踪2003-2017年大宗商品铜价与铜权益个股的相关度变化,不同铜企与铜价相关度仍旧存在较大差异,且不同铜企的相关系数一共出现了两次明显背离。

是什么原因导致上述的联动性差异呢?其中,产业链位置是造成差异的主要原因。除此以外,从两次个股间相关性的背离来看,第一次2006-2007期间的背离,铜企的主营业务是主要因素。其中,对于当时相关性随铜价走低的个股,其主营业务在当时并非和铜相关。对于第二次2016-2017的背离,则在于供给端导致的铜价走高而非需求端,下游加工企业盈利预期受到压制,导致相关系数与铜价的反向走势。

4.1 龙头铜企相关度较高

若根据铜企与铜价的相关度大小,从下图中我们可以明显发现,无论是在2003至2017所有年份的综合排序,还是在不同涨跌行情下,按照产业链进行划分,均满足全产业链 > 上游 ≈ 中游 ≈ 下游。也就是业务覆盖全产业链且属于行业龙头的铜企与铜价的相关度最高,而处于中下游的铜企与铜价相关度则相对较低。

4.2 相关度差异原因

对于造成铜企与铜价相关度的差异,从大宗商品的角度出发,我们认为产业链因素、主营变动、以及铜价周期或通过铜价直接或间接影响企业股价与铜价的相关性变化。

(1)产业链

从最朴素的想法来看,我们认为由于不同铜企在产业链上的覆盖范围有所不同,从而铜价对不同个股的影响程度大小会有所差异。因此,产业链位置或是推动铜企间与铜价相关性的主要因素之一。

其中,对于覆盖全产业链的龙头铜企,由于其业务覆盖较广且具有一定的定价优势,因此相关性上表现出与铜价最高。对于中下游冶炼加工企业与铜价的相关性较弱,我们认为一方面,当铜价上涨时,对于下游企业原材料价格的增加降压低利润预期;另一方面,铜加工企业的下游多为电力、家电、交运等行业,因此其盈利预期或更多由下游消费及基建需求端决定。除此以外,对于贵金属板块业务与铜关联度较大的企业,其铜板块业务主要为铜矿的采选和冶炼,则主要属于中上游业务。

(2)主营

对于个股间差异,我们认为主营业务或产品的不同或是造成差异的主要原因之一。尽管我们已经将针对不同铜企,将其业务与铜不相关或铜主营业务占比较低的年份剔除;但是从营业收入占比来看,铜产品所占比例有较大差异。即使针对同一企业,其在不同年份之间各项业务占比也会出现较大波动。

我们若以上游四家为例(德展健康、盛屯矿业、西部资源和西部矿业),西部矿业的铜产品的营收占比远高于其余三家,而从相关度来看,也反映了西部矿业股价与铜价的相关度最高。其中,近年来德展健康和西部资源的铜精矿仅占业务收入的1/3,而西部矿业则近70%。

(3)行情

一般来看,伴随着铜价的上移,铜权益个股与铜价的相关性也会显著走高;而随着铜价的下跌,这种关联度也会出现进一步的减弱。在铜价的三次上涨周期和两次下跌行情中,也显示了这样的特性。

不过即使同样属于上涨行情,由于宏观背景等因素,令铜企与铜价相关系数仍具有一定差异,尤其是后两次上涨周期,即上涨周期2(2009/1-2011/1)和上涨周期3(2016/9-2017/8)。对于这两段的差异,我们认为在上涨期2,铜价的上涨是在由国内四万亿拉动投资及消费的状态下供需均出现上行导致的。因此,尽管铜价走高,但是需求的高企令中下游铜企利润并未被压制,从而出现了和上游及龙头企业同向的走势。而上涨期3期间铜价的上涨,则是在供给侧及环保督查的背景下供给收缩导致的;因此对于同期的中下游企业,在成本以及铜加工产品需求并未改善的双重压制下,与铜价的相关度显著下降。

五、铜企相对板块溢价

根据我们从大宗到权益的逻辑,在和铜价有高联动性的背景下,相对行业板块具有一定超额收益是筛选个股的第二个基本条件。

由于同一板块内铜价的绝对水平具有较大差异,为了直观地了解个股相对板块的溢价能力,我们以SW铜行业指数发布首日2007年7月2日作为基期,计算个股以及SW铜的价格的净值变化,并将个股净值/SW铜行业的比值作为相对行业的折溢价水平。当比值>1时,代表个股相对行业溢价,否则视为折价。

5.1 龙头铜企溢价能力稳健

对比不同产业链位置的铜企相对铜行业的溢价水平,可以排序为上游>全产业链≈ 中游>下游。其中,得益于其矿产资源和较广的业务覆盖范围,全产业链的溢价水平相对稳健;上游和中游铜企弹性较高,即使剔除相关企业非主营业务为非铜时期,总体溢价能力较高;下游铜加工企业相对行业,多处于折价状态,符合铜作为原材料对其利润贡献的负面影响。

不过需要注意的是,对于铜上游企业,即使西部资源和德展健康的历史溢价能力较强,但是考虑到近两年其主营业务均有所变更,铜业务收入占比有限。因此,后期这两家个股相对铜行业的溢价能力,或并不能看做是由于铜价推动。而对于西部矿业,尽管长期相对行业处于折价状态,但若从2016年9月至今的这一波行情来看,西部矿业涨幅达到20.6%,远超上游其余铜企。

5.2 溢价程度差异原因

由于不同铜企间的业务模式经营管理等等的不同,是使得产业链内部的个股间溢价能力也存在较大差异。因此,我们主要从矿产资源差异、销售净利润差异、以及不同产品间的盈利差异进行分析。

(1)矿产资源差异

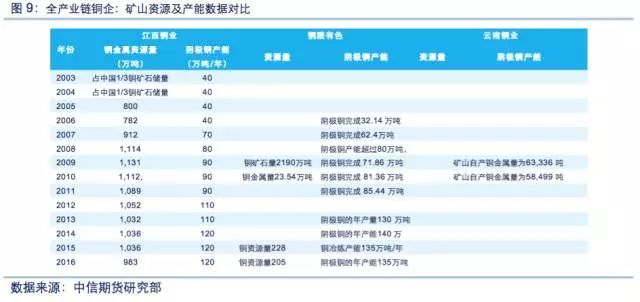

对于位于行业的三家龙头企业,江西铜业、云南铜业和铜陵有色,其矿产资源差异,尤其是自有矿的占比、产能利润率以及后期矿山资源的投入是造成其利润差异的主要原因。其中,对比我们从三家铜企年报中摘取的数据来看,江西铜业和铜陵有色的铜资源量和阴极铜年产能均位于前列,与相对行业溢价能力基本相符,即江西铜业 > 铜陵有色 > 云南铜业。

不过,需要注意的是,对于铜陵有色在2015年年中之后由溢价突然变为折价状态,原因在于其在股市大幅波动期间停牌,之后复牌后补跌造成的。

(2)销售净利润差异

实际上,对于三家覆盖全产业链的龙头铜企来看,三家铜企近年来的销售利润率基本与其相对行业的溢价能力大小相一致。其中,尽管领先优势有所缩小,但江西铜业一直处于领先,铜陵有色紧随其后,最后为云南铜业。

(3)不同产品盈利差异

对于下游铜加工企业,尽管整体相对于行业处于折价水平,但考虑到铜加工产品本身的差异性,以及下游行业需求的不同,均会造成个股间的盈利预期的差距。若结合年报中的铜加工产品来看,不同企业的铜加工产品包括铜杆、铜管、铜线、铜合金等,毛利率具有相当差异,且不同产品的下游需求也相对不同,或是造成溢价能力差距的主要原因。其中,博威合金的新型合金材料下游主要为航天、高速列车、汽车等中高端行业,其毛利率位于行业前列。而包括铜杆在内的产品则相对低端,毛利率贡献也较为有限。其中,下游个股按综合溢价能力,可以排序为梦舟股份 > 博威合金 > 精艺股份 ≈ 海亮股份 > 楚江新材。

六、铜板块个股筛选

若按照本报告开篇的筛选标准,处于全产业链、上游和中游的铜企,在与铜价具有较高联动性的同时,又具有一定溢价能力。但对于下游行业,除了和铜价的联动性相对不足,其盈利预期主要依赖铜价和下游需求两方面因素,溢价能力总也十分有限,因此暂时不予考虑。

若从个股层面来看,全产业链环节的三家铜企无论是相关性还是溢价能力均位于行业前列。对于上游铜企,一方面,主营发生大幅变动的两家铜企应当予以剔除;另一方面,西部矿业在本轮行情中上涨及联动程度明显增强。因此,上游或考虑西部矿业和盛屯矿业。

因此,综合考虑,铜板块筛选个股包括江西铜业、铜陵有色、云南铜业、西部矿业、盛屯矿业和鹏欣资源。从结果来看,在验证了龙头企业符合筛选标准的同时,还包括了部分上游和中游铜企。

- END -