目前市场上缺乏统一的统计口径,综合各方面数据看,2016年末信贷资产余额107.82万亿,委托贷款13.2万亿,信托贷款6.31万亿,未贴现银行承兑汇票3.9万(人行数据),应收账款规模12.6万亿(国家统计局规模以上工业企业统计)。而各类资产受(收)益权、带回购条款的股权型融资市场创新活跃,参与机构主体众多,很难确切统计。仅以信托、券商资管、基金及子公司资管、银行理财、保险资管等各类资管业务统计,2016年末规模110万亿以上,剔除其中重复计算部分在80万亿左右,其中大量投向非标资产,同时其资管产品的收(受)益权转让份额也成为非标资产的重要来源。因此,非标资产规模粗略判断可以百万亿计,流转市场的想象空间巨大。

从完善的金融市场来看,核心功能是实现金融产品或资产的发行与交易,其至少应包括登记、托管、清算基础配套工具和平台,配套的信息披露、风险管理等运作机制,以及与之相匹配的信息系统支撑。非标资产类型丰富,市场参与主体众多,涉及不同金融监管部门。为了解决非标资产流转的难题,近年来各方机构都在积极探索,并已搭建起了多种类型的非标资产流转交易平台,虽然功能和进展程度不一,但也在一定程度上改善了非标市场运行效率。根据流转平台的审批、管理部门差异,可以分为以下三大类:

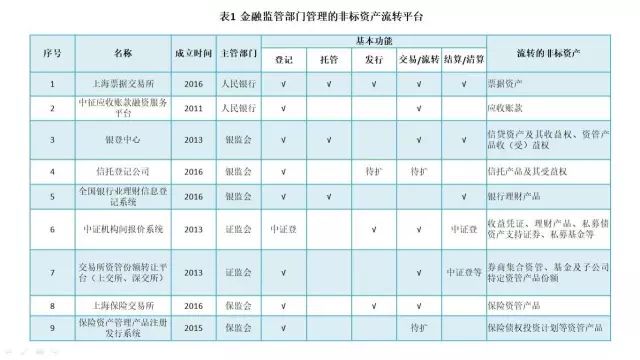

“一行三会”积极推动所监管领域金融资产的登记、流转工作,已经建立的非标资产流转平台主要包括:

(1)人民银行推动建立的上海票据交易所、中征应收账款融资服务平台,重点针对票据、应收账款的发行、交易。

(2)银监会推动建立的银登中心、信托登记公司、全国银行业理财信息登记系统,主要涉及信贷资产、信托产品、理财产品的登记、流转;

(3)证监会推动建立的中证机构间报价系统、交易所资管份额转让平台(上交所、深交所),主要涉及券商集合资管、基金及子公司特定资管产品份额交易流转,以及收益凭证、理财产品、私募债、 资产支持证券、私募基金等私募产品的发行、交易;

(4)保监会推动建立的上海保险交易所、保险资产管理产品注册发行系统,主要涉及保险债权投资计划等资管产品的发行、登记、交易。

一是以产品或资产集中登记为切入点,在此基础上延展交易、发行、托管、清算等职能;

二是流转平台重点针对特定的非标资产,很少全面覆盖,基本与所监管领域保持一致;

三是与现有登记结算平台整合和协作较多,如证监会所辖流转平台基本依托中国证券登记结算公司提供登记、清算服务;而银监会所辖银登中心则依托了中央国债登记结算公司平台。

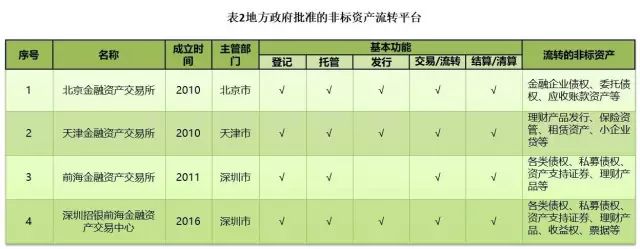

自2010年北京金融资产交易所有限公司(简称北金所)作为我国首家正式揭牌运营的专业化金融资产交易机构以来,全国各地陆续组建了多家金融资产交易所。2011、2012年国务院相继下文清理整顿各类交易场所,保留了北京、天津、重庆、深圳前海、四川、武汉金融资产交易所等共8家金融资产交易所。此外还有一些地区建立了金融资产交易中心,由地方金融办批准成立。

总体来讲,金融资产交易所在实践中没能形成相对统一的监管,业务开展方面更加灵活,在非标资产流转方面主要特点有:

一是流转的标的资产范围广泛,既包括不良金融资产、委托债权投资、应收账款等基础资产,也包括信托受益权、应收账款收益权、小贷资产收益权、融资租赁收益权、商业票据收益权等各类权益资产;

二是平台的市场功能较为完备,基本都涵盖登记、托管、发行、交易、结算等各环节;

信托、证券等非标资产的创设机构以及部分互联网金融机构也在尝试搭建自己的非标资产的流转平台,在为投资者提供便利服务的同时,也增加了客户粘性和新的盈利来源。如:

(1)信托公司的信托受益权流转平台,以上海信托嬴通转让平台、华宝信托“流通宝”等为代表。

(2)证券公司搭建的柜台市场,以国泰君安证券为例,在“君弘一户通”的框架下,可为各类OTC产品提供协议转让、做市交易、账户管理、登记结算、支付、风险控制等服务,资产品种涉及理财产品、衍生品、私募股权、私募债、资产证券化等领域。

(3)互联网金融平台。如百度资管理财平台,依托百度搭建互联网理财平台,开展理财产品发行、各类资产收益权的转让等业务。

一是由公司内部或关联子公司运作,平台的独立性和自发性较强;

二是早期以机构主营的金融业务为主,提供信息撮合和交易服务,但逐步拓展到产品发行等领域,资产类型也不断丰富;

三是缺乏统一监管政策规范,特别是与互联网金融融合,创新较为活跃。