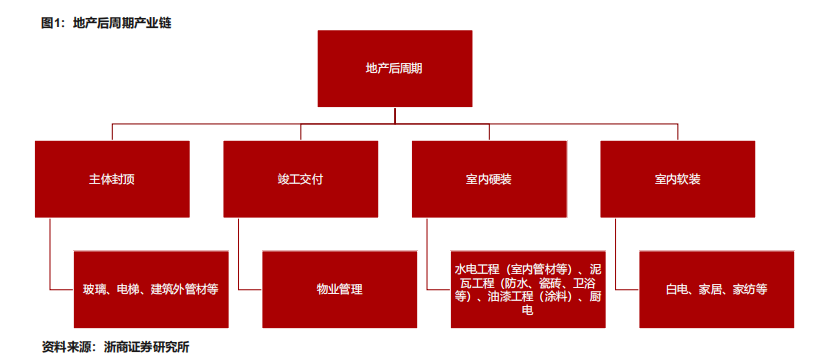

地产周期以销售为起点,销售取得资金推进项目开工及进行土地购置, 最后向竣工端传导,即“商品房销售-房屋新开工-房屋施工-房屋竣工”。其中地产后周期指的是竣工周期,开始于地上主体工程的封顶,随后包括竣工交付、硬装、软装,涉及的相关产业链众多。

1.2.

竣工面积指标影响地产后周期基本面

竣工面积是影响地产后周期基本面的重要宏观因子。

房屋竣工后一般会依次产生对地产后周期相关产业的需求,因此理论上竣工增长与相关行业收入具有较强相关性。

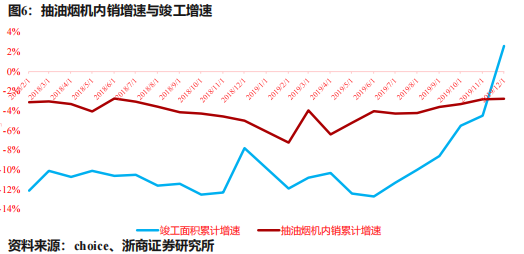

具体看,按照竣工周期顺序,分别以玻璃、电梯、厨电(抽油烟机)、家居、白电(空调)等细分行业为例,可得出竣工面积影响地产后周期基本面的结论,但传导时间各有不同。

(注:

相关数据去除2020、2021,由于疫情原因导致多数行业增速相关性都很强)

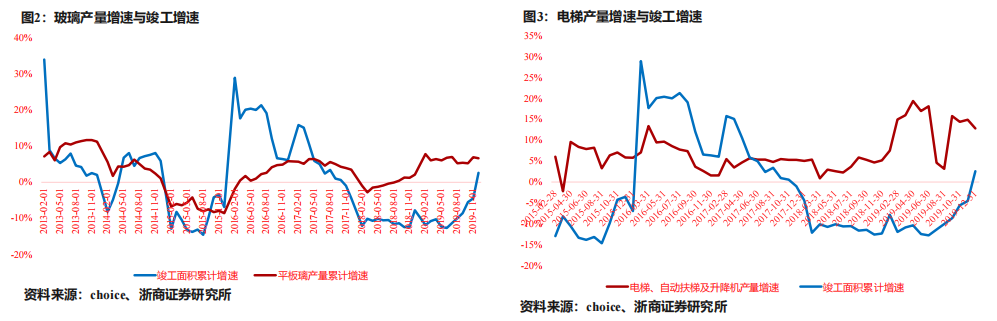

玻璃行业数据可作为辅助判断竣工周期的指标。

从地产后周期产业链顺序来看,玻璃、电梯进场最早, 理论上可作为辅助判断竣工周期指标,尤其是具有高频数据的玻璃。

具体看,玻璃增速趋势基本同步于竣工数据,电梯数据略微滞后于竣工数据,其中玻璃产量与竣工数据相关性更高。

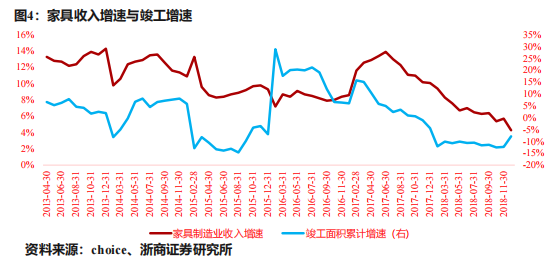

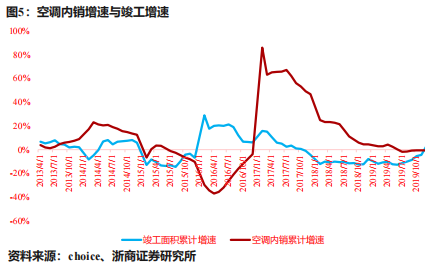

家居、家电滞后竣工周期时间不等。

家居、白电、厨电收入增速与竣工面积具有较强相关性,其中竣工向厨电传导滞后约一季度,向空调、家居传导滞后期在一年左右。

如前所述,销售为地产周期起点,在政策支持下销售好转后,地产其他环节都将复苏,最终影响相关行业基本面,因此销售指标和地产政策会提前反应在资本市场估值上。

地产后周期家电估值与地产销售增速、地产政策两者相关。

以地产后周期属性强的白电为例,1)板块估值拐点一般对应地产政策拐点或重磅政策出台时间点,政策对于板块情绪影响大;

2) 中长期看,地产后周期板块估值与地产销售相关,即与销售增速趋势基本一致,并且估值领先于销售增速。

家居、消费建材板块估值受销售增速趋势与地产重大政策影响。

1)地产行业重大政策对于家居、消费建材估值的短期影响大;2) 中长期看,家居、消费建材板块估值与地产销售增速相关。

2.

预计2022年竣工平稳增长、政策边际向好,看好地产后周期

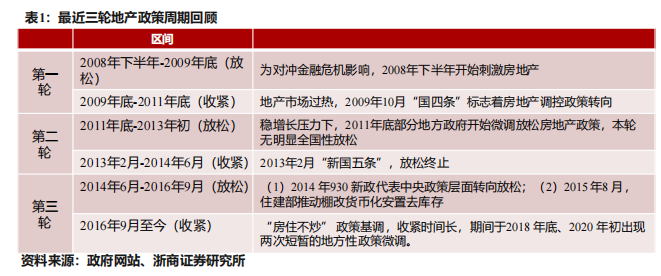

政策面与地产销售关系紧密,需求压力下趋于放松调控。

1)政策放松起点对应地产销售底部

,如销售面积增速持续为负,而后基本面逐步边际改善;

2)地产销售处于高点时,如销售面积增速持续高位,政策趋于收紧,而后基本面开始降温。

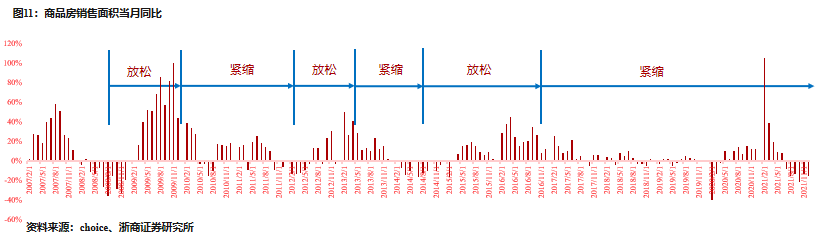

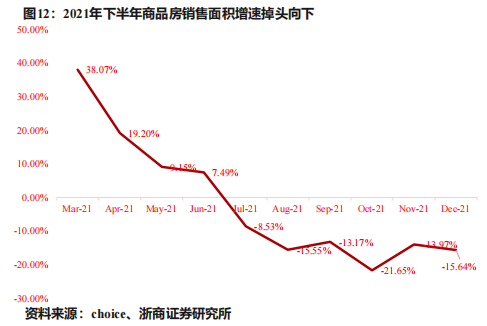

2021下半年地产销售增速持续向下。

2021年全国商品房销售面积为 17.94 亿平,同比增加 1.9%,其中12月下跌15.64%,连续5个月出现双位数负增长,全年呈现明显的“前高后低”。

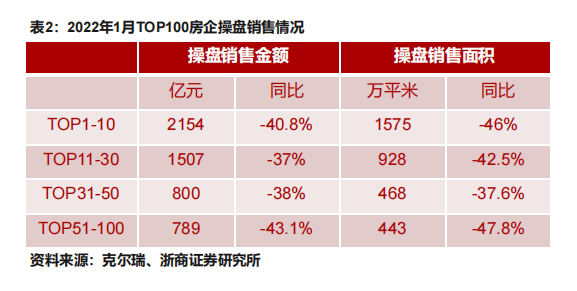

2022年1月销售下行趋势无好转。

进入2022年,1月TOP100房企操盘销售金额、面积分别同比下滑39.7%、44.3%,2022年春节前置导致推盘力度减弱,叠加需求回暖不明显,销售下滑较大。

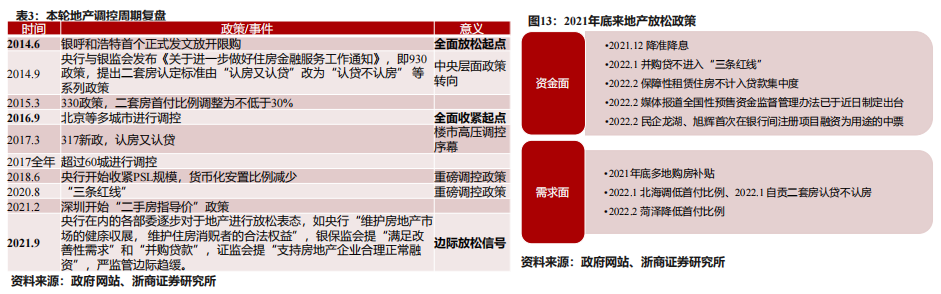

2021年9月地产政策开始边际趋缓。

本轮地产调控政策始于2016年9月,2021年上半年政策依旧持续高压,进入下半年在需求持续下滑、行业信用事件发酵等影响下,9月开始央行在内的各部委频现边际放松表态,年度中央经济工作会议对2022年房地产市场表述为“满足合理需求,促进

行业健康发展”,表态相对积极。

本轮放松方式集中于资金面,并向需求面传导。

2021年下半年,多家房企暴雷, 本轮调控对症下药,前期在资金面出台放松组合拳,并逐步向需求面传导,进入2022年“因城施策“的松绑预计更加频繁。

2021年竣工出现回暖向好趋势。

2021年竣工面积10.14亿平米,增长11.2%。

2022年及以后竣工端存在韧性。

2016年开始,新开工、销售面积持续增长,竣工面积则维持在9-10亿平米,形成剪刀差,存在大批已售房屋未竣工。

同时,政策要求“保交房“,住建部强调20

22年要“坚决有力处置个别头部房地产企业房地产项目逾期交付风险”,为 2022 年及以后的竣工数据提供了潜在的支撑。

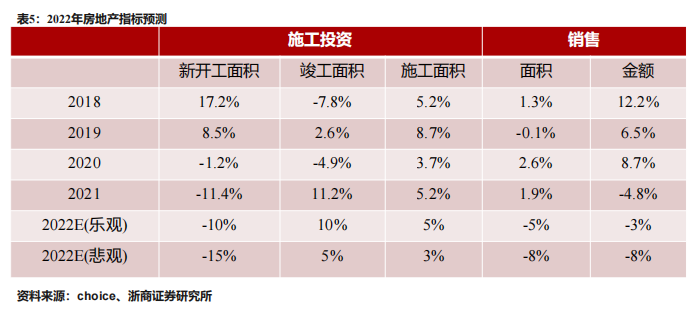

预计2022年政策趋缓、需求向下、竣工向上。

2022年房地产市场在需求面压力下,地产政策预计将不断发力,后续可能会不断看到因城施策的松绑。

同时,根据浙商证券房地产组预测,乐观假设下,2022年房地产竣工面积保持10%增长,H1受疫情反复、境内外债到期偿付等影响,竣工面积增速较低,伴随房企资金面逐步改善,压降的竣工面积会在H2得以释放,因此竣工面积增速年内呈现“前低后高”“趋势。

整体环境利于地产后周期板块。

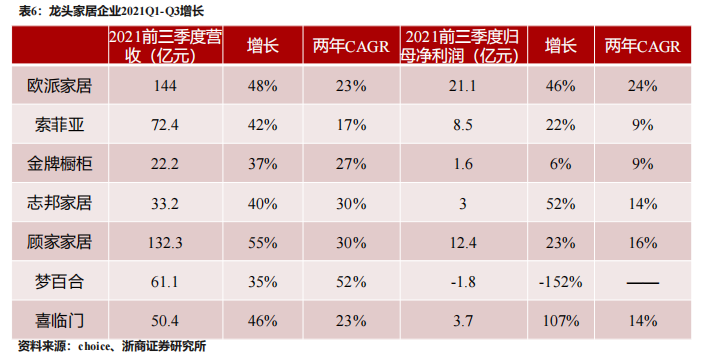

龙

头收入增速领跑。

2021前

三季度全国家具制造业营业收入 5628.6亿元,同比增长 18%,利润总额 294 亿元,同比增长20.2%,属于行业的头部上市公司群体收入增速显著高于行业

整体,业绩由于减值、成本等优势相对较小,但龙头定制及软体增速显著更快。

3.2.

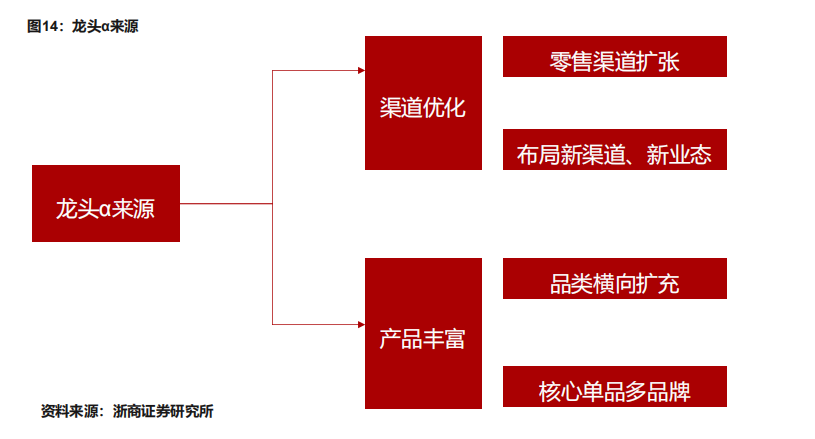

龙头成长源于渠道优化+品类扩张

3.3.

渠道优化:零售门店扩张+布局新渠道、新业态

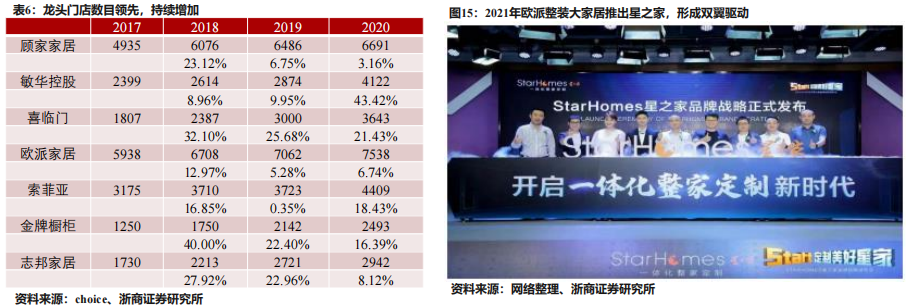

零售渠道扩张,布局下沉市场。

近年来头部家居企业重点开店布局消费空间广阔的下沉市场,经销商门店数目也随之增长。

2021年12月8日,发改委表示要鼓励有条件的地区开展农村家电更新行动,实施家具家装下乡补贴和新一轮汽车下乡,有望促进家居产品渗透率在下沉市场提升。

其中,龙头在零售渠道持续增点扩面,背后反映的是比行业更强的经销商队伍和管理能力,

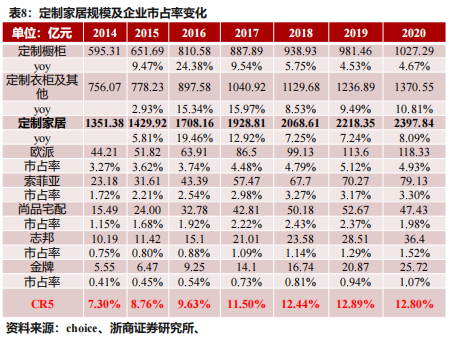

布局新渠道、新业态。

在流量碎片化趋势下,龙头积极抢占新入口,2018年欧派启动整装大家居,2021年欧派整装大家居推出新品牌StarHomes星之家,形成双翼驱动的整装新势,2021年前三季度欧派整装收入11.84亿元,增长95.1%,整装大家居已开门店约690家,背后体现的是龙头的组织管理与运营优势。

3.4.

产品丰富:品类扩充+核心单品多品牌

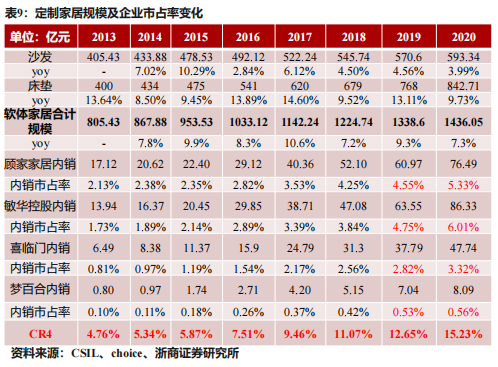

满足消费者一站式购物需求,家居企业不断扩张品类。

近年来家居品类间的界限在不断被突破,1)定制企业由于具有前端流量入口优势,横向扩品类来提客单价,如卫浴、木门等,15年至21Q3,欧派家居衣柜从24%提高至40%、卫浴木门合计从5%提高到10%,志邦家

居衣柜业务占比从2%提高至36%,金牌厨柜衣柜从0提高到22%;

2)

软装企业也同时在发力多品类,

喜临门在主力床垫产品外,不断实现沙发业务升级,顾家家居类从沙发延伸至床垫、定制。

核心单品多品牌布局,匹配多层次需求。

龙头主品类不断拓展价格段,满足消费者差异性需求,欧派推出子品牌“欧铂丽”主打年轻时尚、推出“铂尼思”定位意大利高奢定制家居,顾家也延伸构建了Natuzzi、 Lazboy、顾家、惠尚、天禧派等品牌矩阵。

集中度不断提升,软体快于定制。

目前,不论是定制还是软体,市场竞争格局均较为分散,且龙头份额加速提升。由于软体和定制属性差异,更易在产品和品牌端打造差异化的软体,其集中度提升快于定制。

4.

家电:关注白电长期消费升级,重视厨电高景气细分赛道

4.1. 白电行业成熟、格局稳固,长期看有换新需求下的消费升级机会

白电:行业成熟,寡头垄断

行业成熟,需求稳定。

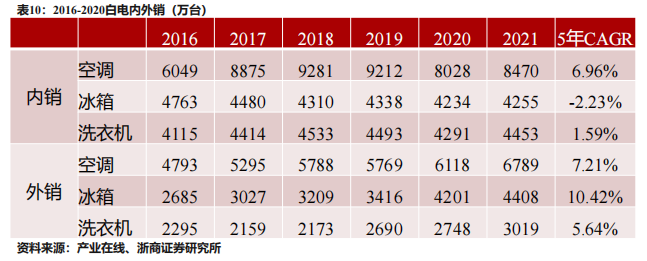

2016-2020年,空调内销2018年后下滑,外销增长;冰箱、洗衣机内销基本稳定、外销保持一定增长。整体看行业较为成熟,整体需求较为稳定。

格局稳固,寡头垄断。

目前冰箱CR2海尔、美的分别占据34.2%、16.6%份额;洗衣机CR2海尔、美的占据36.6%、29.6%份额;空调CR3格力、美的、海尔占据37.4%、33.3%、11.1%份额。

白电:长期看换新需求下的消费升级机会

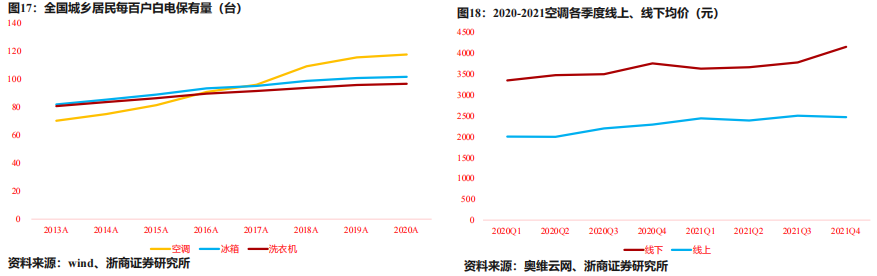

白电已逐渐由新增需求过渡到换新需求。

2019年,全国城乡百户冰箱、洗衣机保有量分别为101.8台、96.7台,基本达到“一户一机”,根据浙商家电组测算, 2021年冰箱、洗衣机替换需求为66%;空调虽有“一户多机”属性,但依然是换新需求为主导,占比61%。

龙头定价权+产品升级+品牌高端化,换新需求主导下行业均价长期存在提升空间。

白电行业寡头格局明确,龙头具备一定行业定价权。由于消费者消费理念提升以及企业推动,一方面,以新风空调等为代表的高价新产品增长较快,带动均价提升;另一方面,家电龙头布局高端子品牌, 海尔2007 年推出卡萨帝,2016-2020年卡萨帝收入增长CAGR达到33%至87亿元,2021前三季度增长57%,增速远超主品牌,卡萨帝净利率显著高于整体,带动盈利能力提升。美的也于 2018 年推出高端品牌 COLMO , 2021年1-10月销售额已突破 30 亿元,增长320%。

4.2.

厨电:新品类集成灶产品景气度延续

厨电具有装修属性,与新房关联度高。

不同于白电的换新占比高,需求端看,厨电需求近6成来自于新房,前文可知竣工与厨电相关性强。

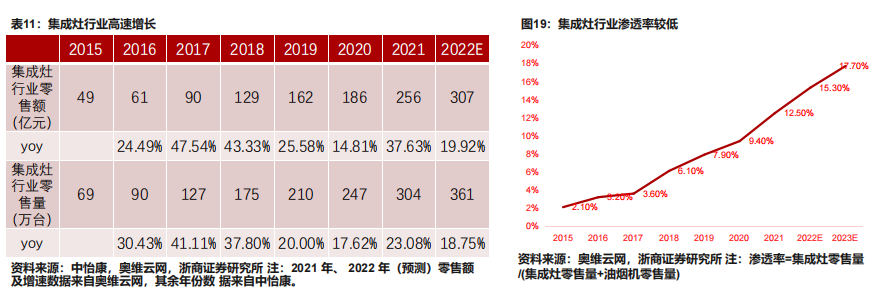

看好集成灶市场渗透率继续提升。

随产品不断更新迭代,集成灶产认知度、接受度不断提升。集成灶行业零售额近五年年化复合增速33%,零售量同期复合增速28%, 迎来爆发式成长期;从市场渗透率来看,集成灶产品在烟灶市场中渗透率逐年提升,2021年达到12.5%,仍处于较低水平。

5.

物管:市场短期担忧信用风险下企业独立性,长期看赛道优秀

5.1.

市场短期担忧与基本面相关性小,在于母公司信用风险下物管企业独立性

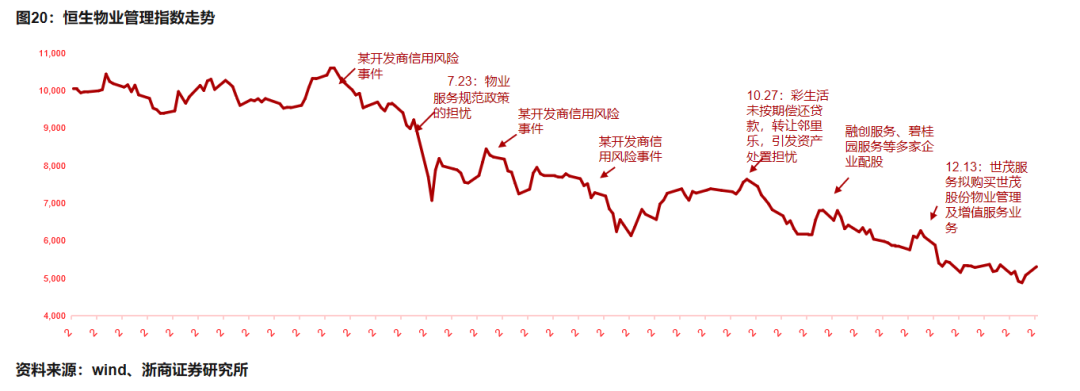

2021年下半年,此前一路上涨的物管板块腰斩:

2018年开始,物管股一路上涨,成长为重要细分板块。

2021年上半年,诸多公司给出未来3-5年高业绩增速指引,同时也有十部委的发文对于整个行业提价表示支持等重大利好,整体涨幅明显;

但进入下半年,物业股开始连续下跌,指数

相对高点接近腰斩。

主要矛盾在于投资者担心地产信用风险下的物管企业独立性:

通过复盘可以发现,2021下半年板块重大调整都伴随着相关政策或事件的冲击,集中于开发商信用危机爆发、处置资产、物管企业陆续配股、物管企业收购母公司资产等,本质上是投资者对地产信用风险下物管企业的经营独立性产生担忧,导致物管公司存在关联方交易、处置股权等威胁。

基于投资者担忧,企业表现分化:

具体企业涨幅表现不同,国企背景企业明显表现更好,

民企背景中关联公司信用风险较低的企业明显表现更好。

5.2.

从行业空间、竞争态势、政策方向等方面看是长期优质赛道

行业空间:

根

据中国物业管理协会的数据,2020年物业行业收入1.18万亿元,5年CAGR18.71%。

竞争态势:

2020年行业龙头万科云收入182.04亿,市占率仅为个位数,随着房企集中度快速提升、龙头物管公司发力外拓和并购,物管市场集中度在加速提升。