点击下方“阅读原文”收听会议录音

供需逆转叠加政策有力扶持和金融助力,稀土预计年内仍有30-50%上涨空间;稀土板块相对价格和有色板块涨幅存在补张预期,若未来涨幅达50%,重点标的公司2017年PE预期有望降至17X左右。

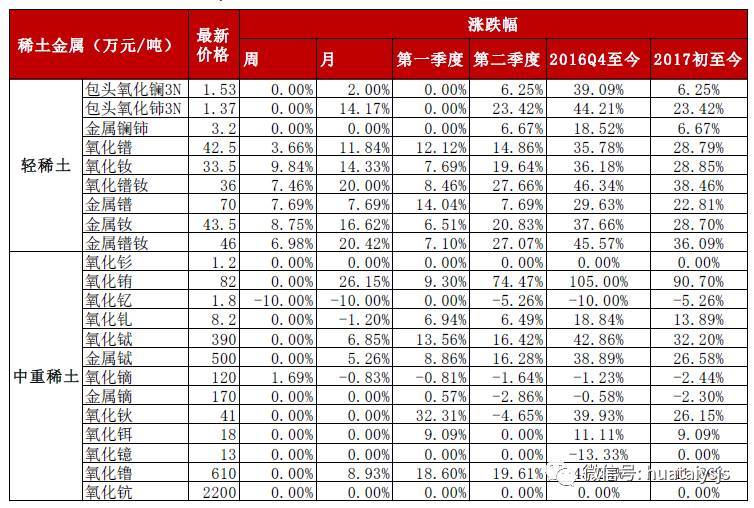

从2016Q4至今,稀土主要品种价格涨幅超过40%;氧化镨钕最新价格36.0万元/吨,涨幅46.3%;氧氧化铽最新价格390万元/吨,涨幅42.9%;化镧最新价格1.53万元/吨,涨幅39.1%;氧化铈最新价格1.37万元/吨,涨幅44.2%。

- 市场集中度高:六大集团(CR 6)市占近100%,且南北联盟统一定价。

- 2017-2020 供需逆转,供给有顶需求稳增;库存去化终至尾声。

“10.5配额+存量库存 ” Vs “9.2万名义刚需(6-7%增速)+黑稀土削减后对应的隐形刚需+常态化万吨级收储预期+金融需求”,供不应求已现,并趋常态化。

供给配额制10.5万吨,37%储量供了全球83%需求,严重的错配,保护国产稀土迫在眉睫;也反映了海外矿山相对国内的成本和产业集群劣势明显;中重稀土主要依赖中国,轻稀土海外存在少量产能。

2017-2020年化需求预期增速6-7%,主要贡献来自于需求占比超过50%的稀土永磁,其需求增速预期超10%达约13%(预计新能源汽车和机器人增速最快,其他需求稳增)。

2016年底至今,经过4次收储和企业的主动减产消耗库存,2011年左右疯牛市囤积的社会库存去化近尾声。

- 估值依附新能源汽车产业链

稀土永磁是新能源汽车电机不可或缺的一环,并且经过测算我们预期2020年稀土应用于新能源汽车的占比可能超过10%!

- 成本强支撑:价格联盟已建,当前价格趋于盈亏平衡,原材料成本易涨难跌。

中国稀土WTO败诉后出口恶化,引起了高层关注,督促产业政策反思改善,并督查不作为。

打黑与地条钢取缔具有异曲同工之妙,我们相信会取得出人意表的效果。打黑和环保督查力度不输黑色供给侧改革和杜绝地条钢,执行力空前有效;各地区多部门联查,追责、经济处罚和刑罚并举。黑稀供给大幅下降,预期不足配额10%。

根据历史规律,预期近年收储政策常态化;参照历史规模预期万吨级;并呈现“溢价,多批次小规模贯穿全年”的趋势。

专用发票有效控制了全民炒稀土悲剧的再次发生。

贸易商惜售,长单周期显著提升至季度甚至半年度。

金融机构开始认可基本面,携手实业介入交易,正形成金融需求。

1)价格刚恢复至行业盈亏中枢,行业同心协力助复苏。

2)距离历史峰值仍有500%以上空间。

3)六大集团已经感知到供不应求,业内预期今年镨钕镝铽等品种仍有30-50%空间,铕等小品种已供不应求涨幅空间预期更大。

4)鉴于2017年5月多数品种收储价格较3月收储价格涨幅超过10%,推动现货继续上涨。根据量级和频次规律推测7月前后继续收储,溢价趋势预计维持,因此今年稀土继续上涨30%是大概率事件。

5)极限涨幅预期200%(历史峰值的1/2左右)

据调研了解,业内认为产业链有效传导成本的上限是历史峰值的50%左右;价格缓慢上涨全产业链最能受益。

6)海外矿山进口压制不足为虑,因为海外多含铀矿山不易加工处理且多为轻稀土,而国内轻稀土优势明显,北方稀土等规模成本优势明显。

1)稀土板块相对稀土价格和其他有色板块涨幅严重滞涨

2)供需逆转和价格联盟形式促使轻重稀土普涨

3)按照业绩弹性和已有业绩综合排序,盛和资源、北方稀土、广晟有色和厦门钨业

按照稀土现价(2017.7.7价格)基础继续上涨30%、50%和100%,截至2017.7.7市值对应业绩弹性PE,盛和资源为23X、18X和11X,北方稀土为25X、16X和10X,广晟有色为27X、16X和8X,厦门钨业为31X、27X和20X。(

预测数据和假设详见附注

)

1)过去历次收储或者形成收储预期,稀土现货涨幅不超30%;这次普遍40%以上,持续时间更久!

2)2012之后,中重稀土价格和二级板块涨幅明显优于轻稀土;但是这次是普涨,黑稀土削减后形成的隐形需求主要集中在镨钕镝铽,轻重稀土均在列!

3)近年企业主动减产配额无法满产,消耗库存是重要经营目的之一;近期草调发现企业满产意愿强烈,出现供不应求局面。

4)黑稀土和矿山污染严重,环保督查强执行力有效遏制非法供给,部分企业开始断供。

业绩弹性计算原理:

因为公司同时(相当于)拥有冶炼和开采,稀土业务成本相对确定;涨价形成营收增量扣除期间费用和税后,便形成理论年化净利润弹性。

说明:

-

稀土现价:指2017年7月7日稀土价格

-

涨幅30%:指在稀土现价基础上上涨30%的稀土价格

-

涨幅30%:指在稀土现价基础上上涨50%的稀土价格

-

涨幅30%:指在稀土现价基础上上涨50%的稀土价格