来源:智谷趋势(zgtrend) 作者:旺角黄局长

01

历史上极为罕见的一幕出现了。

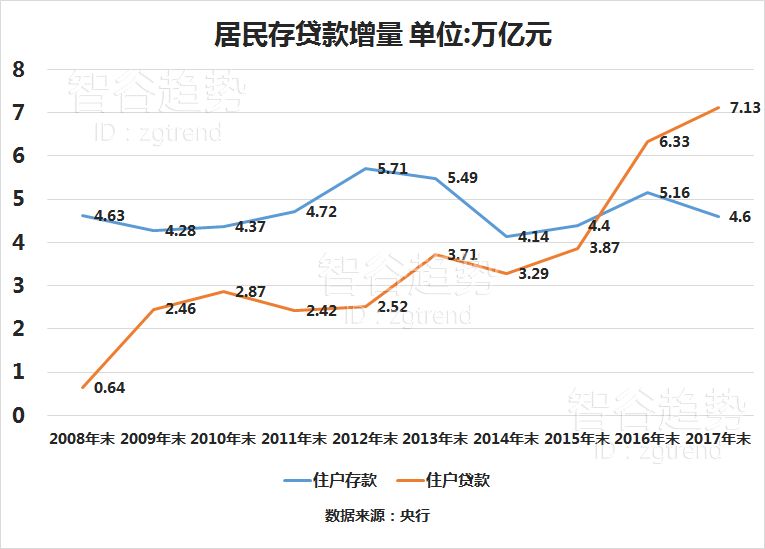

最近央行公布一组数据说,2017年全年住户部门存款增加4.6万亿元,全年住户部门贷款增加7.13万亿元。

你没看错。向来不敢生不敢死不敢病,不敢大手大脚的中国人,去年从银行贷出来的钱,竟然比存进银行的钱还要多,而且多出来的部分简直如天文数字般——整整2.53万亿,相当于广东省2017年一般公共预算收入的两倍。

刚开始局长还有点不敢相信,直到我们从央行官网扒出下边的数据:

最近十年,居民的存款增量一直徘徊在四五万亿元左右,走出一个倒U型的结构。今天的存款增量,比起十年前的2008年还要少。

另一方面,居民贷款却像开着F1赛车一样狂飙突进,从一万亿以下的水平,飙升到今天的7.13万亿。

拐点出现在2016年。住户贷款历史上第一次超越住户存款,并且迅速拉开距离,从1.17万亿拉到2.53万亿。

这是十年未有之大变局。

多年来,中国就是以高储蓄、高投资的发展模式,实现经济持续高速增长的奇迹。居民贷款消费比存钱更多,将完全颠覆掉这套玩法,引起一连串的连锁反应。这对于资本市场、金融市场和宏观经济产生的影响,将超乎很多人的想象。

02

跨入2018年,银行人就像热锅上的蚂蚁一样,根本就坐不住。

去年底的揽储大战刚刚结束,还没来得及歇一口气,一场新的危机又扑面而来。纵观近期全国各地爆出来的新闻,目前银行业的画风都变成了这样——

A行:走过路过别错过啊,存款就送吹风机、拉杆箱

B行:小王,咱们省里还有哪些媒体,快点去登催款公告

C行:号外号外!谁有资金掮客电话,我们要买一个亿存款

让银行头疼的,就是现在的存款实在是太难拉了。

据21世纪经济报道,2018年1月,存款增速放缓甚至负增长的情况更加严峻。业内普遍预测,1月贷款规模或达2.8万亿左右,但吸储困难并未改善,而存款流失的困境还在升级。

一边是居高不下的贷款需求,一边是永远不够用的额度,正在加剧银行存贷款之间的结构性失衡,部分地区的存贷比已经爆表,超出了100%。

其实,居民的储蓄不仅是增量倒退,存量上也有这个趋势。

最近十年,居民净存款余额的顶峰期出现在2015年末,为27.8万亿元。跨入2016年之后则全面衰退。2017年末居民的净存款是24.4万亿元,与2012年末的水平差不多,一下子就倒回去五年。

03

有人说,这两年居民存款少贷款多,有很大的一个原因是楼市去库存。

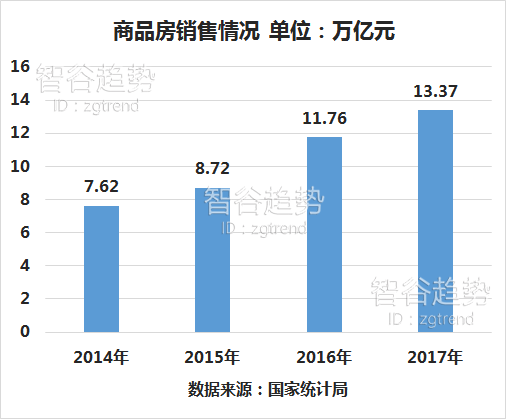

确实,从2016年开始,中央政府的地产调控逐步加强,不仅扩大了限贷范围,还提高了首付比例。居民为了购房,不得不支付更多的现金。我们来看一下这几年的商品房销售情况:

从2016年开始,商品房的销售额狂飙突进,历史上首次进入十万亿的级别。房地产去库存,让政府债务转为居民账务,提高了住户部门的杠杆率。

不过在局长看来,为国接盘导致居民储蓄减少并不可怕,因为去库存的宏观调控政策只是阶段性的,终有一天会画上句号。

最要命的事情是,未来这种局面还会继续持续下去。原因有三个。

一劳动人口减少。从2012年起这5年来,我国15-59岁劳动年龄人口下降近1800万,迈入负增长的通道。劳动力人口是储蓄的主力军,劳动力人口一旦下降,储蓄率就会跟着下滑。

二大消费时代的到来。随着拥有较高储蓄倾向的60 后、70 后群体逐渐进入老年,80后、90后逐渐成为中流砥柱,整个社会的消费观念在发生翻天覆地的变化。

2017年末,居民的短期消费贷已经高达6.78万亿元。这也意味着,去年一整年,“最爱存钱”的中国人从银行里贷了快7万亿元,去买手机、买汽车、买化妆品,进行提前享受阶段。而在2012年末,这个数字只有1.93万亿元,6年翻了整整3倍多。

三理财意识的全面觉醒。银行存款利率经常跑不赢通货膨胀,长期处于负利率情况。而理财产品的利率水平完全吊打银行活期存款,很多人将钱砸向理财产品。另一方面,随着投资方式的日渐丰富,越来越多的人将目光投向P2P、私募基金、股市等。

04

在当下中国,银行可以说是社会融资的最大媒介了。

它是一个资本中枢的角色,左手将居民多余的散钱收集起来,右手将这些配置给实体经济,让有需要的企业引进设备,购买原材料,扩大生产规模,使得中国的经济体系得以顺畅运行。

一旦居民储蓄变少了,银行很可能会用调整利率的方式自救——

抬高存款利率,吸引储蓄

拉升放贷利率,将成本转嫁给贷款人

可能你会说,很多理财产品拿到居民存款后,绝大部分的资金还是会以协议存款的方式回流到银行,银行口袋里的钱并不会少太多,不一定非得在利率上做文章。

但是你别忘了,这些“宝宝”的存款利率基本都在4%以上,比银行同期的存款利率要高很多。羊毛出在羊身上,银行既然接下了这些理财资金,就一定会层层加码,传导给下游的企业。

在这样的逻辑之下,整个社会都会面临更大的挑战。

对个人来说,越晚买房越不划算。从去年开始,很多一二线城市的房贷利率已经取消了优惠,有的上浮10%,有的上浮20%。背后的原因,除了配合中央宏观调控政策给楼市降温之外,其实也有一点储蓄变少不得不为的苦衷。即便未来这一轮的调控高压解除了,房贷利率仍然有可能继续坚挺。

对企业来说,融资成本会变高。以往企业还可以通过通道业务,拿到银行表外的理财、委托贷款资金,但随着去杠杆的深化,通道业务遭到大范围的封杀。中小民企的日子恐怕会更难了。

过去的四十年里,中国经济之所以能持续高速发展,有一个重要的原因就是我们的高储蓄、高投资结构。

长期以来,全球的生产流通体系可以分成三个板块,以南美、中东为代表的资源板块,以中国为代表的制造板块,以及以欧美发达国家为代表的消费板块,这三者构成了一个颇为完整的闭环。

其中中国作为世界工厂,扮演了极其重要的角色。中国进口全球的铁矿石、木材、初级工业品等原材料,进行加工制造,再输出到欧美国家消费。国人获取的利润,以高储蓄的方式进入银行,重新转化为投资进行再生产,以此循环往复,推动中国经济突飞猛进。

对于当下的中国来说,高储蓄与高投资就像是一枚硬币的两面,谁也离不开谁。而中国调结构、补短板需要在动态的过程中进行,仍然需要大量投资支撑。居民储蓄的减少,无疑会冲击宏观经济的转型升级。

当然,我们也不要事情想得那么糟糕。

目前,中国的资本市场还处于发展阶段,企业通过股市、债市直接融资的比例只有20%,远比欧美等发达国家要低。从理论上来讲,居民储蓄减少的负面效应也会刺激银行业改善自身的经营方式,并倒逼中国资本市场加快改革,扩宽直接融资渠道,从而优化资本的配置,改善民营企业融资难的问题。

到底是危险还是转机,取决于改革的步伐能否跑得更快一些。

来源:智谷趋势(zgtrend) 作者:旺角黄局长

新媒体运营编辑 王程海伦

凤凰财经官方微信(ID:finance_ifeng)

联系邮箱:[email protected]

喜欢此文,欢迎转发和点赞支持凤财君

推荐一个公众号