欢迎来到《有知有行·投资第一课》,这是我们的第二讲。

在上一讲我们探讨了,钱或者说「财富」是如何被创造出来的。

我们做投资,是把钱放到像「公司」这样可以不断创造更多财富的现实组织里。然后,我们通过公司参与到财富创造的过程,分得相应的收益。那么,这节课我们就来讲讲,在参与财富创造的各种方式里,究竟哪一种的回报最高。

一家濒临破产的体育公司

我们先从一个真实的例子讲起。

1969 年,有一家名叫蓝带体育的美国公司遇到了一些麻烦。当时他们的主要业务是帮一家叫鬼冢虎(Onitsuka Tiger)的日本公司研发运动鞋,并且做他们北美地区的代理,销售鞋子。公司经过五年的努力发展,终于把年销售额从 8000 美元提高到了 30 万美元左右。

耐克的起源:蓝带体育公司

来源:www.firstversions

但对于蓝带体育来说,公司破产就在边缘。因为他们的生意模式对现金流的要求很高。你想,他们要先用现金给日本公司下订单,然后要等漫长的时间才能等到鞋漂洋过海地寄过来,接下来还要花时间把这批鞋卖出去,才能收回货款。生意做得越大,需要预付的钱就越多,公司的现金流也就越紧张。

当时对于公司的创始人菲尔·奈特(Phil Knight)来说,他有两个选择。后来他在自传里也写过,开始的时候,他选择去银行贷款,但是卖鞋这么一个很不牢靠的小生意,银行贷款非常谨慎。

所以,到后面金额大了的时候,贷款就非常困难;另外,当时他还想出售公司 30% 的股份,大约折合当时的 30 万美元,甚至为了更好地融资,他还学习在加州北部刚刚兴起的各种高科技和电子公司,把自己公司的名字改成了蓝带体育科技。

可等了一个月,居然没有一个人愿意认购股份。没办法,后来他们到处东拼西凑了两万美元,才把下一批货款交上。

自传里,奈特是这样描述自己当时心情的:「我再一次长舒一口气,之后的日子都要勒紧腰带过了。可下次我又该怎么办呢?再下一次呢?」

当然,这家公司没有倒闭,成长为了后来大名鼎鼎的耐克。如果当时真的有人买下公司的 30% ,哪怕后来经过各种稀释,这 30 万美元到了 2020 年,也要变成 600 多亿美元了。

买股票就是买公司

在这个小案例里,我们就接触到了参与公司财富分配最常见的两种方式——股和债。

对于银行来说,它们的一项主要任务,就是把我们存在那里的钱借给各种公司——这个时候,银行代替我们变成了企业的「债主」。

当然,我们也可以自己当企业的「债主」,购买企业债券。这样一来,我们自然可以收取一定的利息作为回报,甚至公司如果拒绝还款,我们可以依据法律要求它变卖自己的资产,把债还上。

同时,我们还可以通过购买公司的股份,成为公司的股东,或者是「拥有者」和「主人」。这样公司如果发展壮大,它创造出来的财富就有我们一份。

这就是很多价值投资者常说的一句话:买股票就是购买了公司所有权的一部分。

假设耐克这家公司从来没有上市,而是作为一个非常不错的生意而存在着,而我们又是它的股东的话,我们是怎么获得回报的呢?主要有两种方式:

一种是,公司每年挣到钱了,可以把一部分利润分给股东,作为回报;

另一种,就是公司如果被卖掉,你的股份肯定也就随之出手了,可以一次性地获得收益。

当然,这一切的前提都是公司本身生意不错,可以挣到钱,所以也会有其他人想要拥有。

所以,股票(公司的所有权)和债券(有时候借给公司,有时候也可以借给政府),就构成了如今我们参与资本市场投资的最主要的两种形式。

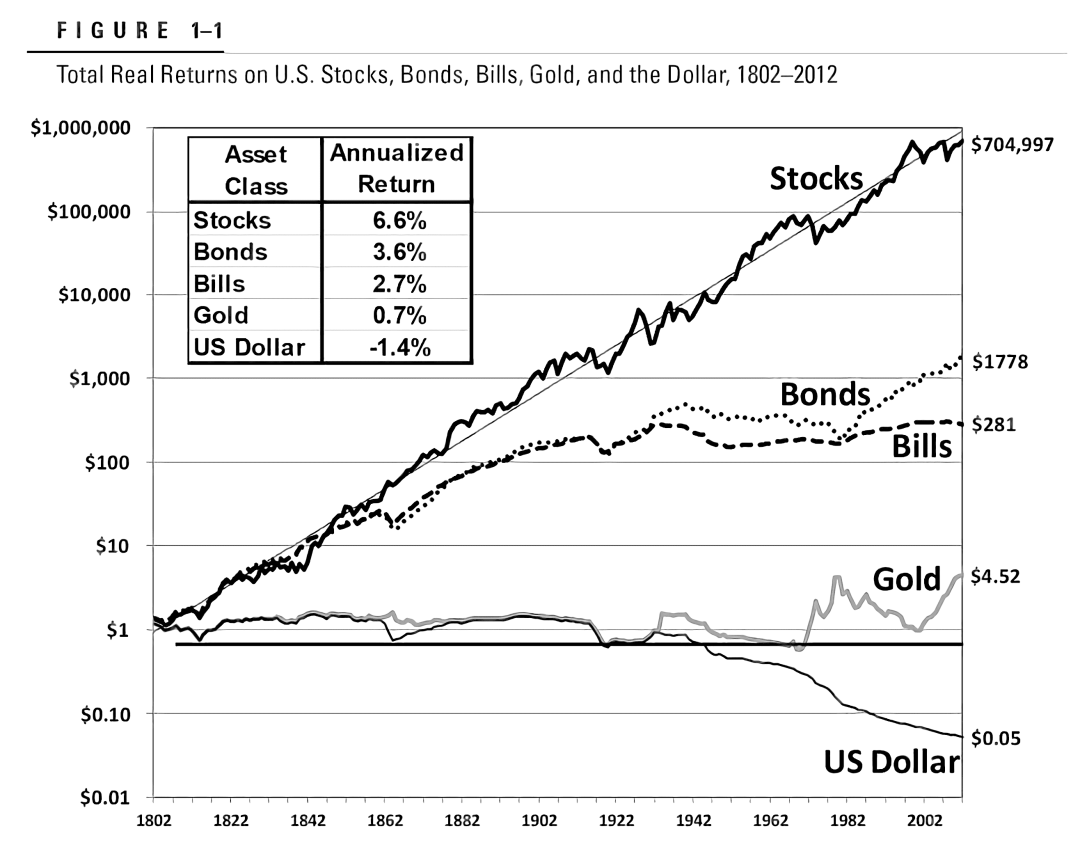

下面这张图你可能看过很多次了。这是宾夕法尼亚大学沃顿商学院的金融学教授杰里米·西格尔(Jeremy Siegel,以下简称「西格尔」)统计的关于美国股票、国债、黄金、现金等大类资产的长期收益图。

美国金融大类资产表现(1802-2012)

来源:《Stocks for the Long Run》

从图上你可以看到,从 1802 年到 2012 年超过二百年的时间里,1 美元的购买力只剩下 5 美分,不用解释你也知道,这个损失来自于通货膨胀。黄金的年化收益只有不到 1%,长期来看有很大的波动,但收益不高。

再来看债券。图中的 Bills 和 Bonds 分别是指政府短期债券和长期债券,可以简单理解为我们借给政府的钱。200 年间,短期国债和长期国债的年化收益率分别为 2.7% 和 3.6% 左右。

最后我们来看股票。股票的长期年化收益率是 6.6%,这个数字看起来不高,还不够一个涨停板,但 200 年下来,把 1 美元的股票变成了 70 万美元。

不只是美国,世界上的很多主流国家,包括我们中国,股票长期的回报都是非常高的。

中国 1995 年至今金融大类资产表现

数据:Wind | 制图:有知有行

中国股市成立时间还比较短。以深证综指为例,从 1991 年 4 月到 2020 年 10 月,近 30 年的时间,深证综指涨幅为 21.49 倍,折合年化收益为 11.5%,这还没有算上分红。

而如果用代表A股整个市场所有大大小小公司的万得全A指数,从 1994 年底计算到 2020 年 11 月 30 日,指数从 379.34 点增长到了 5258.66 点,折合年增速为 10.68% 。

由于中国 GDP 增长的速度比美国快,股票的年化收益也比美国要高。但与此同时,我们的通货膨胀率也超过美国。因此,我国股票的实际年化收益率在 7%~8% 左右。

所以,有知有行在为你搭建整个投资体系的时候,实际上是有几条「公理」般的理念的——其中很重要的一条,就是「股票是长期收益率最高的资产」。我们之后引入的一整套投资和交易方法,也是建立在这种认知之上的。当然,其他的一些理念 ,我们也会慢慢地和你分享。

股票长期回报最高的原因

那么,为什么股票——也就是背后代表的上市公司——长期回报会明显比其他资产高这么多呢?就像上面我们提到的,其他资产的长期回报连股票的零头都没有。

这里面有三个比较主要的原因:

首先,当然就是复利的巨大作用了。举个例子,一年增长 5% ,和一年增长 8% ,如果累积 200 年,回报会差多少呢?答案是,一个翻了 17000 多倍,另一个是 484 万倍——的确是天壤之别。所以虽然股权资产平均每年回报只比其他资产高一点,但经过时间的力量,差距就被放大了很多。

另外我们不要忘了,公司这种组织形式,会天然带来一些经济上的优势。比如有的公司品牌很受欢迎,所以随着通货膨胀,它可以提高自己产品的售价,甚至可以每年提两三次——Louis Vuitton 和茅台的例子我们就不用多说了。

另外,公司还有规模化带来的优势,比如当你年销售额一个亿的时候,利润可能是 1000 万;但当你扩张规模、提高效率,可能销售额在两亿的时候,成本仅仅从 9000 万变成了 1 亿 7 千万,这样利润就变成 3000 万。收入增长 1 倍,利润却增长 3 倍,这在商业领域里也叫做「经营杠杆」(Operating Leverage),所以公司的增速是可以比社会整体增速更快的。

最后还有非常重要的一点,和黄金、石油甚至房地产不同,上市公司,尤其是优秀的上市公司,是可以依靠人的智慧、勤奋、勇气「主动地」获取很多价值的。

比如像过去十年崛起的各种中外的互联网公司,都是依靠创始团队的聪明才智加不懈努力,并借由一个伟大的时代脱颖而出的,而伟大的公司自然回报会比社会平均水平高出很多,所以即使我们持有的不是个股而仅仅是指数,也能够享受到这种红利。