特别声明:

《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》于2017年7月1日起正式实施。

通过新媒体形式制作的本订阅号推送信息仅面向东吴证券客户中的专业投资者,请勿对本资料进行任何形式的转发。

若您非东吴证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注本订阅号,请勿订阅、接收或使用本订阅号中的任何推送信息。

因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!

感谢您给予的理解和配合。

事件:

公

司公布

2019

年报,收入同比增长

15.5%

至

36.6

亿元,净利润同比增长

8.1%

至

8.1

亿元,利润增速放缓主要与下半年处理

18

年的轻商务库存以及向分销商提供

19

秋冬产品打折促销补贴带来的毛利率下降有关。

2019

全年公司合计每股现金分红

57

港仙,分红率仍然达到

75%

。

19暖冬为下半年盈利带来压力。

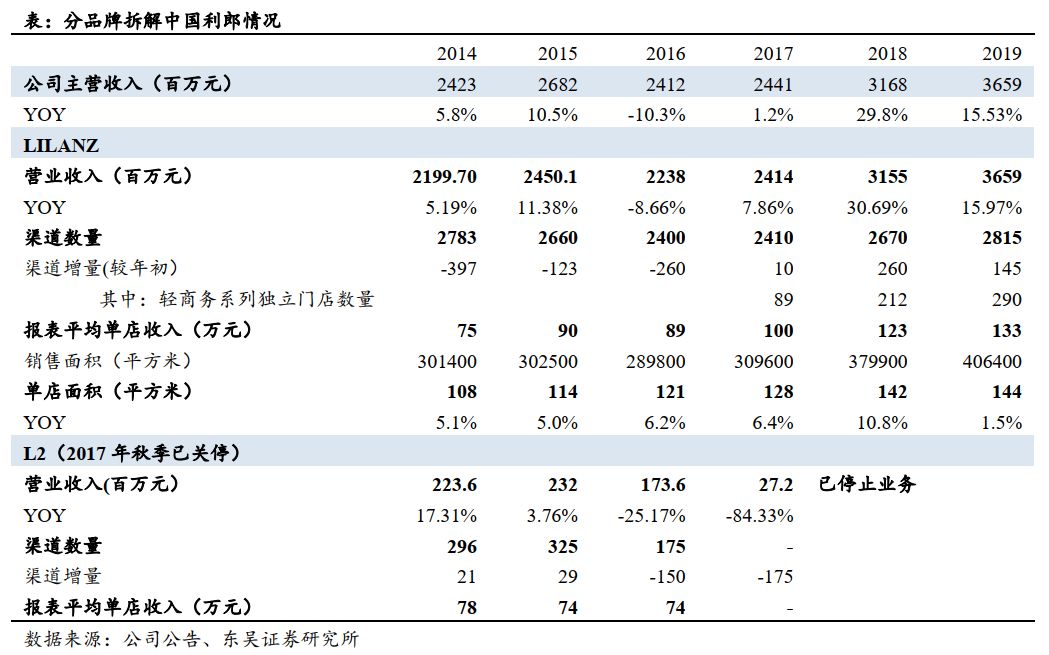

中国利郎品牌来看,2019年收入增长16%至36.6亿元,利郎品牌渠道净增145家达到2815家,轻商务系列的独立门店也净增78家达到290家,经营满18个月以上门店的可比同店实现中单位数增长,整体来看下半年同店增长慢于上半年,主要与Q4暖冬带来的零售压力有关。

也由于Q4暖冬带来的库存压力,

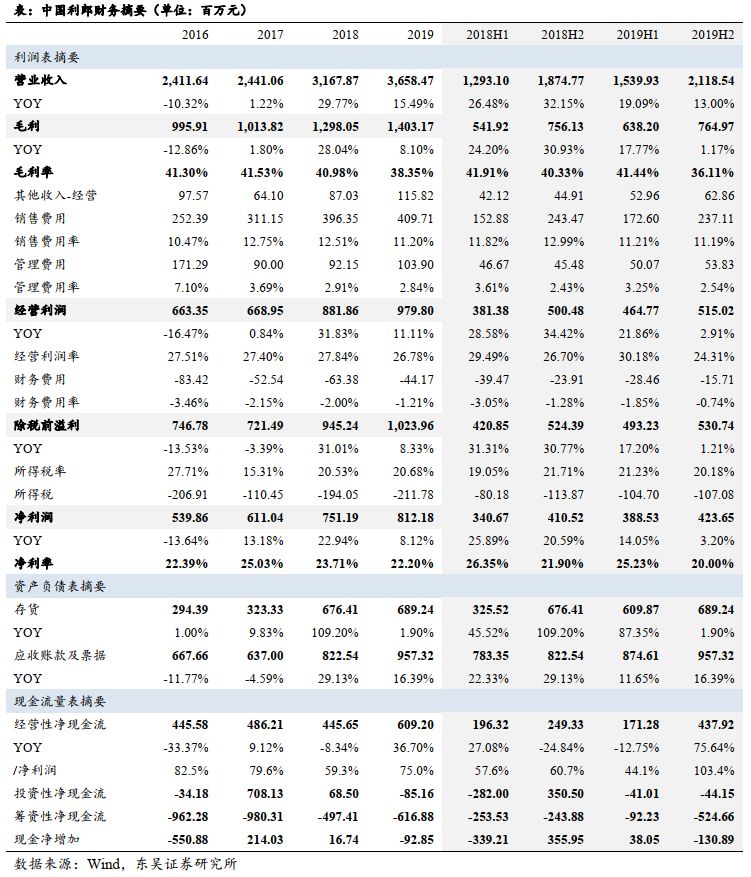

公司在下半年进行了:1)轻商务系列18年库存清货;2)对分销商提供销售回扣补贴,以促进其打折促销19秋冬货品;由此19全年毛利率下降2.6pp达到38.4%(19H2毛利率同比下降4.2pp至36.1%)

,故虽然19年销售和管理费用率有所下降,但营业利润率仍有1pp下滑至16.8%,带动净利润同比增长8%至8.1亿元,慢于收入增长。周转方面,应收账款及票据同比增长16.4%至9.57亿元,与Q4零售低于预期轻微影响部分分销商还款有关,存货同增1.9%至6.89亿元,控制良好,主要与公司集中通过线上及奥莱店渠道处理轻商务18年存货有关。

作为闽派男装的代表性龙头企业,公司2013年以来启动的多项改革效果仍然在持续发挥。

1)产品方面

,搭建独立设计团队并重视面料开发,目前研发团队440人,2019年产品中原创比例达到70%,利用独有面料生产的产品比例接近50%;

2)精简供应商团队提升品质

,每个品类主要和3家核心供应商合作,该等核心供应商占公司采购比重80%;

3)加强渠道管控

,公司与一级经销商本身合作周期长、ERP早已完成全覆盖,一级经销商直营门店数量达到1663家,占比达到59%,

同时渠道结构不断升级,2019年2815家门店中购物商场门店数量达到780家,占店铺数量/面积28%/31%

,2020年面对疫情,公司计划在维持现有店铺体量的而基础上增加购物中心门店比重,并推进奥莱及百货商场门店开设,以及天猫、京东、唯品会、店铺微信群私域流量等新零售渠道建设,以有效消化产品。

2020Q1疫情影响下公司预计终端零售下滑40%以上,Q2预计仍有一定负面影响,但下半年公司希望零售呈现不低于中单位数增长

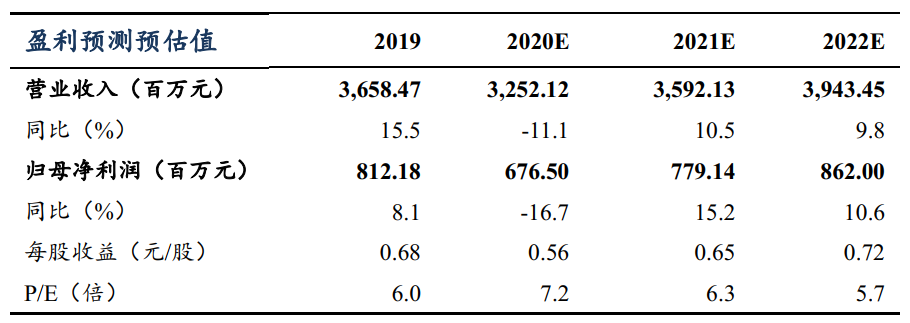

,同时公司将有计划减少秋季货品生产数量,并缩减期货占比,以更灵活响应终端需求变化、减少库存压力。我们预计公司20/21/22年收入同比-11%/+11%/+10%至32.5/35.9/39.4亿元,归母净利同比-16.7%/+15.2%/+10.6%至6.8/7.8/8.6亿元,对应估值7.2/6.3/5.7X,考虑近年分红比例持续维持在75%,对应20年股息率达到10%,低估值高分红属性不变,维持“买入”评级。

东吴证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本研究报告仅供东吴证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,本公司不对任何人因使用本报告中的内容所导致的损失负任何责任。在法律许可的情况下,东吴证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。

市场有风险,投资需谨慎。本报告是基于本公司分析师认为可靠且已公开的信息,本公司力求但不保证这些信息的准确性和完整性,也不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。

本报告的版权归本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发、转载,需征得东吴证券研究所同意,并注明出处为东吴证券研究所,且不得对本报告进行有悖原意的引用、删节和修改。

买入:预期未来6个月个股涨跌幅相对大盘在15%以上;

增持:预期未来6个月个股涨跌幅相对大盘介于5%与15%之间;

中性:预期未来 6个月个股涨跌幅相对大盘介于-5%与5%之间;

减持:预期未来 6个月个股涨跌幅相对大盘介于-15%与-5%之间;

卖出:预期未来 6个月个股涨跌幅相对大盘在-15%以下。

增持:预期未来6个月内,行业指数相对强于大盘5%以上;

中性:预期未来6个月内,行业指数相对大盘-5%与5%;

减持:预期未来6个月内,行业指数相对弱于大盘5%以上。

马莉 东吴证券副所长、大消费负责人、纺织服装行业首席分析师

南京大学学士、中国社会科学院经济学博士;现供职于东吴证券研究所,曾供职于中国纺织工业协会、中国银河证券研究部。十三年消费品行业研究经验,为投资者创造价值,在市场下打下深深烙印。

2019年新财富轻工及纺织服装行业第3名,水晶球纺织服装行业第1名;

2018年纺织服装行业水晶球第1名;

2017年新财富纺织服装行业第1名,水晶球第1名;

2016年新财富纺织服装行业第1名;

2015年新财富纺织服装行业第2名;

2014年新财富纺织服装行业第4名,水晶球第3名,金牛奖第3名;

2013年新财富纺织服装行业第2名,水晶球第2名,朝阳永续福布斯中国最佳分析师50强;

2012年新财富纺织服装行业第4名,水晶球第3名,金牛奖第3名。

手机/微信:15601975988

陈腾曦 纺织服

装

行业联席首席分析师 东吴证券