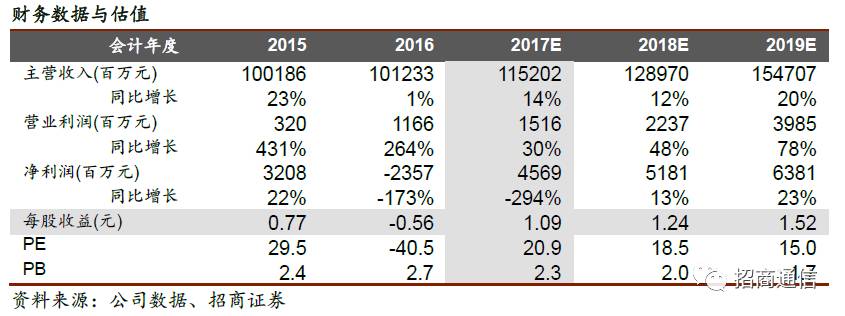

1、业绩超市场预期,运营商消费者业务表现抢眼

公司营业收入和净利润分别为540.1

亿元和22.9

亿元,同比分别增长13%

和30%

,业绩超出市场预期。

二季度单季度营收和净利润分别为282.7亿元和10.8亿元,同比增长9%和32%,单季度利润实现快速增长。营业利润33.0亿元,同比增长565.4%,营业利润暴增主要原因在于按照最新的会计准则,与日常活动有关的政府补助(含软件产品增值税退税)约13.7亿,从利润表“营业外收入”项目调整为利润表“其他收益”项目列报。与日常活动有关并能够明确用于补偿公司已发生的相关成本费用的政府补助,如研发费用等,从利润表“营业外收入”项目调整为冲减相关成本费用。公司今年4月份出售中兴供应链公司85%的股权,自2017年5月起,供应链不再纳入合并报表范围。如果扣除剔除供应链2016年5-6月营业收入,公司2017年1-6月营业收入较上年同期增长13.9%。扣非净利润增速16.6%,增速低于归母净利润的主要原因在于汇兑损益造成的影响。

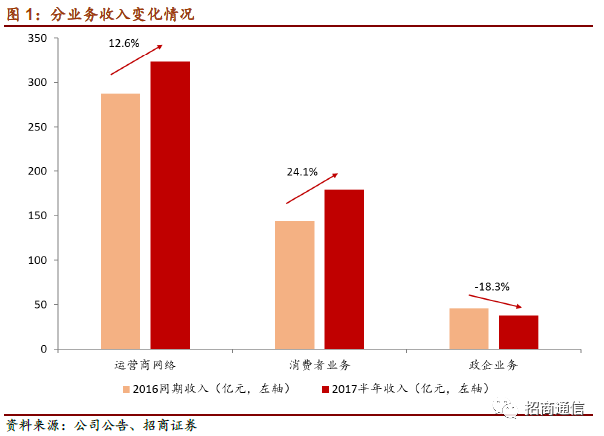

分业务来看,运营商网络实现收入323.5

亿元,同比增长12.6%

。主要是由于国内4G

系统产品、国内固网和承载系统以及欧洲无线产品营业收入同比增长所致。

无线产品方面,公司4G时代国内市场份额较2G、3G时代实现大幅提升,海外市场持续优化。公司率先提出Massive MIMO应用于4G网络升级, Pre-5G产品已经在全球多个国家实现商用。有线及光通信产品方面,公司承载产品围绕4G/Pre-5G/5G承载、大视频业务承载、数据中心虚拟化承载、OTN网络升级改造、IP与光融合承载等实现全连接布局。同时SDN/NFV、5G承载、高端路由器、交换机等领域持续强化产品竞争力,全面支撑承载产品变格局。

消费者业务实现营业收入178.9

亿元人民币,同比增长24.1%

。主要是由于国际手机产品和国内家庭终端产品营业收入同比增长所致。

消费者业务进一步凸显全球市场布局优势。凭借海外市场持续拓展,公司手机产品实现营业收入和毛利双提升,目前中兴通讯手机销售渠道已覆盖全球160多个国家和地区,并在全球主要大国稳定增长。美国表现尤为强劲,继续保持Top4排名;日本同比发货量获得突破性进展,澳大利亚排名前三,德国排名前四,加拿大、西班牙排名前五,墨西哥排名前六。终端机顶盒发货量较去年同期增长超过15%,国际发货势头强劲,已超2016年全年发货。

政企业务实现收入37.7

亿元,同比下降18.3%

,主要是由于国内外政企项目营业收入同比减少所致。政企业务

虽然有所下滑,但是在重点行业和领域已经取得较大的突破。

公司成立政企中国营销事业部,重点布局轨交、金融、政府等行业领域,继续保持国内轨道交通市场占有率第一,下一代联络中心产品进入平安集团直采名录,服务器及存储产品分别以千万级规模成功中标中国邮政储蓄银行集采项目;76款通信和信息类设备全线入围中央国家机关2017-2018信息类产品协议供货采购目录。

此外芯片业务芯片发展迅速,专利位居中国企业首位,自研芯片发货量同比增41.7%,

正在成为公司新的增长引擎。2017年上半年,公司支持Pre5G的多模软基带芯片已在国内外高端运营商规模发货,物联网芯片完成与不同设备商、模组厂家、芯片厂家的互联互通测试,联合国内外运营商和第三方合作伙伴积极落地物联网业务应用,形成IoT方案集成和平台服务能力。

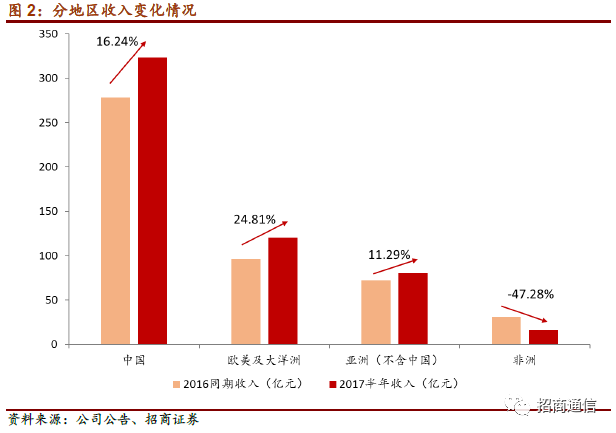

分地区来看

,

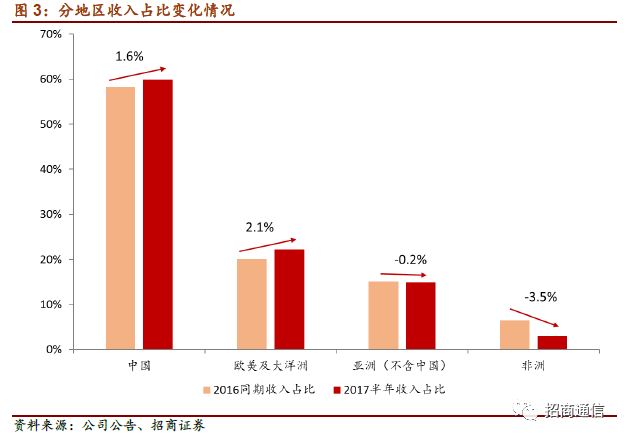

2017年上半年国内和国外市场分别实现营业收入323.2亿元和216.9亿元,同比分别增长16.2%和8.7%,占营业收入比重59.8%和40.2%,对比2016年同期,国内业务占比上升1.6个百分点,海外业务下降1.6个百分点。

其中欧美及大洋洲收入增长

24.8%,占比同比提升2.1个百分点至22.2%;

亚洲(不含中国)收入增长11.3%,占比同比下降0.2个百分点至14.9%;非洲地区收入下降47.3%,占比同比下降3.5个百分点至3.0%。中国市场保持稳定增长,

欧洲及大洋洲高端客户收入增长较快,占比持续提升,在

4G后周期,公司坚持开拓海外高端市场,聚焦人口大国和主流

运营商的战略,在Pre 5G

和5G

技术研发和应用方面,与德国电信、西班牙Telefonica

、日本软银、韩国电信等全球主流运营商达成战略合作,目前已在欧洲等重点区域取得新的突破,逐步重塑市场格局

。

2、费用下降显著,毛利率保持稳定

毛利率方面,

上半年综合毛利率32.5%,同比下降0.84个百分点。运营商业务毛利率41.8%,

创运营商业务毛利率历史新高

,同比上升0.4个百分点;消费者业务毛利率15.2%,同比下降0.1个百分点;政企业务毛利率35.1%,同比下降5.4个百分点。运营商业务毛利率继续创新高,主设备厂商竞争格局确定下盈利能力持续提升。

费用率

:销售费用率10.5%,同比下降2个百分点,

其中值得关注的是,广告费用

6.5

亿元,同比下降19.5%

;管理费用率2.64%,同比下降0.3个百分点;研发费用率12.36%,同比下降2.42个百分点,研发费用66.8亿元,同比减少5.42%,下降的主要原因是根据新的会计准则,部分与日常活动相关的政府补助冲减研发费用,

如果追溯调整,研发投入实际同比增加

6.24%

,达到75.0

亿元,研发费用率达到13.9%

,研发费用和研发费用率双双创新高,

主要是加大Pre-5G、5G、高端路由器、SDN、OTN、核心芯片等产品的研发投入并在市场中得到广泛应用所致;财务费用率0.54%,同比上升0.77个百分点,主要本期汇率波动产生汇兑损失而上年同期产生汇兑收益所致;新领导层上任后治理结构不断优化,提倡降本增效,公司运营效率不断提升。

其他事项:

本年度经营活动产生的现金流量净额-42.1亿元,同比下降-278.6%,主要因本期支付相关美国政府部门罚款约55.5亿元所致;货币资金275.7亿,同比减少14.8%,充足的现金流保证了罚款将不会影响公司的正常经营;存货258.8亿,同比减少3.5%。

3、控股股东股权结构调整,治理结构优化全面推进

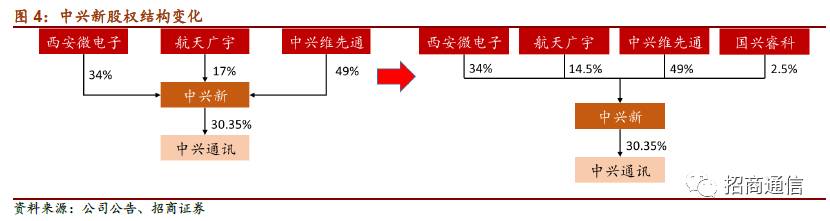

公司控股股东中兴新股东之一航天广宇向国兴睿科公开转让持有的中兴新2.5%股权,股权交割完成后,西安微电子、航天广宇、中兴维先通及国兴睿科分别持有中兴新34%、14.5%、49%和2.5%的股权。两家国企背景公司西安微电子、航天广宇原本合计占有中兴新51%的股份,在股权调整后,合计持有股权下降到48.5%,低于由公司创始元老等控制的中兴维先通49%的股份,民营成分占据主导,公司股权结构进一步优化,具有重要的指向意义。同时,中兴新在调整完股权结构以后,仍然不存在实际控制人。此外,公司控股股东中兴新通过“深港通”增持港股203.8万股,显示出控股股东及管理层对公司未来成长的坚定信心。

4、5G时代引领全球通信产业,深厚积累带来规模优势

公司作为中国通信企业全球化的代表,在产业、技术和市场三个维度引领全球通信行业发展。目前在业绩确定下的估值仍然处于底部区间,处于历史估值中枢下部;公司治理结构正逐步优化,管理、市场、产品和技术均较上一个4G周期有了显著的进步;面向即将到来的5G和物联网时代,公司过去7年超过500亿的研发投入带来了技术上的深厚积累,在物联网、5G专利数,核心标准卡位上,都处于全球前三的位置,5G竞争格局对于中兴有利,市场规模也较4G更大,中兴将在未来5年的5G周期规模逐步进入全球前三。

5、低估值龙头价值重发现,维持“强烈推荐-A”评级,上调目标价至31.0元-37.2元

未来5G技术我国将力争主导,中兴通讯是A股龙头,当前950亿市值对应动态PE 21倍,距离历史平均估值30倍、估值中枢25-30倍,尚处于底部区间。公司在5G、SDN/NFV、芯片、物联网和云计算等核心领域的价值值得重发现。预计2017-2019年净利润分别约为45.7亿元、51.8亿元、63.8亿元,摊薄后EPS分别1.09元、1.24元、1.52元,当前股价对应PE分别为21X、18X、14X。

随着中兴在5G产业布局和内生优化的核心逻辑不断验证,当前市值临近千亿,达到我们第一阶段目标价,考虑到今明两年5G大产业周期渐近,我国将力争产业链主导,且公司内生效率仍在不断优化,给予2018年25-30倍PE, 12个月目标价至31.0元-37.2元,维持“强烈推荐-A”。

风险提示:海外市场拓展不及预期,5G

推进速度不及预期,运营商资本开支持续下降