在经历了整整九年的连续大牛市之后,“永不下跌”的美股似乎也出现疲态,开始出现剧烈调整。2月2日,道琼斯指数单日下跌2.5%,标普500指数下跌2.1%,迎来了一个“黑色星期五”。此后的2月5日,市场迎来了更大幅度的深度调整,道琼斯指数单日下跌1175点,跌幅达到4.6%。

事实上,这种单日的指数调整在美股历史上也并不多见,以历史最长的道琼斯工业指数为例,2月5日是唯一一次单日指数下跌超过1000点,如果考虑到美股在经历多年大幅上涨之后指数本身已经处在高位,考察相对涨跌幅,从上世纪40年代开始,跌幅超过2月5日当日的也只有33天,绝大多数发生在1987年和2008年。

而美股2日开始的剧烈震荡同样带动了全球市场的下跌, 5日亚洲和欧洲主要股市都迎来了一次深度调整。亚洲主要股票市场指数除上证综指上涨0.73%之外全线下跌,日经225指数下跌2.55%,韩国综指下跌1.33%,欧洲三大主要指数下跌1.4-1.6%左右。此后的6日市场迎来更深的调整,亚洲主要指数跌幅都在4%以上,恒生指数下跌5.12%,德国DAX指数下跌2.32%,法国CAC40指数下跌2.35%,英国FT100指数下跌2.64%。

中国投资者喜欢讲一句话叫“千金难买牛回头”,确实,美股这一轮牛市几乎没有过大的回撤,如果牛市继续,那么这次的震荡对于仓位较低的投资者而言,确实是一次千载难逢的加仓良机。那么美股2月以来的大幅下跌,到底是崩盘的开始,还是牛市行至中途的一次“牛回头”呢?

要回答这个问题,首先应当回答的问题是,这次美股为什么下跌?股票市场的波动和涨跌总是易于解释而难于预测,但这种“回头看”对于投资者而言仍然显得十分有价值。事后看,经历多轮上涨之后并不便宜的估值和再通胀预期的升温是背后的核心原因,短期超预期经济数据带来的对货币政策紧缩的预期是导火索,而被动指数投资和量化交易的风行放大了这种波动。

无论在美股获利颇丰的投资者如何美化上市公司的盈利前景,例如按照当前彭博提供的市场一致预期,2018年标普500指数成分上市公司的盈利增速可以达到25%左右,相较2017年的10%左右增长大幅提速。但不可否认的一点是,当前的美股,估值真的不便宜了。

如果按照盈利回溯10年通胀调整的市盈率(Shiller周期调整市盈率),美股在2018年1月已经达到32.47倍,已经达到1929年“黑色星期四”之前的水平,远高于1987年“黑色星期一”的水平,仅次于2000年前后的科网泡沫时的估值。

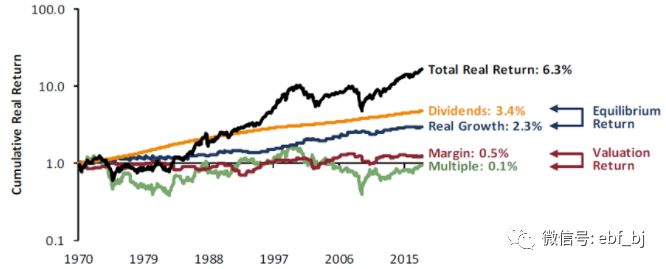

如果将美股的涨幅拆解为估值和盈利等因素的贡献,这种估值的扩张就更为明显。根据GMO集团的测算,标普500指数自1970年以来的年均涨幅6.3%中,股利年均增长3.4%,公司实际业绩增长2.3%,而来自于估值扩张带来的贡献只有0.5%。但这种情况在本轮牛市中出现了明显变化,2010年以来标普500年均上涨中来自估值扩张和盈利能力的扩张合计贡献超过一半,需要说明的是,盈利能力的扩张主要指来自于杠杆率抬升带动的股本回报率提升。

然而需要说明的是,高估值从来不是股票市场下跌的理由,即“贵有贵的道理”。对于高估值的股票,最重要的影响因素是无风险利率,即市场整体的收益率环境,具体表现为主权债券的收益率水平。

而开年至今,美国国债收益率不断上扬,10年期美债收益率一个月内上行最多44个基点到2.84%,而欧元区主权债券同样遭到抛售,10年期欧元区公债收益率上行27个bps,而同期限的德国和法国国债分别上行28个和25个bps。

无风险收益率上行的背后推手是不断升温的再通胀预期,相比美国,欧洲经济的强劲复苏使得通胀水平一路上行,英国11月CPI同比增长3.1%,创下2012年3月以来的最高,六年来第一次突破3%的重要关口。

这种再通胀的预期使得市场对全球主要央行货币政策收紧的速度产生担忧,而事实上,有越来越多的央行开始加入美联储加息的队伍,例如英国央行在去年11月2日加息25个bps,韩国紧随其后在11月30日上调基准利率25个bps,而加拿大央行在1月17日同样加息25个bps,打响了新年加息的第一枪。如果货币政策收紧太快,本来已经“紧绷”的高估值股票,将持续承压。

整体股票市场高企的估值水平和不断上行的无风险收益率之间的矛盾不断激化,而强劲的就业数据成为了“黑色星期五”当天压倒市场的最后一根稻草。当地时间2月2日晚间,美国劳工部最新公布数据显示美国1月非农就业人数口增加20万,超过预期的18万,从去年11月到今年1月的三个月平均每月新增19.2万人。

而薪资数据更是超出市场预期,1月美国平均小时工资达到26.74美元,环比前月增加0.09美元,环比上涨0.3%,超出市场预期的0.2%,同比上涨2.9%,达到2009年6月以来的最快增速,呈现加速上涨的态势。从美国的实际劳工市场情况看,工资在加速增长,而就业市场的供需关系开始变得紧绷,正如Moody's Analytics的经济学家Mark Zandi所说,“经济的车轮正在传来轰鸣声”。

如此强劲的就业数据支撑下,市场对于美联储加息的预期再度升温,预计联储最快将于三月货币政策例会上决定再次加息,而也成为推动美股下跌的最直接原因。事实上,在公布非农数据之后,道指期货和标普500期货盘前已经分别下跌了1%和0.8%。

虽然早已经处于高位的美股存在调整的需要,但本轮下跌的程度和速度仍然远远超出投资者的预期,其背后核心原因在于,由于美股的牛市实在太强,目前美国的资产管理市场中充斥着太多的被动型指数投资基金,此外还有一些基于被动的指数投资的增强型策略,例如风靡一时的Smart Beta,根据Morningstar统计,2015-2016年平均每年有超过100只采用Smart Beta策略的新基金成立。

越来越多的投资者发现,主动管理的基金越来越难跑赢大市,从而持续有资金从主动管理型基金中流出,而涌入被动管理型基金。根据Strategic Insight统计,被动指数基金在2017年的资金净流入同比增加13.6%,在2016年的11.6%基础上再提速,而主动管理型的基金则在2017年产生了-0.3%的净流出,而2016年净流出的速度是-3.2%。

由于被动投资往往会通过杠杆率放大收益,现在美股的ETF和指数基金实质上杠杆率很高,Carl Icahn就明确表示,“美股杠杆过多,虽然现可能会反弹,但最终爆发时可能比1929年股灾还惨”。

需要提请注意的是,虽然经历了震荡,但目前看,断言美股已经见顶还为时尚早,因为经济的向好态势还没有终结,目前没有看到任何衰退的前兆。更加重要的是,一个持续多年上涨的股票市场,通常不会以V型的尖顶结束,往往会有震荡筑顶的迹象。但投资者需要在这种市场中随时“系好安全带”,因为高杠杆金融产品的存在加大了波动,在上涨的过程中如此,而在高位震荡甚至崩盘的过程中更是如此。

虽然“永不下跌”的美股可能在震荡之后继续重拾牛途,毕竟如果聚焦美国本土,在一个通胀预期不断高企的市场中,股票仍然是远远优于债券的投资选择。但对于全球投资者而言,美股并不是投资性价比最高的资产配置标的,欧洲权益资产的吸引力要超过美股,主要原因有二:

欧洲的经济复苏相比美国更强。从经济的先导指标PMI看,欧洲在17年12月达到60.6,而美国则在9月触及60.8的高点后开始回落,总体上看,欧洲的经济复苏开始得比美国更晚,而目前看来,可持续性也要强于美国,这种复苏已经从德国、法国扩展到过去经济表现欠佳的经济体例如意大利、希腊、西班牙等。欧洲相比美国更强的经济复苏态势也成为了压制美元指数表现的重要因素之一——美元兑欧元在美元指数一篮子货币中权重最高。

估值和回报率缺乏性价比。经历持续上涨之后,美股的估值已经显著处在高位,如果我们抛开分析师们乐观的增长预期,横向比较主要股票市场的静态市盈率水平,可以看到,标普500已经达到22.42倍的水平,而欧洲主要股票指数都不到20倍,而日本、韩国等亚洲市场相比标普500在估值上也极具吸引力。

如果考察回报率水平,标普500目前股息收益率在2.31%,远低于欧洲市场。英国FT100指数和法国CAC40指数股息收益率分别达到3.93%和3.16%。