关于美年健康,初善君写过两篇文章。一是出于对医疗服务业的喜爱,觉得体检行业可以出一家千亿市值的公司,二是2018年11月“假医生”事件后写的《信任危机下的美年健康》。两次都因为高估值而呼吁投资者尽量避开美年健康,现在回头看,初善君至少说对了股价:截止目前,美年健康的股价依然高达481亿元,但是较两篇文章写作时,股价都下跌了不少。

更让初善君震惊的是2019年上半年,美年健康实现营业收入36.41亿元,同比增长2.93%,之前的四年,营业收入增长率最低也有34.64%。实现扣非归母净利润

亏损1.36亿元

,之前年度扣非归母净利润增速最低也有33.55%。

数据来源:wind

虽然说体检业务具有明显的季节性影响,但是美年健康究竟怎么了?难道是完成业绩承诺后放飞自我?

拆解美年健康之后,才发现如果没有收购带来的1.24亿、关联交易带来的0.84亿元,累计高达2.08亿元的净利润,美年健康无法完成借壳上市时对2018年做的业绩承诺。

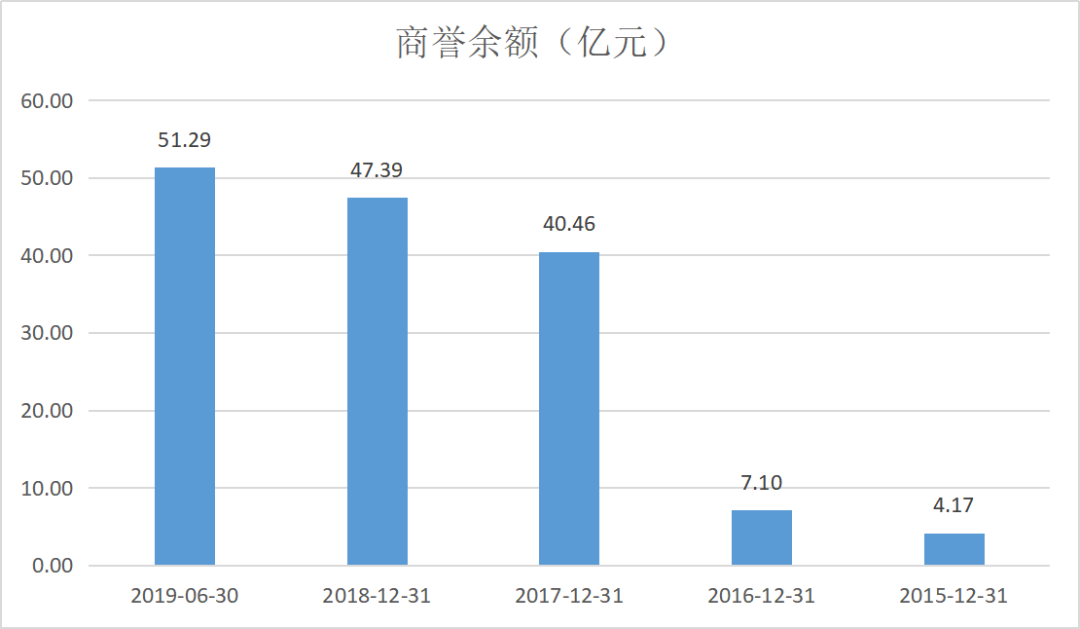

同时,美年健康面临着51亿的商誉、72.32亿的有息负债,未来将往何处去,今天我们一起看看美年健康的资本故事?

首先我们要找到美年的七寸在哪里?

2015年,美年大健康作价55亿借壳江苏三友,高溢价自然是高的业绩承诺,其实际控制人俞熔承诺,美年大健康2015年度、2016年度、2017年度及2018年度

经审计合并报表口径下

扣除非经常性损益后归属于母公司股东的净利润预测数分别为22,315.76万元、33,136.66万元、42,437.48万元和48,779.23万元。

现在已经2019年了,刚刚完成业绩承诺业绩就变脸?不排除这种可能,但是没有数据支撑的话我们不敢乱说。

看实际业绩完成情况,2015年至2018年实现扣非净利润为2.26亿、3.49亿、5.02亿和5.50亿,累计实现扣非归母净利润达到了16.27亿元,完成率111%。看起来超额完成了业绩承诺,很不错。

数据来源:公司公告

那么美年健康的七寸就在于他究竟是如何完成业绩承诺的?

经过梳理发现,美年健康为了完成业绩承诺,使用了两个大招,一是现金收购公司来完成自己的业绩承诺,二是大量的关联交易。

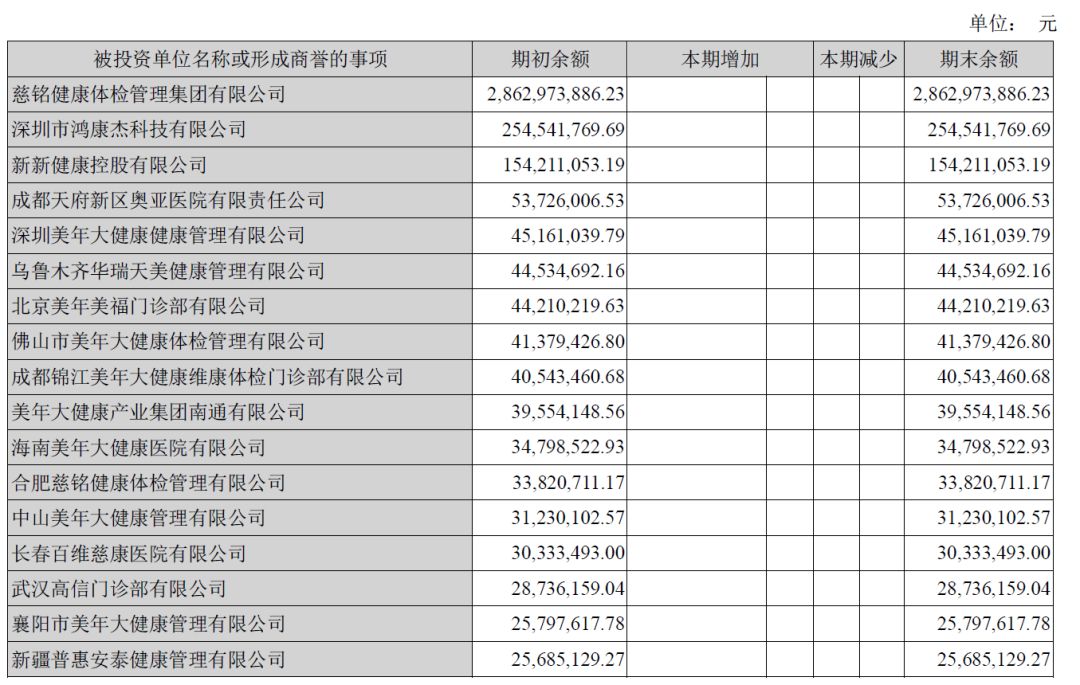

为了完成高额的业绩承诺,从借壳完成开始美年健康就开启了收购的步伐,截止目前收购了预计不少于40家公司的股权,形成了五十多亿的商誉。体现在报表里,商誉余额大幅增长,2015年为4.17亿,2019年上半年则高达51.29亿元,增长了12倍。

数据来源:初善研究

2016年7月,使用现金2,719.14万美元(1.82亿人民币)收购新新健康,形成了1.54亿的商誉,从而控制北京美兆健康体检中心有限公司及上海美兆门诊部有限公司。

2017年9月,美年健康使用现金1.53亿元收购西昌美年大健康健康管理有限公司等七家公司股权,七家公司承诺2018年至2020年实现净利润1402万元、2052万元、2927万元。

2018年3月,美年健康使用现金3.58亿元收购亳州市汇畅健优医疗服务有限公司等十四家公司股权,十四家公司股权承诺2018年至2020年实现净利润6725万元、7670万元和8650万元。

2018年4月,美年健康使用现金3.88亿收购美因基因33%的股权从而控股该公司,该公司承诺2018年至2020年实现净利润4263万元、8866万元和12330万元。

换句话说,2016年至2018年美年健康花了10.81亿元收购了23家公司的股权,这些公司2018年至少为美年健康带来净利润1.24亿元,这些利润当然记在了美年健康的业绩承诺里。

这里还没有考虑商誉余额最大的慈铭体检,慈铭体检的商誉余额为28.63亿元,2018年为美年健康贡献了2.14亿元的净利润。当然这里的2.14亿元没计算在美年健康的业绩承诺里,原因是慈铭体检是发行股份收购来的,记在自己的业绩承诺里就太不要脸了。

在完成业绩承诺后,2019年业绩走下坡路似乎确实在情理之中,可是留给上市公司将是51亿的商誉,这么高额的商誉一旦造假减值,必将带来灭顶之灾。以商誉余额最高的慈铭体检为例,慈铭体检2019年上半年仅实现营业收入7.94亿元,实际亏损0.10亿元,要知道慈铭体检2019年的业绩承诺分别为扣除非经常性损益后归属于母公司股东的净利润为2.48亿元。虽然体检业务季节性特别强,但是全年完成2.48亿元的净利润仍然存在一定的不确定性。

数据来源:公司半年报

对于美年健康来说,如此高的商誉可能是另外一个地雷。

除了收购之外,美年健康的另一条路就是关联交易。

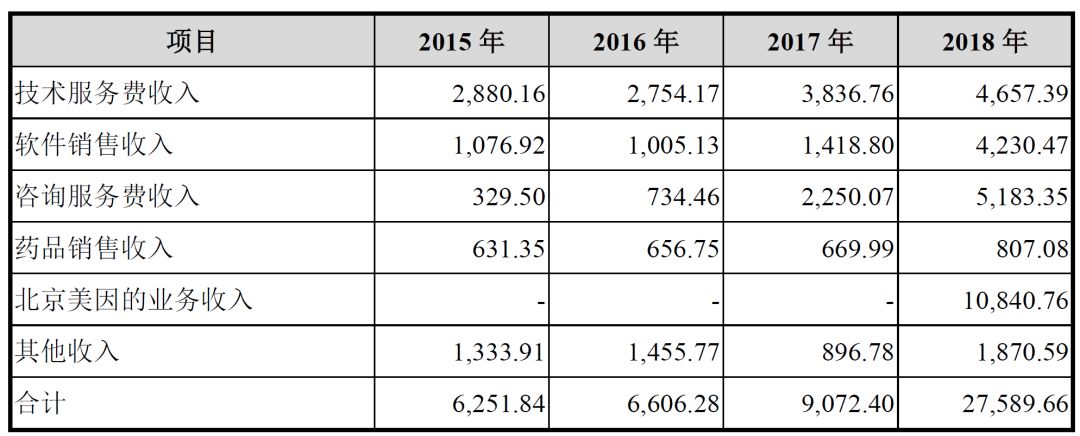

2015年至2018年,美年健康其他业务收入大幅增长,分别为6252万元、6606万元、9072万元和27590万元,尤其是2018年其他业务收入大幅增长。这些收入是什么呢?

从明细上其他业务收入包括技术服务费、软件销售、咨询服务费等,北京美因是上面美年健康花费3.88亿收购的,这里且不说。

数据来源:公司公告

根据美年健康的回复函,技术服务费收入主要是公司向新增

参股体检中心

提供选址、装修、员工培训等服务所收取的费用;软件销售收入主要是公司

向参股体检中心

销售软件所产生的收入;咨询服务费收入核算的主要是发行人子公司美鑫租赁

向参股体检中心

收取的融资租赁业务相关咨询服务费。

可见这些收入都是关联交易,2018年达到了1.68亿,这块业务的毛利率远高于体检业务,达到了77%,这等于2018年贡献了1.29亿的毛利。预计净利率至少50%以上,可以贡献0.84亿的净利润。

当然这些只是一部分关联交易,美年健康的更大的关联交易是孵化业务。

为支持上市公司主业发展,快速实现全国布局的战略规划,减轻上市公司资金压力,美年大健康产业控股股份有限公司与控股股东天亿控股分别投资设立了投资并购基金嘉兴信文淦富、南通基金,主要用于投资美年、美兆、奥亚体检中心等。

2018年3月,经过充分的市场调研与论证,公司计划与嘉兴信文淦富在廊坊、保定、南京等地区分别投资体检中心共计33家,与南通基金在海宁、厦门等地区投资体检中心共计10家,累计投资金额2.3亿元。

体现在报表上,截止2019年6月长期股权投资余额0.77亿元,权益法下确认投资收益-367万元,其他非流动金融资产余额13亿,持股比例都在10%-20%之间,持股公司将近300家。

2018年实现净利润5.5亿,超过业绩承诺4.88亿约6292万元。如果没有收购带来的1.24亿净利润和关联交易带来的0.84亿元,累计高达2.08亿元的净利润,美年健康根本无法完成借壳上市时对2018年做的业绩承诺。

买买买的前提是公司有钱,虽然公司经营现金流还不错,但是应收账款还在逐年增长,2015年末、2016年末、2017年末、2018年末,发行人应收账款账面价值分别为66,222.16万元、104,677.04万元、140,643.94万元及196,948.71万元,在总资产中的占比分别为8.85%、11.61%、11.27%及12.04%,当然,应收账款增值率还是比销售收入增长率高一点。