销售完工未交付现房需要预缴土增税、增值税、企业所得税么?

汪道平

盘点房地产税收20个热点问题(1-10)

盘点房地产税收20个热点问题(11-13)

案例:

甲房地产开发公司自行开发了商品房地产项目,

2018

年

5

月取得《商品房预售许可证》,2020年4月竣工备案。

2020

年

10

月签订商品房销售合同总额

2180

万元,其中收取首付款

1090

万元,剩余款项

2021

年

1

月收取,合同约定2021年1月交房。甲房地产开发公司按照增值税一般计税方法计税。假设当地该类型房产土地增值税预征率为

2%

,预计毛利率为15%。2021年1月,该批销售房产集中交付。

今天要讨论的话题是甲公司在2020年10月

所属期

增值税、土地增值税申报,4季度企业所得税申报、年度汇算清缴时,针对这部分现房销售该如何申报纳税?

从项目全周期而言,

增值税和土增税都存在先预征、后清算的步骤,不同的是增值税清算时点一般在交房时,而土增税在比较靠后的土增清算时点

。

企业所得税比较特殊,针对未完工产品,31号文设置了竣备年度汇算清缴时多退(部分)少补的制度。针对销售完工产品(现房)则比较特殊,也是后边我们要重点讨论的问题。

《土地增值税暂行条例实施细则》第

16

条规定,纳税人

在项目全部竣工结算前

转让房地产取得的收入,由于涉及成本确定或其他原因,而无法据以计算土地增值税的,可预征土地增值税,待该项目全部竣工、办理结算后再进行清算,多退少补。

具体办法由各省、自治区、直辖市地方税务局根据当地情况制定。

财税

(2006)021

号文要求,各地要进一步完善土地增值税预征办法,根据本地区房地产业增值水平和市场发展情况,区别

普通住房、非普通住房和商用房等不同类型

,

科学合理地确定预征率,

并适时调整。工程项目竣工结算后,应及时进行清算,多退少补。

对未按预征规定期限预缴税款的,应根据《税收征管法》及其实施细则的有关规定,从限定的缴纳税款期限届满的次日起,加收滞纳金。

根据以上规定,预征时点是在项目全部竣工结算前,一般性理解也就是项目竣备结算的时点。地方上操作细则一般也是延续该规定,比如深圳规定,房地产项目土地增值税征收采取

“先预征、后清算、多退少补”

的方式。即在

项目全部竣工结算前开发销售和转让房地产取得的收入

先按预征率征收税款,待工程全部竣工,办理结算后再进行清算,多退少补。

也就是理论上,项目竣工结算后销售收款就可以不预缴了,但需马上进入土增清算流程,多退少补。但实操企业在土增清算前都是按预征率预缴,主要是考虑到增值率较高的项目,延迟清算对企业还是有利的。

但如果是亏损或退税项目,是否可以在竣备后就不再预缴?一方面减少预缴资金支出,另一方面及早清算退税?笔者认为理论上是支持的。

不过还有一个问题,很多企业即使竣备,但由于拖欠工程款等资金方面的原因,结算时点可能靠后,特别是成本发票的取得,而土增税成本一般是按取得发票和实际支付为标准的,会大大影响土增清算的结果。

《国家税务总局关于发布〈房地产开发企业销售自行开发的房地产项目增值税征收管理暂行办法〉的公告》(国家税务总局

2016

年

18

号公告,以下简称

18

号公告)规定,“一般纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照

3%

的预征率

预缴

增值税。

《增值税预缴税款表》填表说明中,本表适用于纳税人发生以下情形按规定在国税机关预缴增值税时填写。(二)房地产开发企业

预售自行开发的房地产项目。

“销售额”:填写本期收取的

预收款(含税)

,包括在取得预收款当月或主管税务机关确定的预缴期取得的全部预收价款和价外费用。

总局相关解释:

预收款是指房地产企业实际取得的售房款。包括:

1

、分期取得的预收款(首付

+

按揭

+

尾款);

2

、全款取得的预收款(因为全款取得也要事后开票,确认应税收入,因此也可以叫做预收款)。

《商品房销售管理办法》

(中华人民共和国建设部令第

88

号)第三条第(三)款规定,商品房预售,是指房地产开发企业

将正在建设中的商品房预先出售给买受人

,并由买受人

支付定金或者房价款

的行为。

第二十二条规定,不符合商品房销售条件的,房地产开发企业不得销售商品房,不得向买受人收取任何预订款性质费用。

根据以上规定可以知道,需要预缴增值税的范围也是限于房地产开发企业

预售自行开发的房地产项目。

如果是销售现房,则不适用。那么按照通行做法,就是在项目交房时清算增值税。比如安徽规定,对以买卖方式转让的不动产,

应对照《商品房买卖合同》上约定的交房时间,房地产开发企业与购买方在合同约定的最迟交房时间之前完成房屋交付手续的,以实际交付时间作为纳税义务发生时间。

1、

参照预售按

3%

预征率预缴。但

如果项目增值税实际税负低于3%,可能会有多交风险,且提早缴纳也有资金成本。

2、

直接按增值税清算处理。即提前开票或填入未开票收入,抵扣进项。

《房地产开发经营业务企业所得税处理办法》(国税发〔

2009

〕

31

号)

第六条规定,企业通过正式签订《房地产销售合同》或《房地产预售合同》所取得的收入,应确认为销售收入的实现,具体按以下规定确认:

(一)采取一次性全额收款方式销售开发产品的,应于实际收讫价款或取得索取价款凭据(权利)之日,确认收入的实现。

(二)

采取分期收款方式销售开发产品的,应按销售合同或协议约定的价款和付款日确认收入的实现。

付款方提前付款的,在实际付款日确认收入的实现。

“

企业销售

未完工开发产品

取得的收入,应先按预计计税毛利率分季(或月)计算出预计毛利额,计入当期应纳税所得额。

开发产品完工后,

企业应及时结算其计税成本并计算此前销售收入的实际毛利额,同时将其实际毛利额与其对应的预计毛利额之间的差额,计入当年度企业本项目与其他项目合并计算的应纳税所得额。

在年度纳税申报时,企业须出具对该项开发产品实际毛利额与预计毛利额之间差异调整情况的报告以及税务机关需要的其他相关资料。

”

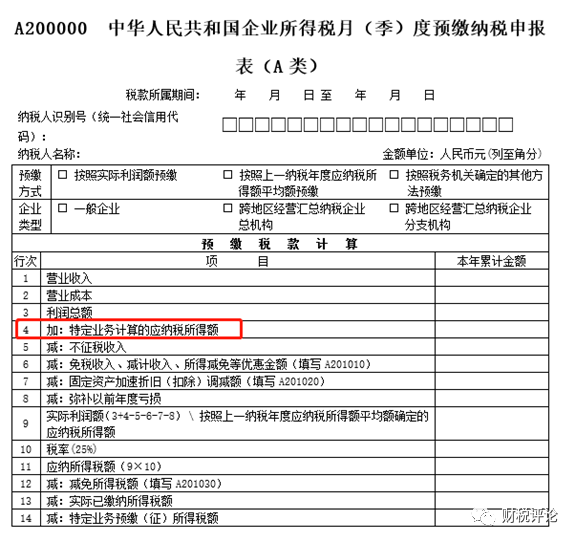

案例中销售完工现房,并不属于销售未完工开发产品,在2020年4季度预缴时不需要计入特定业务计算的应纳税所得额。

第4行“特定业务计算的应纳税所得额”:从事房地产开发等特定业务的纳税人,填报按照税收规定计算的特定业务的应纳税所得额。

房地产开发企业销售未完工开发产品取得的预售收入,按照税收规定的预计计税毛利率计算出预计毛利额填入此行。

另外,由于未交房,会计上未结转收入,在

2020年4季度预缴时,销售该部分现房并不会结转利润,季度申报表的第1、2、3行都不会体现。

会有朋友会问,案例中销售现房取得的首付款

1090

万元不做预缴申报有风险么?

笔者认为,从理论上而言风险不大。但在实操过程中,由于该笔收款所得税上虽然不需预缴,但在年度汇算清缴时还是要作为竣工产品收入结转,因为“

企业通过正式签订《房地产销售合同》或《房地产预售合同》所取得的收入,应确认为销售收入的实现

”,但季度预缴时申报表不支持调整,因此在年度汇缴时做税会差异调整。

此外,案例中该笔收款按规定需要按2%预征率预缴土增税,税局在后续各税申报比对中原则上可以发现异常,虽然可以合理解释,但往往会给企业带来一定困扰。

1、按适用计税毛利率参照销售未完工产品计入第4行“特定业务计算的应纳税所得额”

,但如果当地计税毛利率过高,可能会有多交风险,且提早缴纳也有资金成本。

2、按项目实际毛利率参照销售未完工产品计入第4行“特定业务计算的应纳税所得额”

,在季度汇缴时确认收入并结转成本,当然提早缴纳也有资金成本。

另外,需要讨论的是,以上按规定预缴的土增税是否可以在季度预缴时扣除?

虽然未结转收入的不在税金和附加中核算,但实操上还是可以扣除的。

以后几期笔者继续谈房地产企业所得税汇缴,欢迎关注。

读者们实操中还有什么更好的操作,欢迎分享,针对笔者的观点,也欢迎提不同意见哈。

-- END --

【房地产税筹72变之1】变局

【房地产税筹72变之2】购入在建项目再开发能否加计扣除?

【房地产税筹72变之3】增值税销售额、企业所得税收入、土地增值税收入不再傻傻分不清

【房地产税筹72变4】一头雾水的劳务报酬和经营所得?以地产企业全民营销为例

【房地产税筹72变5】营改增后回迁安置房涉税处理的敏感性分析

【房地产税筹72变6】营改增后无偿移交保障房涉税处理的敏感性分析

【房地产税筹72变7】增值税预缴税会处理及超税负率预缴的解决方案

(上)

【房地产税筹72变8】增值税超税负率预缴解决方案(下)

【房地产税筹72变9】土增税超税负率预缴解决方案(上)

【房地产税筹72变10】土增税超税负率预缴解决方案(下)

【房地产税筹72变11】计税毛利率对企业所得税税负的敏感性分析

【房地产税筹72变12】计税毛利率对三大税综合税负的敏感性分析

【房地产税筹72变13】期间费用对预售阶段企业所得税以及综合税负率的影响

【房地产税筹72变14】成本核算程序的税会差异

【房地产税筹72变15】成本核算对象的税会差异分析

【房地产税筹72变16】成本项目的税会对比

【房地产税筹72变17】成本归集和分摊的税会差异

【房地产税筹72变18】各项面积指标及土地成本分摊的两种方法

【房地产税筹72变19】对一个纳税评估案例的解析