电信、金融业务继续维持稳健增长。

电信业务:1)通信行业处于从4G到5G的跨越,在此过程中数据量的量级增长、运营商IT架构调整以及运营商持续的业务创新都将给公司带来新的业务需求,为公司电信业务持续增长奠定基础。2)公司在联通的市场份额较高,在电信、移动市场份额较低,在电信和移动份额的提升有效弥补联通业务的放缓;与此同时,电信、移动在大数据业务的规划和投入落后于联通,未来在大数据业务的投资金额有望远超联通。

金融业务:1)手机银行上线率仍有空间很大,目前有60%的中小银行没有部署移动端业务;手机银行业务功能持续完善,加入移动营销、直销银行等功能;2)城商行、股份制银行的大数据应用需求开始启动,舆情分析、精准营销、风控识别等新业务落地并快速复制。

我们预计公司电信、金融业务未来仍有望维持30%的增速。

工业、政府大数据业务迅猛增长。

工业大数据:公司收购北科屹立和Cotopaxi,并在母公司成立工业大数据团队提升行业覆盖(北科屹立专注于冶金钢铁、母公司进入煤炭、煤化工、大型制造业等行业)。公司工业大数据产品帮助企业分析生产数据以降低成本(能耗、原材料)、提高生产效率,解决企业痛点;工信部对重工业企业实施能耗限额标准也进一步推动工业企业对公司大数据产品需求,公司工业大数据业务订单额实现快速增长。此外,公司推出工业大数据平台产品智能工业优化操作平台(对标GEPredix工业互联网平台)在国内处于领先地位,为将来工业大数据变现奠定基础。

政府大数据:目前地方政府各类信息系统建设已经基本完成,未来需要将各个系统中的数据打通以提升政府的管理能力和服务能力;公司智慧城市大数据平台产品将各委办局、工业企业、地下管网、交通数据打通,目前公司智慧城市产品需求旺盛,项目订单额实现快速增长。

大数据运营业务聚焦行业,静待爆发:

在大数据运营领域,2017年公司聚焦行业,重点拓展汽车行业、在线教育(学前教育)、消费品、金融(银行、小贷、P2P),推出针对2B端的精准营销、行业咨询报告、征信以及2C端智能投顾产品。我们认为公司大数据运营业务目前着力于行业聚焦及产品打磨,但考虑到数据运营业务模式规模效应显著,未来将为公司业绩带来可观弹性。

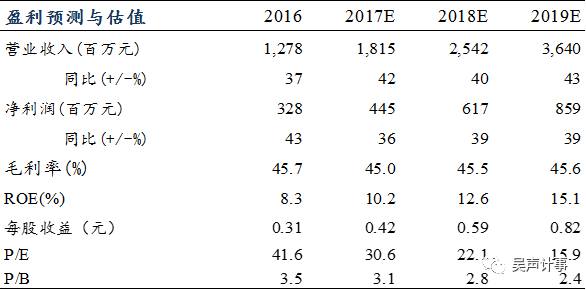

估值与投资建议:预计公司2017/2018/2019年EPS分别为0.42/0.59/0.82元,当前股价对应2017/2018/2019年PE分别为31/22/16倍,继续看好公司“大数据+”的发展战略,维持“买入”的投资评级。

风险提示:大数据运营业务进展低于预期,商誉减值风险。

联系人

首席证券分析师:

郝 彪 [email protected]

执业资格证书号码:S0600516030001

证券分析师:

朱悦如 18621787913 [email protected]

执业资格证书号码:S0600512080003

研究助理:

陈 晨 18817950692 [email protected]

本公众订阅号(微信号:吴声计事)由东吴计算机郝彪团队(现供职于东吴证券研究所计算机组,执业资格证书号码:S0600516030001)设立,关于计算机行业证券研究的唯一订阅号。

本订阅号不是东吴证券研究所计算机行业研究报告的发布平台,所载内容均来自于东吴证券研究所已正式发布的计算机行业研究报告或对报告进行的跟踪与解读,如需了解详细的报告内容或研究信息,请参见东吴计算机研究所计算机组的完整报告。本订阅号所载内容不构成对任何人的投资建议,东吴计算机研究所及相关研究团队也不对任何因使用本订阅号所载任何内容所引致或可能引致的损失承担任何责任。凡对本订阅号所载所有内容(包括文字、音频、视频等)进行复制、转载的,需注明出处,且不得对本订阅号所载内容进行任何有悖原意的引用、删节和修改。

买入:预期未来6个月个股涨跌幅相对大盘在15%以上;

增持:预期未来6个月个股涨跌幅相对大盘介于5%与15%之间;中性:预期未来6个月个股涨跌幅相对大盘介于-5%与5%之间;减持:预期未来6个月个股涨跌幅相对大盘介于-15%与-5%之间;卖出:预期未来6个月个股涨跌幅相对大盘在-15%以下。

增持:预期未来6个月行业指数涨跌幅相对大盘在5%以上;

中性:预期未来6个月行业指数涨跌幅相对大盘介于-5%与5%之间;减持:预期未来6个月行业指数涨跌幅相对大盘在-5%以下。

公司网址: http://www.gsjq.com.cn