核心结论:

1、

板块表现:科创板表现优于其他板块,中小创的头部表现较好,尾部改善明显,中小公司分化剧烈。

(1)全A非金融净利润累计同比-5.8%,降幅迅速收窄。

(2)20Q3中小板净利润累计同比14.8%,中小板指为17.9%,若剔除牧原和苏宁,中小企业板净利润增速12.3%;20Q3创业板净利润累计同比21.5%,创业板指为27.1%,

中小创均头部表现较好,尾部改善明显,中小公司分化剧烈。

(3)科创板营收增速持续改善,净利润高增长,表现优于其他板块;

(4)指数净利润增速,中证500>沪深300>上证50。

(1)首先,从创业板盈利增速的区间分布来看,20年三季报有 49%个股负增长,风险略有降低,但负增长公司占比的中枢仍在抬升。(2)其次,再看其他板块的盈利区间分布,依然显示有近半个股负增长。

3.

盈利能力:净利率大幅回升拉动ROE

;周转率结构上变化反映企业积极扩产。

(1)20Q3非金融A股的ROE(TTM)7.3%,较20Q2回升了0.57个百分点,位于历史14.8%分位。三个分项中,净利率修复明显,负债率变化不大,周转率虽继续下降,但结构上的变化反映了企业由疫情期间抵御风险到疫情后企业积极扩产的转变。

Q3周转率下降是因为企业对未来景气度乐观,通过持续研发、设备投入造成的;Q1&Q2周转率下降是因为抵御风险,通过应收款账期延长以及增加在手现金造成的。

(2)创业板ROE(TTM)上升至4.3%,较20Q2回升了0.78%,位于历史16.6%分位。其中,净利率为4.4%,较20Q2回升了0.80个百分点,收入端上升幅度大于成本端上升幅度,净利率回升是导致ROE大幅回升的原因。

(3)横向比较,创业板财务费用率较全A非金融的大幅抬升,是导致成本端变化方向分化的主要因素;纵向比较,创业板财务费用率在疫情期间迅速下降,Q3回升,而全A非金融基本保持不变;这背后可能反映的是疫情期间银行对中小企业信贷的支持,财务费用率走低,随后中小企业恢复正常经营后,信用周期三季度(9、10月)见顶,信贷支持边际走弱的正常体现。

4.

现金流:筹资现金流的同比增幅继续扩大、经营现金流同比降幅收窄,现金净流量边际改善。

20Q3现金流继续边际改善,主要来自筹资现金流的同比增幅继续扩大以及经营现金流同比降幅收窄,而投资现金流同比降幅基本不变。

5.

行业层面:受益于经济复苏的周期品+

内需主导行业景气度较高/

边际改善

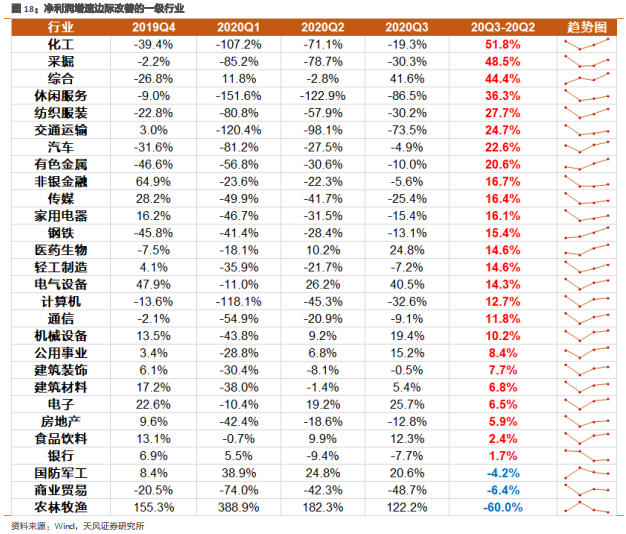

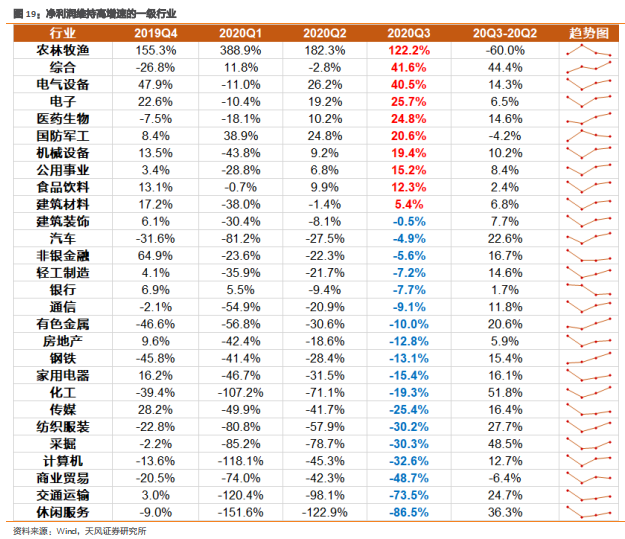

三季度景气度边际改善和维持高景气度的行业,主要一是受益于经济复苏,持续去库存的周期品,二是内需主导的行业。

景气度边际改善

:化工、采掘、综合、休闲服务、纺织服装、交通运输、汽车、有色金属等净利润增速改善较大。

维持高景气度的行业:

农林牧渔、综合、电气设备、电子、医药生物、国防军工、机械设备等净利润增速维持高位。

行业比较模型更新详见下篇报告

截

至

10

月

30

日

23

时,全部

A

股披露率

99.95%

,基本披露完毕。本篇报告对市场整体业绩做一个概述

,主要包括:板块业绩、盈利能力、现金流、行业景气等。

板块表现:科创板表现优于其他板块,中小创的头部表现较好,尾部改善明显,中小公司分化剧烈

结论:全

A

非金融净利润累计同比

-5.8%

;

20Q3

中小板净利润累计同比

14.8%

,中小板指为

17.9%

,尾部改善明显,若剔除牧原和苏宁,中小企业板净利润增速

12.3%

;

20Q3

创业板净利润累计同比

21.5%

,创业

板指为

27.1%

,尾部改善明显;科创板营收增速持续改善,净利润高增长,表现优于其他板块;指数净利润增速,中证

500>

沪深

300>

上证

50

。

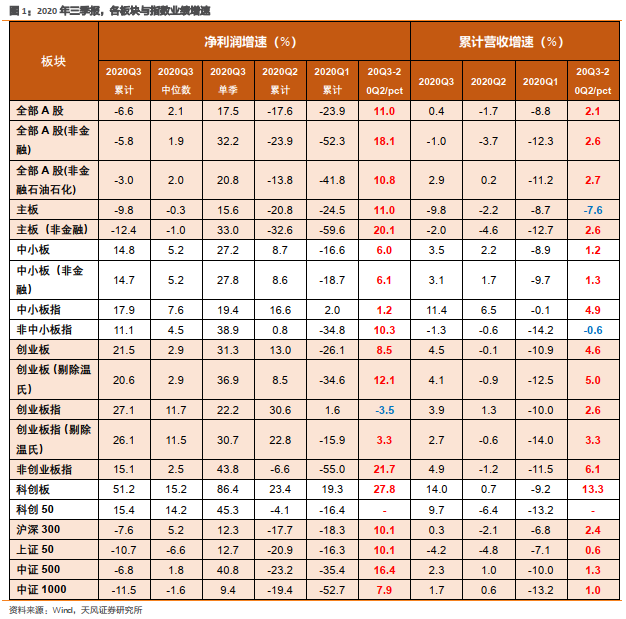

全部A股:全A非金融净利润累计同比-5.8%,降幅迅速收窄。

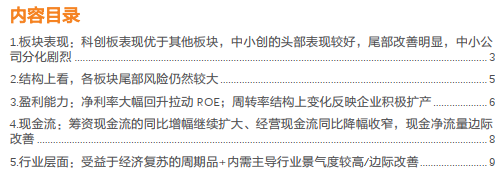

20Q3全部A股营收累计同比0.4%,较20Q2的-1.7%上升2.1个百分点;净利润累计同比-6.6%,较20Q2的-17.6%上升11个百分点。剔除金融,净利润累计同比-5.8%,较20Q2的-23.9%上升18.1个百分点,全A非金融恢复较快。

中小板:

20Q3

中小板净利润累计同比14.8%,中小板指为17.9%,头部表现较好,尾部改善明显,板块内部分化剧烈。

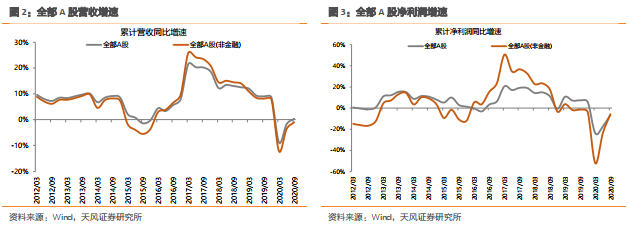

中小板20Q3营收累计同比3.5%,较20Q2的2.2%上升1.2个百分点;净利润累计同比14.8%,较20Q2的8.7%上升6.0个百分点。相比中小板,中小板指改善幅度更弱:20Q3净利润累计同比17.9%,较20Q2的16.6%回升1.2个百分点。中小板指中,来自牧原股份和苏宁易购的影响较大,前者对板块贡献13.6%,后者对板块拖累7.9%。

若剔除牧原和苏宁,中小企业板净利润增速

12.3%。

创业板:

20Q3

创业板净利润累计同比21.5%,创业板指为27.1%,头部表现较好,尾部改善明显,板块内部分化剧烈。

创业板20Q3营收累计同比4.5%,较20Q2的-0.1%上升4.6个百分点;净利润累计同比21.5%,较20Q2的13.0%上升8.5个百分点。相比创业板,创业板指改善幅度更弱:20Q3净利润累计同比27.1%,较20Q2的30.6%下降3.5个百分点。创业板尾部的公司改善幅度显著好于板块整体,昆仑万维、华大基因、蓝思、温氏、东财、迈瑞对板块的贡献相对较大,在3%~6%之间。

科创板:

营收增速持续改善,净利润高增长,表现优于其他板块

。

科创板20Q3营收累计同比14.0%,较20Q2的0.7%上升13.3个百分点;净利润累计同比51.2%,较20Q2的23.4%上升27.8个百分点。营收增速持续改善,63.5%的成分股对板块净利润增长正贡献。另外,若剔除圣湘生物的贡献(对板块贡献14.67%),科创板净利润增速36.6%,增速表现优于其他板块。

指数:净利润增速,中证500>沪深300>上证50。

上证50、沪深300、中证500三大指数20Q3营收累计同比分别为-4.2%、0.3%、2.3%,净利润累计同比分别为-10.7%、-7.6%、-6.8%。

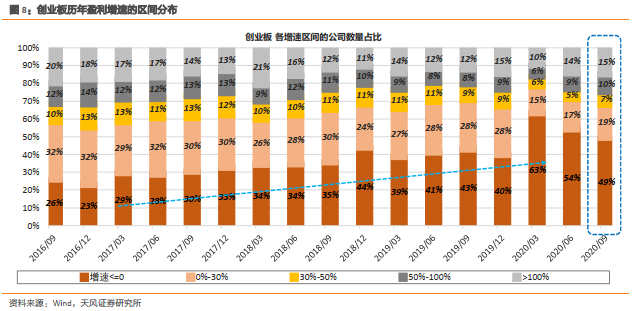

首先,从创业板盈利增速的区间分布来看,20年三季报有 49%个股负增长,风险略有降低,但负增长公司占比的中枢仍在抬升。

20年三季报创业板负增长的占比达 49%,风险较20年中报略有下降,仍处于近些年来的较高水平。负增长公司占比的中枢仍在抬升过程中,创业板尾部风险仍然较大。

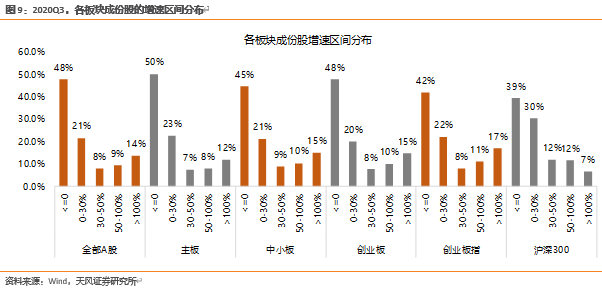

其次,再看其他板块的盈利区间分布,依然显示有近半个股负增长。

特别是主板,负增长的比例由 17 年初的 30%上升到了20年三季报的50%,企业盈利处在普遍下滑的环境中。

盈利能力:净利率大幅回升拉动ROE;周转率结构上变化反映企业积极扩产

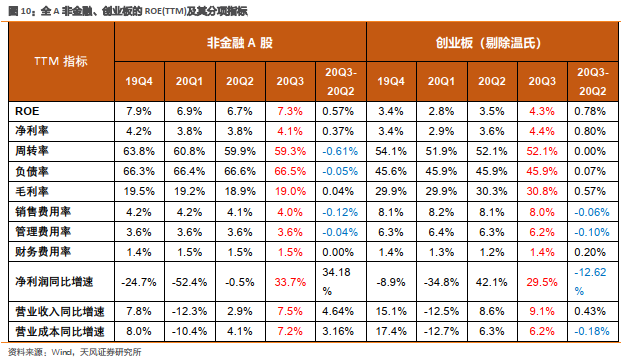

1.20Q3非金融A股的ROE(TTM)7.3%,较20Q2回升了0.57个百分点,位于历史14.8%分位。三个分项中,净利率修复明显,负债率变化不大,周转率虽继续下降,但结构上的变化反映了企业由疫情期间抵御风险到疫情后企业积极扩产的转变。

(1)净利率为4.1%,较20Q2回升了0.37个百分点,收入端上升的而成本端下降,修复最为明显。

(2)负债率66.5%,较20Q2略降了0.05个百分点,负债率变化不大。

(3)周转率为59.3%,较20Q2回落了0.61个百分点;周转率继续下降,但疫情后(Q3)周转率下降与疫情期间周转率下降(Q1&Q2)的原因不同:前者是企业对未来景气度乐观,通过持续研发、设备投入造成的,具体体现在Q3相比Q2,存货周转天数以及(固定资产投资+在建工程)/营收两个指标增长较大,造成资产周转天数的上升。后者是抵御风险,通过应收款账期延长以及增加在手现金造成的,具体体现在20Q2相比19Q4,应收款周转天数以及货币现金/营收两个指标增长较大,造成资产周转天数的上升。

Q3和Q1&Q2周转率同样是下降,但结构上的变化反映了企业由疫情期间抵御风险到疫情后企业积极扩产的转变。

2.创业板ROE(TTM)上升至4.3%,较20Q2回升了0.78%,位于历史16.6%分位。

其中,净利率为4.4%,较20Q2回升了0.80个百分点,收入端上升幅度大于成本端上升幅度,净利率回升是导致ROE大幅回升的原因。

3.创业板与全A非金融成本端的分化,或是中小企业恢复正常经营后,信贷支持边际走弱的体现。

横向比较,创业板财务费用率较全A非金融的大幅抬升,是导致成本端变化方向分化的主要因素;纵向比较,创业板财务费用率在疫情期间迅速下降,Q3回升,而全A非金融基本保持不变;这背后可能反映的是疫情期间银行对中小企业信贷的支持,财务费用率走低,随后中小企业恢复正常经营后,信用周期三季度(9、10月)见顶,信贷支持边际走弱的正常体现。

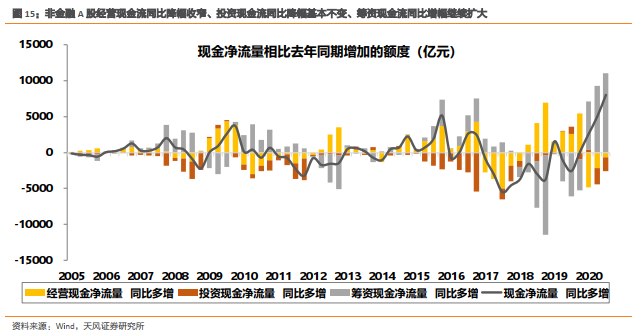

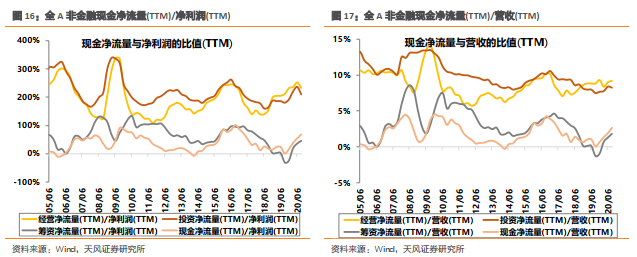

现金流:筹资现金流的同比增幅继续扩大、经营现金流同比降幅收窄,现金净流量边际改善

20Q3现金流继续边际改善,主要来自

筹资现金流的同比增幅继续扩大以及经营现金流同比降幅收窄

,而投资现金流同比降幅基本不变。

2020年三季报,全部A股非金融公司现金净流量为2826亿,同比去年增加8063亿,涨幅扩大,现金流情况边际好转。其中,经营现金净流量同比去年减少701亿(经营现金流同比降幅收窄),投资净流量同比去年减少1918亿(投资现金流同比降幅基本不变),筹资净流量同比去年大幅增加11027亿(筹资现金流同比增幅继续扩大)。可见,现金流的改善主要来自筹资现金的大幅增加以及经营现金流同比降幅收窄,这背后反映的一是政策发力下新增社会融资规模再创历史新高,M2增速重回两位数区间,筹资现金流同比增幅边际扩大。二是企业恢复正常经营后,经营现金流同比降幅边际改善。

往前看,随着全球疫情稳定,内外需共同刺激下,经营现金流有望继续改善;信用周期三季度(9、10月)见顶,信贷支持边际走弱,筹资现金流可能边际收缩;1-9月投资增速年内首度转正,推动力主要来自于制造业投资,在企业盈利恢复、居民收入回升背景下,投资现金流有望继续维持扩张。现金流数据的边际改善可期。

行业层面:受益于经济复苏的周期品+内需主导行业景气度较高/边际改善

三季度景气度边际改善和维持高景气度的行业,主要一是受益于经济复苏,持续去库存的周期品,二是内需主导的行业。

景气度边际改善:化工、采掘、综合、休闲服务、纺织服装、交通运输、汽车、有色金属等净利润增速改善较大。

维持高景气度的行业:

农林牧渔、综合、电气设备、电子、医药生物、国防军工、机械设备等净利润增速维持高位。

关于行业景气的详细拆解,我们将在后续报告中进一步分析。

风险提示

:

宏观经济风险,业绩预报不及预期风险,海外疫情发酵风险,市场波动风险。

注

:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《

季报看景气(1):头部超预期与尾部风险共存——20Q3全A业绩概览【天风策略】

》