在中国证券市场说到价值投资,总有一种照猫画虎的感觉。有一批市场人士言必美国名人、言必茅台,其实我是深不以为然的。就像在一个遵循丛林法则的社会谈道德一样,有时候是很奢侈的。中国发展经济仅仅三十多年,多少人通过自己的办法积累了巨额财富,这些成功人士用自己种种办法、独到的社会观察成为了人生赢家。他们遵循的可并不全是价值投资的方法。

价值投资方法不是万能的,有其最合适的时间、条件、环境。只是目前这些因素正在渐渐成熟。

从时间的角度看,当前价值投资的时间窗口已经到来,这个我在《价值投资的春天》一文中有详细阐述,这里就不再展开了。

从条件的角度看,很多因素在渐渐成熟,

第一是中国告别了短缺经济,向精品经济过度,即使股票市场本身,也开始大量供给;未来中国缺少的是优质价廉的各种服务和产品,缺少的是不断的研发投入,生产出未来人群需要的东西。第二是投资者不断成熟,参与者的主体渐渐变成机构投资者

。特别是上市公司大小股东变成市场的主力,他们在高位的不断减持深深地教育了广大投资者。在一个机构投资者为主的市场,各路参与者的行为会有很大的变化,需要仔细权衡。

从市场环境的角度看,正在变得越来越有利于价值投资。

第一是监管环境不断加强。这两年的监管环境正朝着正本清源、物理其本的方向迈进。大家明显可以感觉到,违规风险在不断增加。第二是整个社会的诚信环境不断改善,所谓的“仓廪实而知礼节”,加上国家的大力提倡,整个社会的财富配置会向着更高效率的方向前进。第三,互联网的应用深入到了人们生活的方方面面,让优势企业可以插上互联网的翅膀,低成本进行扩张。

既然说到价值投资,我以为唯一重要的指标是净资产收益率,一个优秀的企业一定拥有持续、稳定的高净资产收益率。

反之,他就不可能称为一个优秀的企业。道理就像一杯白开水一样明了,一个净资产收益率为15%的企业,他一年的内涵价值就增长15%。如果企业全部用来分红,你用1倍PB价格买入,你每年的收益就是15%,你用2倍PB价格买入,你每年的收益就是7.5%;如果企业是个“铁公鸡”从来不分红,那就应该恭喜你,你的资产正在用1.15的指数复利在增值。如果说还有什么第二重要的指标,我以为是负债率,负债率是越低越好,一般健康企业的资产负债率不应超过50%。一个通过高杠杆经营的企业,即使取得了较高的净资产收益率,他的总资产收益率就会较低,实际上是很不安全的投资。

以这样的假设为前提,我们考察中国的上市公司,考察我们的投资行为,或许对大家的投资有所启发。

第一,企业投资收益率不高是上证指数十年原地踏步的主要原因

。如果我们把中国的整个A股市场看做一家企业,基本财务数据如下表:

如果我们长期投资这样一个企业,从价值投资的角度看,不是个很好的投资。

如果我们剔除金融和两油,ROE为7.9%,PB=2.47,资产负债率为62%

。每年的内涵价值增长7.9%,投资收益率为7.9/2.47=3.2%,而且负债率也不低。这就是市场上的指数型基金难卖的根本原因,也是指数长期在3000点整理的主要原因。今天此时的上证指数是3102点,2016年10月24日、2015年8月27日、2014年12月24日、2010年11月1日、2009年7月14日、2008年6月24日、2007年3月26日,这些日子的上证指数也都达到过这个点位。

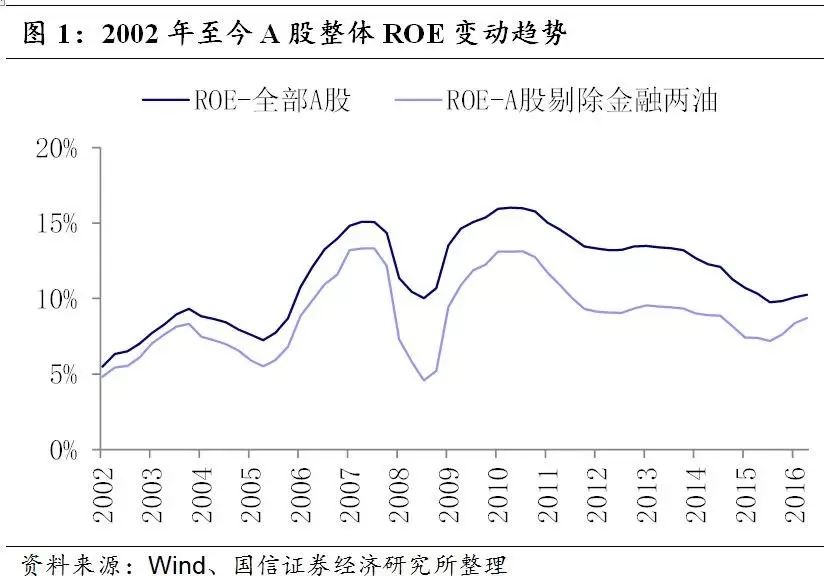

再看下面这张图,是2002年以来A股整体的ROE变化趋势,是不是和上证指数的走势非常相似。是的,

2010年以来A股整体的ROE水平在不断走低,现在市场的ROE水平就是和十年前3000点时的水平大致相当。

在整体利率中枢没有明显下降的情况下,股票价格很难出现大幅上涨。(2007年3月沪指3100点,十年期国债收益率3.4%;2017年5月沪指3100点,十年期国债收益率3.6%。)

第二,持续稳定的高ROE低负债企业能给投资者丰厚的回报

。我们对全部A股上市公司(2015年1月1日前上市)的净资产收益率和负债情况做了统计分析。连续三年净资产收益率>15%、资产负债率<50%的上市公司为71家,剔除金融、两桶油为70家(主要是金融行业比较特殊,本身就是负债经营的企业,这样更有利于我们对一般性生产企业做分析)。连续三年净资产收益率>10%、资产负债率<50%的上市公司为246家,剔除金融、两桶油为245家。

以上筛选的企业,从2016年熔断以来的收益情况如下:

统计的结果表明,

持续稳定的高ROE低负债企业收益率显著大幅跑赢指数

。很多人对这个统计结果一定不以为然,以为只是目前的风格在偏价值上面,或者说是抱团取暖的结果,如果把2014年、2015年考虑进去结果可能完全相反。我可以负责任地告诉大家,如果你选择的时间越长,结果会让你更加意外!有人说这是时间的力量、是复利的魅力。

我们统计了2007年底以前上市的,从2007年到2016年连续十年ROE均大于10%的上市公司,这样的公司共有68家(不包括金融和两油)。从2007年3月底(上证指数3183点)到2017年5月15日(上证指数3090点),这68个股票的平均涨幅是3.7倍,年化收益率高达14.0%,这还没算股息分红的回报,而同期上证指数没有任何上涨。

对具有长期稳定高净资产收益率的企业进行考察研究后,发现一个现象,大部分这些企业一开始就具有这样的特征,他们总是在管理上、组织上、产品研发上胜人一筹,一开始就具有领先别人的优势。随着中国各行各业产业集中度的提升,他们的优势将会更加明显。

第三,辩证理解价值和成长的关系。

目前市场上一直在流行一个说法,价值型的股票涨多了,风格要切换到成长型了。让我们从净资产收益率的角度来辩成长和价值的区别。如果我用1个亿投资一家钢铁企业,净利润为1500万,净资产收益率为15%,这是个不错的投资。于是第二年追加投资到2亿,净利润增加到3000万。这个企业的成长性是100%,那么这个企业的股价会不会涨呢,理性告诉我,你持有部分股权的价值和原来是一样的!如果这时追加到3个亿的投资,这时企业的利润可能只会增加到3500万,你所持有的股权价值可能要损失了!可这是个成长性的企业啊!

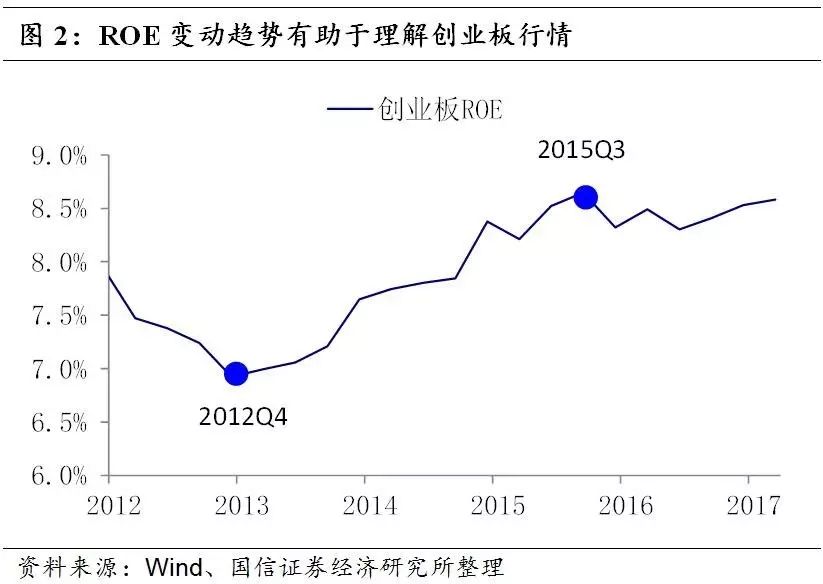

下面这张图或许能够帮助我们更好地理解创业板行情和风格切换。创业板的牛市始于2012年12月、终于2015年6月。促成创业板牛市的因素有很多,包括科技创新、移动互联网等等。但至少从财务数据看,我们可以清晰地发现,从2012年四季度开始创业板公司的整体ROE水平开始见底回升,这个ROE回升的过程一直持续到2015年三季度,正好对应的是创业板牛市结束的时间。而从2015年三季度到现在,虽然创业板公司仍然继续保持着近40%的净利润增速,但ROE增长已经没有了。

外延式并购重组带来净利润增加的同时,带来了更高的股本增速,但企业投资的资金运用效率并没有提高,这是制约当前创业板公司股价的重要因素。

长期看一个企业的股价能否上涨,关键是看这个企业能否维持一个较高的净资产收益率,看一个企业取得的利润付出了多大的代价。前几年热衷于增发股权的投资者,未来会有一段难过的时光需要煎熬。

一个低净资产收益的企业,无论他的业绩如何增长,其实和你的投资权益都是没有任何关系的!

这样的企业只有在不断追加投资的间歇期间、那个美好的早晨给了你一个幻觉,以为这样的时光可以永恒!

这样的企业你要一直陪伴他,直到他变成垄断性行业,变成具有高净资产收益率的特征以后才有投资的价值。A股市场里有这样的案列——京东方。

如何维持一个企业的高净资产收益率,这是个严肃而复杂的问题,这里无力进行讨论。

第四,宏观经济和GDP对股市的影响

。现在大家关心更多的是目前宏观经济到底如何,简言之就是GDP到底是6.5%还是6.9%,还有没有机会回到高增长的时代。对这么专业性的问题说起来就令人发狂,我只想请教一点,中国的GDP长期保持10%以上的增速,为什么没有带来股票指数的大幅上涨,为什么长期在3000点盘整!

我以为股票指数、股票价格反映的是经济的运行质量,讲白了就是资金的使用效率,就是净资产收益率

。特别是靠以投资拉动为主的GDP增长,是很难推动股票上涨的!相反如果大规模的投资拉动暂时告一段落,股票指数可能会迎来一段上涨周期。

GDP长期高速增长而股市不涨绝非中国独有,当年的美国亦是如此!从1965年到1980年,美国GDP年均增速高达3.8%大大高于80年代以后平均2.7%的增长水平。但就在这样的经济高速增长时期,美国股市基本一点没涨,标普500指数始终横在100点左右(见下图),这与咱们上证指数十年还在3000点是何其的相似。为什么会这样?究其原因,就是美国六七十年代也是靠投资靠财政政策靠货币政策刺激经济,使得市场利率很高但企业的净资产收益率却无法提高。

第五,价值投资的正向反馈机制将会形成。

价值投资、投资优势龙头企业是国信证券春季策略会的主要观点。目前渐渐为市场所认同。以净资产收益率为主要指标来选择投资标的是价值投资的主要方法论。我们可以预见,在不远的将来,价值投资将形成自身的正向反馈机制。价值投资的好戏才刚刚开始!

净资产收益率不是投资者的灵丹妙药,而是指路明灯。他是漆黑夜晚里的北斗,是狂涛怒海中的灯塔。他不一定包你能到达成功投资的彼岸,但为你指明了前进的方向!

作者:

杨均明、燕翔(国信证券)

投资咨询、推广合作请联系禅院君个人微信:touzicy88

投资禅院粉丝福利季——点击左下角“阅读原文”,领超低佣金开户名额,更有50元现金券领取(

开户过程中请务必输入开户邀请码“TCZY8”!

)!