研究的价值在于传递真实有效的信息,为投资链产业而输出。“高山仰止,一步一行”,希望您能看到【国金策略 】对研究的执着与努力。国金策略团队:自上而下、行业比较、企业盈利、主题策略等。

一、一周市场回顾

沪指周内创近两月新高。

本周A股延续了上周的涨势,完全不受外盘暴跌的影响,

本周涨幅最大的是中小板指数,大涨1.8%,其次是深证成指上涨1.57%,沪深300上涨1.21%,上证综指上涨1.09%,本周上证50指数较上周涨幅收窄,仅上涨0.83%。

本周恒生指数上涨0.37%,恒生国企指数下跌0.62%。

欧美股市全面下跌。

亚洲市场涨跌不一,韩国综合指数和俄罗斯RTS收涨,分别上涨0.55%、1.22%,日经225和孟买SENSEX30分别下跌0.49%和0.70%。

欧美市场大幅下跌,道琼斯工业指数下跌0.21%,标普500下跌0.61%,纳斯达克指数下跌1.99%,科技股再度暴跌。欧洲市场上,法国CAC40下跌2.76%,德国DAX下跌3.21%,英国富时100下跌1.50%。

煤飞色舞钢铁同行。

本周28个一级行业全部取得正收益,其中涨幅最大的五个行业分别是

休闲服务(+2.96%)、有色金属(+2.61%)、钢铁(+2.53%)、采掘(+2.51%)、计算机(+2.05%)

;涨幅最小的五个行业分别是

家用电器(+0.17%)、公用事业(+0.34%)、非银金融(+0.46%)、纺织服装(+0.48%)、房地产(+0.51%)

。

以煤炭、有色为代表的周期个股本周涨幅较大,而前期累积涨幅较大的一线蓝筹本周涨幅收窄。

二、A股市场估值水平

2.1 指数绝对估值水平

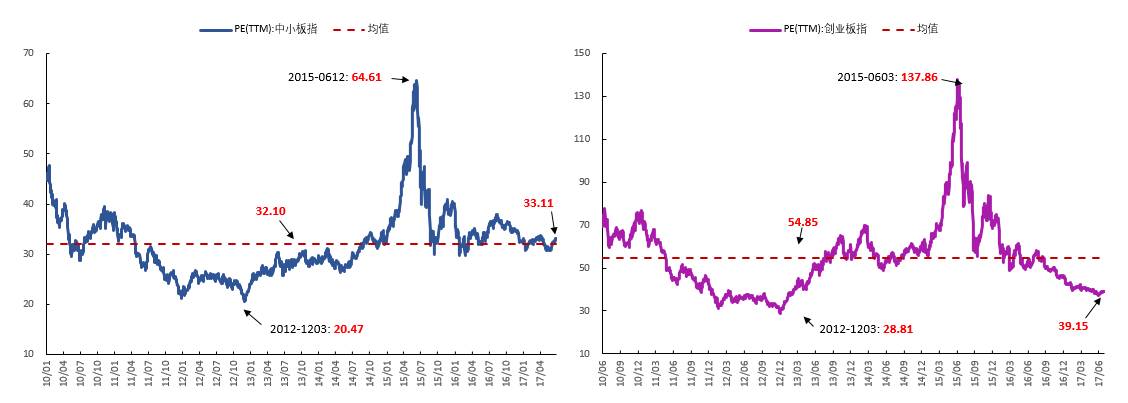

市盈率方面:

上证50指滚动市盈率为11.11,相比上周

上升0.06

,沪深300指数滚动市盈率为13.72,相比上周

上升0.11

,创业板指滚动市盈率为39.15,相比上周

上升0.28

,中小板指滚动市盈率为33.11,相比上周

上升0.46

。

市净率方面:

上证50指市净率1.27,相比上周

上升0.01

,沪深300指数市净率1.59,相比上周

上升0.03

,创业板指市净率4.66,相比上周

上升0.03

,中小板指市净率4.05,相比上周上升

0.07

。

市盈率分位:

上证综指(15.67)、上证50指(11.11)、沪深300指(13.74)、

创业板指(39.15)

接近历史均值

,

深证成指(28.96)、中小板指(33.11)

高于历史均值

。

市净率分位:

上证综指(1.64)、上证50指(1.27)、沪深300指(1.59)、中小板指(4.05)、创业板指(4.66)

低于历史均值

。

深证成指(3.06)

略高于历史均值

。

2.2 指数相对估值水平

相对PE:

上证50相对中小板板指PE

为0.34,略高于历史均值水平;上证50指相对于创业板指PE为0.28,已经超过一倍标准差位置,接近历史最高水平0.32。

相对PB:

上证50指相对中小板指PB

为0.32,低于历史均值水平,上证50指相对于创业板指PB为0.27,

低于历史均值水平,但相对PB并不高。

2.3 板块估值水平(整体法)

全部A股PE为20.18,较上周

上升0.24

,全部A股PB为2.03,较上周

上升0.03

。

剔除金融后,全部A股的PE为32.9,较上周

上升0.46

,全部A股PB为2.64,较上周

上升0.04

。

中小板PE为41.64,较上周

上升0.62

,PB为3.83,较上周

上升0.07

。

创业板PE为51.27,较上周

上升0.4

,PB为4.55,较上周

上升0.03

。剔除温氏股份后,以整体法计算的PE为55.83,较上周

上升0.44

,PB为4.55,较上周

上升0.03

。