有投资人表示,此次新规对VC/PE的退出影响较大,尤其是目前已接近清算期的PE/VC,“我们研究,创业板公司上市后非产业资本的清仓期集中在12-18个月,减持新规将会直接延长VC/PE的退出时间”。

“我走过最长的路,就是你减持的套路。”如今,证监会终于忍不住出手了!

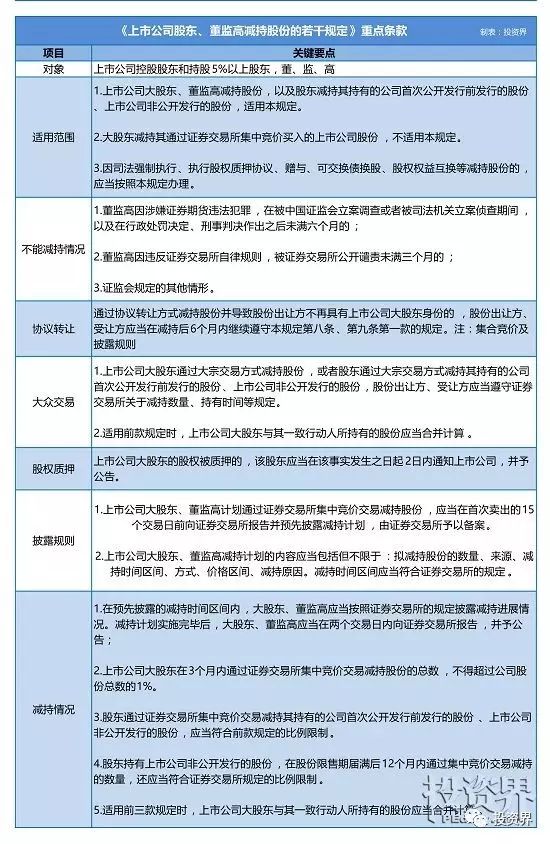

5月27日,证监会发布了《上市公司股东、董监高减持股份的若干规定》,上海、深圳交易所也第一时间出台了完善减持制度的规则,饱受市场诟病的大股东减持乱象迎来了史上最严格的监管风暴。

值得关注的是,新规要求大股东(控股股东和持股5%以上的股东)在二级市场减持股份每三个月只能减持1%,严厉打击“清仓式”减持等。而减持作为VC/PE常见退出方式,如今证监会一纸令下,创投圈炸开锅了。

全面补漏严打“清仓式”减持

对此,投资界(ID:pedaily2012)整理了以下关键要点:

1、大股东(即控股股东或持股5%以上股东)在任意连续90日内,通过竞价交易减持股份的数量不得超过总股本的1%,一年最大减持4%;

2、减持上市公司非公开发行股份的,在解禁后12个月内不得超过其持股量的50%;

3、通过大宗交易方式减持股份,在连续90日内不得超过公司股份总数的2%,且受让方在受让后6个月内不得转让;

4、通过协议转让方式减持股份导致丧失大股东身份的,出让方、受让方应当在6个月内继续遵守减持比例和信息披露的要求。

一直以来,大股东的减持行为都是监管关注的重点。此前,这群人半年从股市“拿走”了750亿。据证券日报《证券日报》报道,2017年1月1日至5月22日,A股上市公司合计被重要股东减持了49.08亿股,合计减持金额为750.96亿元。其中,有103家上市公司遭遇重要股东清仓式减持。

这次新政要求大股东在任意连续3个月内,通过竞价交易减持股份的数量不得超过总股本的1%,通过大宗交易减持股份的数量不得超过总股本的2%,合计不得超过3%。这意味着,今后“清仓式”减持的现象不太可能出现了。

VC/PE:退出放缓,但收益可能更高?

对于投资人来说,退出就是王道。而减持作为VC/PE常见的退出方式,如今遭到“管制”,不少VC/PE投资人对今后的退出感到疑惑。“中国上市的情况好复杂,什么条件上、怎么上、 什么价格上都给你安排了,现在连怎么卖也给你安排好了。”东方富海合伙人周绍军的调侃中略显无奈。

5月28日上午,投资界(ID:pedaily2012)联系了十多家VC/PE了解新规的“杀伤力”,发现尽管正值端午假期,但不少机构不敢懈怠,已经在紧锣密鼓地研究分析这次减持新规所带来的影响。

三行资本创始合伙人孙达飞直言,此次新规对VC/PE的退出影响较大,尤其是目前已接近清算期的PE/VC,“我们研究,创业板公司上市后非产业资本的清仓期集中在12-18个月,减持新规将会直接延长VC/PE的退出时间”。

减持新规发布当晚,一位投资人就在朋友圈“吐槽”:作为学经济学的人,本能反感更多的管制,新政这样加强对退出端的管制,会影响市场机制的效率。他认为,退出端的受限,会整体上降低股票价值,与新股供给增加一起,加速推进估值下行。另外,并购动力减弱,配套融资更难,接下来并购总数仍然不会多,还是产业型并购为主,或者小金额全现金或者高比例股票来支付,跨境并购的融资更难。

需要指出的是,新规也有可能波及创业者。财经媒体人齐俊杰调侃,创业公司们可能要骂街了,很可能谈好的股权投资,或者已经签了合同的投资,面临大规模的违约风险。换句话说政策变了,投资人没有空间退出了,所以也就不投了。特别是那些C轮的,马上就要上市的公司,可能要重新规划融资了。

九鼎投资认为新规虽然对PE机构退出有影响,但并不构成较大冲击,“由于减持的比例和节奏受到更严格的限制,因而PE基金的投资退出节奏必然放缓,退出周期会略有拉长”。不过对方补充,新规出台对二级市场参与者的预期是明显的引导和提振,客观有利于股市保持整体平稳,PE基金退出的节奏虽有放缓,但退出时的市场估值水平可能相对更高。

从更宏观角度来看,新规出台的主要目的,还是要避免大股东和特定股东过度逐利,促进中国资本市场整体健康发展。因此,限制大股东减持,是要进一步强化大股东作为企业经营者的责任,有利于大股东经营行为的长期化,PE基金可以在上市后和大股东开展更长期的战略合作,从企业内在价值提升中获取长期收益。

九鼎投资向投资界(ID:pedaily2012)表示,从长远来看,减持新规对中国资本市场的健康发展可能还是促进,对PE机构而言也有积极意义。事实上,证监会也表示,将进一步研究创业投资基金所投资企业上市解禁期与上市前投资期限长短反向挂钩机制,对专注于长期投资和价值投资的创业投资基金在市场化退出方面给予必要的政策支持。

今后不敢再“赌”Pre-IPO项目

证监会特别强调,细则将自发布之日,即5月27日起施行。面对“来势汹汹”的减持新规,VC/PE机构又该如何面对?

对此,九鼎投资给出了两个“药方”:从短期来看,投资机构可以优化在基金期限上的安排;从中长期来看,后续也会有二级市场的接续基金等新产品的机会出现。

九鼎投资强调,VC/PE可以进一步优化退出方式来加以应对。比如说,PE机构要和实业企业、产业资本进一步加强合作,在逐步退出的过程,可以成为优秀的产业资本逐步进入上市公司,“这个退出的周期虽然可能拉长,但产业资本的加入可进一步优化企业内在价值,帮助PE机构获得较好的长期退出收益,也更符合PE资本长期投资、战略投资、价值投资的基本理念”。

三行资本创始合伙人孙达飞也表示,在未来新募集基金层面希望争取得到LP的支持,给予基金更长的期限。他认为,创投基金投资周期长,相对成功率低,希望可以在退出方面能够更灵活一些,期限、比例等等更宽松一些。接下来,孙达飞会加大对优质有影响力公司的投资,“这个政策出台告诉我们一直坚持不追风的投资策略是对的,IPO开闸后我们一致在关注,但并没有因某一家公司有Pre-IPO的机会而放松投资标准”。

采访期间,多位不愿具名的投资人向投资界表示,今后不敢再“赌”Pre-IPO项目了。

今年以来,由于IPO审核加速,证监会核发IPO批文几乎每周都超过10家,但证监会5月26日核发IPO批文仅有7家,出现罕见地下滑,这被外界视为IPO收紧的信号。如今,随着减持新规出台,退出端困难,一直被诟病估值过高的Pre-IPO项目退出无疑难上加难了。

点击下方图片进入阅读

【本文为投资界原创,网页转载须在文首注明来源投资界(微信公众号ID:pedaily2012)及作者名字,微信转载除上述要求外,还须在文章评论区联系授权,如不遵守,投资界将追究法律责任。】