2017年一季度已走过半程。在对一季度的投资研判中,主流券商意见基本统一,对经济大环境持谨慎态度,东方财富证券等9家券商看好两会前后的春季躁动。具体板块配置上,天风证券等16家券商关注政策性主题,包括混改制改革、供给侧改革以及军工股,另有申银万国等5大券商建议增配超跌蓝筹。此外,周期性行业的价格上涨主题也被多家机构所关注。

多数券商看好春季躁动行情

宏观大势上,各券商对一季度沪指的波动区间看法偏谨慎(见表1)。东方财富证券的判研就是其中代表之一,其指出一季度市场难言乐观,理由是房地产调控影响开始显露,补库存周期进入尾声,经济开始出现回落的苗头。特别是春节刚过,央行的变相加息,再次让寒冬中的房地产雪上加霜。同时12月份国内大力度进行环保清查,在此风暴下大量企业被关闭整改,进一步加大了经济下行压力。资金层面,养老金、MSCI等增量资金受制于时间因素,一季度还难以入市,而其他短线资金也受严格监管、控制资产泡沫的限制。同时,人民币贬值和资金回流美国的预期同样也给资金面带来一定压力,加上目前IPO和再融资不断抽血,资金无风险收益率高企,一季度预计市场资金面紧缩。尽管市场情绪偏冷,但东方财富证券认为在中观上存在春季结构性机会。3月份两会召开,给市场带来改革和维稳预期,预计两会前后,市场可能会有一波行情。春季躁动主要的机会应集中在一季度下半段,两会前后。

同样对春季躁动行情持肯定的有广发证券、兴业证券、中泰证券、国都证券等9家券商,比如广发证券经过统计分析认为,2000年到2016年的17年中,有15年的2月份是上涨的,上涨概率接近90%,每年春节前后大概十来个交易日,基本都存在一波春节“红包行情”。

兴业证券认为“红包行情”的本质是去年年底下跌后的一轮反弹,但流动性拐点仍未出现,因而对市场仍有制约。因此,参与“红包行情”需要抓住春节前后流动性平稳的时间窗口,要“抢红包”还是得趁早。

安信证券则是对春节躁动行情持否定看法的机构,表示要跳出春季躁动思维定势,认为A股自3300点以来的调整核心动力是流动性预期(利率、货币政策)的变化,这种变化目前未见扭转。A股年初躁动模式已经终结,未来市场如向上需要等待国内经济数据出现下滑超预期或突破容忍底线,且美国加息节奏不能过快。

确定性主题一致看好 增配超跌蓝筹股

在具体股票配置上,绝大多数券商都看好军工、国企改革等确定性较强的主题,天风证券认为军工是2016年表现靠后的主题,但2017年有内外催化,值得重点关注。建议关注受益于混改和资产证券化的船舶集团及航天、兵器、电科集团下的上市公司。

对于混改,天风证券认为应重点关注几个方面,一是六大混改试点央企及电力、铁路、石油、军工等垄断性行业的改革机会;其次关注改革较快的上海、深圳、浙江等地的投资机会。

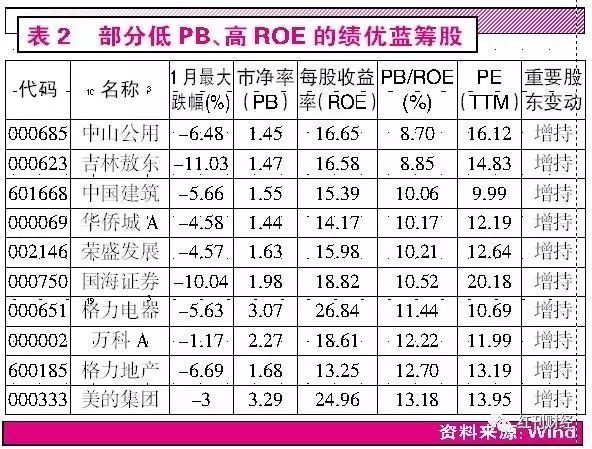

受市场大势影响,申万宏源等五大券商推荐“防守为主、加点成长”的策略,主张投资组合增配低PB、高ROE的绩优蓝筹股(表2),尤其是前期出现超跌的。长城证券推荐几类行业蓝筹,首先是银行股,理由是银行具有稀缺的战略筹码价值,包括牌照优势、估值低位、稳定的高股息回报等,其次是大健康类企业;最后一类是消费类大白马,盈利稳定,现金流稳定,股息率高,防御性强。

周期性行业回暖 预测利润二季度登顶

除了普遍被认可的军工、国改、低估值蓝筹,另一个机构关注的重点是周期性行业的价格上涨主题。随着年报和一季报的披露,部分周期股的业绩爆发将成为2017年前两个季度的强音,多家机构预测在今年二季度周期性行业利润将达顶部。

中信证券认为PPI上升后温和的通胀有利于周期行业毛利率提升,带动中游的建材、化工、工程机械等行业。PPI回暖后周期行业盈利复苏是一个渐进过程,中游制造业毛利率拐点一般滞后PPI拐点1到3个季度。由于PPI拐点是在2016年一季度出现,因此2016四季度应当是盈利改善大幅加快的季度,正好在2017年一季度的年报中显现。

持相同观点的还有国都证券、浙商证券等,联讯证券则更重视上游资源品的投资机会,其随着上游资源品价格的上涨,部分价格敏感的子行业业绩已出现明显改善,有望驱动相关行业股价延续上涨,如钢铁、煤炭、有色等传统行业的行业利润有望进一步改善。

长城证券同样看好周期股的价格上涨逻辑,建议关注石油化工和有色金属板块。