作者:中债资

信化工行业研究团队

2016年,化纤行业24家样本企业整体收入水平有所增长,受益于行业景气度低位震荡回升,化纤行业整体盈利能力有所好转,2017年一季度,盈利能力依然延续好转态势。伴随着新增产能的减少以及下游需求的好转,化纤产品销售情况良好。受益于营业收入的增长,2016年样本企业经营获现能力增强,但受季节性因素及回款期等时点数等因素的影响,2017年一季度样本企业经营净现金呈净流出状态。2016年,化纤行业投资增速放缓,但部分企业投资规模依然较大且为补充营运资金导致对外融资需求依然较大,债务规模有所上升,但盈利能力的增强及部分企业定增使得债务负担有所减轻,长短期偿债指标均优化,但仍面临一定的短期债务周转压力。

从细分行业看,化纤子行业盈利水平出现分化,2016年粘胶纤维子行业盈利表现持续向好,涤纶子行业盈利明显好转,锦纶子行业盈利虽然有所好转,但经营压力依然较大。其中吉林化纤、恒天海龙、神马股份、华鼎股份和春晖股份经营性业务利润均实现扭亏为盈,美达股份经营性业务利润出现亏损,而恒逸集团虽然实现减亏,但仍处于亏损状态,运营压力依然较大。同时需关注古纤道集团和皖维高新的短期资金周转压力。

总体看,目前化纤行业下游需求仍然呈现低位震荡走势,产能增速有所放缓,但仍呈现净增长状态,短期内行业整体仍然面临较大的产能过剩压力。在宏观经济增速放缓的背景下,化纤行业下游需求仍难有大幅改观,企业盈利延续回升走势的难度较大,经营获现能力亦难有实质性好转,伴随行业内的几大龙头企业纷纷大规模投资布局石化一体化项目,行业内企业偿债指标或有所弱化,行业整体财务风险仍将处于较高水平。此外,化纤行业以民营企业为主,面临安全生产管理、环保问题较为突出和汇率波动等问题,抵御风险能力相对较弱。

中债资信共选取24家[1]化纤企业作为分析样本,样本选取标准如下:(一)样本企业为上市公司或银行间市场发债企业;(二)若上市公司同时为银行间市场发债企业(如桐昆股份、三友化工等),则仅作为一个样本出现。在24家样本企业中,共有涤纶企业11家、粘胶纤维企业7家、锦纶企业3家、氨纶企业2家和维纶企业1家。

2016年及2017年一季度,受益于化纤行业整体景气度低位震荡回升,化纤样本企业总体盈利能力好转

行业需求方面,化纤行业下游需求分布较为广泛,其中,纺织行业需求占比约为75%,2016年中国纺织行业景气度基本维持低位震荡走势,纺织业营业收入4.09亿元,同比增速3.90%,增速较2015年同期放缓1.50个百分点,继续呈现放缓趋势,但作为化纤的替代品,2016年棉花价格的震荡上升在一定程度上促进了化纤替代性需求的增加,此外,2016年化纤产品出口交货值为498.10亿元,同比增速8.10%,增速较2015年同期增长16.90个百分点。整体看,2016年化纤核心下游纺织业需求增速放缓,但棉花价格上升使得化纤替代性需求增加及化纤产品出口增加,2016年化纤行业实现营业收入7,662.80亿元,同比增速5.07%,增速较2015年同期增长3.94个百分点,2016年化纤行业需求有所好转。行业供给方面,2016年中国化纤总产能约5,856万吨/年,产能增速约为1.10%,增速较2015年放缓2.90个百分点,继续呈现放缓趋势。受产能增速的放缓和下游需求有所好转的影响,化纤行业景气度2016年整体呈现震荡回升的态势,但仍偏低。

从样本企业财务数据看,2016年样本企业实现营业收入2,405.65亿元,同比增长27.79%,主要原因如下:(一)化纤下游需求有所好转,化纤产品销售良好;(二)国际原油价格的触底回升及行业产能增速放缓和G20会议停限产使得行业供给偏紧,以涤纶为主的化纤产品价格上升。

毛利率方面,2016年化纤产品整体价格上涨幅度大于原材料价格上升幅度导致价差有所扩大, 2016年样本企业毛利率中位数为12.86%,较2015年增长2.86个百分点,其中样本企业2016年化纤板块毛利率为11.99%,较2015年增长约1.87个百分点,为2011年以来的最高点。经营性业务利润方面,2016年样本企业实现经营性业务利润总额97.66亿元,同比大幅增长207.30%。尽管2016年毛利率有所增长,且财务费用有所降低,但企业管理费用和销售费用的同比增加使得期间费用较2015年增长8.64%,对利润形成一定的侵蚀,但样本企业仍有一定规模的非经常损益,在此支撑下,2016年样本企业共实现利润总额112.41亿元,同比大幅增长90.27%。整体看,化纤样本企业2016年盈利能力回升。

2017年一季度,国际原油价格和主要原材料PTA价格先升后降,呈现明显的震荡态势,但与去年同期相比,仍处较高水平,2017年一季度,涤纶长丝POY、FDY和DTY与原材料价差分别为1,618元/吨、1,987元/吨和3,218元/吨,同比分别增长41.68%、24.34%和33.20%,主要为去年同期原油和涤纶长丝产品价格处于低位、价差基数偏低导致,受主要涤纶产品价差同比扩大影响,2017年一季度,化纤全行业实现利润总额96.40亿元,同比上升84.67%,2017年一季度,化纤行业盈利能力亦有所提升。

2016年化纤发债及上市企业伴随营业收入的增长,经营获现能力增强;2017年一季度受回款时点及季节性等因素影响,经营获现能力有所弱化

从存货水平看,2016年以来,伴随着新增产能的减少以及下游需求的好转,化纤企业产品销售良好,剔除单个样本异常值(2016年古纤道预计原料价格上涨,提前增加备货,导致存货大幅增加7.87亿元;荣盛和恒逸加大对原材料PX的采购,导致2016年存货分别增加2.66亿元和6.19亿元)的影响,2016年,样本企业的合计库存规模170.61亿元,同比减少5.15%。2017年一季度,样本企业库存合计177.16亿元,较上年末增长6.55亿元,主要系部分样本企业增加原材料所致。从应收账款水平看,2016年样本企业应收账款规模同比增长47.33%,较2015年增速增加28.32个百分点,主要为样本企业营业收入规模扩大影响。同时,2016年样本企业应付账款规模减少3.12%,体现出样本企业对上游占款力度弱化,整体看,受益于盈利能力的增长,样本企业2016年经营净现金流为196.30亿元,同比大幅增长88.71%,经营获现能力增强。2017年一季度,样本企业经营净现金流为-5.43亿元,呈现净流出状态,2016年同期样本企业经营净现金流为7.68亿元,主要为企业经营获现易受季节性因素及回款期等时点数等因素的影响。

此外,2016年,化纤行业固定资产投资完成额1,116亿元,同比增加0.34%,相较于2015年的投资增速下降2.53个百分点,化纤行业固定资产投资增速有所放缓;尽管2016年样本企业投资现金流仍然呈现净流出状态,但伴随行业固定资产投资增速的放缓,若剔除单个样本异常值(恒力集团因2016年资产重组取得子公司支付的现金大幅增加约33亿元;桐昆股份、华西股份和吉林化纤购买理财产品等支出分别增加约18亿元、13.60亿元和7.15亿元;春晖股份2016年主营业务由化纤向轨道交通设备制造业务转型,公司以33亿元收购香港通达股权)的影响,2016年样本企业投资现金净流出规模为142.05亿元,同比减少6.66%,基本同行业固定资产投资增速下降趋势一致。

2016年,化纤行业投资进度放缓,但部分企业投资规模依然较大且为补充营运资金导致对外融资需求依然较大,债务规模有所上升,但盈利能力的增强及部分企业定增使得债务负担有所减轻,长短期偿债指标均优化;2017年一季度,债务负担持续减轻

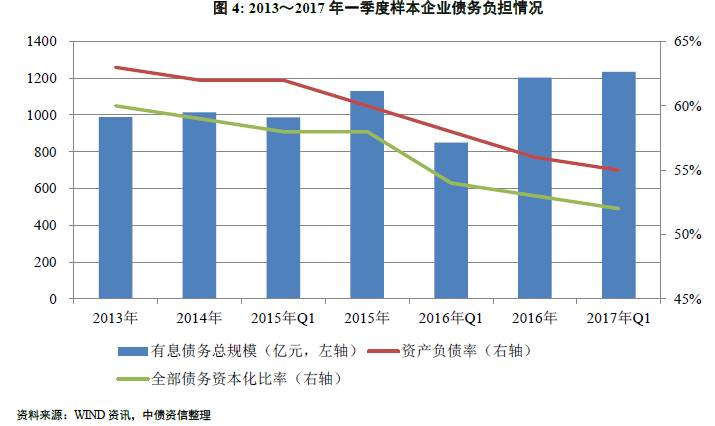

尽管化纤行业固定资产投资增速有所放缓,但荣盛石化为完善产业链继续向上游扩张投建PX等石化项目导致固定资产投资规模持续增加,且部分化纤企业(如华西股份、尤夫股份)为补充营运资金,融资需求有所加大,债务规模逐年上升,同时恒力集团因资产重组导致2016年债务规模大幅增加约74亿元,2016年样本企业全部债务总规模达1203.71亿元,同比增加6.53%,2017年一季度有息债务规模小幅增加至1234.81亿元。2016年末,样本企业整体资产负债率和全部债务资本化比率分别为56.89%和53.63%,较上年同期分别下降3.57%和4.53%,主要系2016年盈利能力的回升及部分样本企业非公开发行股份募集资金使得所有者权益大幅增加所致[2];2017年一季度末,资产负债率和全部债务资本化比率较2016年末水平略有下降。

短期偿债指标方面,在样本企业获现增强及优化债务结构使得短期债务下降的情况下,样本企业短期债务周转压力有所减小,2016年,在24家样本企业中,现金类资产/短期债务和经营净现金/短期债务分别为0.50倍和0.23倍,较2015年的0.39倍和0.11倍有所上升,其中17家样本企业的经营净现金/短期债务优于2015年同期水平,2016年化纤样本企业整体短期偿债指标有所好转;长期偿债指标方面,若扣除非经常损益对利润总额的影响,2016年调整后的EBITDA为244.67亿元,较上年增加73.31亿元,24家样本企业中,2015~2016年全部债务/EBITDA分别为6.57倍和4.92倍。整体看,2016年样本企业长短期偿债指标均有所好转,但仍面临一定的短期债务周转压力。

2016年化纤行业整体盈利水平有所提升,但子行业出现分化,粘胶纤维子行业盈利表现持续向好,涤纶子行业盈利明显好转,锦纶子行业盈利有所好转,但依然较差,个别企业连续亏损,面临较大经营压力

从化纤行业子行业看,粘胶纤维子行业2016年产能增速明显放缓,受环保压力影响,2016年1月,三房巷集团关停5万吨的粘胶短纤产能,且原计划2016年投产的新疆富丽达4万吨和高密银鹰10万吨产能推迟至2017年投产,在新增产能减少、落后产能退出等因素的共同影响下,2016年粘胶纤维样本企业实现经营性业务利润20.08亿元,较上年同期7.91亿元的经营性业务利润总额明显上升,吉林化纤和恒天海龙经营性业务利润在2016年均实现扭亏,2016年粘胶纤维样本企业经营性业务利润均盈利;其中三友化工和澳洋科技凭借其在行业中的较高地位保持相对稳定的经营状况,2016年其较好的盈利水平得以延续,合计实现经营性业务利润14.48亿元,同比增长125%。整体看,2016年粘胶纤维子行业整体盈利能力表现持续向好,2017年一季度其较好的盈利水平得以延续,实现经营性业务利润8.68亿元,较上年同期明显好转。

涤纶子行业方面,作为产销量最大的化纤子行业,整体已过度发展,盈利能力持续低于其他化纤子行业,但自2016年下半年以来,涤纶产品售价与原材料之间的价差不断扩大,从涤纶样本企业来看,2016年营业收入同比增长32.31%,经营性业务利润同比增长220.38%,2016年涤纶子行业盈利能力好转。但恒逸集团经营性业务利润仍处于亏损状态,主要为主营业务PTA亏损所致,但亏损额度较2015年减少3.88亿元,公司对浙商银行的长期股权投资产生的投资收益依赖很大。2017年一季度,涤纶样本企业盈利能力较上年同期明显好转,主要为上年同期原油价格低位导致涤纶产品价格偏低,产品价差基数偏低所致。

锦纶子行业方面,锦纶在家纺及产业用纺织品领域应用比例较高,产品售价2016年亦维持化纤行业相对较高的水平,2016年四季度以来,受益于化纤行业整体景气度的回升,锦纶子行业盈利能力亦有所好转,神马股份和华鼎股份2016年经营性业务利润同步扭亏,美达股份受聚合线停车检修导致产销量下滑且销售价格有所降低影响,2016年经营性业务利润亏损0.65亿元。整体看,锦纶子行业受近年来产能持续扩张、下游需求力度持续低迷的影响,锦纶子行业盈利能力仍难以实现实质好转。

根据样本企业2016年年报和2017年一季度报,部分企业仍然面临较大的短期债务周转压力:

古纤道集团

2016年,贸易规模的下降使得公司整体营业收入同比下滑6.22%,尽管毛利率受主营业务盈利空间的加大有所增加,但受公司大量备货原材料导致预付账款和存货大规模上涨影响,公司经营获现能力大幅减弱。截至2017年一季度末,公司短期债务规模41.72亿元,货币资金/短期债务和经营净现金/短期债务分别为0.12倍和0.03倍,短期偿债指标表现差,且呈逐年弱化趋势,短期资金周转压力大,债务周转主要依靠外部融资。

皖维高新

2016年化纤和建材板块盈利稳步提升,但化工板块受国家去产能政策影响,原煤和大宗化工原料等价格大幅上涨,营业成本同比增加2.52%,且聚乙烯醇行业竞争加剧,聚乙烯醇、醋酸甲酯等化工产品价格同比下滑,同时运费、人员工资和技术开发费用的增加使得销售费用和管理费用小幅增加,导致期间费用小幅上涨,公司经营性业务利润同比下滑5.83%至0.97亿元,经营获现能力亦有所弱化。截至2017年一季度末,公司短期债务规模35.18亿元,货币资金/短期债务和经营净现金/短期债务分别为0.10倍和0.02倍,短期偿债指标表现差。但考虑到公司股权融资渠道较为通畅,可在一定程度上缓解公司资金周转压力。

此外,恒力集团、荣盛集团、恒逸集团和桐昆股份等行业内的龙头企业于2017年纷纷布局石化一体化项目,投资规模很大,需关注融资压力及偿债指标变化对公司经营的影响。

备注:

[1] 截至2017年5月16日样本选取时,新疆富丽达纤维有限公司和山东银鹰化纤有限公司尚未披露2016年年报,故未纳入样本。

[2]2016年吉林化纤发行股份增资2.69亿元和资本公积增加14.28亿元,并资本公积转增股本增加12.54亿元;新乡化纤非公开募集增加股本2.31亿元和资本公积增加7.42亿元;春晖股份非公开募集增加股本10.09亿元和资本公积增加22.96亿元;桐昆股份非公开发行股份增加股本2.68亿元和资本公积(股本溢价)26.91亿元;恒逸石化非公开发行股份募集资金增加股本3.17亿元和资本公积(股本溢价)34.49亿元。

本报告版权归中债资信评估有限责任公司所有,如为合理使用的目的而引用本报告中的定义、观点或其他内容,请注明信息来源于中债资信评估有限责任公司。报告中观点仅是相关研究人员根据相关公开资料作出的分析和判断,并不代表公司观点。在任何情况下,中债资信及其雇员对任何机构或个人因使用本报告所引发的任何直接或间接损失不承担任何法律责任。

转载请注明来源或联系本微信号。