■

上游行业:煤价继续下滑,未来仍有支撑

近期煤炭行业出现震荡向下的迹象,使得市场对上游的信心略显不足,我们认为煤炭供应仍然存在约束,未来煤价具备一定支撑。

首先3至6月份部分大型煤矿受因煤管票限制而无法大量销售;同时,5月份内蒙古自治区70周年大庆也将影响露天矿产量;此外,山西虽然将面临5个月的煤矿超层越界开采专项减产整治行动,短期内也难以解决煤炭供应偏紧的局面。具体而言,上周动力煤价价格继续下滑0.66%,主要原因在于

投资者对煤炭需求的预期较低

。

■

中游行业:价格继续分化,关键在于供给

上周水泥价格走高钢铁走低。我们认为造成中游分化的原因均在于供给端。

水泥和钢铁的下游主要需求均来自建筑和房地产业,从最新公布的3月份宏观经济数据来看,下游需求并不差,因此导致水泥和钢铁走势分歧的核心因素在于供给端。其中,

水泥价格持续攀升主要是供给端的收缩

,2017年一季度由于行业协调停产导致水泥产量同比下降0.28%至4.41亿吨;钢铁价格震荡下滑主要是供给端过度扩张, 3月份7200万吨的国内粗钢产量创下历史新高,未来还需要一定时间消化。具体而言,上周Myspic综合钢价指数下跌4.09%,螺纹钢HRB400 20mm价格下跌4.15%,我们认为本周价格回调是由于房地产调控升级和二季度基本面形势并不明朗造成的,整体来看二季度钢铁供需仍旧偏紧,预计下周钢价维持弱势运行。同时,上周水泥价格继续上涨,全国水泥价格指数上涨0.68%,华东水泥涨幅最大。

■

下游行业:电子景气凸显,未来关注交运

我们早前反复强调,需要密切关注电子元器件行业的景气回升。

从2017年一季度基金重仓股行业配置中,电子元器件超配和净增仓比例为5.89%和2.20%,均为全行业最高。上周房地产行业成交量有所回升,但整体缩量趋势不变。其中,一二线城市商品房成交量由于上周低基数出现明显环比上涨,三线城市小幅下调3.45%,不过跌幅继两周大幅下滑后有所企稳。航运行业从年初至今一直维持高景气,但继上周半导体指数高位回调后,上周BDI等指数也出现大幅回调。本次BDI指数回调主要因为前期澳大利亚暴风影响矿厂和港口,叠加上周铁矿石暴跌,导致大型船只运价短暂下调。我们认为

上半年航运和半导体行业的复苏趋势不会改变

。

■风险提示:经济增长不及预期;利率上行超预期;通胀超预期

1.1煤炭行业:

上周动力煤价格小幅下滑

上周动力煤价格小幅下滑,日均耗煤量显著增加。

上周动力煤价格继续小幅回调,环渤海动力煤价格指数较上周下跌0.66%。此外,在供需方面,6大发电集团上周日均耗煤量66.49万吨,较上周上涨6.42%,需求端增速明显。考虑到近期频频出现影响煤炭需求的不利消息(比如山西省解除煤炭生产276工作制、一年的大规模2+26城市大气污染治理执法活动、珠三角地区再次调低煤炭消费目标等等),我们对于煤炭的中长期需求持谨慎态度。

1.2

有色行业:上周金价小幅回调

上周金价、有色期货全面下跌。

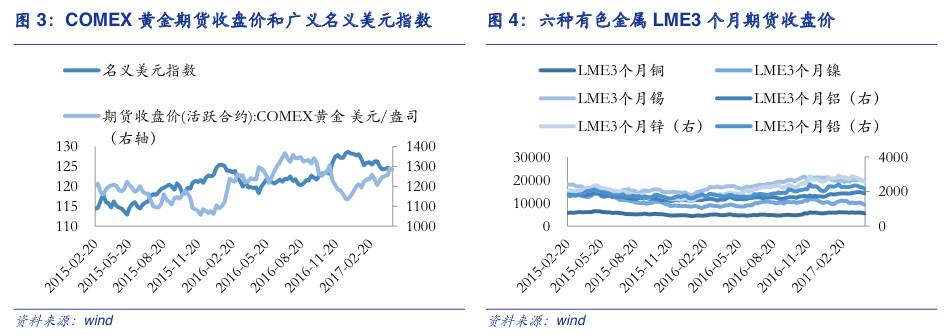

上周金价小幅回调,COMEX黄金收于1283.50美元/盎司,较上周下跌0.51%。宏观层面,国内外避险情绪高涨,特朗普一万亿美元的基建计划尚有不确定性;同时,全球地缘政治局势日益动荡,英国脱欧、法国大选等因素对有色金属价格的影响也更趋负面。上周有色金属期货价格几乎全线下跌,LME3个月铜较上周下降2.45%,LEM3个月锌较上周下降3.24%,LEM3个月铅较上周下降4.49%。需求方面,4、5月即将进入全球铜的需求旺盛期,目前铜价低位持稳,中国经济整体向好,铜价有望震荡偏强运行。

1.3

石油石化行业:上周原油期货大跌

上周原油期货大跌,产量与库存保持稳定。

受美国原油库存下滑幅度小于预期,同时产量再次上升的影响,上周布伦特原油期货结算价较上周下跌5.19%,WTI原油期货结算价较上周下跌5.47%。美国汽油零售价较上周上涨2.55%(4月10日),柴油零售价较上周上涨1.02%(4月10日)。产量和库存方面(4月14日),原油产量较上周上涨0.18%,美国商业原油库存较上周下降0.19%。随着需求旺季的到来以及OPEC减产力度的加强,油价将有一定的支撑。

2.1

化工行业:上周纯碱价格稳定

上周纯碱价格稳定,甲醇跌势暂缓。

上周纯碱价格保持稳定,全国轻质纯碱、重质纯碱和烧碱(离子膜)市场价分别为1711.00元/吨、1650.00元/吨和1050.00元/吨,较上周分别持平、下降0.42%和上涨0.19%。在原油限产背景下,预计WTI原油期货结算价会在50美元/桶的基础上震荡上行,届时化工产品价格也有望上行。同时,甲醇经过前期大幅回调之后,跌势暂缓。考虑到停产检修装置陆续重启,供应预期不断增加,未来甲醇价格下行压力不容小觑。

2.2

钢铁行业:上周钢价继续大幅下滑

上周Myspic钢价指数和矿价指数继续下跌,螺纹钢价格大幅下滑。

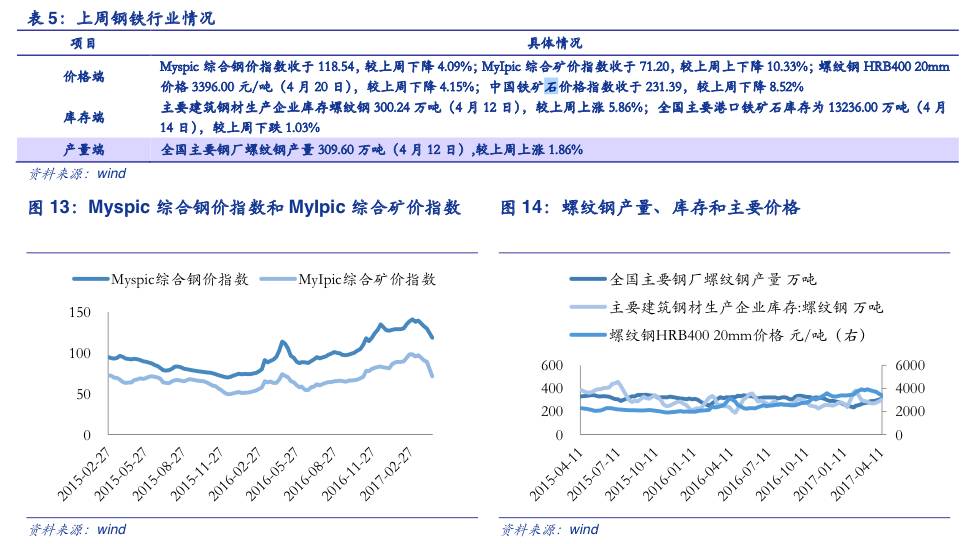

上周钢价继续下跌,Myspic综合钢价指数下跌4.09%,MyIpic综合矿价指数大跌10.33%,螺纹钢HRB400 20mm价格下跌4.15%,中国铁矿石价格指数下跌8.52%。我们认为本周钢铁价格回调是由于房地产调控升级和二季度基本面形势并不明朗造成的。考虑到京津冀及周边传输通道“2+26”城将开展为期一年的大气防治强化督查,钢铁产量和供给必受影响,二季度钢铁供需仍旧偏紧,预计下周钢价维持弱势运行。

2.3

建材行业:上周水泥价格继续上涨

上周水泥价格继续上涨,玻璃价格微涨。

上周水泥价格继续上涨,全国水泥价格指数108.84,较上周上涨0.68%,华东水泥涨价最为明显。此前环保部对京津冀及周边传输通道“2+26”城开展为期一年督查,如果未来环保部门督查压力不减,将错峰限产措施实施到位,则下半年水泥价格有望保持高位运行。此外,上周国内纯碱中间价保持不变,国内玻璃市场整体持稳,浮法玻璃价格向上微涨,短期内波动不大。

3.1

医药行业:上周维生素A价格下跌

上周中国成都中药多个价格指数保持温和上涨,维生素A价格继续回调。

近期中药材市场行情较好,各类药材价格指数均小幅上升,除了供需关系导致的中药材价格上涨,监管趋严使得劣质药材不能进入市场也对价格造成一定影响。结合日前人社部发布的《2017年国家医保药品目录谈判范围的通告》,未来中药支持力度将进一步加大。上周VA价格较上周下降4.30%,VE价格趋稳。维生素价格由于产能过剩,行业竞争激烈,目前一直处于回调的下行通道,在环保政策日趋严格的情况下,维生素产能有望缩减,短期我们维持维生素价格震荡走弱的判断。

3.2

房地产行业:上周房市成交稍有回升

上周一二线成交回升,但是量缩趋势不变。