交易厅里的那些人也许学历不高,但在洞察人类的无知这方面,他们个个都是博士。

文/貌貌狼(微信公众号:财经郎眼Daily)

你是不是有这种感觉,银行家是这个世界上赚钱最快的职业。

华尔街的那些投资银行几乎是每一个财富追求者们的梦想,但实际上,上世纪八十年代之前,银行业从来不是赚大钱的行业,它们放贷款,偶尔卖卖保险,日子很难过。美联储前主席保罗·沃克尔在1969年之前,曾在大通曼哈顿银行任职,当时的年薪大概只有45000美元。

当时银行业显得人畜无害,战后盛行的“凯恩斯主义”要求对金融行业进行严格监管,所以储蓄银行规模很小,基本上都是本地的,也不允许用储蓄存款进行风险投资,投资银行的规模也很小,而且它们都把钱看得很紧。

证券行业也基本上差不多,如果你把证券当礼物送给一个15岁的小孩,那么到了他30岁的时候他大概能够收获100美元的利息,无聊至极。

但是当华尔街的精英们把证券和房地产结合起来之后,一切都改变了。

0

1

当房地产遇上证券

八十年代初,一种私人房贷证券开始在市场上流行起来。每个人都要付房贷,固定利率30年还清,既简单又安全,但是这样银行也得不到什么好处是吧?现在它们决定把这千千万万个房贷打包起来,以此为标的创造一个投资产品,跟过去的贷款相比,回报率上升了,而且按照它们的说法,这些债券和国债一样安全,全部都是AAA级的评级——大家都图个安身立命,谁会不还房贷呢?

这确实是银行业“发家致富”的好途径。从此以后,银行业的收入开始领先其它行业,华尔街挥金如土的时代,大概就是从那个时候开始的。某人70年代在美林银行入职,晚上还得兼职当火车检票员,才能养活三个孩子,但是到了80年代中期,他已经是一个百万富翁了,他以为这是因为自己很聪明。

很显然,他的成功并不是因为“聪明”,而是赶上了一个好时代。为了应对“滞胀”,八十年代初里根政府开始放松对金融领域的监管,主张以货币宽松来应对经济危机。一位现代经济史上响当当的人物,就这样粉墨登场了。

起初政府决定让储蓄银行参与到风险投资之中,这一政策很快在80年代后期酿出了危机,地方性储蓄贷款银行在投资失利中大面积破产,无数人损失了一生的积蓄,被称为“有史以来最大的银行业欺诈”,上百名公司主管锒铛入狱。到了九十年代,诈骗、洗钱之类的非法交易在华尔街早已经不是什么新闻了。

当时有一个涉案者名叫查尔斯·基汀,1985年联邦监管机构进行调查的时候,他雇佣了一位经济学家给监管当局写了一封信,信中盛赞基汀先生的投资眼光和策略,并认为这些投资没有任何问题,这位经济学家就是后来大名鼎鼎的艾伦·格林斯潘。据报道,基汀为此付给格林斯潘4万美元的“润笔费”。

不久之后,基汀入狱,主张宽松的格林斯潘,被里根政府提名为美联储主席,他在这一位置连任五届,直到2005年危机爆发之前。在格林斯潘执掌美联储的时间里,几乎每一次遇到金融体系的危机,他都会选择采用宽松的货币政策来应对,包括1987年股灾、1998年长期资本管理公司的倒闭,以及新世纪的互联网泡沫和“9·11”事件,所以金融界都戏称货币宽松为“格林斯潘看跌期权”。

监管宽松给银行业带来的好处数不胜数,银行的规模越来越大,九十年代末,华尔街的大型机构加快了合并的步伐,罗斯福时期出台的反金融并购的法案,也在大财团的游说之下废止了。华尔街逐渐被几家投资银行、保险公司、评级机构所垄断,也就是现在那些我们能叫得上名字的机构:高盛、明晟、雷曼兄弟、美林银行、贝尔斯登、JP摩根、AIG、标准普尔、穆迪等等。

金融行业开始渗透进入政府和国会的血液里,很多大银行的前高管也纷纷走进白宫,担任财长之类的重要职务,并且在华尔街狠狠捞了一笔。

同样狠狠捞了一笔的还有华尔街的精英们,现在那些豪华的大房子和名贵轿车已经不稀罕了,他们中的很多人把兴趣投在了海洛因和高级妓女的身上,华尔街纸醉金迷。一切就像电影《华尔街之狼》里描绘的那样。

0

2

增长与泡沫

海曼·明斯基在1986年发表的《稳定一个不稳定的结构》一书中就指出,金融系统的不稳定极容易导致经济危机。他说,一般金融市场动荡的起点都是源于一个“正向的冲击”,比如说技术进步、资产价格的上涨或者金融创新等等。在21世纪,这些条件似乎都具备了。

刚刚过去的20世纪后半叶是一个科技大发展的时期,2001年的互联网泡沫就是这种大发展带来的狂热反应,但是人们并没有吸取教训。新世纪的头个十年,随着高增长、低通胀和货币宽松,全球的房地产价格都在显著上涨。金融市场创造了大量的所谓金融衍生品。

▲

美国房价走势

(图表来源:纪录片《Inside job》)

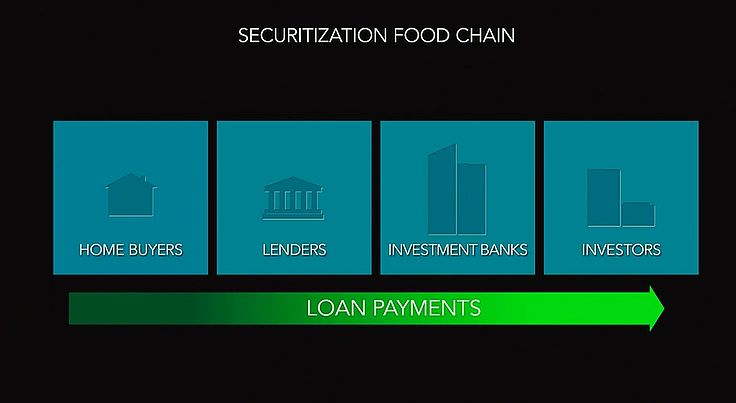

其中最著名的就是次级贷款。买不起房的穷人向银行借钱,银行就借助次级贷公司,把这些很可能还不起的垃圾债打包起来,改头换面变成证券化的投资产品卖给投资人。要想卖得出去,银行就要付钱给评级机构,来评估这些资产的安全性,一评估,全部都是AAA级。

▲

证券化资金链

(图表来源:纪录片《Inside job》)

这些资产的情况如何呢?实际上这些评分在92到93分的AAA级债券都是由B级、BB级和BBB级的垃圾债券组合起来的,投行和投资人相信他们遵循“大数法则”,就是说,如果只有部分人还不上贷款,产品就没有大的安全问题。但很抱歉,这些债务中大约有60%以上是垃圾债,随着美联储上调利率,更多穷人还不起贷款,这个大数法则就会崩溃。

在电影《大空头》中,主角一干人去调查这些买房者的房产状况,发现贷款者用自家狗的名字填报申请,都能领到次级贷,大批借款者延期30天到60天缴不上贷款,这些资产的质量就可想而知了。