导读:近期全球市场出现一些风险信号,一是港币汇率滑向近10年低位,接近“浮动区间”上限,预示着港元体系的流动性基本见顶;二是特朗普就朝鲜问题强硬表态,导致地缘政治避险意愿再度上行。不过,中国国债的“避险属性”并不强,全球risk off对国内债市支撑有限。

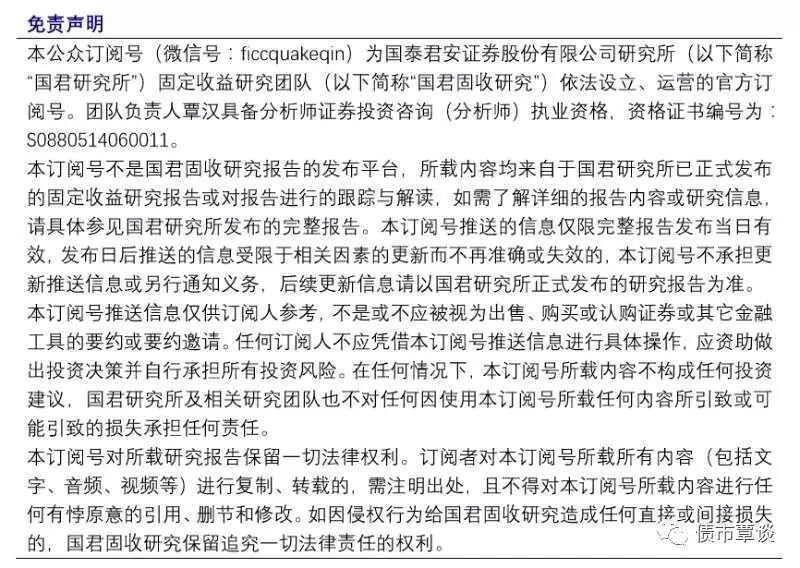

时隔一年半,港币汇率再度跌入“预警区间”。除了大宗商品“高歌猛进”之外,近期市场中另一个值得关注的信号来自外汇市场:港币(对美元)汇率持续走弱,距离2007年以来的10年低位只剩一步之遥。香港实行的是“联系汇率制”,官方承诺将美元兑港币汇率维持在7.75~7.85之间的运行,一旦触及上下限,将通过行政手段干预汇市。昨日,美元兑港币盘中突破7.82,进入了可能引发干预的“预警区间”(从午盘后港币的大幅拉升看,市场可能已经在反映“干预预期”)。港币上一次出现类似的走势还要追溯到2016年2月,当时由于贬值来得异常“急促”且发生在人民币汇率风波之后,一度引发了市场对“联系汇率制”本身的担忧。本轮港币贬值持续时间较长,过程相对平缓,因而对市场的直接“感官冲击”并不算大;但对比两段行情,这次其实更加“蹊跷”。原因在于美元指数年初以来走出了近年少见的“弱势行情”,全球主要货币对美元多数呈升值状态,港币几乎是唯一一个对美元贬值的币种。与港币可以“对标”的新加坡元、新台币年初以来升值幅度均在6%左右,与港币形成“鲜明反差”。

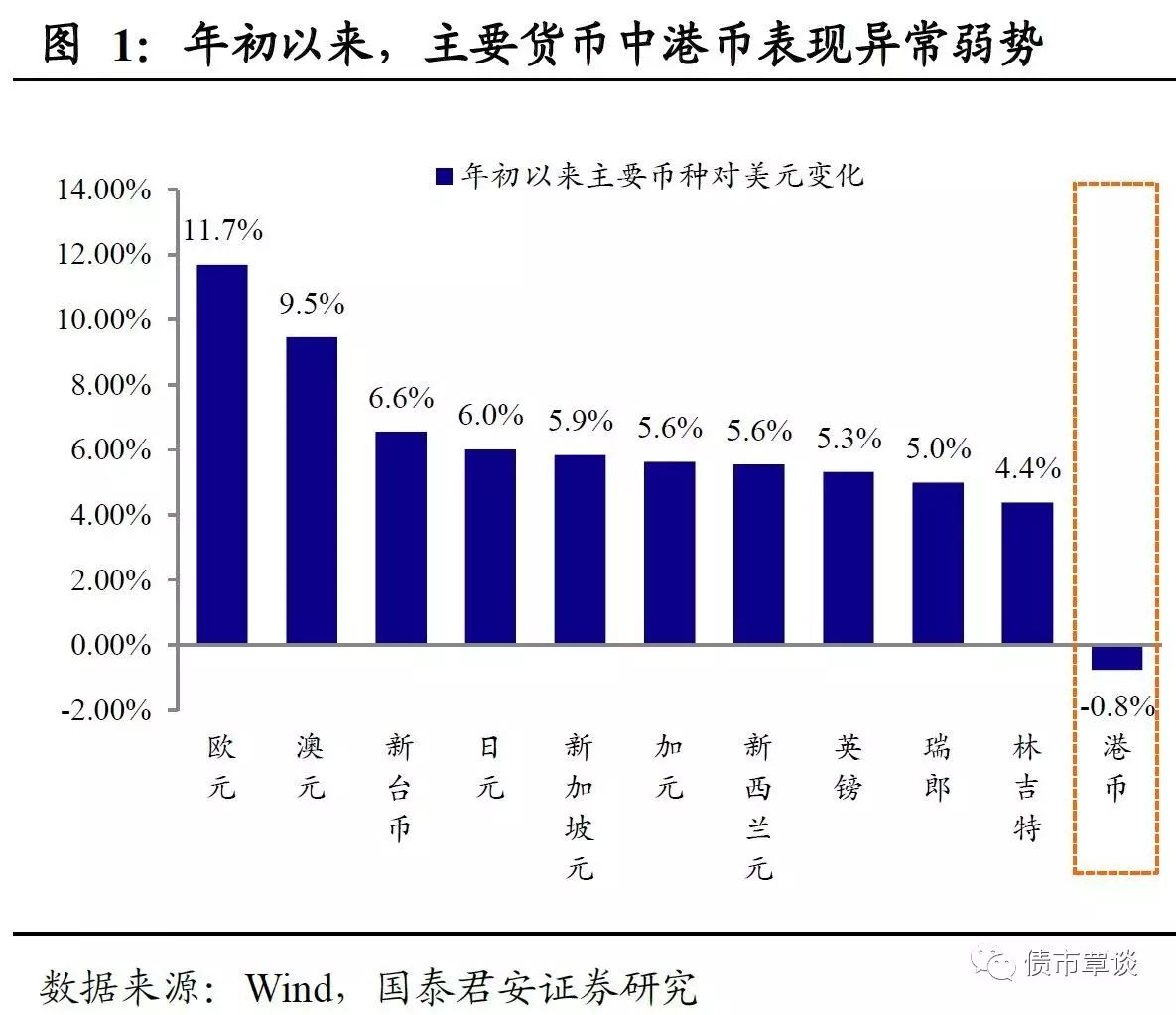

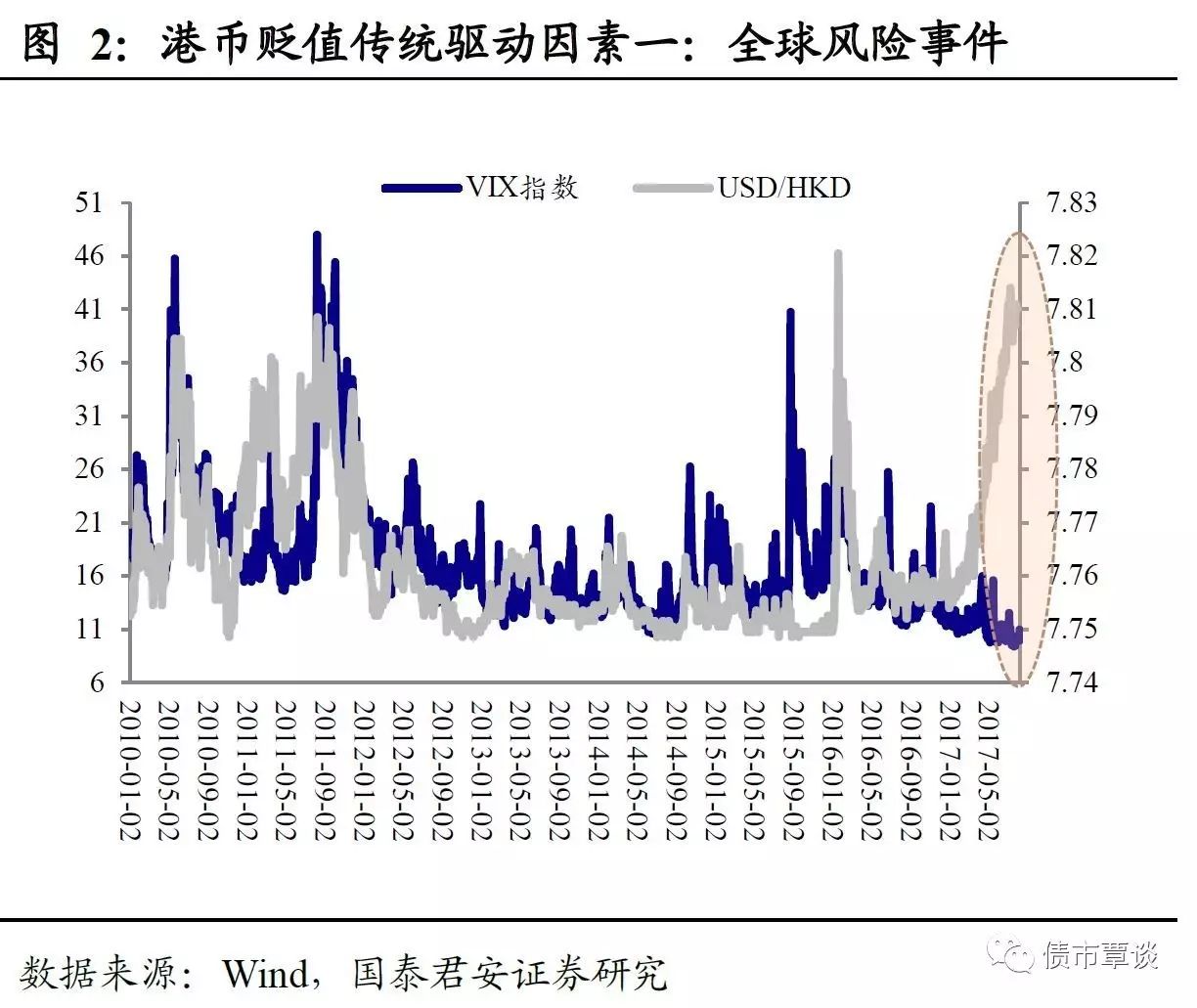

如何理解港币的“逆势下跌”。港币作为一个通常意义上的“低波动”币种(USD/HKD日均波幅一般不超过0.05%),其趋势性行情往往对应着全球市场的“重要信号”。从历史上看,港币贬值一般出现在:①全球市场风险事件升级阶段,历次港币显著贬值基本都对应着VIX指数大幅攀升。②2015年人民币汇率风险显性化之后,港币常常会伴随人民币贬值出现“余震”,例如2016年2月港币下跌,本质上是人民币汇率预期恶化的结果。不过,近期港币下跌看起来与全球市场的风险偏好及人民币汇率预期关系都不大:一方面,VIX指数基本处在历史最低水平;另一方面,人民币汇率预期也几乎修复至2015年以来最好状态。

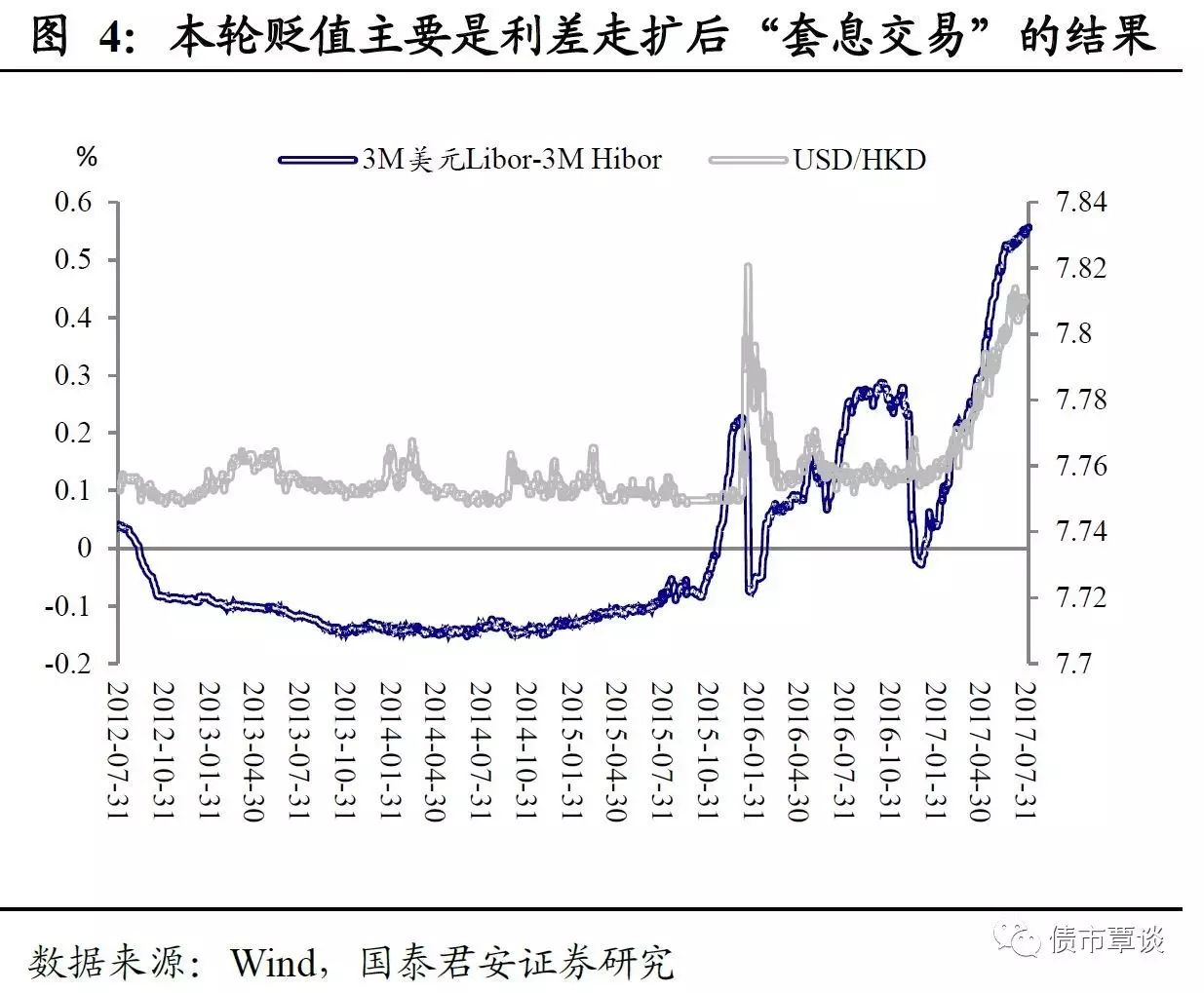

我们认为,本轮港币的走弱并非“事件驱动型”的,在很大程度上可以由传统的“利率平价”理论来解释。年初以来,港元短端利率出现了反常的下行,与美元利率形成了明显背离。以3个月拆借利率威力,港币3M HIBOR与美元3MLIBOR利差已经扩大至55bp以上,这几乎是近10年来的最高水平,与港币贬值程度(同样是近10年低位)基本匹配。

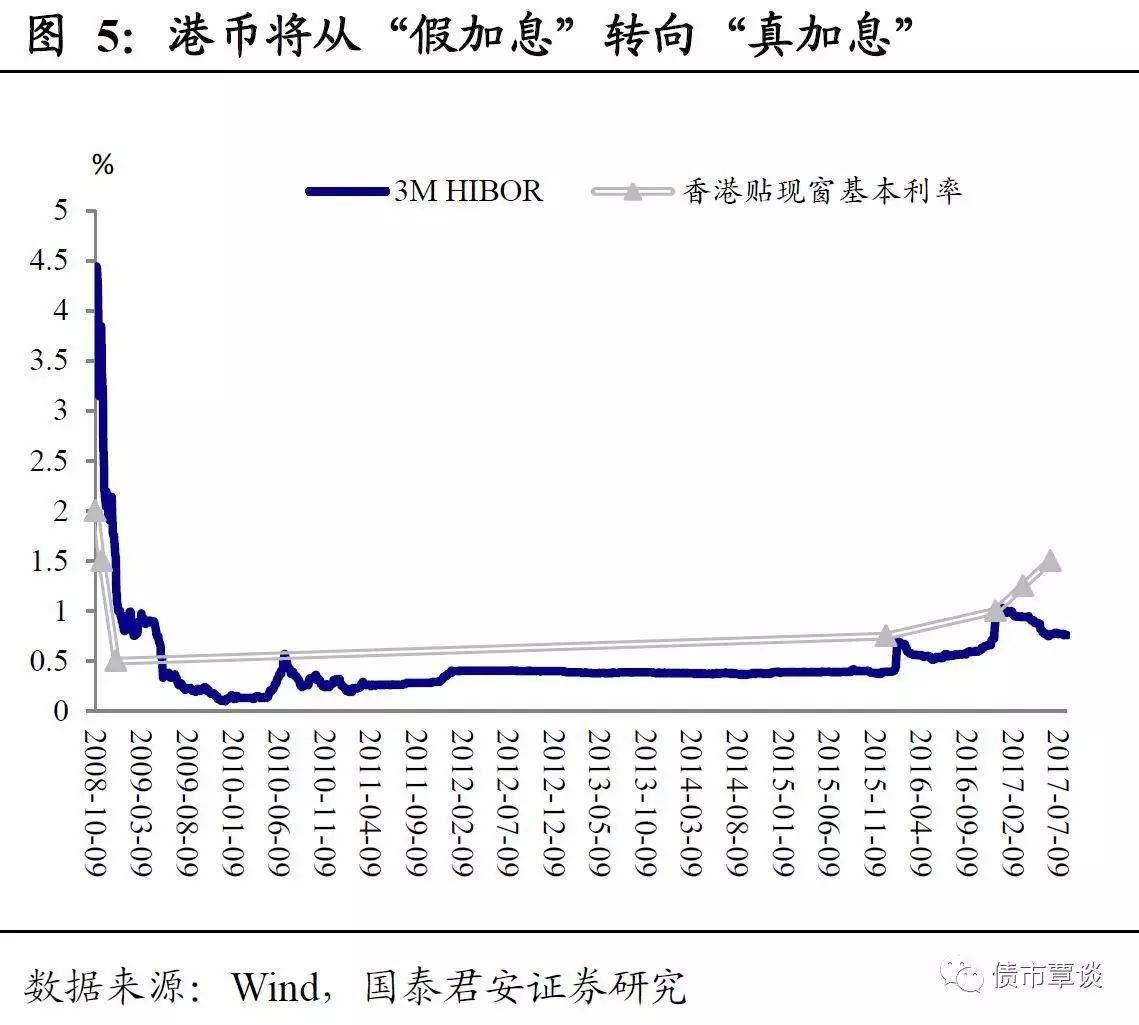

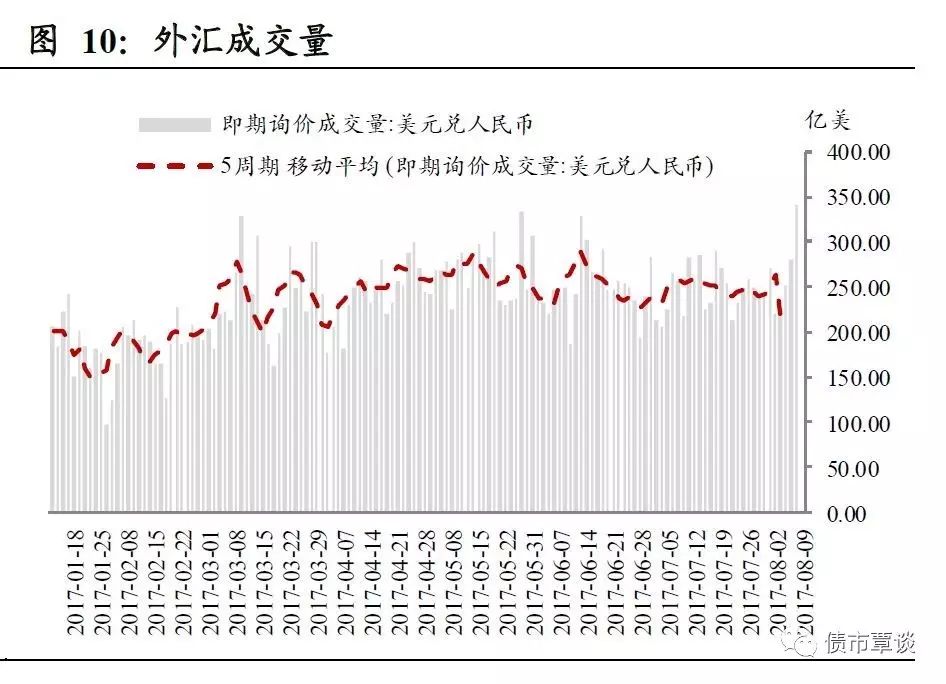

港元HIBOR为何持续走低?在全球货币政策收紧的情况下,为何港元HIBOR还一路走低呢?首先需要澄清的一个概念是,香港由于同时选择了“资本自由流动”和“联系汇率制”,因此并不存在真正意义上的“货币政策”。年初以来香港金管局虽然跟随美联储加息上调了“贴现窗基本利率”,但这一利率只是货币市场利率水平的理论上限,对货币市场利率的下行并无实际约束力,可以看到,年初以来HIBOR走势与“贴现窗基本利率”几乎完全背离。这种现象可以从两个角度去理解:一是年初以来香港市场相比于其他离岸金融中心吸引了更多的增量资金流入,这种增量流动性可能来自于港股低估值的“相对吸引力”也可能是直接来自中国大陆(一个证据是年初以来人民币港币交易显著放量)。二是香港楼市调控不断升级可能抑制了按揭贷需求,导致银行体系超储率回升。

港元体系的流动性基本见顶。无论HIBOR走低是由前述哪种原因造成的,站在目前的时间点上,一个确定结论是:由于港币汇率快要触及7.85的“硬约束”上限,那么港元HIBOR与美元LIBOR的分化将不可避免地转向收敛,也就是说,港元体系的流动性泛滥几乎见顶,HIBOR很快将转向上行向美元LIBOR靠拢,这可能会导致港元体系的各类资产承受一定的压力。

全球风险苗头能成为国内债市的“止跌剂”吗?除香港市场的风险苗头外,近期地缘政治风险也有再度升温的迹象。周二,特朗普就朝鲜问题发表异常强硬言论,全球市场随后反应明显:黄金价格跳升,韩元汇率下挫,欧、美股市低开,VIX指数也有明显回升。这些风险因素能否成为国内债市的“止跌剂”呢?

我们在此前的报告中已经分析过,虽然从直观上看,避险情绪升级对债券类资产是明显的“利好”,但考虑到人民币本身仍是“风险货币”,全球风险偏好下行对中国国债的影响其实要考虑资金避险和资金回流发达经济体两种效应的叠加,因此中国国债的“避险属性”并不明显。我们回顾过去几次比较典型的“市场恐慌”窗口期(VIX指数上行幅度超过10),分别是“德银冲击”(2016年2月)、“英国退欧冲击”(2016年6月)以及美联储首次加息冲击(2015年12月)。可以看到,美债与风险资产的“跷跷板”效应比较显著,当VIX指数大幅抬升时,美债收益率一般都会出现明显的下行;但中国国债收益率对避险情绪的反应不明显,往往会出现“先上后下”的走势且最大下行空间就在5bp附近。因此,即使全球市场再次进入“risk-off”,也未必会对中国国债形成明显的支撑。

债市冲高乏力。昨日,债市表现“先强后弱”,早盘国债期货一度在通胀数据的支撑下冲高,但10点30分以后明显乏力回落,TF1712和T1712双双收阴,分别小幅下跌0.05%和0.02%。一级市场方面,2Y、5Y国债招标,认购倍数反应需求尚可,中标利率与二级市场基本持平。二级市场方面,现券收益率变动不大,10Y国债、国开小幅上行1bp以内。股市继续表现良好,特别是中上游周期股继续大涨。商品市场继续强势表现,代表性品种沪铝大涨5%,螺纹钢涨幅也超过2%。

【货币市场:资金面先紧后松】

资金面先紧后松。昨日,央行公开市场进行1400亿逆回购操作(7天700亿,14天700亿),逆回购到期1400亿,资金零投放零回笼。隔夜利率上行1bp至2.90%,7D利率下行4bp至3.25%,14D利率下行2bp至3.68%。长端Shibor1M维持在3.88%,Shibor3M上行1bp至4.28%。交易量较上个交易日略有减少,其中隔夜较上个交易日减少846.62亿,7D增加527.08亿,14D减少84.60亿。交易所资金GC001加权平均利率上行2bp至3.06%,GC007加权平均利率下行4bp至3.34%。

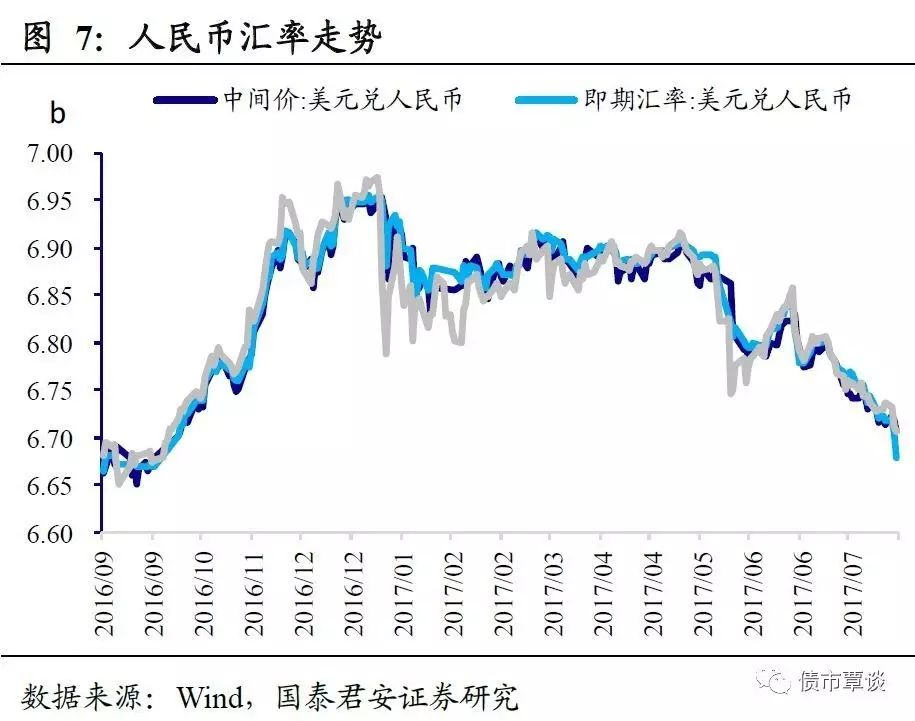

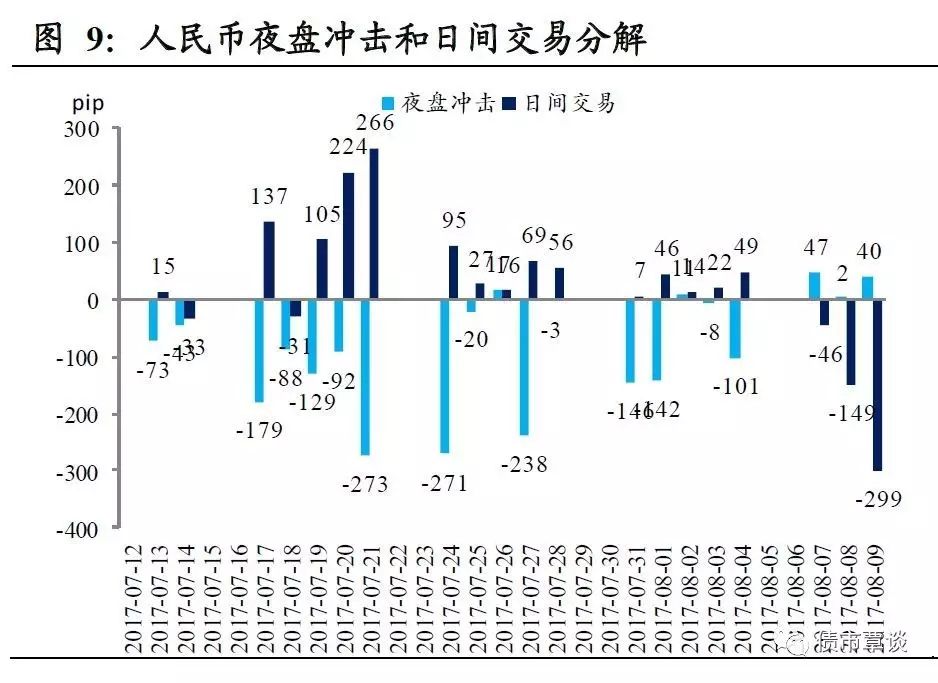

在岸人民币大幅升值。截至昨日20:30,美元兑人民币在岸即期汇率下行275bp至6.6760;美元兑人民币离岸即期下行145bp,高于在岸129bp为6.6959;离岸人民币12个月远期汇率为6.8337。

【利率债市场:收益率震荡上行】

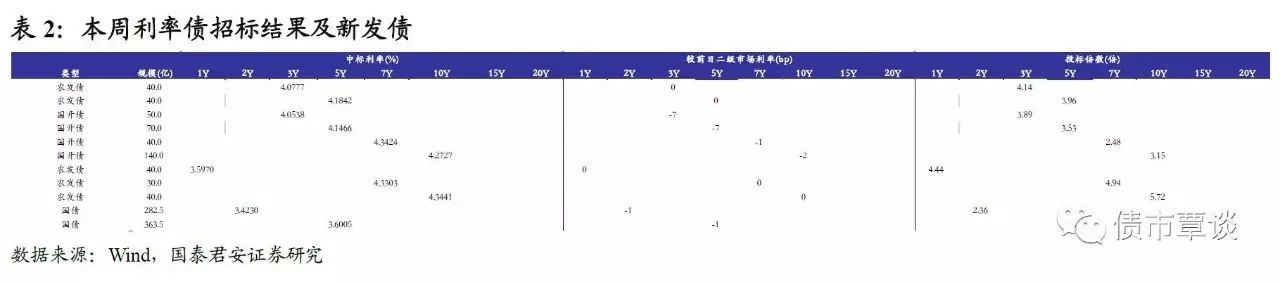

发行需求强劲。昨日发行国债646亿,2Y、5Y加权中标利率分别为3.4230%、3.6005%。其中,2Y、5Y国债中标利率均低于前日二级市场利率1bp。2Y、5Y国债投标倍数分别2.36、3.16倍。昨日发行农发债110亿,3Y、7Y、10Y加权中标利率分别为3.5970%、4.3303%、4.3441%。其中,3Y、7Y、10Y农发债中标利率均与前日二级市场利率持平。3Y、7Y、10Y农发债投标倍数分别4.44、4.94、5.72倍。

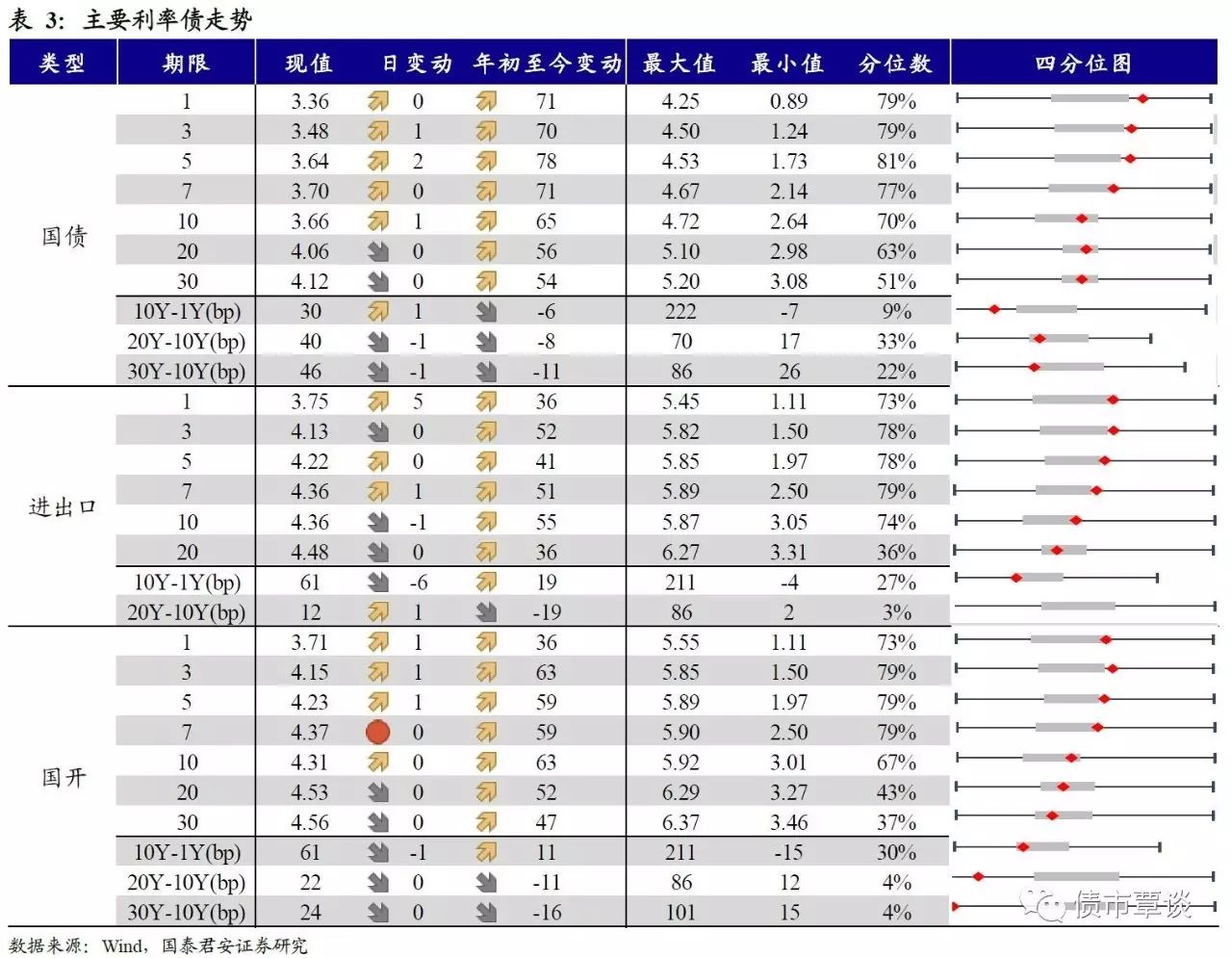

收益率震荡上行。国债1Y维持在3.36%、5Y上行2bp至3.64 %、10Y上行1bp至3.66%。进出口债1Y上行5bp至3.75%、5Y上行1bp至4.22%、10Y下行1bp至4.36%。国开债1Y上行1bp至3.71%、5Y上行1bp至4.23%、10Y维持在4.31%。

国债期货弱势震荡。5年期国债期货主力合约TF1709收于97.050,下跌0.12%;TF1712收于97.250元,下跌0.05%;TF1803收于97.415元,上涨0.01%;10年期国债期货主力合约T1709报收94.505元,上涨0.04%。

【信用债市场:收益率普遍上行】

收益率普遍上行。昨日短融交投活跃,主要参与机构类型为基金和银行,成交主要集中在3个月以内和5个月左右的AAA短融产品。中票交投较为活跃,银行资管和基金为主要买盘。企业债交投较为活跃,基金、保险、券商和券商资管均有参与。中债中短期票据收益率曲线(AAA)1Y上行2bp至4.43%,3Y上行1bp至4.59%,5Y上行3bp至4.68%。成交活跃的公司债中,AA+的12冀东02收益率下行0.05bp;A+级的12东锆债收益率下行5.14bp。

信用利差全线走扩。除了1YAA-级信用利差收窄4bp,1Y各评级信用利差均扩大2bp,3Y、5Y各评级信用利差均扩大1bp。其中,1年期AA及以上品种信用利差均处于09年至今25%-45%分位数水平,3年期中票AA+及以上品种信用利差均处于20%-30%分位数水平,5年期中票AA+及以上品种信用利差均处于10%-20%分位数水平;AA-级3年期和5年期信用利差所处分位数分别为18%、18%。

【转债及交换债市场:中证转债指数小幅下跌】

昨日,中证转债指数下跌0.91%。在涨跌幅排行榜中,永东转债涨幅居前,上涨0.97%;和国贸转债和骆驼转债跌幅居前,分别下跌3.76%和1.67%。

【股票及商品市场:沪深涨跌互现,商品全面上涨】

沪深涨跌互现。上证综指跌0.19%,深证成指涨0.46%,创业板指涨0.04%。食品饮料、采掘、有色金属涨幅居前,分别上涨2.98%、2.98%和2.19%。概念板块中,稀土和二胎政策概念涨幅居前,分别上涨3.79%、1.82%,次新股继续低迷,下跌0.75%。

大宗商品全面上涨。相对前一交易日结算价,黑色系的焦煤、焦炭、螺纹钢、动力煤、铁矿石分别上涨4.46%、3.42%、2.27%、1.67%、0.98%;有色板块的铝、白银、铜、黄金分别上涨5.02%、1.23%、1.08%、0.18%;化工品的甲醇、PTA、PVC分别上涨1.90%、1.38%、1.23%;农产品的鸡蛋、玉米、棉花、豆粕分别上涨3.07%、2.08%、0.66%、0.53%。

国泰君安证券研究所 固定收益研究 覃汉/刘毅/高国华/尹睿哲/肖成哲/王佳雯

GUOTAI JUNAN Securities FICC Research

国泰君安固定收益研究团队力求为您提供最及时、最深入、最前瞻的独到见解和观点,请长按上方图片识别二维码关注我们!