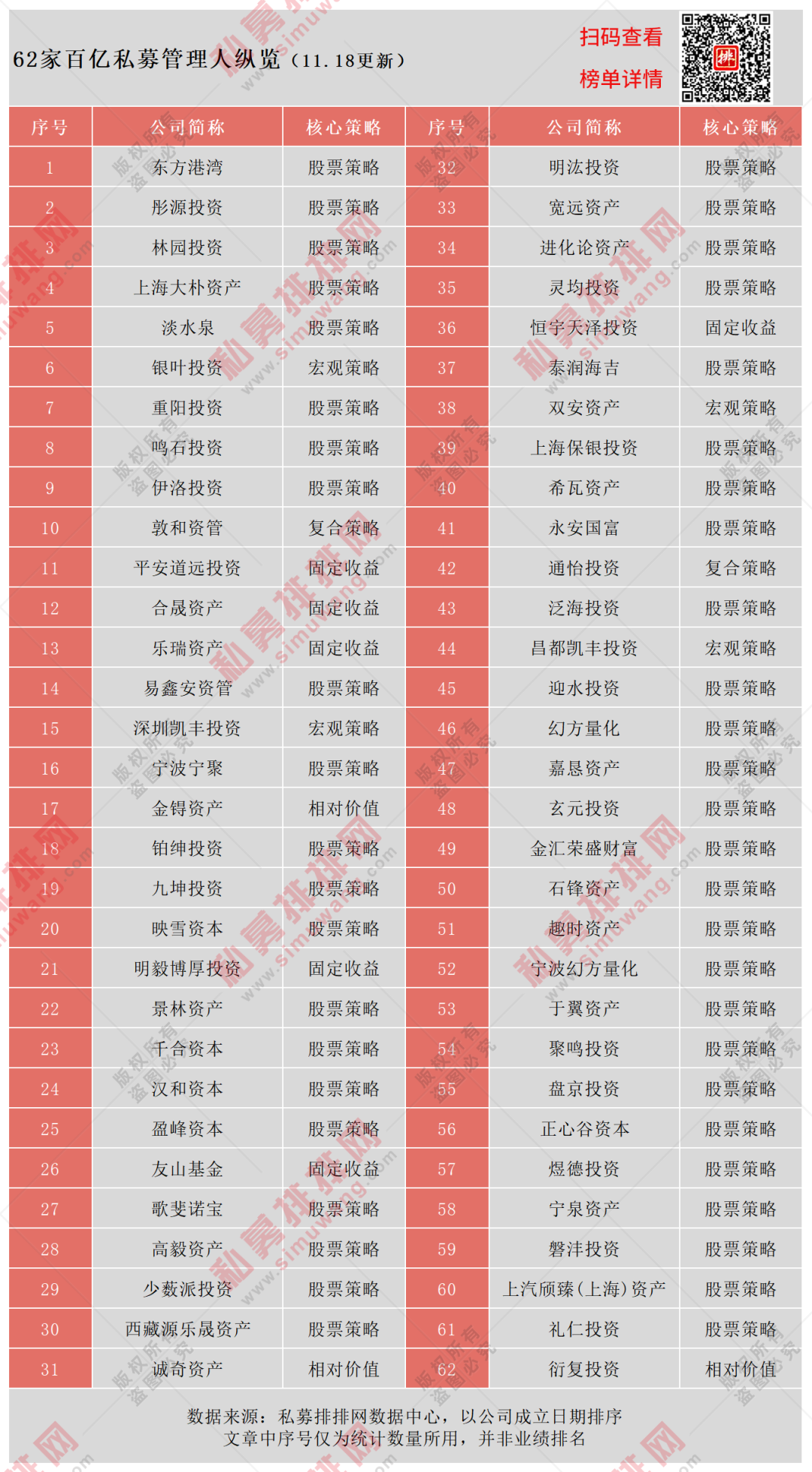

根据私募排排网不完全统计,截至发稿,国内百亿证券类百亿私募管理人数量为62家。

与前三季度百亿私募数量相比,已有4家机构前10月不在百亿之列,同时新增13家百亿私募,百亿私募净增长9家。新增的13家分别为

伊洛投资

、

衍复投资

、

玄元投资

、

希瓦资产

、

通怡投资

、

泰润海吉

、

上海大朴资产

、

聚鸣投资

、

诚奇资产

等。

需要注意的是,下文所述私募规模数据与协会备案规模一致。

文中提及的百亿私募需同时满足:机构类型为证券类私募管理人、管理的产品类型以证券投资基金为主。若同一法人名下有两家(或以上)私募机构,规模与业绩均不进行合并统计。百亿私募所在城市字段以中国基金业协会登记的机构实际办公地址为准,非注册地址。

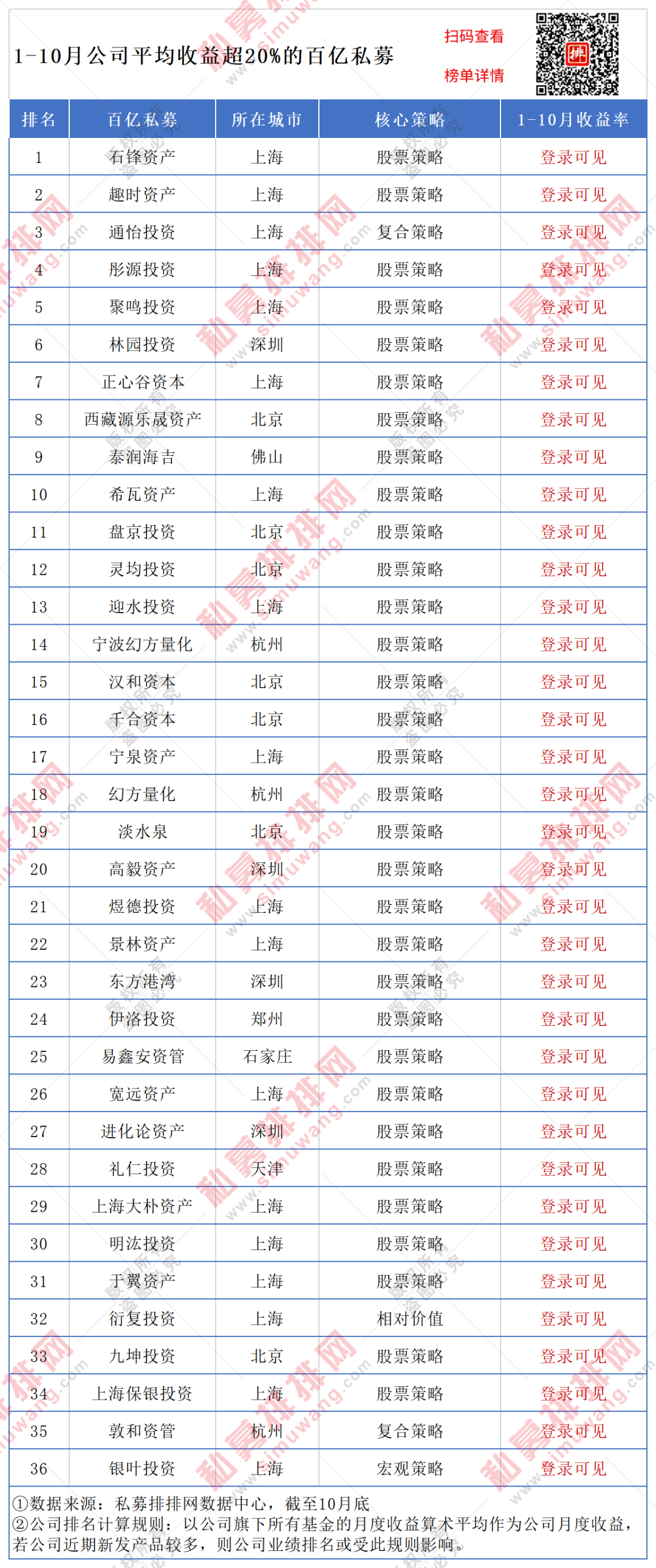

36家百亿私募平均收益超20%,

石锋资产蝉联冠军

百亿私募备受市场关注,虽然行业流传“规模是业绩魔咒”的传说,但是百亿私募今年以来收益分外亮眼。

根据私募排排网不完全统计,

百亿私募前10月平均收益28.31%,

较上月提升4.98个百分点,

其中股票策略百亿私募平均收益达到31.90%。

虽然年内依旧有1家百亿私募业绩出现亏损,但是根据私募排排网的观察,该百亿私募近两年并未备案新产品。若将此百亿私募排除在外,近期有产品发行的百亿私募年内均全部实现了正收益。

从高收益私募来看,

36家百亿私募前十月平均收益超过20%,其中有6家百亿私募平均收益更是超过50%

,最高收益超过

**

%

。具体来看,前十月公司平均收益超过50%的五家百亿私募分别是

石锋资产

、

趣时资产

、

通怡投资

、

彤源投资

、

聚鸣投资

、

林园投资

。上述五家高收益私募均为今年晋级百亿,且年内收益分别达到

****%、****%、****%、****%、****%、****%

。(获取百亿私募最新收益详情,可

点击文末

阅读原文

)

从百亿私募核心策略来看,股票策略多头冠军由

石锋资产

摘取,复合策略冠军由

通怡投资

获得,

银叶投资

不仅是百亿宏观策略冠军,也是百亿宏观策略私募中唯一平均收益超20%的机构;

灵均投资

则是百亿量化私募冠军。

今年前10月百亿私募收益总冠军不变,依旧是

石锋资产

蝉联。石锋资产成立于2015年,目前已取得投顾资质,且为协会观察会员。石锋资产推崇产业研究推动的投资,自上而下通过宏观研究挖掘宏观经济中的关键点,在关键点上进行自下而上的盈利模式研究。

另从百亿量化私募来看,截至11月初,国内百亿量化已经达到10家,其中

诚奇资产

、

衍复投资

为近期新晋百亿。

值得注意的是,虽然从备案主体来看有10家百亿量化机构,但是

宁波幻方量化

与

幻方量

化

运营团队一致。如果按公司背后的投研团队来划分,也可理解为目前市场上百亿量化私募为9家。

2020年百亿私募数量出现井喷式增长,截至发稿,国内证券类百亿私募已经达到62家,接近一半数量为今年新晋百亿。

至于百亿级私募大举扩容的原因,

华炎投资副总裁蔡武津

分析认为原因有三:

首先,市场赚钱效应凸显

,A股结构性行情的背景下,私募机构的赚钱效应会比个人投资者高,个人投资者对结构性行情的把握没私募机构有优势。

其

次,银行理财产品和货币基金的收益率下降

,对权益类市场产品的吸引力显著提升。

最后,头部私募效应,

头部私募具有品牌知名度,叠加A股结构性行情以及银行理财产品收益率的下降,头部私募规模增速速度更快。

新晋百亿量化私募的

诚奇资产创始人何文奇

也表示,受益于整体金融市场,特别是A股量化对冲投资领域的发展,诚奇资产管理规模10月底突破百亿。

资金主要来源为机构类投资资金与银行、券商代销资金,各占40%以上

,还有少量通过公司自主直销的个人投资者。

百亿量化私募冠军

灵均投资

今年规模也是从200亿翻倍至400亿,不过公司

董事长蔡枚杰

表示,近一年灵均投资一直在积累内功,今年下半年才开始扩容,在规模增长的同时,超额收益也在增长。蔡枚杰直言,

今年的目标是增长到500亿以上。

同为10月新晋百亿的

伊洛投资

也表示,

公司规模增长的主要原因是

选股逻辑受到投资者较高的青睐

,因此无论在募集资金,还是业绩表现层面,均为公司带来相当大的贡献。

无论是从私募机构数量,还是私募管理规模来看,上海、深圳、北京三地被视为国内私募重镇。从百亿私募的所在城市分布来看,既有私募重镇地区的发力增长,非私募重镇地区同样百花齐放。

从数量占比来看,来自私募重镇地区的百亿私募共50家,占比高达80.65%