1.科通芯城暴跌26% 被指“横跨十年的世纪骗案”;

2.科通芯城横跨10年的世纪骗案;

3.港股科通芯城遭做空 两基金一季末重仓持有;

4.科通芯城遭机构沽空跌22% 董事长称已报警;

5.一小时大跌26%!五大核心质疑“空袭”科通芯城;

6.慧聪网曾斥1.5亿认购科通芯城 已沽大部分;

7.港股科通芯城遭做空急跌22%,董事长称经得起考验

集微网推出集成电路微信公共号:“天天IC”,重大新闻即时发布,天天IC、天天集微网,积微成著!点击文章末端“

阅读原文

”或长按 laoyaoic 复制微信公共号搜索添加关注。

1.科通芯城暴跌26% 被指“横跨十年的世纪骗案”;

集微网小编:慧聪网昨天发布公告,在科通芯城上市时,即2014年7月18日,香港慧聪以1.55亿港元,获配发3,875.8万股科通芯城,约占当时已发行股本的2.82%,每股作价4元。公司表示,已出售了所持有的大部分科通芯城股份,平均出售價約每股11.9元,目前尚持有約1,300萬股科通芯城股份。慧聪网这么着急与科通芯城撇清关系,显然是不希望股价受到牵连。

来源:中国基金报

飞流直下三千尺,这次说的是港股科通芯城的股价。

港股科通芯城遭做空 股价还有95%下跌空间?

北京时间22日下午消息,港股科通芯城(00400.HK)遭做空,盘中一度大跌逾26%,公司于下午约14:49紧急停牌,截至停牌股价跌22%,报7.8港元每股。

一家名为“烽火研究”的机构在其网站发布了科通芯城的沽空报告《横跨10年的世纪骗案》,通过科通芯城网上数据及工商资料,质疑科通芯城营收情况造假。认为其只是又一家瑞银为大家带来的造假公司,估算科通芯城每股价值0.53港元,对比现时股价有95%的下跌空间。

据证券时报称,科通芯城董事长康敬伟接受记者采访时回应称:“终于收到了第一份做空报告,对方假装研究机构在国内,我们第一时间向深圳警方报案,同时我们会坚定回购。”

公开资料显示,科通芯城成立于2010年,是中国首家面向中小企业的IC元器件自营电商,隶属科通集团。科通集团创建于1995年,2005年在美国纳斯达克上市。2014年7月18日,科通芯城正式在港交所挂牌交易。

这是烽火研究发布的第一篇做空报告。该公司官网显示,烽火研究成立的目的是揭发金融罪案,而不是利润。所以他们并没有运营任何基金,也不接受任何投资。但是,为了支持他们日常的运作及有足够的资金作尽职调查,他们或许会沽空他们覆盖的公司。

该机构称,其团队由一群退休人士组成,以往曾担任不同的职位包括监管机构人员、基金经理、投资银行家、律师及审计师,团队的基地为新加坡。

58页做空报告摘要 横跨10年的世纪骗案

烽火研究这篇以《横跨10年的世纪骗案》为题的报告中,烽火研究列出了科通芯城的七点问题,称该公司不但夸大收入及净利润,其线上平台Cogobuy.com 及所谓的“中国最大的硬件创新平台”硬蛋也完全是一个骗局。

科通芯城(港股代码:400)

横跨10年的世纪骗案|2017年5月22日|首次覆盖

我们在这里为大家带来又一家由瑞银保荐的港股上市公司—科通芯城。瑞银在港股市场威名远播,以保荐造假企业而闻名,其业绩包括中国森林、中金再生、博士蛙及天合化工等。科通芯城于2014 年 7 月在港股上市,由瑞银担任独家保荐人,并声称自己为最大的集成电路(简称 IC)及其他电子元器件交易型电商平台。

我们调查发现,科通芯城不但夸大收入及净利润,其线上平台Cogobuy.com 及所谓的“中国最大的硬件创新平台”硬蛋也完全是一个骗局。我们将在此报告中展示相关证据,包括网上流量数据及工商档案等,以证明我们对科通芯城的指控。

1. 一个从不更新、无法浏览一周及流量接近零的线上平台

从四月十八日至四月二十六日,Cogobuy.com一直无法浏览更无任何维护。独立的网页流量及排名提供者均显示Cogobuy.com及硬蛋网相比其对手在流量排名敬陪末席。Cogobuy.com自2014年上市起鲜有更新,并充满漏洞和错误。所谓的创业家物联网平台硬蛋网更是充满看似由内部员工所伪造的假项目。我们相信科通芯城声称的216.5亿人民币GMV大部份是虚假的。

正如管理层所说,科通芯城作为一站式平台方便中小型客户在线上采购,同时此线上平台也是公司持续快速增长的主要动力。我们不认为中小型客户可以在这样一个设计差劣、过时及不稳定的平台上找到需要的产品,亦认为绝大多数科通芯城的总商品交易额根本并不存在,其线上平台完全无法支撑科通芯城的快速增长故事,因此相关快速增长根本毫不真确。

我们观察到在整个4月间只有3个众测或众筹项目(第二及第三个实质上是同一项目,只是一个为众测,另一个为众筹),同时网站流量亦极低(少于百个申请人数)。我们无法理解为何一个月均新增 930 个项目的平台在4月只有3个众测或众筹项目。硬蛋的情况更与其他中国创新平台如京东金融等产生巨大对比。

我们相信公司很快便会删除所有可疑的请求,因此已在附录一中载有2017年4月的所有请求。我们对这些诡异请求背后是否存在任何创新深表怀疑,亦不能理解这些请求如何为硬蛋在2016年产生人民币51.85亿元总商品交易额。

即使我们将这些可疑请求当作IoT项目,2017年4月亦只有117个项目,与公司披露折算得出每月930个项目有极大差距。重要的是,安排一名中国员工创建虚假需求的巨大可能性让人不禁对公司的道德水平产生怀疑。

康先生现时重施旧技,更声称会在将来把硬蛋分拆在中国内地上市 ,但我们认为中国证监会是绝不会让如此骗局在中国重施。我们相信硬蛋只是一个科通芯城为吸引无辜投资者以拉升股价的泡沫,其披露的人民币51.85亿元总商品交易额绝大部分根本并不存在。

2. 工商档案与披露数字有重大差异

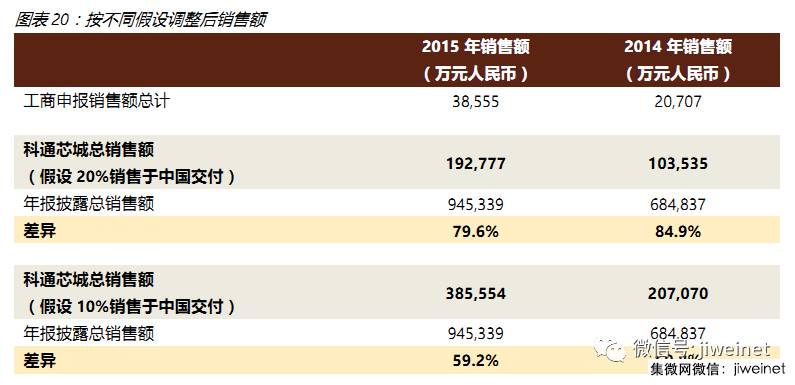

我们取得了科通芯城的工商档案,并发现其工商档案上的收入数字与年报上披露的收入数年有重大差异。即使我们在使用最保守的假设下,工商档案所引申的收入数字仅仅是年报披露的收入的四成。而且,工商档案上的纳税数字也只是年报上披露的内地所得税支出的三成,进一步确认科通芯城虚增收入及利润。

结合上述情况,我们认为科通芯城的收入分布非常可疑。即使我们相信科通芯城九成的收入是来自香港,工商申报的数字仍与公司披露的有近 60%的差异。我们相信科通芯城的业务只是一场骗局,如同其他此前众多在港股及美股被揭发的丑闻一样。

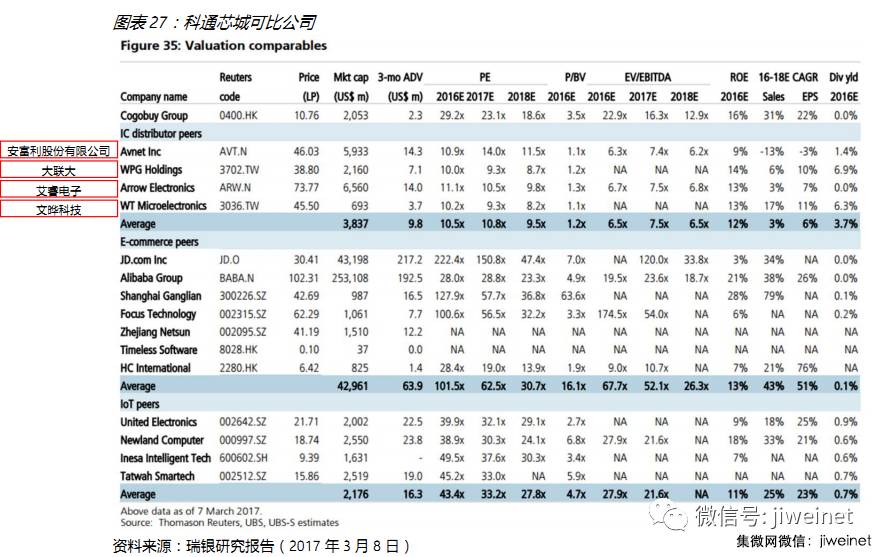

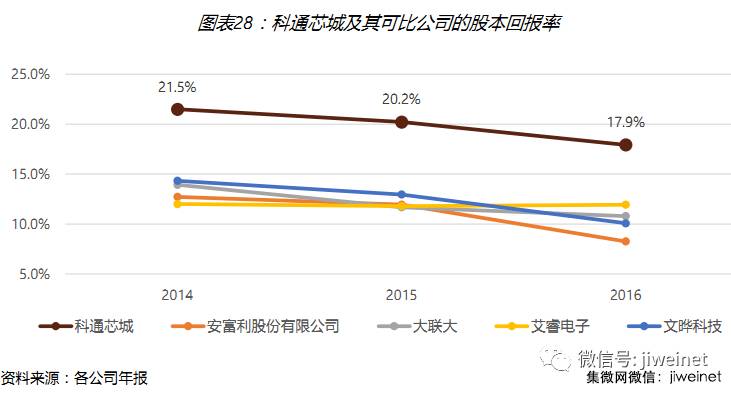

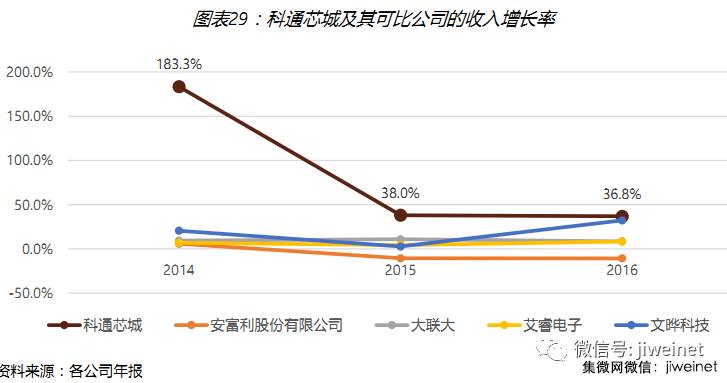

3. 表现远超行业,增长率及回报率也是同行望尘莫及

科通芯城的股本回报率近四年来一直在20%左右,远高于同行及很多的其他行业。其收入和净利润的增长率也是远胜同行。科通芯城指出其高增长率是因为线上平台的一站式服务带动,但我们已在第一点中证明其所谓的线上平台只是一个骗局,我们认为如此高速的增长是虚构的。

4. 净利润与现金流19亿人民币的差距

即使在净利润的高速增长下,公司的经营现金流大多是负数及远少于净利润。从2011至2016年,科通芯城的净利润总额为12.3亿人民币,但其调整后经营活动所得现金仅为负6.7亿人民币。相差的19.0亿人民币大多是由贸易及其他应收款与存货组成,而贸易及其他应收款与存货的增长率比净利润的增长率还要高。科通芯城的前身,CogoGroup亦有类似的现象。如我们所料,科通芯城及CogoGroup十二年来也是坚守零派息的政策。

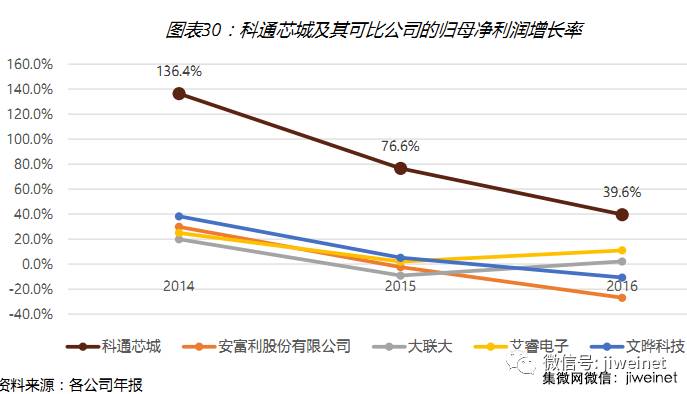

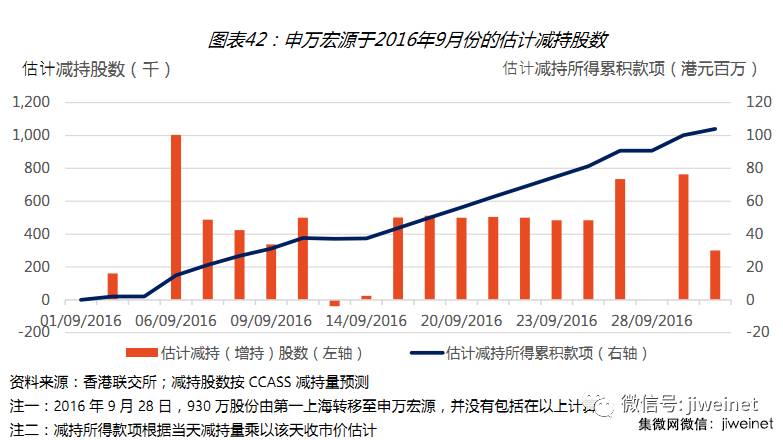

5. 可疑的股本回购而回购的股份大多来自数个户口

公司一直使用高价回购股份作为回报股东的借口,但我们在CCASS的分析显示大部份的股份回购其实只是来自数个户口。这些户口究竟与科通芯城的控股股东有什么关连让人高度怀疑。我们认为这些高价股份回购只是用来协助控股股东的友好人士高位减持。

我们看到Cogo Group于8年美国上市其间净利润与自由现金流的差距高达9.90亿人民币。除了2006年(该年Cogo Group在吸引投资者应购配售的新股)外,Cogo Group的自由现金流多年来远低于净利润。Cogo Group 的自由现金流在8年内有6年是负数,而净利润却在8年内有7年是正数。

令人大吃一惊的是,投资者 X 透过第一上海和渣打银行减持的股数已经占了科通芯城同一期间回购股份的三分之二。

6. 于美国上市并恶名昭彰的前身CogoGroup

大部份今天科通芯城的资产也是来自其前身CogoGroup.CogoGroup于2004年于美国纳斯达克借壳上市。其后控股股东在CogoGroup业绩蒸蒸日上时从72.6%减持至32.4%。我们在期间发现众多可疑的交易来将现金从上市公司转移。经历多番资产剥离,今天CogoGroup尚在极度不流通的美国场外柜台交易系统(OTCBB)中进行交易,股价更低于0.1美元,不足当年历史高位的百分之一。

上述于美股的丰功伟绩相信可令各位投资者对康敬伟先生的风格有初步了解,我们相信科通芯城只会是上述美股公司的复制品。我们发现 Cogo Group 与科通芯城有诸多相同之处,包括吹嘘新兴概念(Cogo 3.0与现在的硬蛋网)、利用应收款项与存货来解释消失现金、零派息政策、神速增长、同一管理层等。我们相信与 Cogo Group 一样,康敬伟先生在股价进一步上涨后便会开始出售其股份,更或许已经通过控制的人头透过股份回购减持(请参考“五、神秘的股份回购:最大的股份回购中三分二的股份来自两个户口”)。我们认为今天投资科通芯城,就如同投资十年前的 Cogo Group,最终只会让你剩下一张废纸。

7. 无产业投资者问津的配售

科通芯城在2016年9月完成配售新股。虽然有大股东的保底,理论上除了在大股东破产的情况下投资者才会录得亏损,但该次配售仍然认购不足,更没有任何产业投资者的认购,显示了产业投资者对科通芯城悲观的态度。

综合考虑上述证据,我们认为科通芯城只是又一家瑞银为大家带来的造假公司,我们估算科通芯城每股价值0.53港元,对比现时股价有95%的下跌空间。

基金一季末持有获多机构推荐

基金君发现,有多家机构在今年推荐该股,一季度还有基金重仓持有。

据了解,科通芯城于2014年7月在港股上市,由瑞银担任独家保荐人,声称为最大的集成电路及其他电子元器件交易型电商平台。

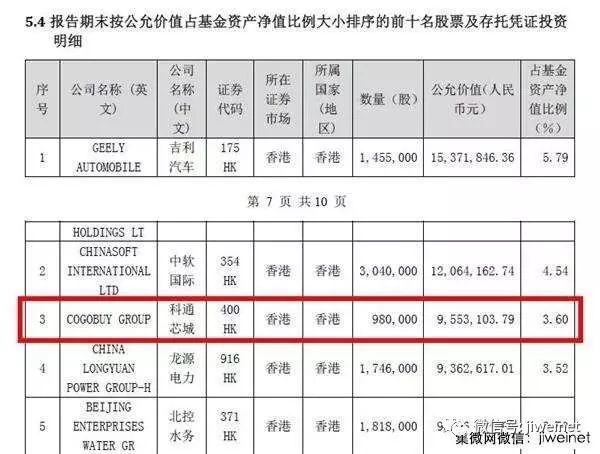

作为港股不多的互联网公司,一些主题基金在配置港股资产时或看好该电子元器件交易的平台。记者查阅基金一季度持有的前十大重仓股发现,上海某中型基金公司持有科通芯城,一只基金在一季度末持有98万股,占基金资产值比例为3.60%,公允价值955.31万元,为第三大重仓股。

另一基金在一季度末持有28.4万股,占基金资产净值比例为7.31%,公允价值为276.84万股,为第二大重仓股,与腾讯、阿里巴巴等持仓比例相近。

其中一只基金在2016年年报中表示,“我们拟综合宏观面和上市公司基本面的趋势,选择适当的买卖时点,利用海外市场的波动侧重投资有扎实基本面支撑的海外中概股龙头和估值仍有上升空间的港股中小市值TMT股票。”

香港市场比较青睐地产、金融和零售等行业,国内互联网行业个股选择在港上市的不多。目前,港交所行业分类下的电子商贸及互联网服务包括的个股有21只,包括腾讯控股、美图公司、慧聪网、贸易通等,其中科通芯城以115亿港元市值列第3位,即使在港股整个资讯科技行业,科通芯城也列前20位。

值得注意的是,该股作为市值规模居前的互联网概念港股,同时还是沪港通标的,有多家卖方机构推荐该股。今年,中金公司、安信国际等机构均有发布研究报告,推荐或给予该股买入评级。

依据科通芯城2017年一季度报告,公司业绩增长亮眼。公司收入达到人民币32.7亿元,同比增长35%;净利润达到人民币1.20亿元,同比增长42%,对应每股盈利0.09元。

该股遭做空后,今年累计下跌33.33%,列香港联交所今年以来下跌幅度排行前10,今年跌幅最大的为前段时间遭机构做空的辉山乳业。

2.科通芯城横跨10年的世纪骗案;

我们在这里为大家带来又一家由瑞银保荐的港股上市公司—科通芯城[股评]。瑞银在港股市场威名远播,以保荐造假企业而闻名,其业绩包括中国森林、中金再生、博士蛙及天合化工等。科通芯城于2014 年 7 月在港股上市,由瑞银担任独家保荐人,并声称自己为最大的集成电路(简称 IC)及其他电子元器件交易型电商平台。

我们调查发现,科通芯城不但夸大收入及净利润,其线上平台Cogobuy.com 及所谓的“中国最大的硬件创新平台”硬蛋也完全是一个骗局。我们将在此报告中展示相关证据,包括网上流量数据及工商档案等,以证明我们对科通芯城的指控。

以阅读完整报告,以下是报告内容的摘要:

1. 一个从不更新、无法浏览一周及流量接近零的线上平台

从四月十八日至四月二十六日,Cogobuy.com一直无法浏览更无任何维护。独立的网页流量及排名提供者均显示Cogobuy.com及硬蛋网相比其对手在流量排名敬陪末席。Cogobuy.com自2014年上市起鲜有更新,并充满漏洞和错误。所谓的创业家物联网平台硬蛋网更是充满看似由内部员工所伪造的假项目。我们相信科通芯城声称的216.5亿人民币GMV大部份是虚假的。

正如管理层所说,科通芯城作为一站式平台方便中小型客户在线上采购,同时此线上平台也是公司持续快速增长的主要动力。我们不认为中小型客户可以在这样一个设计差劣、过时及不稳定的平台上找到需要的产品,亦认为绝大多数科通芯城的总商品交易额根本并不存在,其线上平台完全无法支撑科通芯城的快速增长故事,因此相关快速增长根本毫不真确。

我们观察到在整个 4 月间只有 3 个众测或众筹项目(第二及第三个实质上是同一项目,只是一个为众测,另一个为众筹),同时网站流量亦极低(少于百个申请人数)。我们无法理解为何一个月均新增 930 个项目的平台在4月只有3个众测或众筹项目。硬蛋的情况更与其他中国创新平台如京东金融等产生巨大对比。

我们相信公司很快便会删除所有可疑的请求,因此已在附录一中载有 2017 年 4 月的所有请求。我们对这些诡异请求背后是否存在任何创新深表怀疑,亦不能理解这些请求如何为硬蛋在2016 年产生人民币51.85 亿元总商品交易额。

即使我们将这些可疑请求当作 IoT 项目,2017 年 4 月亦只有 117 个项目,与公司披露折算得出每月 930个项目有极大差距。重要的是,安排一名中国员工创建虚假需求的巨大可能性让人不禁对公司的道德水平产生怀疑。

康先生现时重施旧技,更声称会在将来把硬蛋分拆在中国内地上市 ,但我们认为中国证监会是绝不会让如此骗局在中国重施。我们相信硬蛋只是一个科通芯城为吸引无辜投资者以拉升股价的泡沫,其披露的人民币 51.85 亿元总商品交易额绝大部分根本并不存在。

2. 工商档案与披露数字有重大差异

我们取得了科通芯城的工商档案,并发现其工商档案上的收入数字与年报上披露的收入数年有重大差异。即使我们在使用最保守的假设下,工商档案所引申的收入数字仅仅是年报披露的收入的四成。而且,工商档案上的纳税数字也只是年报上披露的内地所得税支出的三成,进一步确认科通芯城虚增收入及利润。

结合上述情况,我们认为科通芯城的收入分布非常可疑。即使我们相信科通芯城九成的收入是来自香港,工商申报的数字仍与公司披露的有近 60%的差异。我们相信科通芯城的业务只是一场骗局,如同其他此前众多在港股及美股被揭发的丑闻一样。

3. 表现远超行业,增长率及回报率也是同行望尘莫及

科通芯城的股本回报率近四年来一直在20%左右,远高于同行及很多的其他行业。其收入和净利润的增长率也是远胜同行。科通芯城指出其高增长率是因为线上平台的一站式服务带动,但我们已在第一点中证明其所谓的线上平台只是一个骗局,我们认为如此高速的增长是虚构的。

4. 净利润与现金流19亿人民币的差距

即使在净利润的高速增长下,公司的经营现金流大多是负数及远少于净利润。从2011至2016年,科通芯城的净利润总额为12.3亿人民币,但其调整后经营活动所得现金仅为负6.7亿人民币。相差的19.0亿人民币大多是由贸易及其他应收款与存货组成,而贸易及其他应收款与存货的增长率比净利润的增长率还要高。科通芯城的前身,CogoGroup亦有类似的现象。如我们所料,科通芯城及CogoGroup十二年来也是坚守零派息的政策。

5. 可疑的股本回购而回购的股份大多来自数个户口

公司一直使用高价回购股份作为回报股东的借口,但我们在CCASS的分析显示大部份的股份回购其实只是来自数个户口。这些户口究竟与科通芯城的控股股东有什么关连让人高度怀疑。我们认为这些高价股份回购只是用来协助控股股东的友好人士高位减持。

我们看到 Cogo Group 于 8 年美国上市其间净利润与自由现金流的差距高达 9.90 亿人民币。除了 2006 年(该年Cogo Group在吸引投资者应购配售的新股)外,Cogo Group的自由现金流多年来远低于净利润。Cogo Group 的自由现金流在 8 年内有 6 年是负数,而净利润却在 8 年内有 7 年是正数。

令人大吃一惊的是,投资者 X 透过第一上海[股评]和渣打银行减持的股数已经占了科通芯城同一期间回购股份的三分之二。

6. 于美国上市并恶名昭彰的前身CogoGroup

大部份今天科通芯城的资产也是来自其前身CogoGroup。CogoGroup于2004年于美国纳斯达克[股评]借壳上市。其后控股股东在CogoGroup业绩蒸蒸日上时从72.6%减持至32.4%。我们在期间发现众多可疑的交易来将现金从上市公司转移。经历多番资产剥离,今天CogoGroup尚在极度不流通的美国场外柜台交易系统(OTCBB)中进行交易,股价更低于0.1美元,不足当年历史高位的百分之一。

上述于美股的丰功伟绩相信可令各位投资者对康敬伟先生的风格有初步了解,我们相信科通芯城只会是上述美股公司的复制品。我们发现 Cogo Group 与科通芯城有诸多相同之处,包括吹嘘新兴概念(Cogo 3.0与现在的硬蛋网)、利用应收款项与存货来解释消失现金、零派息政策、神速增长、同一管理层等。我们相信与 Cogo Group 一样,康敬伟先生在股价进一步上涨后便会开始出售其股份,更或许已经通过控制的人头透过股份回购减持(请参考”五、神秘的股份回购:最大的股份回购中三分二的股份来自两个户口”)。我们认为今天投资科通芯城,就如同投资十年前的 Cogo Group,最终只会让你剩下一张废纸。

7. 无产业投资者问津的配售

科通芯城在2016年9月完成配售新股。虽然有大股东的保底,理论上除了在大股东破产的情况下投资者才会录得亏损,但该次配售仍然认购不足,更没有任何产业投资者的认购,显示了产业投资者对科通芯城悲观的态度。

综合考虑上述证据,我们认为科通芯城只是又一家瑞银为大家带来的造假公司,我们估算科通芯城每股价值0.53港元,对比现时股价有95%的下跌空间。

新浪港股

3.港股科通芯城遭做空 两基金一季末重仓持有;

互联网概念港股科通芯城遭遇做空,昨日下跌22%。证券时报记者发现,有多家机构在今年推荐该股,一季度还有基金重仓持有。

据了解,科通芯城被称为最大的集成电路及其他电子元器件交易型电商平台,于2014年7月在港股上市,由瑞银担任独家保荐人。

作为港股市场不多的互联网公司,一些主题基金在配置港股资产时或看好该电子元器件交易平台。

记者查阅基金一季报发现,上海某中型基金公司旗下两只基金在一季度末持有科通芯城,其中,一只基金持有98万股,占基金资产净值比例为3.60%,公允价值955.31万元,为该基金第三大重仓股。

另一只基金持有28.4万股,占基金资产净值比例为7.31%,公允价值为276.84万元,为该基金第二大重仓股,与腾讯、阿里巴巴等持仓比例相近。该基金在2016年年报中表示:“我们拟综合宏观面和上市公司基本面的趋势,选择适当的买卖时点,利用海外市场的波动侧重投资有扎实基本面支撑的海外中概股龙头和估值仍有上升空间的港股中小市值TMT股票。”

香港市场比较青睐地产、金融和零售等行业,内地互联网行业个股选择在港上市的不多。目前,港交所行业分类下的电子商贸及互联网服务包括的个股有21只,包括腾讯、美图公司、慧聪网、贸易通等,其中,科通芯城以115亿港元市值位列第三,在港股整个资讯科技行业也能进入前二十位。

值得注意的是,该股作为市值规模居前的互联网概念港股,同时还是沪港通标的,受到多家卖方机构推荐。今年,中金公司、安信国际等机构均发布研究报告,推荐或给予该股买入评级。

名为“烽火研究”的机构发布的《横跨10年的世纪骗案》研究报告称,科通芯城不但夸大收入及净利润,其线上平台Cogobuy.com及所谓的“中国最大的硬件创新平台”硬蛋也完全是一个骗局。报告给予该股“强烈沽售”评级,称目标价为每股0.53港元。报告发布后,科通芯城于昨天下午14点49分起短暂停止交易,股价为7.80港元。

依据科通芯城2017年一季度报告,公司业绩增长亮眼,收入达到人民币32.7亿元,同比增长35%;净利润达到人民币1.20亿元,同比增长42%,对应每股盈利0.09元。

该股遭做空后,今年累计下跌33.33%,位居香港联交所今年以来下跌幅度排行前十,今年跌幅最大的为前段时间遭机构做空的辉山乳业。 证券时报