正文

通常认为,市场本身就是高效的,但大多数公司还是非常重视通过管理或运作的方式来保证每股盈利增长(earnings per share (EPS) growth)以维持稳定的增长。绝大多数情况下,公司会调整股票估值来迎合这样的考虑,例如,保持公司价值与未来现金流现期净值(net present value (NPV) )的一致。

这样的现象在生物制药行业里也随处可见,制药企业不但要考虑EPS增值,还要维持所设的研发投资与销售比率。

如果市场确实在普遍意义上是有效率的,那么,控制研发的支出就显得格外多余了。正确的研发花费不应该与现期的销售额挂钩,除非涉及到药物组合时的药物警戒性。与之相反,恰当的研发支出应该只与研发的质量有关,理论上最优点应该是研发支出的边际投资刚好等于NPV。

虽然理论上我们可以确定最优研发支出额度,但实际操作时,研发善变的特质使得对研发客观准确的估值变得极为困难。这迫使大多数公司更倾向于使用静态规则来确定研发的支出,例如设立研发/销售额比率。

然而,这样固定的规则,根据金融理论推测,可能使公司在销售额较差的年份错过有价值的研发项目,也可能使公司在销售额较好的年份投资较差的研发项目(NPV为负值),更甚者,让投资机会和收入来源之间的关系变得非常不协调。

此外,随时可能发生的技术突破也为这样的算法增加了更多的不确定性,所以我们还应该在考虑收入和投资时加入时间变量,如果我们不这样做,那就意味着公司可能正在用净现值为负的方式来管理收入和投资,例如,固定了研发/销售比后,为了保证每年稳定的收入增长或刻意完成研发支出,公司可能会以过高的价格兼并、收购或购买许可。所以,一味地墨守成规真的能为企业带来效率么?而变化与创造价值之间是否有互通的地方呢?

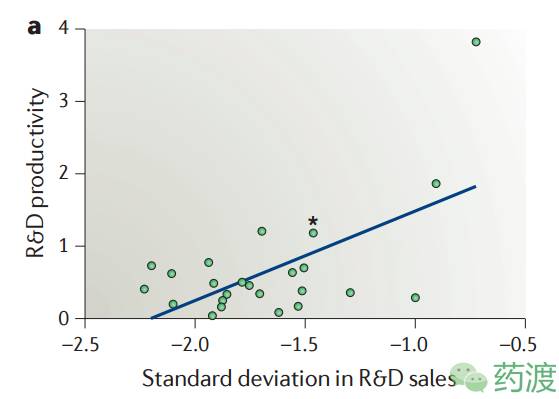

首先,我们要考虑研发/销售比和研发生产率之间的关系。研发生产率,是研发投资的回报率,包含研发得到的全部产品的价值。既自药物获批上市到销售峰值时的总收入对比药物自研究初期(其中可能包括收购其他公司的成本)到获批上市之间的总投入。通过总结26家国际制药企业在2016年的收入数据,总结出现行的计算方式,一整个New therapeutic drug (NTD)项目的平均时长约为12年,且研发生产率每年的变化非常大,在研发与药物获批上市之间一般有4年的间隔(例如,研发在2001-2012区间,NTD在2005-2016区间)。

通过总结数据我们发现,研发/销售比与研发生产率之间并不存在明显关系(图1),而这一结论也印证了为什么当公司以投资机会为导向时更容易做出更好的研发投资决定,而顽固的维持研发投资率不变的企业,要比那些更灵活的企业表现要差(研发/销售额和研发生产率的Tobit回归模型得出结论:P=1e

–8

,R

2

=0.66)。

图1. 统计的26家跨国制药企业十二年间,研发生产率与研发/销售额比,图表x轴以对数刻度方式呈现,下文提到的百健数据以星号形式标出,(图中绿色点为数据点,蓝线为数据拟合线)

第二点需要考虑的是股东总回报(total shareholder return (TSR)),尽管研发生产率直接关系到投资的回报,但是股东们更关系的是TSR,并且,通过TSR可以预测公司未来的表现(TSR与研发/销售额的Tobit回归模型得出结论:P=0.002;R

2