1. 丙烯行业概况

丙烯是最重要的石油化工产品之一,不仅拥有完备的生产工艺,也具有丰富的下游产业链条,近年来,伴随着下游产品聚丙烯、环氧丙烷、聚酯等产品的发展,丙烯作为这些大宗化学商品的主要原料,得到了快速的发展产品。

1.1 丙烯简介

丙烯(propylene)是一种结构式为CH2=CH-CH3的不饱和有机化合物,含有一个双键,分子量42.08。在常温下,丙烯是无色、稍带有甜味的气体。密度0.5139g/cm3(20/4℃),冰点-185.3℃,沸点-47.4℃。它稍有麻醉性,在815℃、101.325kpa下全部分解。易燃,爆炸极限为2%~11%。不溶于水,可溶于有机溶剂,是一种低毒类物质。丙烯是炼油和天然气加工的副产品。在炼油过程中,乙烯,丙烯等化合物可以由裂化相对分子质量较大的烃而产生。

1.1.1 丙烯用途广泛

丙烯不仅可以在烯键上起反应,而且可在甲基上起反应。丙烯用以生产多种重要有机化工原料、合成树脂、合成橡胶及多种精细化学品等。丙烯是三大合成材料(塑料、合成橡胶和合成纤维)的基本原料,主要用来生产聚丙烯,另外丙烯还可用于制取丙烯腈、异丙醇、苯酚和丙酮、丁醇和辛醇、丙烯酸及脂、环氧丙烷和丙二醇、环氧氯丙烷、以及合成甘油等。

1.1.2 丙烯产业链简介

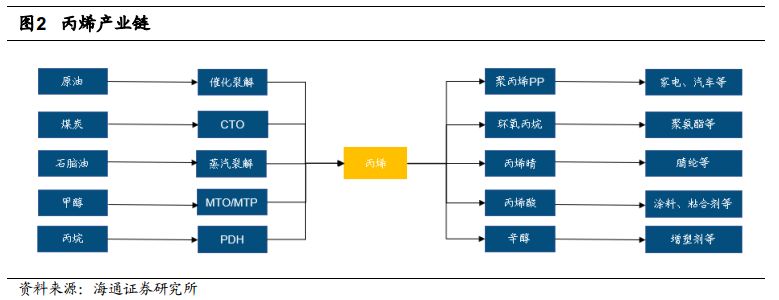

丙烯作为重要的化工原料,其主要生产路线主要有五种:催化裂化、煤制烯烃CTO、蒸汽裂解、甲醇制烯烃MTO,甲醇制丙烯MTP、丙烷脱氢PDH,其下游产品主要有聚丙烯PP、PP粉、环氧丙烷、丙烯腈、丙烯酸和辛醇等。

1.1.3 丙烯生产工艺多样化

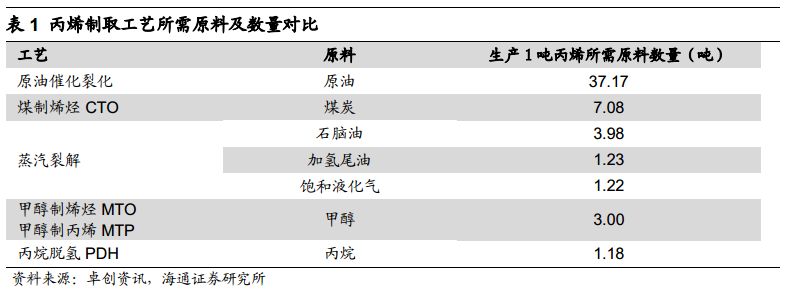

丙烯的制取方法多样,目前工业上常用的丙烯生产工艺有1)原油催化裂化法,37.17吨原油可以生产1吨丙烯;2)煤制烯烃CTO法,7.08吨煤炭可生产1吨丙烯;3)以石脑油、加氢尾油或饱和液化气为原料的蒸汽裂解法,3.98吨石脑油可生产1吨丙烯,1.23吨加氢尾油可生产1吨丙烯,1.22吨饱和液化气可生产1吨丙烯;4)甲醇制烯烃MTO,甲醇制丙烯MTP,3吨甲醇可生产1吨丙烯;5)丙烷脱氢法PDH,1.18吨丙烷可生产1吨丙烯。煤制烯烃(CTO)、甲醇制烯烃(MTO)、丙烷脱氢(PDH)正在和传统的石脑油制烯烃一起,成为中国烯烃生产的主流工艺路线。

原油催化裂化是在催化剂存在的条件下,对石油烃类进行高温裂解来生产乙烯、丙烯、丁烯等低碳烯烃,而且兼产轻质芳烃的过程。煤制烯烃CTO法即煤基甲醇制烯烃,以煤为原料合成甲醇后再通过甲醇制取乙烯、丙烯等烯烃的技术。蒸汽裂解法将原料在高温 (750℃以上)和水蒸气存在的条件下发生分子断裂和脱氢反应,主要目的是制取乙烯、副产品丙烯、丁二烯等低分子烯烃。甲醇制烯烃(Methanol to Olefins,MTO)和甲醇制丙烯(Methanol to Propylene,MTP)是两个重要的C1化工新工艺,以煤或天然气合成的甲醇为原料,借助类似催化裂化装置的流化床反应形式,生产低碳烯烃的化工技术。丙烷选择性催化脱氢生产丙烯(PDH)的技术是异丁烷脱氢生产异丁烯技术的基础上发展起来的,目前已逐步成为工业化生产丙烯的重要工艺过程,市场份额正不断扩大。当前国内丙烯主要来源依然是催化裂解和蒸汽裂解,而丙烷脱氢技术是未来丙烯制取工艺发展的大趋势。

1.2 全球丙烯供需格局

全球乙烯产能持续增长,中国丙烯产量居世界之最。

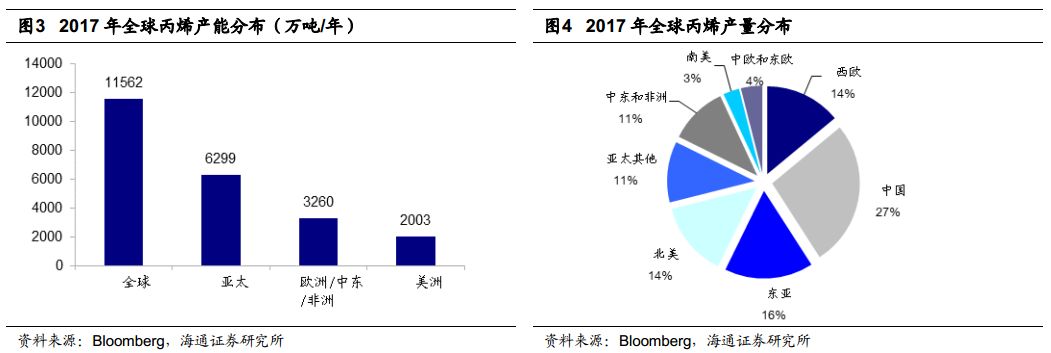

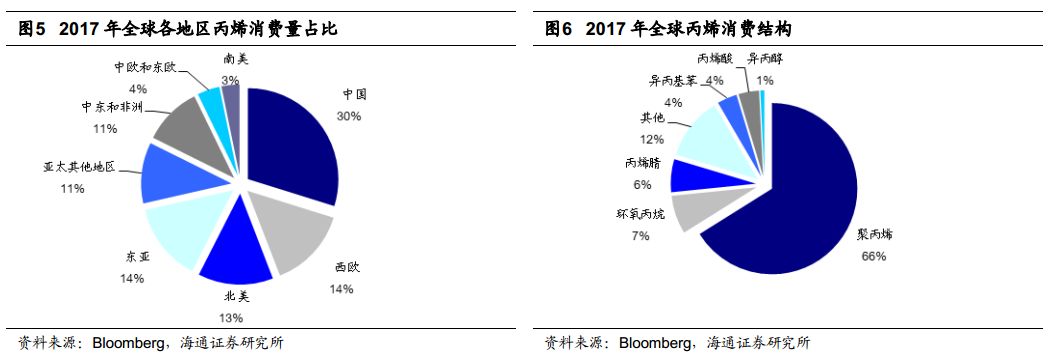

跟据 Bloomberg 数据进行分析,截至 2017 年底,全球丙烯产能为 11562 万吨/年,同

比提高 5%,其中亚太地区产能占比 54%,欧洲/中东/非洲地区产能合计占比 28%,其余 17%为美洲产能占比。 2017 年全球丙烯产量为 10438 万吨,同比提高 5%。中国是全球丙烯产量最大的国家,占全球产量的 27%,东亚、 西欧和北美地区丙烯的产量分别占 16%、 14%和 14%。 2017 年全球丙烯行业开工率处于高位, 总体达到 90% 。

中国丙烯消费量全球第一,聚丙烯稳居丙烯最主要的下游产品。

Bloomberg

数据显示,

2017

年全球共消费丙烯

10365

万吨,同比提高

5%

,目前全球丙烯供给能够满足需求。从地区消费量来看,中国是丙烯消费量最高的地区,

2017

年我国丙烯消费量为

3149

万吨, 占比

30%

; 其次,西欧、东亚、 北美丙烯消费量占比依次为

14%

、

14%

和

13%

。从产品消费量来看,

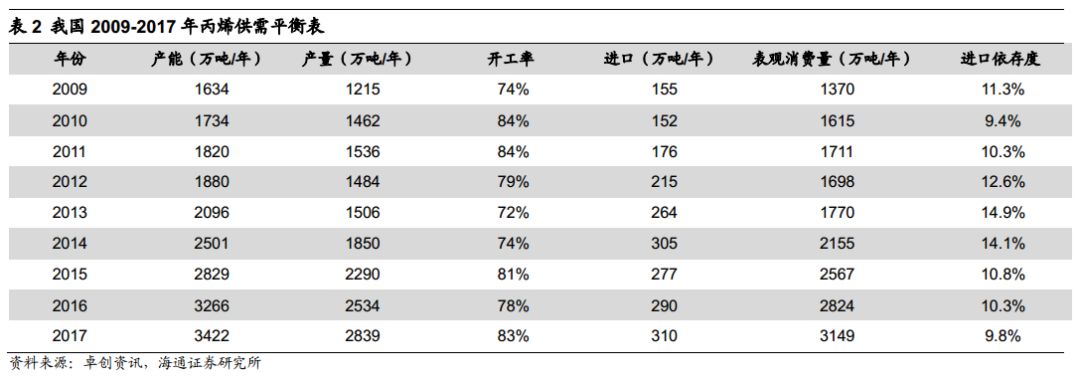

2017

年全球

6853

万吨的丙烯用于生产聚丙烯,占比

66%

,环氧丙烷的丙烯消费量占

7%

,丙烯腈和丙烯酸的丙烷消费量分别占

6%

和

4%

。

中国丙烯消费量全球第一,聚丙烯稳居丙烯最主要的下游产品。

Bloomberg

数据显示,

2017

年全球共消费丙烯

10365

万吨,同比提高

5%

,目前全球丙烯供给能够满足需求。从地区消费量来看,中国是丙烯消费量最高的地区,

2017

年我国丙烯消费量为

3149

万吨, 占比

30%

; 其次,西欧、东亚、 北美丙烯消费量占比依次为

14%

、

14%

和

13%

。从产品消费量来看,

2017

年全球

6853

万吨的丙烯用于生产聚丙烯,占比

66%

,环氧丙烷的丙烯消费量占

7%

,丙烯腈和丙烯酸的丙烷消费量分别占

6%

和

4%

。

1.3 国内丙烯行业保持高景气

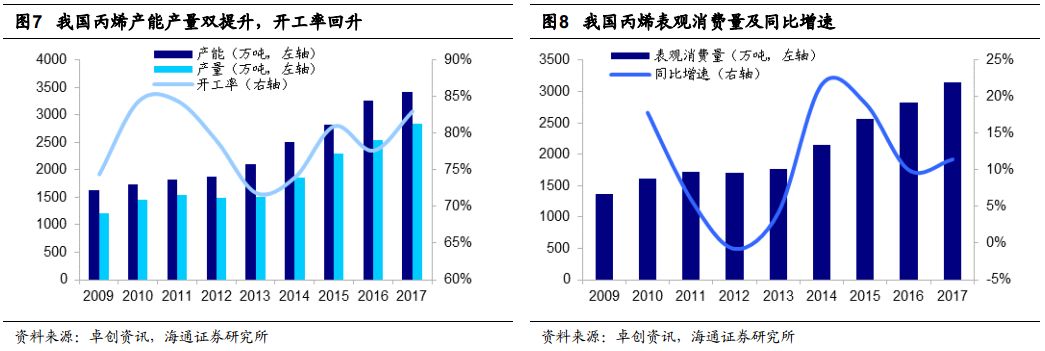

丙烯产能产量双提升,总体开工率上行。

卓创资讯数据显示,我国丙烯产能连续九年稳步提高,丙烯产量随之增加。

2017

年我国丙烯总产能约

3422

万吨

/

年,同比增长

156

万吨

/

年(

+5%

);产量

2839

万吨,同比增长

305

万吨

/

年(

+12%

);开工率达到

83%

,同比提高

5

个百分点。

丙烯下游需求增速较好,表观消费量快速增长。

自

2010

年以来,我国丙烯的需求呈现加速态势,表观消费量快速增长,

2010-2017

年我国丙烯表观消费量由

1615

万吨增长至

3149

万吨,增长了近一倍;在

2014

年之后,各年丙烯表观消费量同比增速均

超过

10%

,

2017

年同比增速为

11.5%

。 我们计算得到, 从

2013-2017

年,五年的表观消费量的年均复合增长率达到了

12.2%

,按此增速预计

2018

、

2019

和

2020

年的我国丙烯表观消费量将分别达到

3533

、

3965

和

4449

万吨。

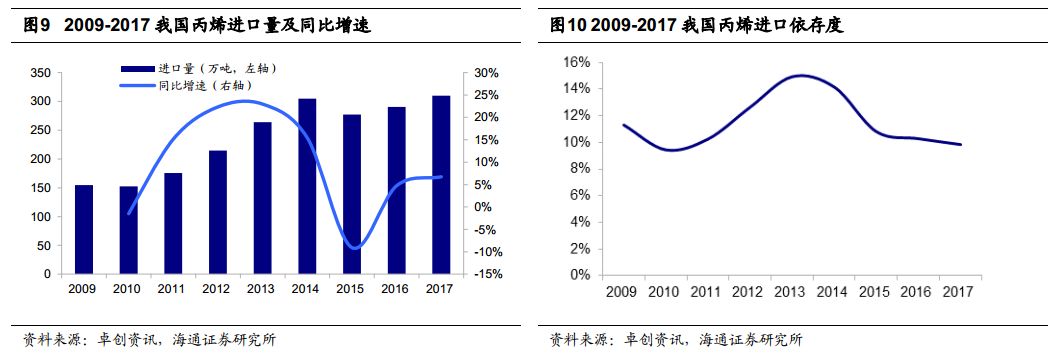

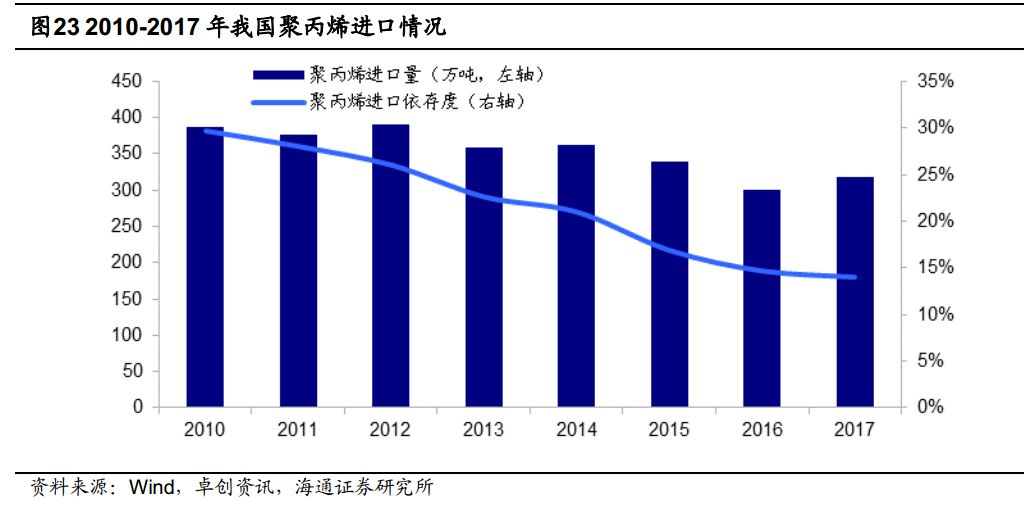

我国丙烯进口量居高位,但进口依存度持续下降。

2017 年,我国丙烯进口量突破300 万吨,达到 310 万吨,同比提高 20 万吨,同比增幅为 6.7%。得益于近年来我国丙烯产能和产量的稳步提升,我国丙烯进口依存度自 2013 年以来逐年降低, 2013 年至2017 年,我国丙烯进口依存度分别为 14.9%、 14.1%、 10.8、 10.3%和 9.8%。

丙烯当量进口依存度创新低。

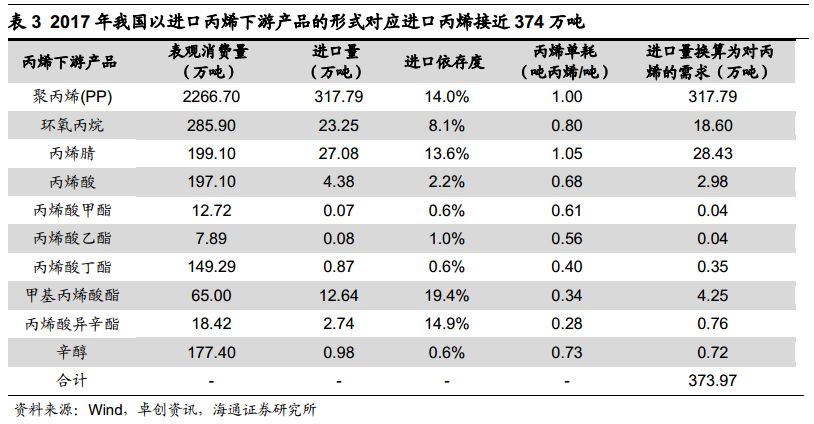

我们分析了丙烯主要的下游产品近年来的进口数量,包括聚丙烯 PP、环氧丙烷、 丙烯腈、丙烯酸及酯和辛醇,结合每种产品的丙烯单耗,计算出每种进口下游产品对应的丙烯进口量, 2017 年我国丙烯下游产品进口量换算为对丙烯的需求量为374万吨。我们发现自 2014 年以来我国进口丙烯当量(包含丙烯单体和以进口聚丙烯、环氧丙烷、丙烯腈、丙烯酸及酯和辛醇等产品对应的进口丙烯量)在稳步下降,丙烯当量进口依存度逐步降低。

在2010-2014年,我国进口丙烯当量逐渐上涨;而在2016年,该数值降一度低到658万吨,2017年该数值为684万吨;2016、2017年我国丙烯当量进口依存度分别为21%和19%,为近年来最低水平。

2.

我国丙烯市场供给分析

2.1

我国丙烯产能分析

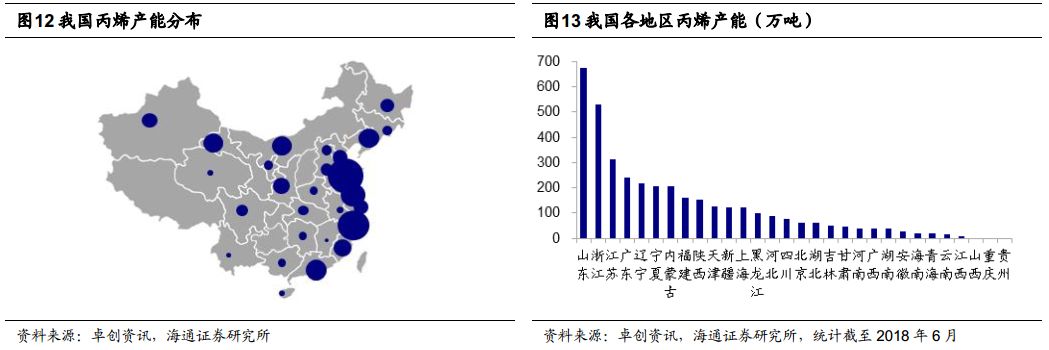

产能分布区域化特征明显,华东地区遥遥领先。

据卓创资讯数据进行分析, 截至

2018

年

6

月,我国共有

164

家企业生产丙烯,年产能共计达到

3765

万吨。我国丙烯产能主要分布在东部地区,代表性的省份为山东、浙江、江苏,三地产能均超过

300

万吨

/

年;而其他地区丙烯产能较低,如安徽、海南、青海、云南的产能均低于

30

万吨

/

年;一些地区如山西、重庆和贵州均没有丙烯产能。

山东是我国丙烯产能最大、丙烯企业数量最多的地区。

山东共有

57

家企业生产丙烯,产能

674.1

万吨

/

年,占全国总产能的

17.9%

。我国丙烯产能排名前五的地区贡献了全国

52.5%

的丙烯产能,全国有

7

个地区丙烯产能超过

200

万吨

/

年,占比

63.5%

;有

13

个地区产能超过

100

万吨

/

年,占比

84.5%

。 全国各地区丙烯产能情况见附表

1

。

丙烯市场呈竞争性格局。

根据美国经济学家贝恩和日本通产省对产业集中度的划分标准,将产业市场结构粗分为寡占型(

CR8≥40%

)和竞争型(

CR8<40%

)两类。其中,寡占型进一步细分为极高寡占型(

CR8≥70%

)和低集中寡占型(

40%≤CR8<70%

);竞争型又细分为低集中竞争型(

20%≤CR8<40%

)和分散竞争型(

CR8<20%

)。目前,我国有

164

家企业涉及丙烯生产业务,国内丙烯市场

CR8

为

18.2%

,低于

20%

,市场集中度较低,属于分散竞争型市场。

在这

164

家公司中,位于宁夏省的神华宁煤丙烯产能最大,为

160

万吨

/

年,占全国总产能的

4.2%

,遥遥领先于其他竞争者。全国有

26

家企业的丙烯产能超过

50

万吨

/

年,占全国总产能的

46.2%

; 前

30

家企业贡献了全国

51.1%

的丙烯产能。 全国各企业丙烯产能情况见附表

2

。

2.2 丙烷脱氢 PDH 技术的发展

在屈指可数的以生产丙烯为主的工艺中,丙烷脱氢(PDH)已被证明是最有效的生产工艺, PDH 项目因此受到热捧。目前,全球投入运营的 PDH 装臵已经有 26 套,产能已经超过 1200 万吨/年,其中, 中国的 PDH 产能占全球 PDH 产能一半以上 。

2.2.1

丙烷脱氢

PDH

技术发展概览

由丙烷进行丙烷脱氢制成丙烯单体,是制丙烯的一种重要方式。

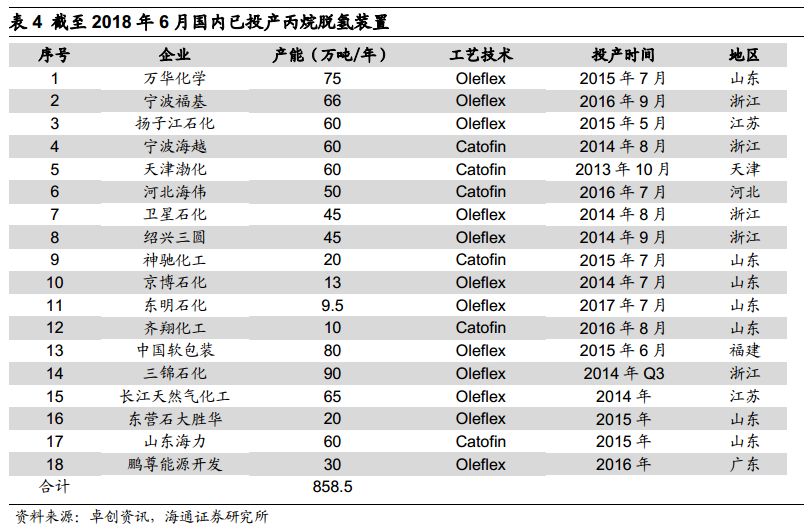

丙烷脱氢制丙烯技术迄今已诞生 20 多年,经过不断发展完善,工业应用日渐成熟。目前,全球相对完善的 PDH 技术共 5 套, 分别是 UOP 公司的 Oleflex 工艺, Lummus 公司的 Catofin 工艺,Snamprogetti 公司的流化床 FBD 工艺,Uhde 的蒸汽活化重整 STAR 工艺以及林德公司的 PDH 工艺。其中, 最主流的两种丙烷脱氢工艺分别是 UOP 公司的 Oleflex 工艺与Lummus公司的 Catofin工艺,全球已投产的丙烷脱氢装臵中,这两种工艺占比超过 90%,而根据卓创数据(见表 4)分析,在我国已经投产的 18 套 PDH 装臵中, 12 套采用 Oleflex工艺, 6 套采用 Catofin 工艺。

2.2.2 Oleflex 和 Catofin 工艺简介

根据中国知网学术文献《丙烷脱氢制丙烯工艺技术》, Oleflex 工艺是 UOP 公司所拥有的一种烷烃脱氢专利技术, Oleflex 工艺分为三部分:反应部分、产品回收部分和催化剂再生部分。经过上世纪 80 年代的不断发展完善, 1990 年泰国国家石油化工公司采用该工艺技术建成第一套生产装臵; 1997 年韩国采用第二代工 Oleflex 艺技术建成具有产能 25 万吨/年的丙烯生产装臵。目前全球已投产的丙烷脱氢产能中, Oleflex 工艺占比超过 60%, 是最主要的丙烷脱氢生产工艺。该技术烯烃收率稳定,催化剂再生方法理想,催化剂使用寿命长,装填量少; 但技术稍显复杂,投资和动力消耗较高。

Oleflex

工艺的主要特点:

UOP

公司的

Oleflex

工艺采用铂基催化剂,氢作为原料的稀释剂,丙烷选择性脱氢转化为丙烯,单程转化率随反应条件改变,一般在

35%-65%

,未反应的丙烷可循环使用,丙烯总收率可达

80%

以上。采用移动床反应器,反应部分以完全连续化方式运行,反应均匀稳定,催化剂活性长久保持不变,催化剂再生时反应器不需要关闭或循环操作,同时可连续补充催化剂。

Catofin

工艺是美国

Lummus

公司开发的烷烃脱氢生产单烯烃技术。

Catofin

工艺分为四个工段:丙烷脱氢制丙烯(反应工段)、反应器排放料的压缩(压缩工段)、产品的回收和精制(回收工段和精制工段)。该工艺是通过铬

-

铝催化剂固定床将丙烷转化为丙烯,没有转化的丙烷循环使用,因此丙烯是单一产品。

Catofin

工艺的主要特点:

Lummus

公司的

Catofin

工艺使用铬

-

氧化铝催化剂,丙烷转化率为

85%

。采用循环固定床反应器,使用铬

-

铝非贵金属催化剂,对原材料杂质要求低,价格便宜,催化剂寿命为

2

年,无催化剂损失。该工艺的高转化率和低再循环率使得设备尺寸较小且能耗成本降低。

2.2.3 丙烷脱氢 PDH 技术优势和局限性

丙烷脱氢技术显著提高丙烯收率。

当用蒸汽裂解技术生产丙烯时,丙烯收率最高达33%,而用丙烷脱氢技术生产丙烯,总收率可达 80%以上。由于过程原料单一,产品只有氢气和丙烯且易分离,因此丙烯收率较高。

轻质化原料具备一定的成本优势。

丙烷脱氢技术的设备投资比烃类蒸汽裂解技术低33%,并且能有效地利用液化石油气资源。轻质化气体裂解制乙烯、丙烯等具有成本较低的独特优势。轻质化原料相比于石脑油,整体裂解工艺简单,原料价格相对低廉。以天然气为例,早在 2000 年前后,天然气和原油的价格都约在 5 美元/百万英热单位,即原油价格在 30 美元/桶左右。但 2005 年之后,两者价格走势开始背离。2007 年起,北美页岩气的快速发展大幅拉低天然气价格,同时也明显增加了丙烷的供应。到 2014 年,北美天然气价格依然维持在 5 美元/百万英热单位以下,而单位原油价格虽然在 2014 年下半年大幅下滑,但平均价格依然要明显高于天然气的价格。除天然气以外,其他气体资源如轻烃等较石脑油同样具有成本优势。

PDH 对原料要求较高,原料获取需依赖进口。

从生产原料来看,丙烷脱氢制丙烯要求原料丙烷纯度至少达到 97%。现有国外丙烷脱氢装臵,都采用湿性油田伴生气为来源的高纯低硫丙烷为原料。而我国湿性油田伴生气资源较匮乏,且国产液化气是石油炼制过程中产生的副产品,是一种杂质含量及硫含量较高的混合气体,国产液化气中丙烷质量无法满足丙烷脱氢工艺原料要求。因此,国内建设的丙烷脱氢装臵,必须进口以国外油田伴生气为来源的非炼油厂生产的高纯度液化丙烷。

2.2.4 丙烯制取轻质化趋势凸显

原料轻质化背景下,乙烷原料占比上升影响丙烯产量, PDH 成重要解决途径。

在石脑油裂解中,理论上每产出 1 吨乙烯,同时还将副产 0.5 吨的丙烯。石脑油制乙烯副产丙烯是传统丙烯的主要来源,但收率较低, 加上原料轻质化进程的加速,乙烷作为蒸汽裂解原料比重上升,导致蒸汽裂解副产丙烯产量不断下降。而 PDH 作为成熟丙烯制取技术,收率超过 80%,成为解决丙烯产量不足问题的有效途径。

我国 PDH 项目稳步发展, PDH 产能占比可观。

目前,我国有 18 家企业具有丙烷脱氢 PDH 生产丙烯的能力, 主要位于山东、浙江和江苏等地,总产能达 858.5 万吨/年,占我国丙烯总产能 22.8%。 并且我国 Oleflex 工艺比 Catofin 工艺应用更加广泛, Oleflex工艺产能是 Catofin 工艺产能的 2.3 倍。

Oleflex 工艺在我国的应用。

我国从 2014 年开始使用 Oleflex 工艺生产丙烯,目前我国已经有 12 家企业采用 Oleflex 工艺进行丙烷脱氢生产丙烯,产能达 598.5 万吨/年,占 PDH 产能的 69.7%,占全国丙烯总产能的 15.9%。

Catofin工艺在我国的应用。

天津渤化是我国最早引进 Catofin工艺生产丙烯的企业,于 2013 年 10 月投产,其产能为 60 万吨/年。目前我国已经有 6 家企业采用 Catofin 工艺进行丙烷脱氢生产丙烯,产能达 260 万吨/年,占 PDH 产能的 30.3%,占全国丙烯总产能的 6.9%。

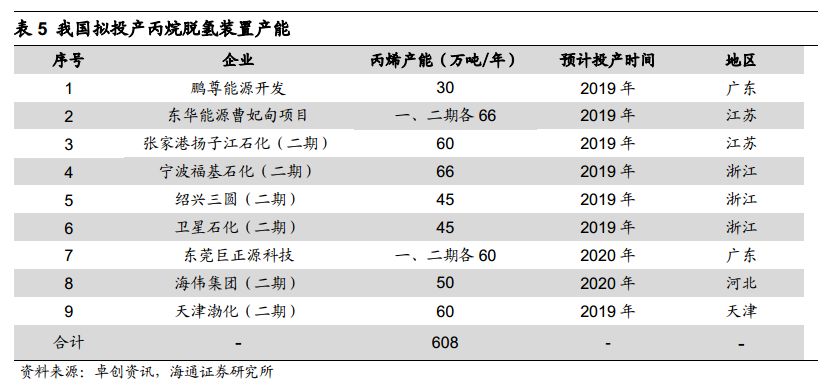

我国拟建

PDH

项目产能可观。

根据卓创数据, 预计到

2020

年,我国投产的

PDH

装臵的丙烯产能有望超过

600

万吨

/

年, 届时

PDH

总产能可能超过

1400

万吨

/

年。 新建

PDH

装臵主要集中在江苏、浙江和广东等地,这些新增产能未来将显著增大我国

PDH

产业规模,有效补充我国丙烯供给,缓解我国丙烯市场需求的压力。 虽然丙烷脱氢有良好的盈利前景,但大量产能的投放造成的原料上涨、产品价格下滑风险仍然存在。

2.3

不同工艺生产丙烯经济性对比

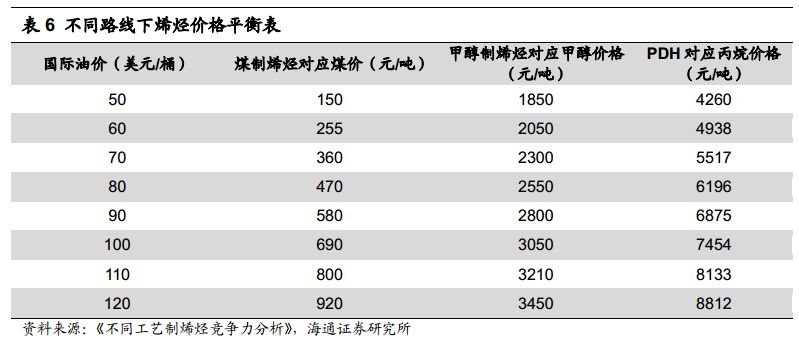

不同工艺原料原油价格关联性分析。

煤、甲醇、丙烷和原油,这四大原料制烯烃的竞争力很大程度上取决于其烯烃生产的完全成本(含财务费用和折旧)。 石脑油是炼油的主要产品之一,石脑油的价格与原油密切相关,石脑油制烯烃的成本取决油价。丙烷主要来自于天然气副产,也有部分产于炼油。作为重要的能源产品,丙烷(

LPG

)的价格和油价也会联动。而甲醇在中国之外主要以天然气为原料生产,煤和天然气一样,对运输条件要求很高,不同区域价格差别很大,因此煤和甲醇的价格与国际油价关联性较弱。

甲醇制烯烃

MTO

和甲醇制丙烯

MTP

对比分析。

MTO

工艺生产丙烯的成本低于

MTP

,究其原因,

MTO

的烯烃规模稍大、甲醇单耗低于

MTP

。从投资角度看,在这些工艺中,

MTP

装臵单位烯烃投资额最高,因而单位烯烃的折旧和其他固定成本也最高。传统石脑油裂解路线可变成本较高, 远高于其他路线。因此,原料成本高是裂解工艺成本高居不下的主要原因。而

MTP

、

MTO

路线虽然固定成本要高于石脑油蒸汽裂解路线,但原料成本低的优势足以使其生产成本具有竞争力。

PDH

路线成本优势显著。

丙烷脱氢装臵流程简单、单位烯烃投资额低、产品相对单一、丙烯产量大、副产品附加值高,因此成本也较低。

2018

年以来,布伦特原油均价在

70

美元

/

桶附近,即当动力煤在

360

元

/

吨,甲醇在

2300

元

/

吨,

PDH

丙烷在

5517

元

/

吨时,煤制烯烃、甲醇制烯烃和

PDH

三者成本竞争力相同。

2018

年以来,动力煤价格始终高于

600

元

/

吨,平均价格约

633

元

/

吨;甲醇价格一直高于

2500

元

/

吨,平均价格约

2949

元

/

吨;而丙烷的出厂平均价格为

4476

元

/

吨, 远远低于

5517

元

/

吨。由此可见,

PDH

路线原料成本明显低于其他两种方式,具有较大的竞争优势。

丙烯

-

丙烷价差处于高位,行业景气为

PDH

提供发展空间。

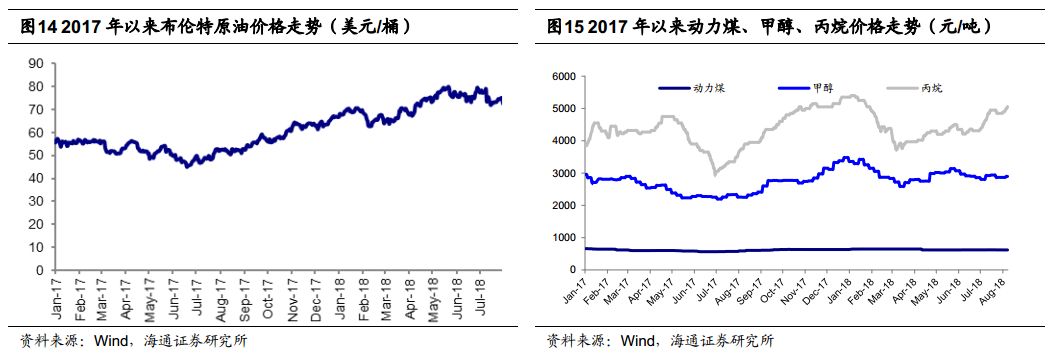

随着近年来丙烯需求量的增大,丙烷脱氢(PDH)工艺将逐渐彰显优势。 以丙烷制丙烯原料丙烷的费用约占PDH总成本的 90%, 丙烷和丙烯的价差决定了该方法的经济性, 而且 PDH 工艺所使用的丙烷大部分依赖国外进口。 Wind 数据显示,从 2017 年 1 月 1 日至 2018 年 7 月 31 日,国内丙烯-1.2*丙烷的平均价差为 377 美元/吨,高价差使得丙烷脱氢 PDH

项目能够维持较高收益。 2017 年来,丙烯价格稳中有增,截至 2018 年 7 月底,丙烯价格达 1090 美元/吨,同比增长 25%; 丙烯-1.2*丙烷价差自 2017 年来持续扩大,虽在 2017 年底稍有回落, 然而自 2018 年初价差又进一步扩大。 2018 年 7 月底价差达到 365 元/吨,同比增长 9%, 目前价差仍维持相对稳定的状态。 近年来,国内丙烯产量和消费量持续攀升,我们预计丙烯行业高景气度或将促进 PDH 装臵的投资建设,为 PDH 的发展提供空间。

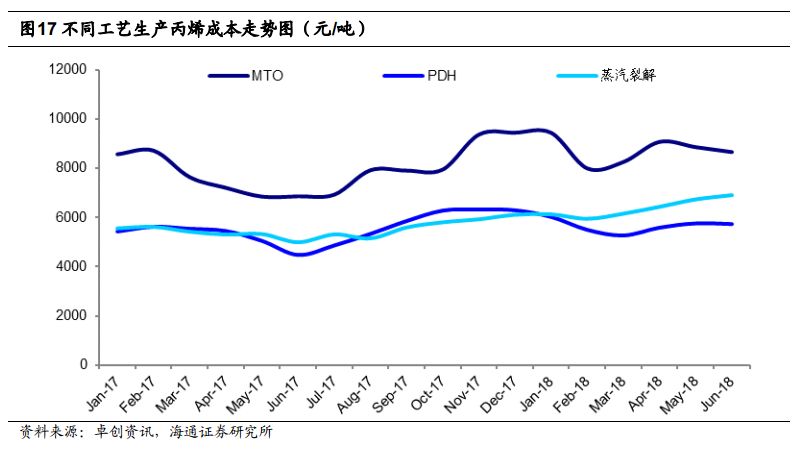

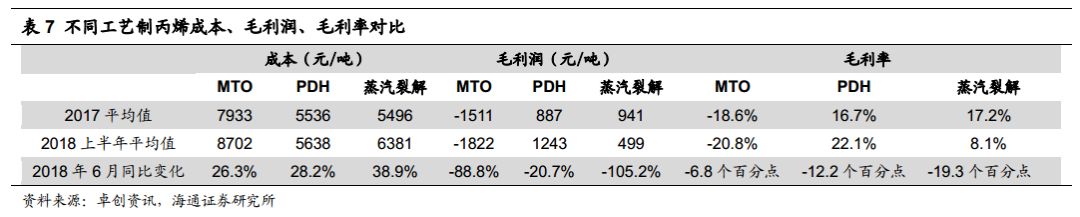

各种工艺成本对比分析。

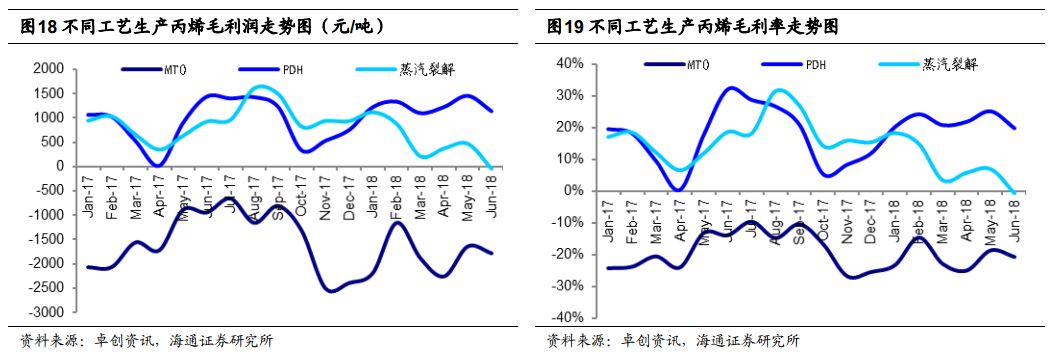

对比下图中生产丙烯的三种工艺成本曲线,不难发现,甲醇制烯烃 MTO 工艺的成本最高, PDH 工艺和石脑油蒸汽裂解工艺的成本在 2017 年比较接近,但从 2018 年初开始分化, PDH 工艺逐渐显现成本优势。 根据卓创资讯数据进行分析, 2018 年上半年, PDH 工艺生产丙烯的平均成本为 5638 元/吨,大幅低于 MTO 成本 8702 元/吨、蒸汽裂解成本 6381 元/吨。 2018 年 6 月, 这三种工艺的平均生产成本同比均有增加, PDH 和蒸汽裂解工艺成本同比增幅较大,分别为28.2%和 38.9%;MTO 工艺成本同比增幅次之,为 26.3%。

各种工艺毛利对比分析。

根据卓创资讯数据进行分析, MTO 工艺和蒸汽裂解工艺的盈利能力在逐步下降,而 PDH 工艺盈利能力在逐渐转好。自 2018 年 1 月份起,PDH 工艺的成本优势进一步扩大; 2018 年上半年 PDH 工艺生产丙烯的毛利润和毛利率的平均值分别为 1243 元/吨和 22.1%;相比之下, MTO 工艺的毛利润和毛利率的平均值维持负值,且在加剧恶化, 2018 年 6 月份 MTO 工艺毛利润同比下降 88.8%,毛利率也同比下降了 6.8 个百分点。

相对传统石脑油路线, PDH 将带来较高利润率

。以北美为例,一套 60 万吨/年的 PDH 按 5.5 亿美元,折旧按 20 年计算, 北美 PDH 项目的税前利润大约为 500 美元/吨,净利率更是接近 30%,而石脑油制丙烯净利率不到 10%。由此可见, PDH 盈利能力非常可观,可带来较高的投资回报率。

3.

我国丙烯市场需求分析

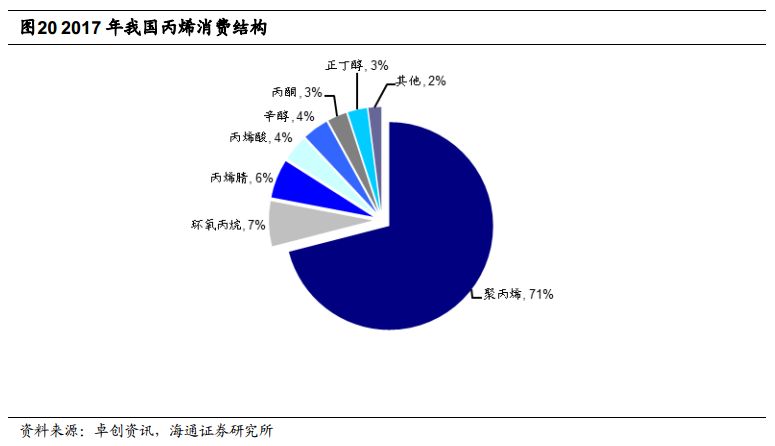

聚丙烯依然是丙烯下游最重要的产品。

自

2010

年以来,我国丙烯的需求呈现加速态势,表观消费量快速增长。

2017

年我国丙烯表观消费量高达

3148.8

万吨,同比提高

11.5%

。丙烯下游的主要产品有聚丙烯

PP

、环氧丙烷、 丙烯腈、丙烯酸和辛醇,

2017

年它们的消费量占比依次是

71%

、

7%

、

6%

、

4%

、

4%

。可见,丙烯最重要的用途依然是生产聚丙烯,其次是作为生产环氧丙烷、 丙烯腈和丙烯酸的重要原料。

3.1 聚丙烯

聚丙烯简介。

聚丙烯(polypropylene)由丙烯聚合而成,简称 PP,是一种热塑性树脂。根据分子结构的不同,有无规聚丙烯、等规聚丙烯和间规聚丙烯三种。 PP 通常是指等规聚丙烯,具有高度的结晶性,是常用树脂中最轻的一种。主要应用于制作注塑制品、薄膜、管材、板材、纤维、涂料等,也广泛用于家用电器、汽本、化工、建筑、轻工等领域。

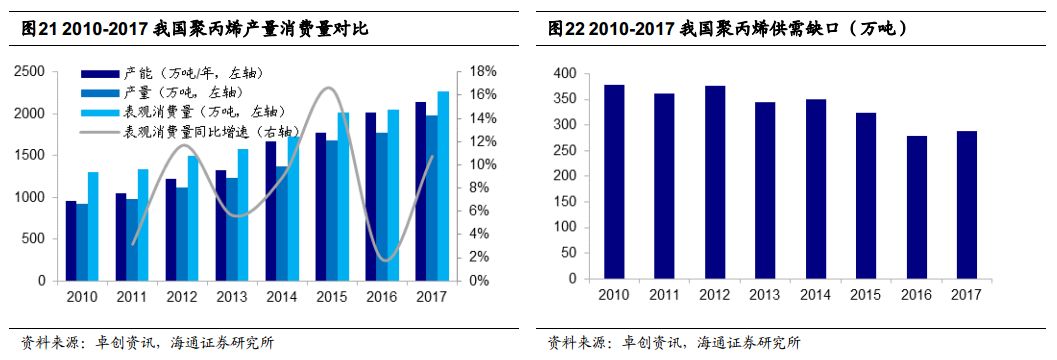

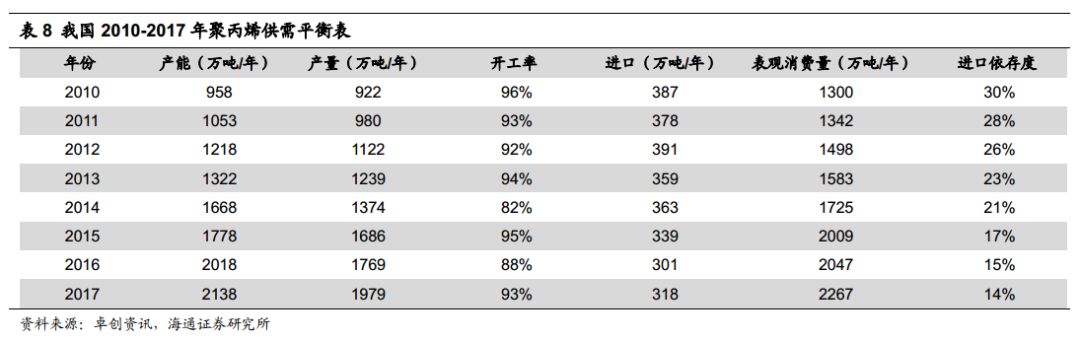

聚丙烯产能产量双提升,保持高增速。

自 2010 年以来,我国聚丙烯产业发展迅速。产能从 2010 年的 958 万吨/年提高到 2017 年的 2138 万吨/年, 平均每年复合增速达12.2%。 个别地, 2016 年产能同比提高 13.5%, 2017 年产能同比增速回落至 5.9%。伴随着产能的剧增,我国聚丙烯产量持续增加。 2011 年全国聚丙烯产量 980 万吨,到 2017年产量已经增加近 1000 万吨,创下 1979 万吨新高,与 2016 年相比, 同比提高 11.9%。聚丙烯产能和产量的提高必定会增大对上游原料丙烯的需求,从而拉动丙烯产业的高速发展。

聚丙烯维持高需求,供需缺口仍居高位。

我国聚丙烯表观消费量连年递增,而且自2015 年以来,国内聚丙烯表观消费量跃升至 2000 万吨以上。 2017 年表观消费量又创新高,达到 2667 万吨,同比增加 10.8%。聚丙烯的高需求致使其供需缺口虽然总体呈下降趋势,但仍然处于较高位臵。 2010 年至 2015 年,供需缺口从 379 万吨逐渐下降至 323 万吨。之后的 2016 年和 2017 年,聚丙烯供需缺口均低于 300 万吨/年,分别是278万吨和 288万吨。长期居于高位的供需缺口有望继续推动聚丙烯产业供给端的进步,从而为上游丙烯产业的发展提供源源不竭的动力。

我国聚丙烯进口依存度逐渐下降。

由于近年来我国聚丙烯产量增速均大于表观消费量增速,致使来我国聚丙烯进口量从

2010

至

2016

年逐步减少,

2016

年我国聚丙烯进口量

301

万吨;

2017

年我国聚丙烯进口量小幅同比增加

5.6%

,达到

318

万吨;

2016

年聚丙烯进口依存度为

15%

,

2017

年进口依存度为

14%

,同比略降

1

个百分点。

3.2

环氧丙烷

环氧丙烷简介。

环氧丙烷

是重要的有机化工原料,为丙烯系的第三大产品,最大用途是制聚多元醇(聚醚),进而制造聚氨酯,在美国和西欧的用途分配中,这方面的用途分别占60%和70%以上。环氧丙烷用于制取非离子表面活性剂和丙烯醇、丙二醇、异丙醇胺、丙醛、合成甘油、有机酸、合成树脂、泡沫塑料、增塑剂等。环氧丙烷衍生的精细化学品几乎应用于所有工业部门和日常生活中。

环氧丙烷产能增速放缓。

我国环氧丙烷产能从2012年的174万吨/年增长至2015年的303万吨/年,年均复合增长率高达

20%。其后,产能调整之后,增速骤减,2016年国内环氧丙烷产能维持不变,2017年产能增加至327万吨/年,仅同比增加7.9%。主要原因是国内部分产能因环保关停;同时一些采用新技术的设备开工率低且生产不稳定等。

环氧丙烷供需趋于弱平衡。

随着产

能的扩张,中国环氧丙烷市场正向供需弱势平衡的格局演进,进口货源份额被国产货源挤占,行业竞争日趋激烈。在供给端,2017年环氧丙烷产量263万吨,同比增加1.2%,增速明显放缓,对上游原料丙烯的需求也趋于稳定。在需求端,2016年表观消费量同比增加11.6%,达到287万吨,而2017年表观消费量与2017年基本持平,为286万吨。因而,在产量增加和消费量维稳的双重作用下,2017年国内环氧丙烷的产量缺口已经收紧至23万吨,供需逐渐趋于弱平衡。

3.3 丙烯腈

丙烯腈简介。

丙烯腈无色易流动液体,蒸气有毒。丙烯腈属基本有机化工产品,是三大合成材料——合成纤维、合成橡胶、塑料的基本且重要的原料,在有机合成工业和人们日常生活中用途广泛。丙烯腈下游主要应用领域为ABS、腈纶、丙烯酰胺/聚丙烯酰胺、丁腈橡胶和己二腈等。

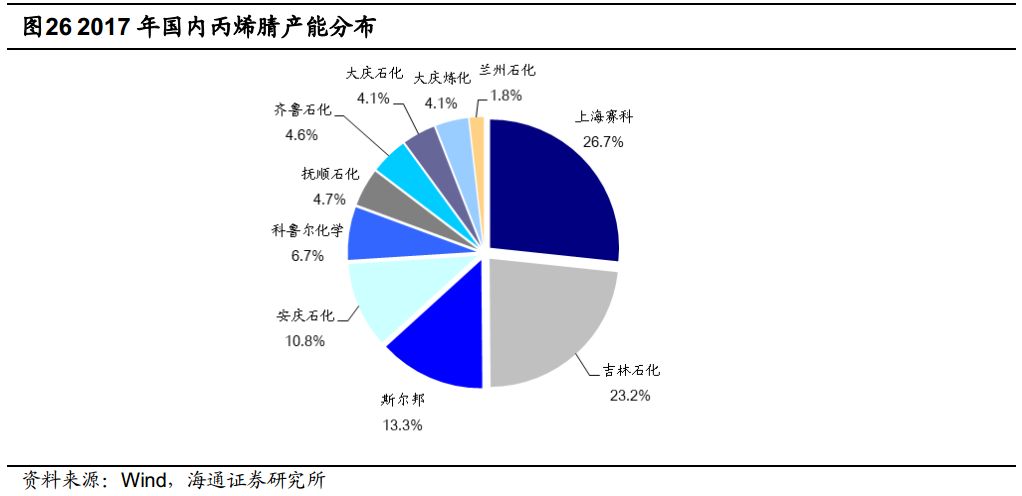

中国丙烯腈市场呈多头竞争格局。

我国丙烯腈生

产装置主要集中在中石化和中石油所属企业。中石化上海赛科丙烯腈总产能为52万吨/年,国内排名第一,占比达26.7%;中石油吉林石化公司丙烯腈产能为45.2万吨/年,排名第二,占比为23.2%。民营企业江苏斯尔邦石化丙烯腈产能为26万吨/年,排名第三,占全国丙烯腈总产能的13.3%。中石化安庆石化丙烯腈产能为21万吨,占比为10.8%,排名第四,其余各家公司的产能份额均低于10%。排名前四的企业丙烯腈产能之和占全国的74%,可见,国内丙烯腈市场集中度相当高,属于寡头竞争型市场。

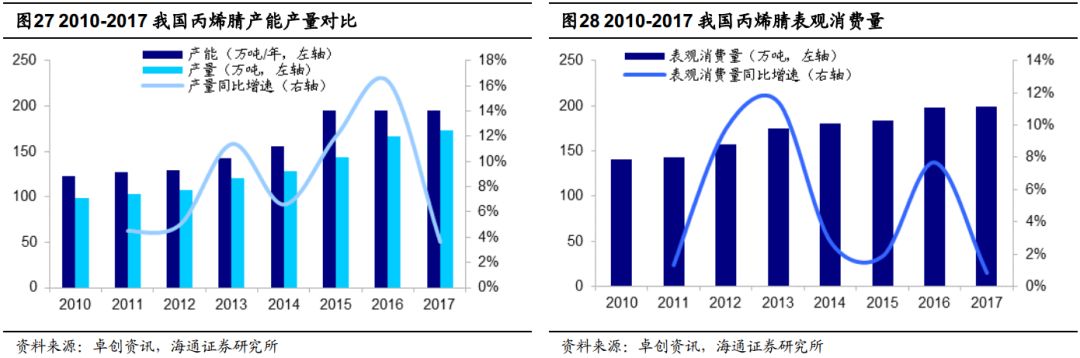

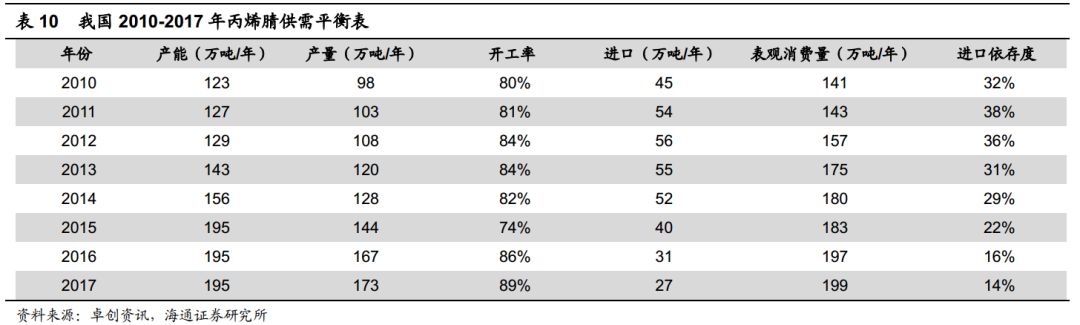

中国丙烯腈市场正向供需弱势平衡演进

。

截至2

017年底,中国丙烯腈有效产能达195万吨左右,过去7年年均复合增

长率7%。2017年,中国丙烯腈总产量为173万吨,开工率达89%;丙烯腈表观消费量为199万吨,过去7年年均复合增长5%。近三年来,国内丙烯腈产能趋于稳定,产量和表观消费量增速均放缓,丙烯腈市场供需趋于弱平衡。

出口政策逐渐放宽,丙烯腈出口受益。

2016年之前,国内丙烯腈市场对外依存度非常高,基本不对外出口丙烯腈。但随着近年国内丙烯腈产品自给率的提高,2016年自给率高达到84%,我国也逐步放宽丙烯腈出口的政策。2016年中国丙烯腈出口1950吨,2017年出口达到9749吨。商务部发布公告显示,2018年起丙烯腈不再列入《中国严格限制的有毒化学品名录》,我们预计未来丙烯腈产品进出口将更加灵活,丙烯腈出口市场尤其受益。

3.4 丙烯酸及酯

丙烯酸简介。

丙烯酸是重要的有机合成原料及合成树脂单体,是聚合速度非常快的乙烯类单体,通常由丙烯制备而成。丙烯酸大多数用以制造丙烯酸甲酯、乙酯、丁酯、羟乙酯等丙烯酸酯类。丙烯酸及丙烯酸酯可以均聚及共聚,其聚合物用于合成树脂、合成纤维、高吸水性树脂、建材、涂料等工业部门。丙烯酸是水溶性聚合物的重要原料之一,与淀粉接枝共聚可制得超强性吸水剂。

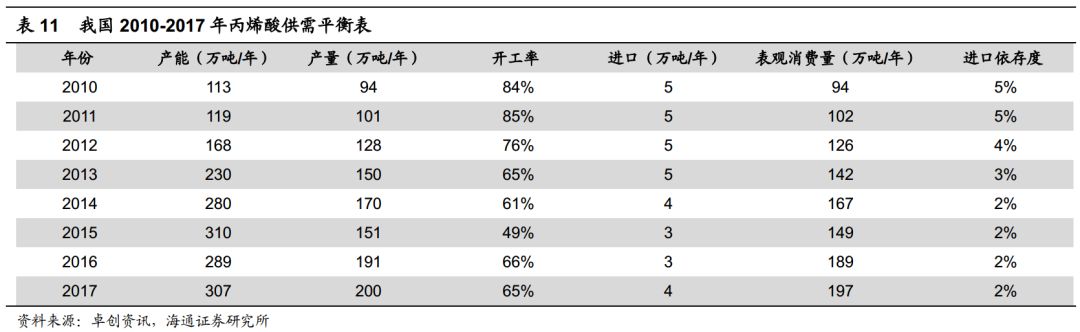

丙烯酸产能充沛,供给小幅提升。

从2011年至2015年,我国丙烯酸产能快速增长,年均复合增长率高达27%。2015年我国丙烯酸产能310万吨/年,2016年回落至289万吨/年,2017年再次反弹至307万吨/年。2017年我国丙烯酸产量创历史新高,达到200万吨,同比增长4.7%,开工率为65%。2017年我国丙烯酸表观消费量197万吨,同比提高4.6%。从2012年起,我国每年丙烯酸产量均大于表观消费量,而且每年均有少量的净出口。

丙烯酸酯概况。

丙烯酸酯是丙烯酸及其同系物的酯类的总称,比较重要的有丙烯酸甲酯、丙烯酸乙酯、2-甲基丙烯酸甲酯和2-甲基丙烯酸乙酯等,能自聚或和其他单体共聚,是制造胶粘剂、合成树脂、特种橡胶和塑料的单体。按照产能大小划分,丙烯酸下游脂类产品主要有五类,分别是丙烯酸丁酯(56.6%)、甲基丙烯酸甲酯(21.9%)、丙烯酸异辛酯(12.4%)、丙烯酸甲酯(5.5%)以及丙烯酸乙酯(3.6%)。2017年,丙烯酸甲酯,乙酯,丁酯的产量均大于表观消费量,而甲基丙烯酸甲酯和丙烯酸异辛酯的产量均不能满足表观消费量。

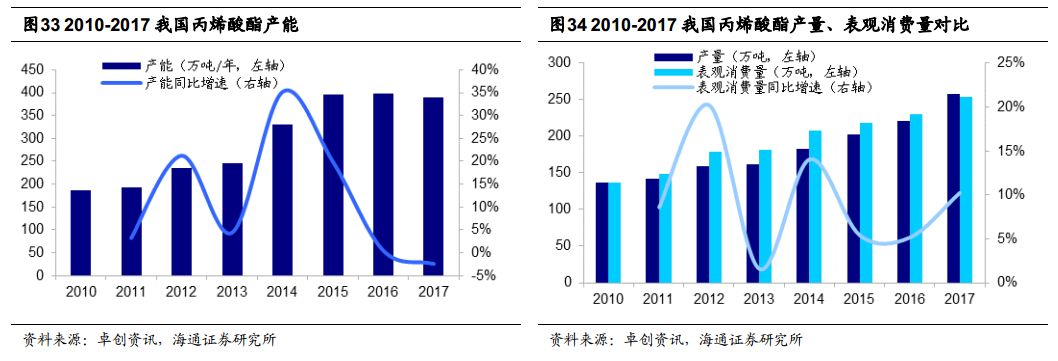

丙烯酸酯类产能居高位,开工率提高增产。

近三

年,我国丙烯酸酯类产能位于390万吨/年左右,产能维持相对稳定。在2017年,我国丙烯酸酯类产量合计达到258万吨,开工率66%,同比提高了10个百分点,在满足表观消费量253万吨之外,还有少量出口。而在此前,由于开工率较低,我国的丙烯酸酯类产量均低于表观消费量。我们预计未来仍能保持较好的开工率,在满足国内市场需求的同时,积极拓展海外市场,提高出口贸易份额。

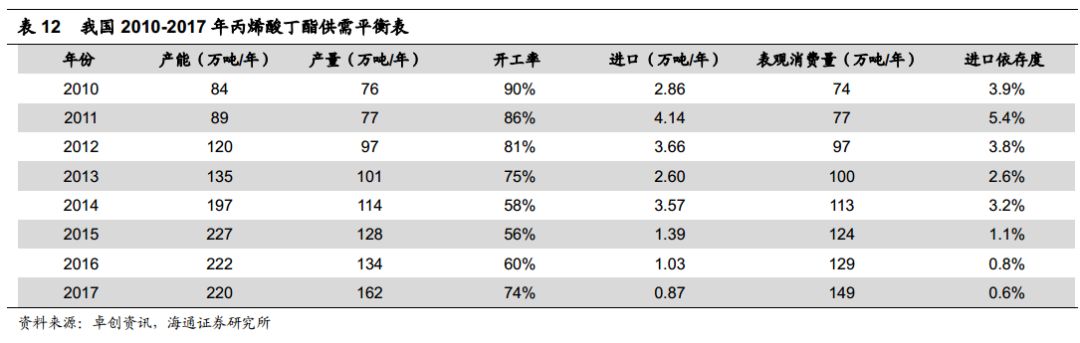

丙烯酸丁酯是丙烯酸脂类中最重要的一种产品。

在工

业上常用于制造丙烯酸酯溶剂型和乳液型胶黏剂的软单体,可以均聚、共聚及接枝共聚,高分子聚合物单体,用作有机合成中间体。截至2017年底,我国丙烯酸丁酯产能为220万吨/年,产量为162万吨,开工率达到74%;丙烯酸丁酯表观消费量为149万吨,进口依存度仅为0.6%。

4. 上市公司分析

4.1 卫星石化(002648

):打通“丙烷-丙烯-丙烯酸-丙烯酸酯”全产业链

公司发布2018年半年报。

2018H1,公司实现营业收入43.59亿元,同比增长8.00%;实现归母净利润3.27亿元,同比下滑32.53%。每股方面,公司上半年实现EPS 0.31元,加权平均净资产收益率4.46%。公司预计2018年1-9月归母净利润5.60-6.20亿元,同比下降10.86%-19.49%。

二季度业绩环比改善。

公司上半

年业绩的下滑,主要是受一季度业绩拖累。2018Q1公司归母净利润1.13亿元,同比下降61.2%,主要原因包括产品价差回落及嘉兴生产基地停产等。2018Q2,随着产品价差环比回升,生产活动恢复正常,公司业绩环比改善,实现营业收入26.06亿元,同比增长22.9%,实现归母净利润2.14亿元,同比增长10.9%,环比增长88.7%。

2018H1丙烯酸及丁酯价格、价差同比回落。

受需求疲软影响,2018H1丙烯酸平均价格7733元/吨,同比-11.4%,丙烯酸-丙烷平均价差4909元/吨,同比-20.7%;丙烯酸丁酯平均价格9722元/吨,同比-1.4%,丙烯酸丁酯-丙烷平均价差8041元/吨,同比-3.7%。其中2018Q2,丙烯酸丁酯-丙烷平均价差8417元/吨,同比+12.8%,环比+9.9%。

国内项目按计划推进。

目前

公司年产22万吨双氧水项目已经完成建设,年产45万吨丙烯装置二期进度按计划实施,预计2018年底投料试生产;年产15万吨聚丙烯二期项目、年产6万吨高吸水性树脂三期项目、年产36万吨丙烯酸及酯项目等前期工作顺利开展,计划2019年逐步建成投产。目前卫星石化已形成“丙烷-丙烯-丙烯酸-丙烯酸酯”全产业链,公司业绩弹性大幅增加。

乙烷裂解项目稳步推进,基本实现原料保障。

3月15日,公司旗下美国卫星公司与SPMT、NAVIGATOR公司在北京签署乙烷原料供应及运输相关合同。原料供应方面,公司已正式签订乙烷采购协议并成立合资公司建设乙烷出口设施。乙烷运输方面,7月公司正式签订首批乙烷专用运输船的租赁协议。以上两方面工作的实质推进,标志公司乙烷裂解项目的原料问题基本解决。

我国加征部分原产于美国产品关税对公司影响有限。