并购汪,精品投行与

资产管理

旗下品牌;

并购汪·添资本社群,高端人脉与价值分享平台;

添加微信18519783108为好友,点击上方加关注

↑

从长城电脑到华北高速,如何看待吸收合并交易背后的套利空间?

周五,华北高速和控股股东招商公路的吸收合并方案就要上会了。这是今年公告的首个吸收合并方案。最近几件,吸收合并交易较为少见。每当有吸收合并方案出现时,总会有不少人关心方案背后是否存在套利的机会。

具体怎么回事,还是先从方案讲起。吸收合并的具体方案设计,直接影响了套利空间及套利策略。

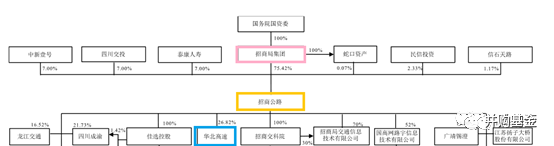

2017年6月14日,华北高速公告称,将被控股股东招商公路吸收合并。目前,招商公路持有上市公司华北高速2.92亿股,持股比例为26.80%。招商局集团持有招商公路75.49%股份,为华北高速间接控股股东。国务院国资委为实际控制人。

目前股权结构如下:

吸收合并为国企整体上市的传统做法,只不过最近几年整体上市少了,吸收合并交易也少了。可能有读者对这类交易比较陌生,小汪@并购汪从头介绍这一交易。

本次交易,招商公路拟向华北高速股东发行股份。

发行对象为除招商公路之外的,持有华北高速的中小股东。

目前,除招商公路之外的股东,持有华北高速的7.98亿股,持股比例合计为73.18%。

招商公路的发行价格为8.18元/股。华北高速的换股价格为5.69元/股(除息后),除息前换股价格5.93元/股相较定价基准日前10个交易日均价4.73元/股溢价了25.4%。也就是说,持有10,000股华北高速的股东,可获得6,956股招商公路股份,以8.18元/股的发行价计算价值56,900元。

假设除招商公路之外的股东全部接受换股,那么合计7.98亿华北高速股份,将转换成5.55亿股招商公路股份。发行完成后,原先华北高速的中小股东,将持有招商公路5.55亿股,占招商公路发行后总股本的8.98%。

招商公路原本由招商局集团全资控股。

但在本次交易前,引入了财务投资者。

因此,本次交易完成之后,社会公众股东的持股比例合计为31.28%。社会公众股东持股比例高于10%,使得招商公路可符合上市条件。

按发行价8.18元/股,发行后招商公路市值为505.36亿元。华北高速在停牌时市值为52.87亿元。

中小股东中不愿接受换股的,可在股东大会上投反对票。

投了反对票后,股东可以行使现金选择权,获得招商局集团提供的现金。

本次交易现金选择权为每一股华北高速股份可获得4.49元(除息后)。除息前的现金选择权价格恰好等于定价基准日前20个交易日均价。

招商局集团为不接受换股的股东提供现金之后,可参与换股交易。也就是说,即使有股东行使现金选择权,最终招商公路发行的股份数还是5.55亿股。

本次交易需提交股东大会审议,届时上市公司控股股东作为利益相关方不可参与表决。假设刚好达到表决通过的最低要求,

也就是有表决权股东的三分之二通过,三分之一反对。那么招商局集团最高需支付现金11.94亿元。

换股交易完成后,华北高速退市并注销,

招商公路作为合并方暨存续公司,

华北高速全部资产、负债、业务、人员、合同及其他一切权利与义务由招商公路承继和承接。

然后,招商公路的全部股份(包括为本次吸收合并发行的A股股份)申请在深交所主板上市流通,从而实现招商公路吸收合并华北高速。本次合并前招商公路所持有的华北高速股份不参与换股、不行使现金选择权,并将于本次吸收合并后予以注销。

合并方:招商公路。

发行对象:除招商公路以外,于合并实施股权登记日收市后登记在册的华北高速所有股东,包括未申报、无权申报或无效申报行使现金选择权的华北高速股东以及华北高速异议股东的现金选择权提供方。

发行价格:8.18元/股。

发行前总股本:5,623,378,633股。

发行数量:554,832,865股。

发行后总股本:6,178,211,498股。

被合并方:华北高速。

换股价格:5.69元/股(溢价25.4%)。

换股比例:1:0.6956。

现金选择权价格:4.49元/股。

现金提供方:招商局集团。

招商局集团拟通过本次交易,实现旗下公路板块整合上市。

招商公路系中国投资经营里程最长、跨区域最广、产业链最完整的综合性公路投资运营服务商。截至2016年12月31日,招商公路参控股路权已覆盖全国18个省、自治区和直辖市,投资经营的收费公路(含桥)总里程达8,203公里,权益里程达1,787公里,是中国公路行业领先的中央级国有企业。

一方面,招商公路通过对招商局旗下公路板块整合上市,对路权集中管理,有利于降低高速公路运营成本、提高公路运营技术、改善服务质量,从而提高供给质量、降低运输服务成本,将加快提升交通运输的有效供给。另一方面,招商公路通过上市公司平台打造中央级高速公路上市公司,不断提升公司行业领导力,将有效增强国有资本的影响力、带动力和控制力,从而促进我国综合交通网络的形成。

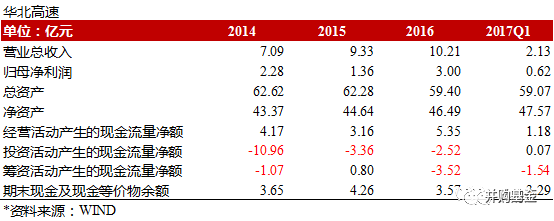

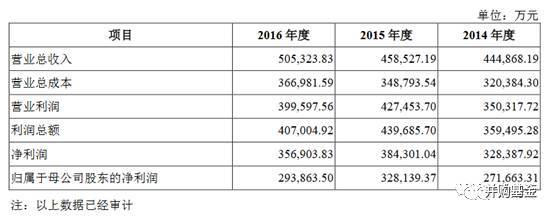

上市公司在2016年实现营业收入10.21亿元,归母净利润3.00亿元;招商公路在2016年实现营业收入50.53亿元,归母净利润29.39亿元。

假设本次交易完成,上市公司的体量将扩大数倍。

上市公司华北高速业绩情况如下:

招商公路业绩情况如下:

对招商公路采取可比公司法、可比交易法估值,招商公路100%股权估值区间为392.60亿元至511.12亿元。以发行前总股本56.23亿股、发行价8.18元/股计算,招商公路100%股权估值459.96亿元,位于估值区间之内。对应招商公路2016年归母净利润29.39亿元,

静态PE倍数为15.65倍。

而按照5.69元/股的换股价格,对应华北高速10.90亿股的总股本,华北高速估值为62.02亿元,

2016年静态PE倍数为20.67倍。

而按照停牌价,华北高速市值为52.87亿元。

那么,合并之后,存续公司估值水平如何呢?

由于本次合并前,华北高速已经纳入招商公路的合并报表范围,因此招商公路的营业收入、期间费用、利润总额、净利润、毛利率、净利率等不会因本次合并而发生变化。

合并后,除招商公路原享有的华北高速26.82%股权对应的所有者权益以外的剩余全部所有者权益将并入存续公司的财务报表中。存续公司2016年度及2015年度归属于母公司所有者的净利润将增加,少数股东损益将下降。

存续公司的2016年归母净利润应为31.58亿元,

对应发行后总股本61.78亿股,2016年的EPS应为0.511元/股。

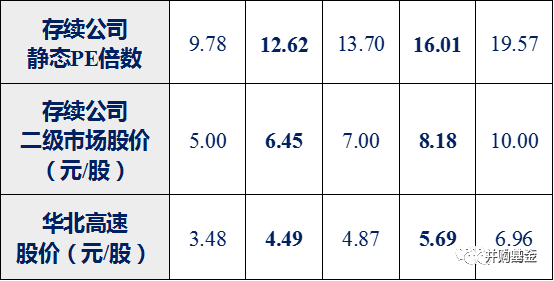

对应8.18元/股的发行价,2016年静态PE倍数为16.01倍。

可见,合并之后,按本次发行价格计算,招商公路原股东所持股份的PE倍数略有上升,但是华北高速原股东所得股份的PE倍数将大幅下降。

在2017年6月14日,同行业上市公司的PE(LYR)倍数平均值约为22.20倍,如图所示:

市场对吸收合并的关注点一直是其中是否存在套利机会。那么,本次吸收合并,对于中小股东或者外部投资者来说,意味着什么样的机会呢?

招商公路的发行价格被确定为8.18元/股,华北高速的换股价格被确定为5.69元/股,因此本次交易的换股比例为1:0.6956,也就是1股华北高速股份可交换0.6956股招商公路股份。

也就是说,当投资者认为存续公司上市后,股价恰好是发行价8.18元/股,那么目前1股华北高速应该价值5.69元。

合并后的存续公司上市后的股价,与目前的华北高速股价之间的关系如下:

不少大型集团拟通过旗下上市公司平台实现整体上市,可以选择吸收合并方案,也可以选择近几年更为常见的发行股份购买资产方案。那么,这两种方案有什么区别呢?

本次吸收合并方案,相较常见的发行股份购买资产方案,

最显而易见的区别是,合并方向被合并方(上市公司)的股东提供了现金选择权,但仅向异议股东提供。

假设股东不同意本次交易,可在股东大会上投反对票。投了反对票之后,股东可获得现金选择权。只要股东将股份持有至现金选择权实施日,股东就有权以4.49元/股的价格,将股份出售给现金提供方(招商局集团)。

登记在册的华北高速异议股东行使现金选择权需同时满足以下条件:

现金选择的价格4.49元/股与停牌前均价是相当的。4.49元/股的现金选择权,相当于不赞同方案的中小股东获得了一个退出渠道。如果股东的持股成本低于4.49元/股,那么选择现金退出,也是可以获利的。又或者,华北高速复牌后,股价高于4.49元/股,那么不同意方案的股东可将股份全部卖出,不必行使现金选择权。

现金选择权背后是存在套利机会的。

假设华北高速复牌后,股价跌破4.49元/股,那么投资者可买入华北高速股份,然后在股东大会上投反对票并获得现金选择权,最后行使现金选择权并实现现金退出。

不过,投资者要获得套利机会,必须在股东大会之前买入股份。股东大会之后买入股份,无法获得现金选择权。

理论上,在股东大会召开之前,现金选择权可为上市公司的股价提供一个支撑作用。当股价低于4.49元/股时,因为存在套利机会,投资者应该会买入股份,直至股价达到4.49元/股。理论上,套利机会会消失。

但这一假想情形也存在一个悖论。

假设股价确实是跌破4.49元/股,投资者纷纷买入股份,然后都在股东大会上投反对票,那么方案就无法通过股东大会。那么最终投资者是无法获得现金选择权的。

本次交易,转换比例被确定为1:0.6956。这一比例,就是投资者参与投资的“锚”。投资者可先判断存续公司的股价水平,然后通过换股比例转化为华北高速的现价。

假设投资者A认为,存续公司上市后的股价高于发行价8.18元/股,那么华北高速复牌后股价只要低于5.69元/股,投资者A就可以在二级市场上买入股份,并参与换股交易。等到存续公司上市后,假设股价高于发行价8.18元/股,则投资者A可卖出存续公司股份获利。

那么中小股东会如何选择呢?

假设股东B认为存续公司上市后,股价就是发行价8.18元/股。而股东B的持股成本低于5.69元/股,那么股东B应当参与换股。比方说股东B此前以5.00元/股的价格买入华北高速10,000股,则持股成本为50,000元。股东B选择参与换股,则可获得获得6,956股招商公路股份,以8.18元/股的发行价计算价值56,900元。

合并之后,只要存续公司股价不跌破7.19元/股,股东B可不亏损。假设存续后的招商公路上市首日,股价正好是8.18元/股,股东A卖出6,956股股份,可获得56,900元。那么股东A获得了6,900元,回报率为13.80%。

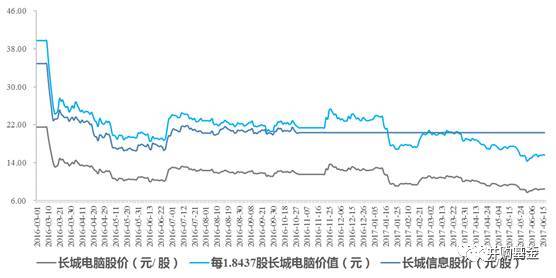

华北高速的历史股价走势如下:

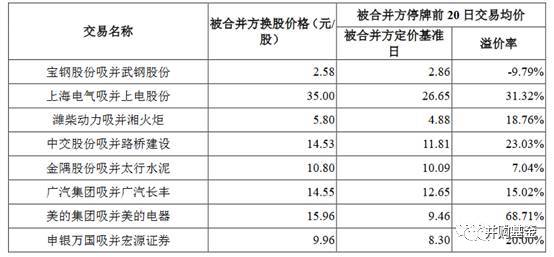

本次交易24.5%的溢价率还是较高的,此前A股市场的吸收合并的换股价溢价率水平如下:

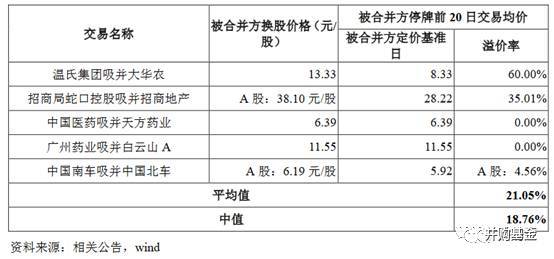

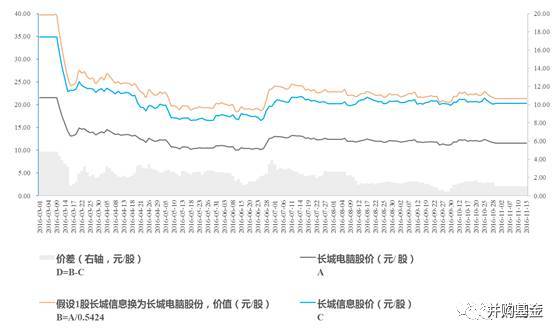

去年长城电脑吸收合并长城信息的交易被评为2016年并购汪年度榜单十佳交易之一。在交易中,合并方长城电脑的发行价格为13.04元/股,被合并方长城信息的换股价格为24.04元/股,每一股长城电脑股份可换为0.5424股长城信息股份。交易完成后,长城电脑为存续公司(之后改名“中国长城”)。

合并前,长城电脑、长城信息均为中国电子(实控人国务院国资委)旗下上市公司。中国电子拟通过本次交易,打造军民融合的信息安全产业的平台。

在交易中,长城电脑的异议股东的现金选择权为13.04元/股。在2016年3月28日的股东大会上,每一项议案的反对票大约在20万股至30万股之间。吸收合并交易的每一项议案都获得了98%以上的通过率。最终,在2016年11月,行使了现金选择权的股份仅有47,000股。

2016年4月之后,长城电脑股价低于13.04元/股。可是股东大会之后买入股份的投资者都不能获得现金选择权。

长城信息异议股东的现金选择权为24.04元/股。长城信息在2016年3月28日召开股东大会审议交易方案。

就在股东大会之前,股价已跌破24.04元/股。

最终每一项议案有大约500万股投了反对票。在2016年11月,合计有216万股行使了现金选择权。

长城信息的股东选择换股是合算的吗?

长城信息的停牌价为34.88元/股,而长城电脑的停牌价为21.54元/股。交易中,每一股长城电脑股份可换为0.5424股长城信息股份,也就是每一股长城信息股份可换为1.8437股长城电脑股份。按停牌价计算,每一股长城信息换为长城电脑股份后,应当价值39.71元,这是高于长城信息的停牌价的。

就在长城信息股东大会的前一个交易日(2016年3月25日),长城信息股价为23.52元/股,假设转换为长城电脑股份,价值应为25.66元/股。而现金选择权为24.04元/股。可见,就以当时股价来说,股东选择换股会更有利可图。

复牌之后,长城信息股价一直低于“转换价值”(换为长城电脑股份之后的价值)。那么对于投资者来说,买入长城信息股票,并参与交易,存在套利机会。

2016年11月1日,长城信息停牌,准备进行合并,停牌价为20.31元/股。假设投资者C按20.31元/股在二级市场买入长城信息10,000股,成本为203,100元。交易后可换为长城电脑约18,437股。按照长城电脑停牌价11.58元/股计算,价值213,500元(账面浮盈5.12%)。

2017年1月18日,长城电脑新增股份上市,不进行除权,上市首日设涨跌幅限制。就在上市首日,长城电脑收盘价为10.32元/股。那么投资者C所得长城电脑股份价值190,265元,回报率为-6.32%。

也就是说,投资者C并未实现套利,还亏损了。原因是停牌之后,长城电脑的股价下跌幅度较大。

事后看来,选择现金的长城信息的216万股的股东更为明智。

交易预案发布后,有社群群友提出问题:假设本次交易采取发行股份购买资产的方式,会构成借壳吗?

其实,即使采取发行股份购买资产的方式,本次交易也不会构成借壳。

因为即使采取发行股份购买资产方式,上市公司控制权不变,而且上市公司最近60个月控制权也没有变过,不会构成借壳。

吸收合并传统上一直是控股股东通过旗下上市公司实现整体上市的好方案。

吸收合并交易中,还能设置现金选择权,给予不同意交易的中小股东一个退出渠道,有利于维护中小股东权益。有的吸收合并方案,还能设置二次现金选择权,增加方案的成功概率。

吸收合并的套利机会,首先体现在现金选择权上。不过这一套利机会仅存在股东大会之前。小汪@并购汪在上面也分析了,这一套利实际上不容易实现。

在长城电脑吸收长城信息这一罕见的上市公司之间的吸收合并方案中,由于设置了固定的换股比例,因此,只要市场波动使得两个上市公司的股价比例偏离了换股比例,就会出现一个套利空间。但是,这个套利并不是无风险的。从投资者最后一次买入长城信息,到长城电脑新增股份上市,中间间隔了两个多月时间,期间长城电脑的股价波动,使得套利空间消失了,而这时投资者无法卖出股份。

至于华北高速的股东如何选择,就要看股东对存续公司的前景判断了。交易中,换股比例已确定为是1:0.6956。假设股东认为,存续公司的预期股价为X,那么华北高速的股价高于X/0.6956的时候,股东应当会卖出股份。而投资者认为存续公司预期股价为X,那么华北高速股价低于X/0.6956的时候,应当会买入股份。

对这一交易还有更多问题的读者,欢迎添加汪老师为好友,加入并购汪会员群,与汪老师一起讨论。汪老师微信号是binggou_wang。