更多、更及时的干货内容,请关注扑克投资家网站

文 | 王之泉

来源(公众号) | 五矿经济研究院

编辑 | 扑克投资家,转载请注明出处

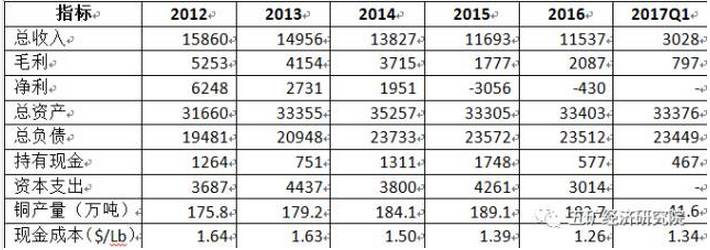

智利国家铜业公司(Corporación Nacionaldel Cobre de Chile,简称Codelco),是智利规模最大、最具影响的企业,也是目前全球最大的铜生产商、第二大钼生产商。2016年,得益于成本削减,Codelco亏损较2015年大幅减少。2017年一季度,在铜价上涨的支撑下,实现盈利5.37亿美元(税前)。不过,同期该公司矿山铜产量进一步下滑,而现金成本意外攀升。

过去五年Codelco主要经营指标一览(百万美元)

表1 数据来源:公司年报,五矿经济研究院

一、Codelco最大的特点是政府控制,对智利经济发展贡献突出

Codelco的前身为于1966年由智利铜工业部改组成立的智利铜业公司(Chileanisation of Copper),负责该国铜工业与铜商品国际贸易监管,以及监管刚刚被“合营化”的El Teniente、Chuquicamata、Salvador三座大型铜矿山。在激进派的推动下,1971年智利政府通过大型铜矿山国有化法案,除了此前已被从美国企业手中收回控制权的三座矿山外,Andina、Exotica两座大型铜矿山也被完全收归国有,并交由智利铜业公司运营。

为此,该公司成立了专门管理团队,并成为日后组建Codelco的核心。此后不久(1976年),智利军政府正式将智利铜业公司拆分为智利铜业委员会(Cochilco)和智利国家铜业公司(Codelco)。直至今日,两个机构仍然在各司其职,服务于智利政府。

Codelco是智利国家政治变革下的产物,在政府的呵护下发展壮大,其治理同样也由政府控制。就过去几个任期的每届董事会成员产生而言,均通过财政部提名并由总统直接任命(3人)、政府高级公务员系统选拔(4-5人),以及全国矿工联合会推荐(2-3人)三种方式。而即便是高级经理层任免,也需要Codelco向政府相关部门提交材料并接受审查和备案。此外,除了在融资方面为Codelco提供协助,智利政府也会在公司董事会提出申请并获得审议通过后,通过财政部向Codelco注资以支持其进一步发展。2010年至今,智利政府已累计向该公司注资近百亿美元。

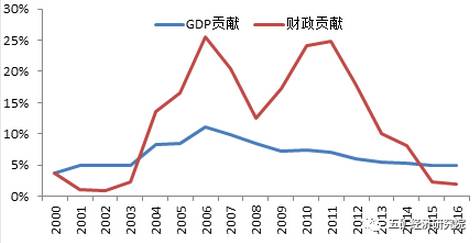

政府对Codelco的支持与投入,也得到了丰厚的回报。作为智利境内最大的公司,Codelco销售收入对国家GDP的直接贡献长期维持在5%左右,并一度超过10%(2006年);出口收入长期占到国家出口总额的20%以上,最高接近30%。就最直接的财政贡献(包括资源税、所得税、出口税、利润上缴等)而言,成立至今Codelco累计上缴智利国库金额超过1000亿美元,仅2010年至今就超过400亿美元。

其中,在历史最大年份(2011年),Codelco贡献超过120亿美元,几乎占到当年全部财政收入的四分之一。此外,近些年来Codelco直接或通过第三方机构雇佣的员工一直维持在6万人左右,接近总就业人口的1%,对智利国家就业、消费及社会稳定的贡献巨大。

Codelco对智利GDP和财政收入的贡献变化

图1 数据来源:公司年报、worldBank,五矿经济研究院

二、半个世纪始终专注于铜资源开发,业务与经营模式较为单一

纵观全球矿业公司发展历程,多数企业在实力增强后都会进行快速地多元化扩张,包括涉足新矿产品种、全球资产布局、产业链延伸等。不过,在近半个世纪的发展中,Codelco一直专注于智利境内铜及伴生资源开发,稍有涉足下游加工环节。除此之外,Codelco在对矿山资产的股权控制上也与其他大型矿业公司有所不同:要么完全拥有、独立运营,要么只是参股享受权益。相对而言,具有一定实力的矿业公司更倾向于通过大比例控股进行矿山管理运营,这样可以降低风险和资金压力。以上两个特点的形成,或许与Codelco完全国有的特性有关。

Codelco旗下核心矿山资产一览

表2 数据来源:公司年报,五矿经济研究院

凭借早期的政府支持和先天优势,Codelco控制了智利境内四分之一的优质铜资源,其中Chuquicamata、Andina、ElTeniente均为世界级铜矿区。截止2015年,Codelco控制的铜资源剩余可采储量(Reserves)为5100万吨,占全球总量的7.3%左右,而资源量(Resources)更是占到全球总量的10%左右。此外,尽管全球铜矿开采的资源品位过去多年持续走低,但Codelco开采的矿石铜含量,基本上都较同期全球均值高出0.3个百分点左右,先天优势明显。

截止2015年底Codelco旗下矿山资源储量 (万吨)

表3 数据来源:公司年报,五矿经济研究院

2004年之后,伴随新一轮大宗商品牛市,全球矿业领域掀起大规模的并购重组活动;而2012年市场掉头向下开始之后,矿业公司又纷纷启动大规模的资产剥离。不过,Codelco很少进行矿山资产运作。过去十年,该公司只针对两个标的采取了一些动作:一个是Boa Esperanca铜钴矿,Codelco于2007年以8000万美元出售,主要考虑到该矿规模较小(铜产量不到3万吨)并面临资源枯竭问题;

另一个则是英美资源旗下南美公司(Anglo AmericanSur S.A.)及所属矿山,Codelco与三井、英美资源先后就该标的进行多次交易,目前获得29.5%的权益。该公司旗下主力铜矿山Los Bronces目前年产铜40万吨左右,是全球十大铜矿山之一。通过此项交易,Codelco每年获得8万吨左右的铜权益量。

三、过去十年竞争与影响力不断下降,经营效率几乎是行业垫底

Codelco的矿山铜产量长期稳居全球首位,占比维持在10%以上,最高年份接近15%。其中,Chuquicamata、Andina、El Teniente三座矿山长期位列全球前十大在产矿山之列。由于未实施大规模的扩张,2000年之后该公司矿山铜产量基本都维持在180万吨/年上下波动,其中2015年产量为189.1万吨,创历史记录。不过,由于同时期竞争对手(Freeport、Glencore、BHP等)纷纷进行大规模的产能扩张,Codelco在行业内的影响力也呈现逐年下降态势。2016年,该公司矿山铜产量占全球比重降至9.16%,为有记录以来最低。

Codelco矿山铜产量及全球占比变化

图2 数据来源:公司年报、ICSG,五矿经济研究院

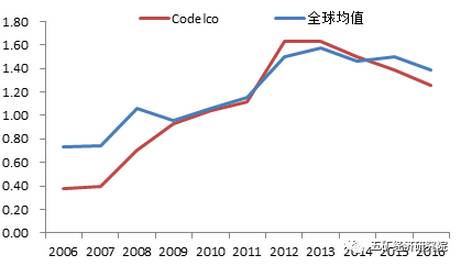

依靠规模化开发,Codelco铜生产成本曾长期领先于全球多数矿业公司。不过,伴随大量富含金、钴、钼、镍等伴生金属的铜矿山开发,副产品收益使得这些矿山的铜生产现金成本显著低于金属相对含量单一的矿山。这一变化,直接导致了Codelco相对于一些矿商的成本优势逐步消失。更为严重的是,2008年金融危机后,主要铜矿生产商纷纷强化成本控制,采取措施特别是借助自动化降低采矿成本。而同时期,由于旗下老旧矿山升级与改造资金投入不足,Codelco在成本上相对于全球铜生产均值的优势也持续缩小,甚至一度丧失。

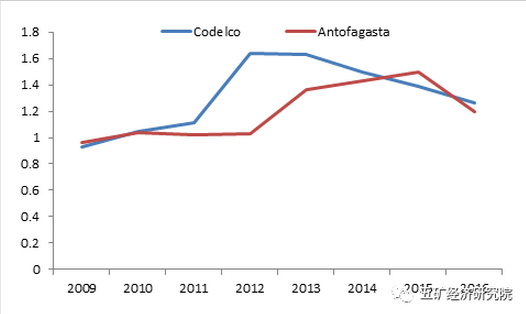

Codelco铜生产成本与全球均值变化(美元/磅)

图3 数据来源:公司年报、Bloomberg,五矿经济研究院

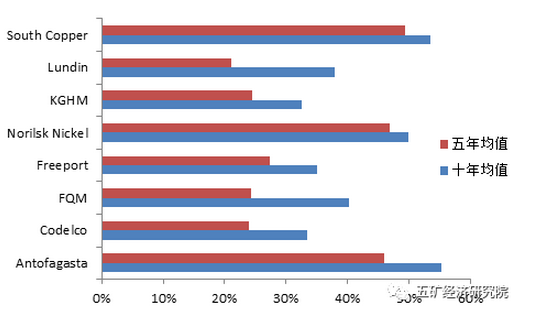

与生产成本曾长期领先相对应,Codelco也曾是全球矿业领域最赚钱的公司之一。不过,受到诸多因素拖累,目前该公司已沦落为该领域内运营效率最低的公司之一。过去十年平均,在全球以铜资源开发为核心业务的大型矿商中(其中Freeport剔除油气业务),Codelco的经营利润率(EBIDTA%)为33.3%,略高于波兰铜业(32.6%)。而过去五年平均,Codelco的经营利润率(EBIDTA%)仅为23.9%,甚至低于波兰铜业。

过去五年全球专业型铜生产商平均利润率(EBIDTA%)

图4 数据来源:各公司年报、Reuters,五矿经济研究院

四、国内外市场均面临挑战,Antofagasta和Freeport威胁最大

与Codelco一样,Antofagasta也专注于智利境内铜资源开发,且旗下矿山多与Codelco矿山毗邻。该公司是全球铜资源领域的“后起之秀”,也是目前智利第二大铜生产商。2016年,该公司矿山铜产量为70.9万吨,位列全球第七位。在资源禀赋上,Codelco相对于Antofagasta具有优势,后者旗下矿山平均含铜品位仅为0.48%(截止2016年底),较前者低0.21个百分点;而在运营管理上,Codelco则劣势明显,矿产铜生产现金成本(Cash Cost)长期高于后者,差距最大时超过0.6美元/磅(2012年)。

Codelco与Antofagasta铜生产现金成本变化(美元/磅)

图5 数据来源:各公司年报,五矿经济研究院

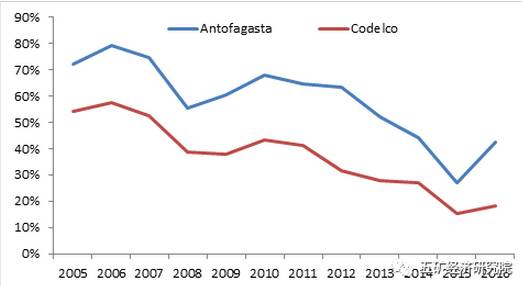

过去十年,Antofagasta的平均营业利润率(EBIDTA%)为55.3%,远远高于Codelco。其中,2016年二者利润率差距达到历史最大(24个百分点)。两家企业经营结果的巨大差异,可能源于矿山伴生金属品种的不同——Antofagasta主力矿山(Los Pelambres和Centinela)伴生大量的金银,也或与矿山投产及服务年限差异有关——Antofagasta主力矿山均在2000年之后建成投产,但性质与体制显著有别所带来的影响或许更为重要——Antofagasta是一家公开上市公司。不过,无论原因如何,Codelco在智利国内受到越来越多的质疑,这或许也是政府在已承诺的注资方面动作缓慢的原因之一。

Codelco与Antofagasta利润率(EBIDTA%)变化

图6 数据来源:各公司年报,五矿经济研究院

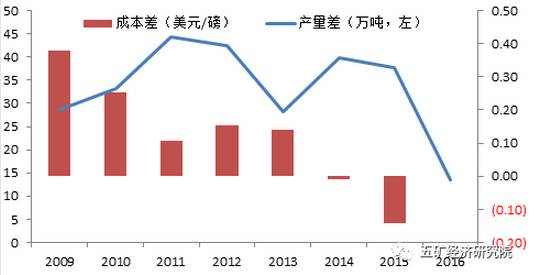

相对于全球第二大铜生产商Freeport而言,Codelco在产量上长期高于后者,但在成本上长期处于劣势。2014-2015年,Freeport经营深陷油气扩张的泥潭,铜业务也受到重大拖累,并使得Codelco在生产成本上一度显露出优势。不过,2016年Freeport的经营状况明显改善,当年矿山铜生产现金成本重新与Codelco持平(1.26美元/磅),矿山铜产量(169.6万吨)与Codelco产量的差距也缩小至历史最低(13.5万吨)。

Codelco与Freeport产量及现金差变化

图7 数据来源:各公司年报,五矿经济研究院

经过三年的深度调整,目前Freeport的经营压力已基本缓解,精力重新聚焦于铜资源开发业务。未来几年,该公司计划稳步提高矿山铜产量,并将现金成本降至1.0美元/磅以下。然而,过去两年Codelco对旗下矿山大规模升级改造未有实质性推进,如若短期内资金问题仍旧无法解决,未来产量维持都尚难以保障,持续降低成本则更加不易。届时,Codelco在全球市场的话语权也必将受到Freeport的进一步蚕食,几十年的行业老大地位或将不保。

五、资金短缺是Codelco的最大问题,同时也为市场提供了机会

为了重振昔日雄风,2014年Codelco曾抛出了总额高达250亿美元的五年投资计划。通过这一计划,Codelco希望主力矿山服务时间延长60年,矿山铜产量2025年前达到250万吨,生产成本长期维持低位。不过,2015年铜价暴跌,该公司也出现公开发布财务数据以来的首次亏损,企业经营陷入困境,投资计划被迫调整并推迟。

此外,2013年皮涅拉总统执政时期,智利政府曾承诺在随后五年向Codelco投资200亿美元以上,以支持该公司进行老旧矿山升级改造与扩产。但2014年巴切莱特总统上台后,对Codelco的支持力度有所减弱,过去三年仅进行了45亿美元的注资。这也是导致Codelco投资计划难以落实的一个重要因素。

2016年铜价回升,Codelco经营压力大幅缓解,亏损额也缩小至4.3亿美元(税前利润)。目前,市场对未来几年全球铜价普遍看好,这对Codelco业绩改善起到有效支撑。不过,面对持续走高的财务费用、接近极限的生产成本以及无法扩张的产量,经营活动所能够筹措的资金相对有限。

另一方面,截止2016年底,Codelco总债务规模已攀升至152.8亿美元,占总资产的比重上升至45.8%,两个指标双双创历史记录,而同期总资产负债率更是超过70%。过去两年,Codelco在国际市场发行企业债券的实际利率均值已超过5%,2016年财务费用支出达到创纪录的5.24亿美元。这一形势之下,该公司进行债务融资面临越来越大的压力,大规模融资的可能性不大。

目前,Codelco已缩减了未来几年的投资规模,并将Andina与Radomiro Tomic两座矿山的扩张计划推后,但在政府援助不济、业绩改善预期有限、债务融资面临压力的背景下,仍面临较大的资金缺口。由于经营管理上很大程度都受制于政府,目前Codelco在尝试通过其他方式(包括与国外铜矿企业合作)解决资金问题方面的积极性和能动性都非常有限。

不过,年底智利将迎来新一届总统选举,而前总统皮涅拉已宣布参选,并存在较大的获胜可能性。企业家出身的皮涅拉,在2010-2013年总统任期内对Codelco较为重视,并考虑过将其少量股份私有化(后因阻力较大未落实)。因此,此轮智利政府换届,或许能够为Codelco发展带来转机。

对于市场而言,尽管目前Codelco身陷经营困境,但其仍控制着全球最优质的资产,完全国有的背景也使其是全球最值得信赖的矿业公司之一。资金短缺是当前Codelco发展面临的最大问题,寻求充足的资金也是该公司的首要任务,但申请政府注资、发行债务融资及银行借款等传统路径均面临诸多困难。因此,Codelco的这种境况,为其他企业与其合作提供了更多机遇和更大可能。据称,目前一些跨国公司正在积极与其接触。