延续7

月的趋势,本周工业生产规模有所回撤,工业品价格继续攀升。

其中一个重要原因在于:目前工业已跨过补库存的周期,库存意愿趋于下降,但由于终端需求依然稳定,导致工业品的供需格局有所收紧。

近期财政部印发了《关于试点发展项目收益与融资自求平衡的地方政府专项债券品种的通知》,中国版“市政收益债”办法正式面世。

我们认为,项目收益债是规范地方政府融资行为的重要举措,但考虑到目前刚刚进入时点阶段,项目收益债的推广扩容需要一个过程,短期内如果财政监管的执行力度过严,可能使地方政府融资“青黄不接”。因此,财政监管政策的执行落地或许是一个渐进的过程。

螺纹钢期货结算价直线拉涨,创三年半新高。

期货价格的快速上涨更多地受到市场情绪驱动。而据报道,多位钢贸业内人士表示,近期钢材现货市场的成交量开始走低:一方面钢厂出于政策的利好,不愿降价出售;另一方面下游企业鉴于钢材价格快速走高,纷纷持观望态度等待价格回调。这导致钢材库存开始增加,很可能对螺纹钢价格上涨构成巨大制约。目前市场关注9月钢材需求步入旺季后的价格走势,这将更明确地反映出下半年经济总需求的状况。

7

月房地产销售呈现普遍降温迹象。

据中国房地产决策咨询系统的统计数据,7月房企销售放缓,TOP100整体业绩下滑近4成,全国房地产销售呈现普遍降温的迹象。同时,7月100个大中城市土地成交面积同比也较上月明显回落。7月房地产投资增速有进一步放缓的压力。不过,考虑到前期较高的土地成交额,仍将在近期的土地购置费中有持续体现,加之去年7月房地产投资基数较低,预计7月房地产投资增速或仍维持在较高水平。

此外,本周食品价格继续季节性回升,但仍较往年偏弱。

公开市场净回笼,无碍R007

利率回落

,再度反映出央行对市场流动性状况较强的把控能力。本周,央行行长助理张晓慧刊文表示,稳健的货币政策“即不能太松、也不能太紧”,在此基调下,预计8月资金面仍将保持压力。

7

月以来国债收益率曲线持续修复和增陡

,反映出市场对流动性的预期出现了明显改观;不过,长端利率依然受到经济基本面好于预期和金融监管尚有待靴子落地的情况压制。本周信用利差持续处于较低水平,随着利率债的调整,目前信用债也进入到了较为“尴尬”的位置。债市下一步方向的判断,需要经济数据新变化或金融监管新动向的催化。

此外,本周长三角票据直贴利率继续滑落

,进一步反映出市场对资金面的预期已得到了明显缓和,这一趋势的持续,将在一定程度上有利于民间投资的融资成本回落。

本周美元指数延续低迷态势,直到周五晚间,因非农数据超预期强劲,美元指数才迎来转机。在此背景下,人民币兑美元汇率跟随走强,人民币对一篮子货币持续升值。

我们认为,人民币兑美元汇率快速上涨后,短期或存在小幅调整的压力。

原因在于:

其一,

本周离岸与在岸汇差明显拉大,反映随着近期人民币汇率的持续快速升值,市场谨慎情绪有所增强;

其二,

在岸汇率每日的收盘价都低于当日中间价,而次日中间价的设定又高于前一日收盘价,反映“逆周期因子”的作用持续发挥;

其三,

前期美元指数下跌过快,或已低估了今年美联储已加息两次、9月大概率启动缩表的影响,且后续不排除特朗普税改取得一定的进展,因此,短期内美元指数企稳回升的可能性较大。

最后,

考虑到随着“逆周期因子”的引入、以及中国经济表现良好,目前市场对人民币汇率的悲观态度已大为缓解;加之随着欧洲货币政策分化的逆转,美元指数上行动能有限。因此,预计人民币对美元汇率调整幅度可控。

工业生产热情趋弱,工业品价格继续攀升。

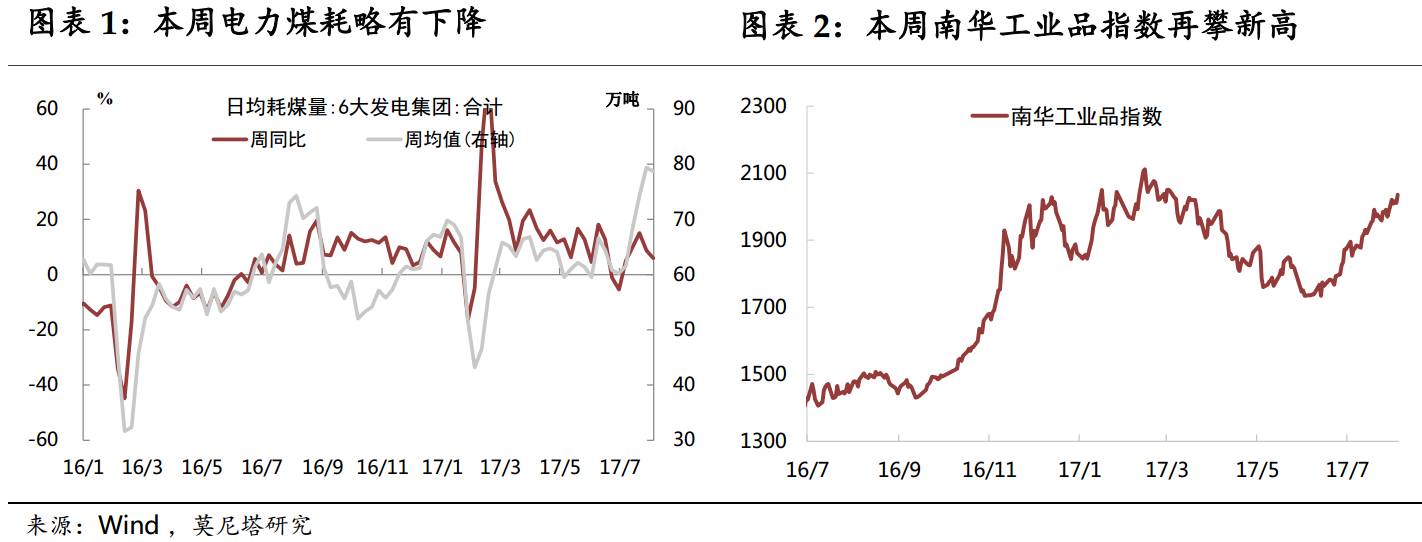

本周六大发电集团日均耗煤量环比略降0.9%,同比增速进一步回落至6%,反映工业生产热情有所回撤(图表1)。本周南华工业品指数再攀新高,收于2036点(图表2)。

这一工业生产规模有所下降、工业品价格攀升的状况,是对

7

月趋势的延续。

7月制造业PMI生产指数相较新订单指数出现了更为明显的回落,原材料购进价格指数大幅反弹。其原因在于:工业已跨过主动补库存的周期,目前企业库存意愿趋于下降;但由于终端需求依然稳定、产成品库存持续偏低,制造业生产仍处于“谨慎扩张”的状态(体现为制造业“产成品库存弱、原材料库存强”)。当制造业生产扩张比需求扩张“慢半拍”时,7月主要原材料购进价格指数的大幅反弹也就在“情理之中”。

本周财政部称,近期印发了《关于试点发展项目收益与融资自求平衡的地方政府专项债券品种的通知》,中国版“市政收益债”办法正式面世。

优先选择土地储备、政府收费公路2个领域试点,并鼓励有条件的地方立足本地区实际开展试点。不过,地方政府举债要在国务院批准的法定专项债务限额之内。我们认为,项目收益债是规范地方政府融资行为的重要举措,在87号文、50号文等收紧了对地方融资的监管后,亟需为地方政府开辟新的、真正规范的融资渠道,才能稳住基建投资、稳住经济增长。但考虑到目前刚刚进入时点阶段,项目收益债的推广扩容需要一个过程,短期内如果财政监管的执行力度过严,可能使地方政府融资“青黄不接”。因此,财政监管政策的执行落地或许是一个渐进的过程。

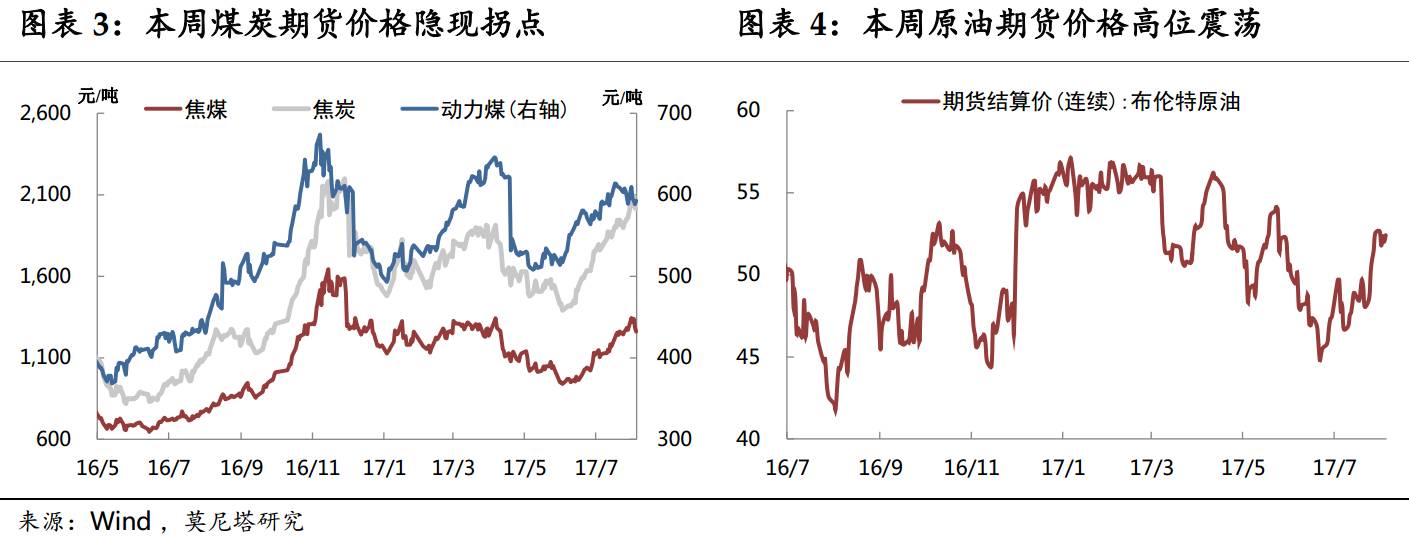

原材料价格普遍维持高位。煤炭

方面,本周焦煤、焦炭价格继续保持强势,分别环比上涨3.5%和5.8%,而动力煤价格略跌0.8%(图表3)。不过,后半周焦煤和焦炭价格也呈现出回落的拐点,这或源于本周发电煤耗“止升”、而新增产能加速释放,使得供需紧张的状况有所缓解。

布伦特原油

期货结算价本周高位震荡,收于52.4美元/桶,周环比小幅上涨1.1%(图表4)。投资者在OPEC会议前态度谨慎,因担心过去几周油价反弹势头过大,可能导致原油供应增加。本周

LME铜

现货结算价继上周创下两年高位后,进一步小幅上扬,周环比上涨2.6%,主要受到中国需求向好和美元疲软的支撑。

LME铝价

继续在高位区间震荡,周环比略跌0.5%。本周

MyIpic矿价

综合指数继续上扬,累计上涨3.7%,主要受到高品矿结构性紧缺的拉动。

南华农产品

价格指数继续小幅走弱0.3%。

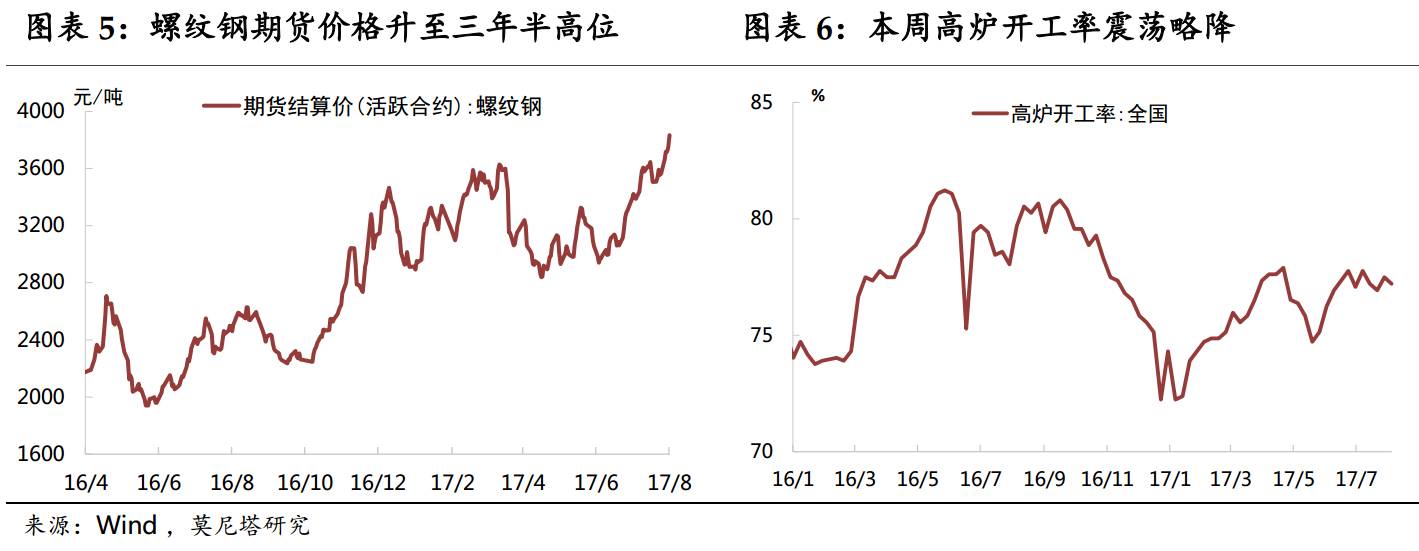

黑色系再现“狂欢”。

本周螺纹钢期货结算价直线拉涨,累计涨幅达7.5%,创三年半新高(图表5)。期货价格的快速上涨更多地受到市场情绪驱动。而据报道,多位钢贸业内人士表示,近期钢材现货市场的成交量开始走低:一方面钢厂基于政策利好效应,不愿降价出售;另一方面下游企业鉴于钢材价格持续走高,纷纷持观望态度等待价格回调再买入。这导致钢材库存开始增加,很可能对螺纹钢价格上涨构成巨大制约。目前市场关注9月钢材需求步入旺季后的价格走势,这将更明确地反映出下半年经济总需求的状况。本周

全国

高炉开工率震荡略降,为77.2%(图表6)。此外,本周河北省公布了采暖季错峰生产方案,石家庄、唐山、邯郸等重点地区,采暖季钢铁产能将限产50%。这一消息进一步催化了钢价的上涨,据报道,8月5-6日,唐山钢坯现货价格出现多次上调,累计上涨每吨120元,达到3720元的近年来新高。

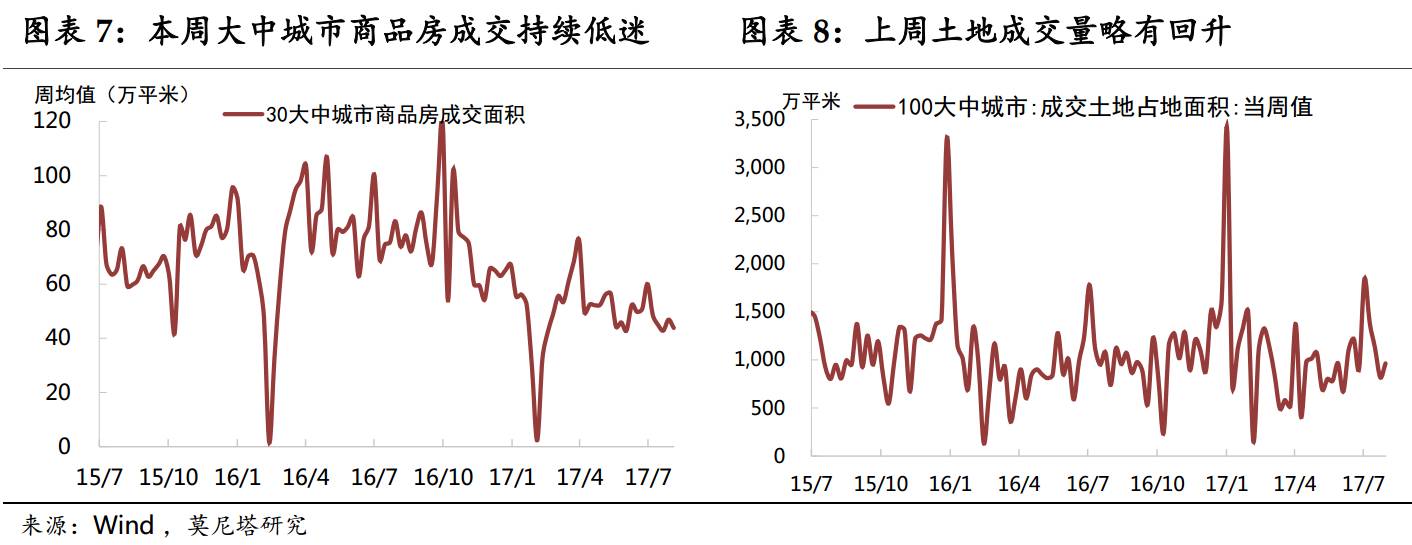

7月房地产销售呈现普遍降温迹象。

本周全国30大中城市商品房日均成交面积持续低迷,依然主要受到二线城市拖累(图表7)。上周100个大中城市土地成交面积略有回升,其中,一线城市土地供应增加较为明显(图表8)。据中国房地产决策咨询系统的统计数据,7月房企销售放缓,TOP100整体业绩下滑近4成,全国房地产销售呈现普遍降温的迹象。同时,7月100个大中城市土地成交面积同比也较上月明显回落。预计7月房地产投资增速有进一步放缓的压力,不过,考虑到前期较高的土地成交额,仍将在近期的土地购置费中有持续体现,加之去年7月房地产投资基数较低,7月房地产投资增速或仍维持在较高水平。此外,本周《北京市共有产权住房管理暂行办法》征求意见,政府将其持有的部分产权的“使用权”让渡给首次购房人,以达到降低房屋出售价格的目的。北京成为继安徽淮安、上海之后,国内第三个出台共有产权住房的专门文件的城市,共有产权住房有望写入长效机制。

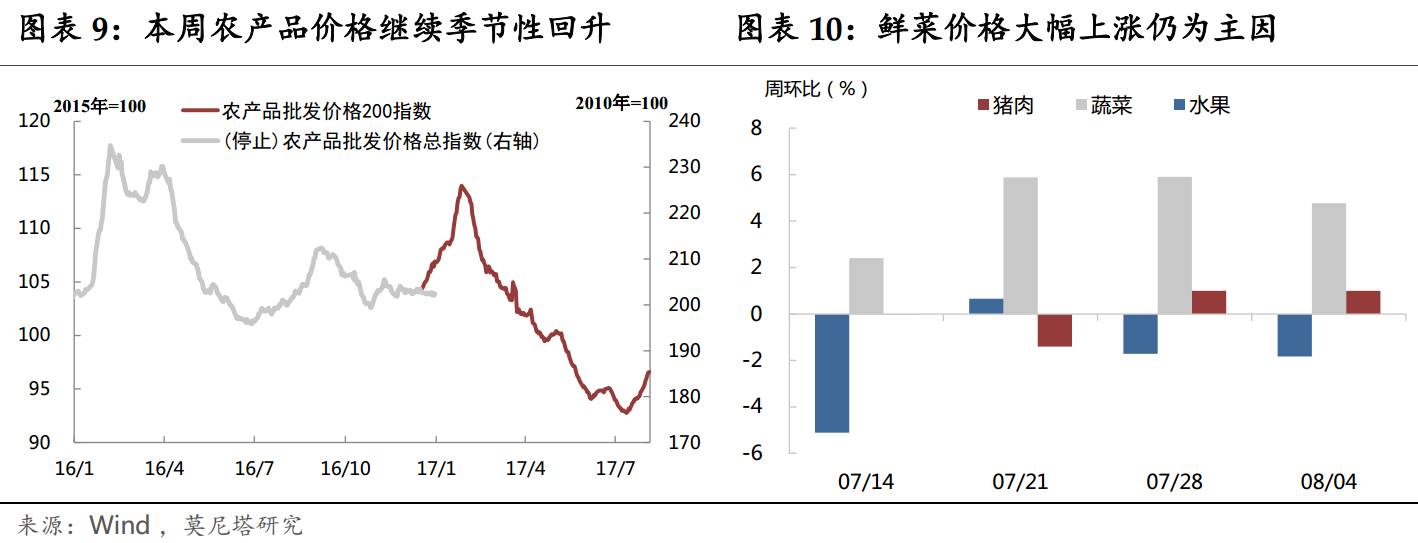

食品价格继续季节性回升,但仍较往年偏弱。

本周农产品和菜篮子批发价格指数进一步回升,分别环比上涨1.6%和1.9%(图表9)。从分项数据看,本周指数的上涨依然主要受到鲜菜价格的拉动,随着高温天气挫伤南方鲜菜供给,鲜菜价格进一步大涨4.8%;猪肉价格连续第二周企稳,环比回升1%,或与高温天气挫伤猪肉供给有关;水果价格依然明显拖累指数上涨,本周环比下跌1.8%,符合季节性特征(图表10)。目前农产品价格依然较往年偏弱,不过,考虑到8月中国气候风险指数继续处于“偏强”级别,雨涝风险偏高,倘若出现重大洪涝灾害,食品价格不排除出现快速攀升的可能性。

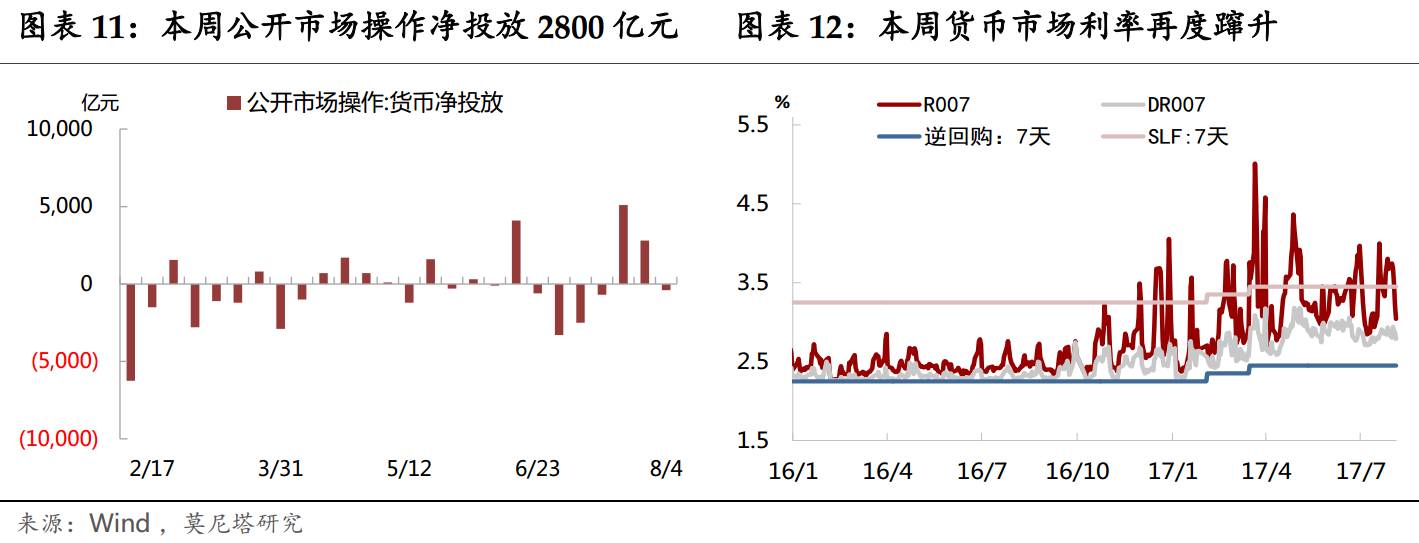

公开市场净回笼,无碍R007利率回落。

本周公开市场共有7500亿元逆回购到期,央行前三天保持完全对冲,后两天分别净回笼200亿元,全周累计净回笼400亿元(图表11)。尽管如此,周三起R007利率仍然快速回落,反映出央行对市场流动性状况的把控能力较强(图表12)。本周,央行行长助理张晓慧刊文表示,稳健的货币政策“即不能太松、也不能太紧”,在此基调下,预计8月资金面仍将保持压力。本周同业存单发行仍未见明显收缩:本周同业存单净融资为1757.4亿元,较上周显著回升,发行利率高位持稳。

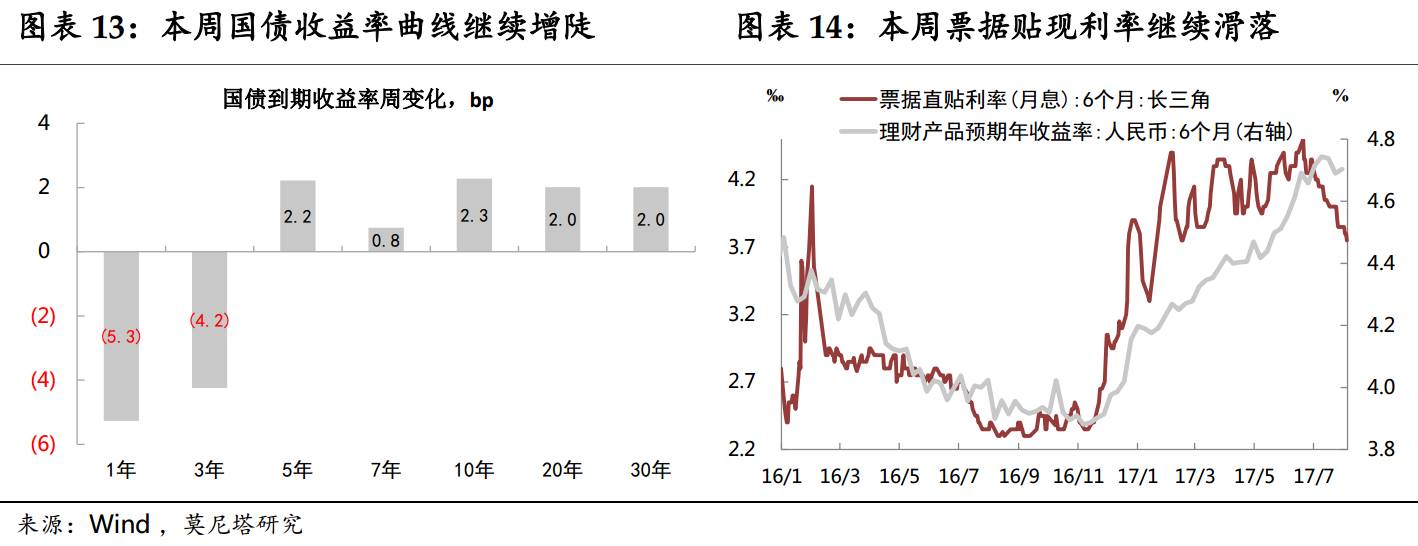

国债收益率曲线继续增陡。

本周1年和3年期国债收益率分别显著下行5.3bp和4.

2bp,而5年到30年期国债收益率均有小幅上行,幅度在0.8bp-2.3bp之间不等(图表13)。7月以来收益率曲线的持续修复和增陡,反映出随着流动性状况的持续好转、金融工作会议也流露出“稳货币”的态度,市场对流动性的预期出现了明显改观。不过,长端利率依然受到经济基本面好于预期和金融监管尚有待靴子落地的情况压制。从我们与投资者交流的情况看,目前因工业生产淡季的扰动,市场对基本面走势的判断尚不甚清晰,短期内仍倾向于“防御”。本周信用利差持续处于较低水平,随着利率债的调整,目前信用债也进入到了较为“尴尬”的位置。债市下一步方向的判断,需要经济数据新变化或金融监管新动向的催化。

上周日人民币理财产品收益率(6个月)小幅回升至4.7%的高位。而本周长三角票据直贴利率(6个月,月息)继续滑落,由上周末的3.85‰下滑到了3.75‰,进一步反映出市场对资金面的预期已得到了明显缓和,这一趋势的持续,将在一定程度上有利于民间投资的融资成本回落(图表14)。

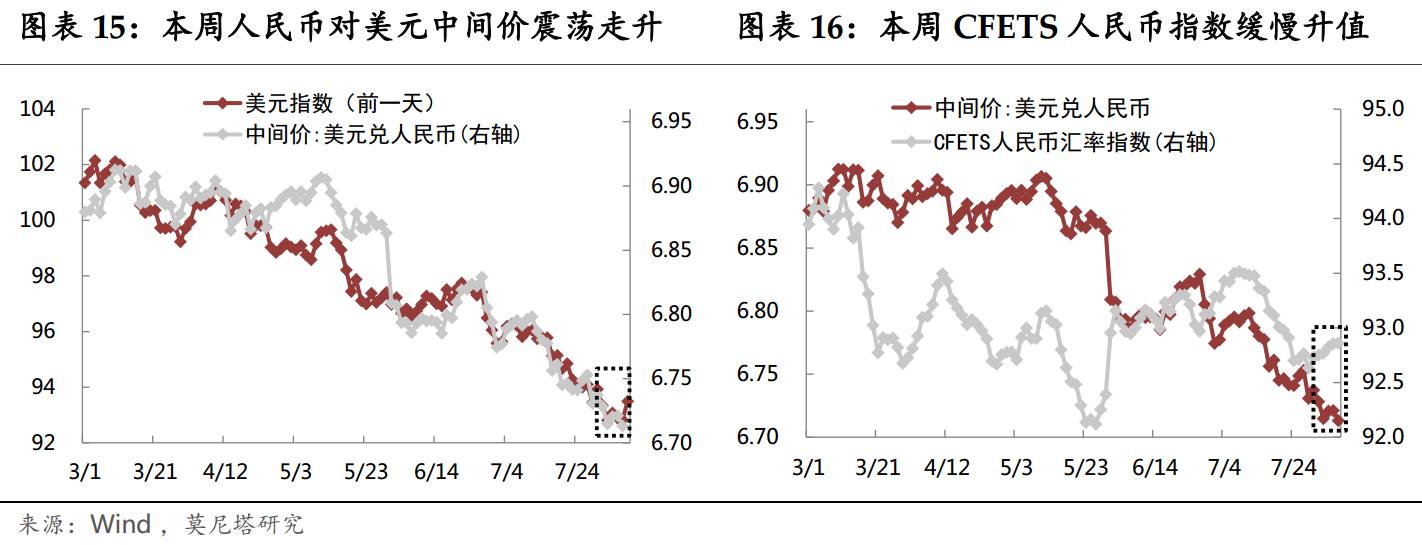

人民币对美元汇率继续升值。

本周受华府政治动荡和经济数据表现疲软,美元指数延续低迷态势,周四曾触及15个月低点92.5。直到周五晚间,因非农数据超预期强劲,美元指数才迎来转机,跳涨1%至93.5。在此背景下,人民币兑美元汇率跟随走强,人民币对一篮子货币持续升值。具体地,本周人民币兑美元中间价大幅升值241点,收报6.7132;即期汇率升值248点,收于6.7181;CNH小幅升值18点,收于6.7356,两岸汇差扩大至175点;CFETS人民币指数缓慢走升,收于92.9(图表15、图表16)。

我们认为,人民币兑美元汇率快速上涨后,短期或存在小幅调整的压力。

原因在于:

其一,

本周离岸与在岸汇差明显拉大,反映随着近期人民币汇率的持续快速升值,市场谨慎情绪有所增强;

其二,

在岸汇率每日的收盘价都低于当日中间价,而次日中间价的设定又高于前一日收盘价,反映“逆周期因子”已在发挥作用;

其三,

前期美元指数下跌过快,或已低估了今年美联储已加息两次、9月大概率启动缩表的影响,且不排除后续特朗普税改取得一定的进展,因此,短期内美元指数企稳回升的可能性较大。

最后,

考虑到随着“逆周期因子”的引入、以及中国经济表现良好,目前市场对人民币汇率的悲观态度已大为缓解,加之随着欧洲货币政策分化的逆转,美元指数上行动能有限,预计人民币对美元汇率调整幅度可控。