五年一度的全国金融工作会议即将召开,从历次会议情况来看,金融工作会议都是对下一阶段重大金融改革问题进行定调。我们梳理了历次会议召开的背景和提出的改革措施,并基于宏观经济和金融业发展的现状,对本次会议做一些前瞻判断。

1、前四次做了哪些改革?

第一次会议:1997年11月。1992年南巡讲话以后,改革开放推动我国经济快速发展,商业银行贷款规模持续扩张。由于地方政府对银行存在过多行政干预,截至1996年6月我国四大行的不良率高达近25%。1997年亚洲金融危机爆发,面对国内和国外的双重冲击,同年11月17-19日我国召开了第一次全国金融工作会议。

工作重点:改革人民银行结构,剥离不良贷款。会后我国撤销了人民银行省级分行以保证金融调控权集中在中央,并在1998年设立保监会代替央行分管保险事宜。为了解决四大商业银行不良率高企的问题,中央在1999年专门设立四大资产管理公司剥离四大行的不良贷款,吸收不良贷款1.4万亿人民币,维持了金融稳定。

第二次会议:2002年2月。2001年我国加入WTO,出口增长带动经济发展,2002年一季度经济同比增速达到8.9%。尽管第一次金融工作会议化解了不良贷款,但是当时我国金融领域仍然存在金融监管薄弱和金融企业管理不善的问题。1999年底逾期类贷款余额接近900亿元。

工作重点:银监会成立,汇金公司出资助力中行、建行和工行股改上市。2002年的金融工作会议提出“必须把银行办成现代金融企业”。2003年4月,银监会成立,替代人民银行专门履行银行业监管职责。2003年6月至8月实施农村信用社体系改革,同年12月成立中国汇金投资有限公司,充当中国银行、建设银行和工商银行的股改出资人。2005年建设银行完成股份制改革并在香港上市,2006年中国银行和工商银行也完成上市。

第三次会议:2007年1月。截至2006年底,A股市场进行或完成股权分置改革的上市公司占比达到97%,夯实了资本市场进一步深化发展的基础。建行、中行和工行的上市标志着我国银行业改革取得阶段性成果。出口的快速发展导致外汇储备持续增长,2006年底我国外汇储备规模达到10663亿美元。

工作重点:国有银行改革全面推开,深化资本市场发展,设立中投管理外汇。为了扩大直接融资规模,2007年8月证监会公布并实施《公司债券发行试点办法》。同年9月,我国设立中国投资有限公司以承担外汇储备的投资管理工作。12月,汇金公司注资国开行,国开行推行自主经营、自负盈亏、自担风险的商业化运作。2009年10月创业板正式上市。2010年7月,农业银行在香港和上海两地挂牌上市,国有四大行全部完成股份制改革。

第四次会议:2012年1月。流动性过剩,会议旨在抑制资本脱实向虚。08年金融危机过后,为保持经济增长我国投放了4万亿信贷,09年M2同比平均增速26.5%,2010年CPI同比增速一度高达5.1%。全球货币宽松和人民币的升值预期导致热钱持续流入,当时我国面临通货膨胀和热钱炒作双重问题。因此,2012年召开的第四次金融工作会议上提出“确保资金投向实体经济”,“防止虚拟经济过度自我循环和膨胀”。第四次会议后我国经济和金融领域发生了哪些变化呢?这些变化决定了未来几年我国金融工作的方向,我们接下来重点看一下。

2、最近五年有哪些变化?

首先,宏观经济增速连续下降。在经历08-09年的强刺激以后,我国经济实现了短期反弹,但从10年以后,宏观经济增速就开始持续下滑。12年至今,我国的GDP同比增速从8%以上下降到不足7%,固定资产投资增速从20%以上下降到10%以下。所以过去的五年可以说是我国宏观经济增速的换挡器,由以前的“高增长”转向了“新常态”。

工业部门不得不调整适应经济增速的换挡,去杠杆、去库存、去产能问题突出。08年危机后的政策刺激带来了经济的高增长,但经济增速回落后强刺激的“后遗症”逐渐显现。需求回落,过去投资的产能开始过剩,民间投资增速从20%以上最低甚至降至负增长。同时,供过于求导致库存积聚,企业盈利状况转差导致杠杆风险暴露。

宽松货币发力,财政更加积极。12年以来货币政策整体维持宽松的基调,尤其是经济在15年下行压力增大以后,货币政策更为宽松,12年至今央行总共7次降准、8次降息。与此同时,广义财政也在发力,预算内财政赤字占GDP比重从2%扩大至4%;15年至今国债、地方债净发行了14万亿,政策性银行债净发行近3万亿,央行PSL也投放了2万多亿。货币和财政刺激经济的力度可以说并不亚于金融危机时期。

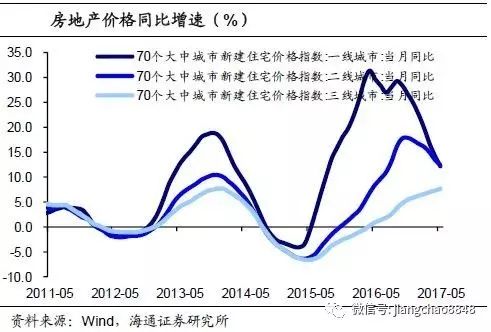

然而货币却大量流入了资产领域,资产泡沫膨胀。在货币宽松、而实体经济疲弱的背景下,增加的货币供给大量流入资产领域。最早是金融资产,14、15年股债双牛,但15年中股市异常波动,泡沫迅速破灭。而房地产市场接力,成为投资的新热点,一线城市房价同比增速最高突破30%,二、三线城市房价均有不错的表现。从去年10月政府出台调控政策后,房地产销售逐渐降温,价格依然趋于稳定。但当前与国际城市进行比较,多数指标均显示国内房地产价格偏高,接下来都承受着泡沫风险,需要小心翼翼地消化和控制。

与货币宽松相伴随的是金融监管整体趋松,金融机构疯狂扩张。一方面,近几年我国逐步放开了对存贷款利率的管制,利率渐渐市场化,同时对金融机构的监管存在一定缺口;另一方面,金融业可以说天生就爱杠杆、爱规模扩张,在宽货币、松监管的背景下,规模扩张速度明显加快。

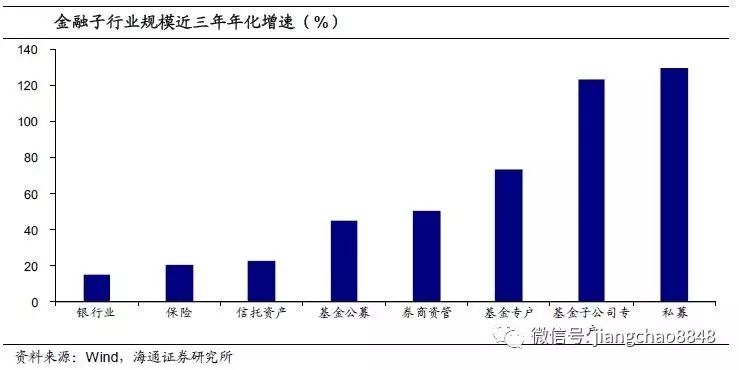

2012年时我国银行业资产总规模只有113.6万亿,到16年底却达到230万亿,翻了一倍还多;保险公司的资产规模从6万亿增加至16万亿以上;信托业资产从不足5万亿上升至20万亿;证券公司的总资产虽然一直不足6万亿,但资管规模却从11年时的不足3000亿增加到去年底的17.8万亿;公募基金规模从10年的2.5万亿增加到9万亿,专户业务12年时不足1万亿,当前已在6万亿以上;基金子公司专户业务五年内从无到有,当前规模也在10万亿以上。

如果计算一下近三年的年化增速,私募基金高达130%,基金子公司专户123%,基金公司专户74%,券商资管51%,均在50%以上;基金公司公募规模增速45%,信托业23%,保险20%,增速也都远远高于GDP增速和M2增速。尽管银行业近三年年化资产增速仅15%,但基金子公司专户、基金专户、券商资管规模的高增长很大程度上是承接了与银行业相关的业务,反映的还是银行业的高增长。

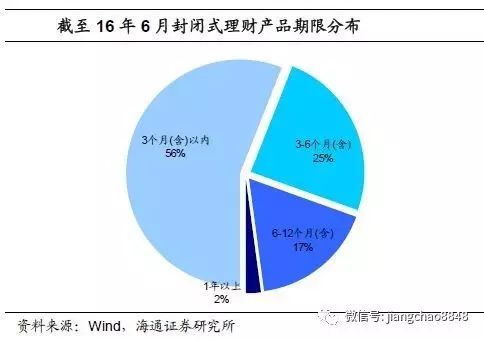

疯狂扩张的背后,是金融风险的积聚。第一是流动性风险,银行、保险负债端久期缩短,资产端为了提高收益配置长久期;非银金融机构接受资金委外,负债端面临随时赎回压力,而资产端也流入长久期金融资产和实体经济,都存在期限错配问题。第二是信用风险,为了追求高收益,大量资金流向了高风险领域,例如低等级信用债、房地产贷款等,一旦风险爆发,甚至会引发连锁反应。第三,整个经济的系统性风险在上升。金融体系扩张创造的货币大量流入房地产按揭、开发、投资等领域,金融体系和房地产泡沫绑在一块,整个系统就会变得非常脆弱:在房地产市场稳定时,一切看起来相安无事;而一旦房价风险暴露,金融体系也要遭殃。

3、未来金融业如何走?

3.1 金融安全和统筹监管是重点

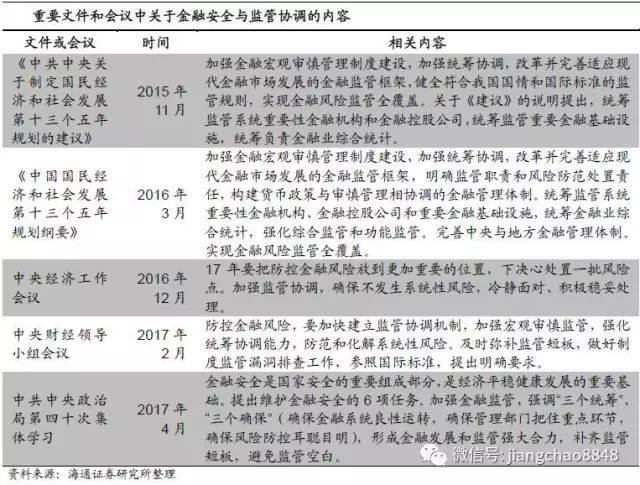

和前几次会议一样,本次金融工作会议也将对未来几年的金融工作进行定调,指出改革的方向,甚至出台一些重要举措。无论是从前几年金融业疯狂扩张带来的问题,还是从近年主要领导人和监管机构的表态来看,金融安全与金融监管都将是本次会议讨论的重中之重。

十八大以来,防控金融风险的重要性、守住不发生系统性风险的底线被反复强调。16年底中央经济工作会议提出,要把防控金融风险放到更加重要的位置,下决心处置一批风险点,着力防控资产泡沫,提高和改进监管能力,确保不发生系统性金融风险。

金融安全是国家安全的重要组成部分,而防范风险需要依靠金融监管。在金融监管方面,重要文件和会议都提到要加强监管统筹、改革金融监管框架。例如“十三五”规划提出加强统筹协调、完善金融监管框架,实现金融风险监管全覆盖,将是下一阶段金融改革的方向。

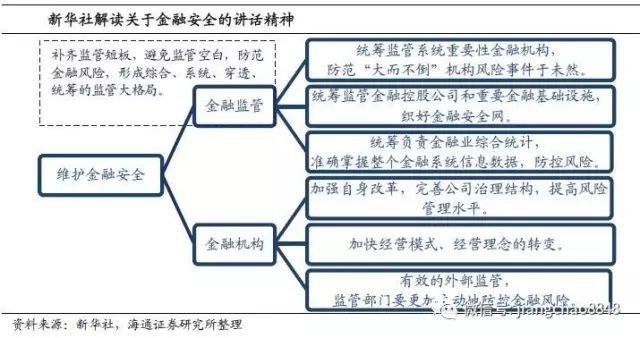

今年4月的中央政治局会议就维护金融安全提出6项任务:深化金融改革、加强金融监管、采取措施处置风险点、为实体经济发展创造良好金融环境、提高领导干部金融工作能力、加强党对金融工作的领导。而落实这6项任务自然是下一步金融改革的重要内容,新华社连发七篇评论,以“三个统筹”(即:统筹监管系统重要性金融机构、统筹监管金融控股公司和重要金融基础设施、统筹负责金融业综合统计)谈金融监管的升级,补齐监管短板、避免监管空白,强调让金融监管为金融发展保驾护航、形成合力维护国家金融安全。

3.2 具体如何统筹监管?

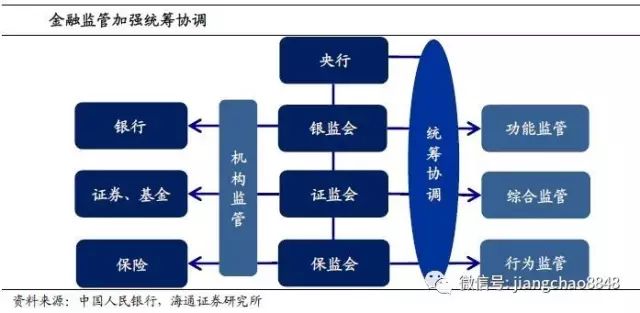

第一,在总的方向上,金融工作会议有望将金融监管协调机制提到更高层面。央行于2013年已牵头银监会、证监会、保监会和外汇局成立了“金融监管协调部际联席会议”,承担货币政策、金融监管等方面的协调工作。央行行长在今年两会期间表示,下一步金融监管协调机制在初步达成一致后,有可能提高到更有效的层次。这正是统筹监管的体现,也是金融监管机制改革的方向。

第二,从监管类型上看,在现行分业监管的基础上,将会增强统筹协调,适当增加功能监管、行为监管。央行在《中国金融稳定报告2017》中指出,金融监管协调部际联席会议将“坚持稳中求进工作总基调,把防控金融风险放到更加重要的位置。推动强化功能监管、综合监管和行为监管,实现金融监管全覆盖”。从级别上看,中央要求地方按照部署,做好本地区金融发展和稳定工作,形成全国一盘棋,意味着中央和地方金融监管的分工也可能进行协调统筹。

分业监管模式下,按机构监管而协调不到位容易导致监管短板。而增加按照功能和行为监管后,有望解决机构间业务交叉导致的监管缺位问题,也可以减少金融机构与监管“躲猫猫”、监管套利等行为。

资管业务监管的具体动作或已不远。《中国金融稳定报告2017》以专题形式分析资管业务发展,提出针对机构监管下的标准差异,强化功能监管和穿透式监管,监管标准统一;引导资管业务回归本源,有序打破刚兑;将银行表外理财纳入广义信贷,加强“非标”业务管理;建立综合统计制度,实现对底层资产和最终投资者的穿透识别。