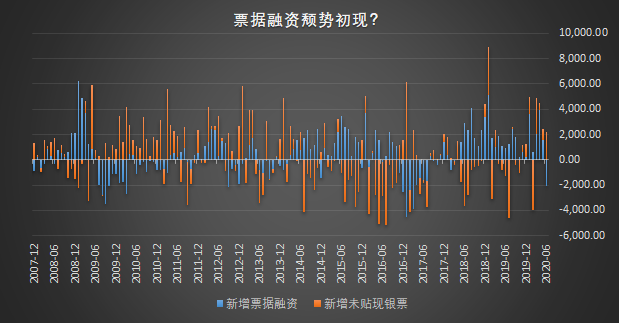

一、社融披露,票据融资表内外分化

社融继续同比多增。6月新增社融3.43万亿元,同比多增8099亿元。主要贡献来自:人民币贷款增加1.9万亿元同比多增约2300亿元,未贴现银行承兑汇票同比多增近3500亿元,企业债券同比多增近1900亿元,此外,政府债券同比多增约533亿元。

居民、企业中长贷双双多增。6月人民币贷款增加1.81万亿元,同比多增1474亿元。居民部门信贷改善,同比多增约2200亿元,其中居民中长贷同比多增1500亿元,支撑6月地产销量增速回升,短贷同比多增700多亿元,支持消费继续修复。企业贷款增加约9300亿元,与去年同期大体持平,宽信用政策促进下,企业中长贷同比多增约3600亿元,而票据融资同比多减3000亿元。

对于上面一串数据,票友君就关注票据数据到底如何:

表内:票据贴现单月新增-2104亿

表外:未贴银票单月新增 2189亿

二、表内中断连续26个月的扩张,是拐点到了?

对于上述数据,票友君最关注的是表内票据贴现单月新增额又连续26个月增加变为减少,单月减少2104亿,这事有蹊跷,是市场改变的信号嘛?

对于上述变化,多数宏观分析认为呈现2种解释:

1)打击资金套利,票据表内贴现金额受监管管控,致使月度贴现金额大幅减少,这表明监管新政起到作用!

2)在宽货币,宽信用情况下,社融增长,信贷贡献大幅增加,银行放贷速度超预期,因此为管控相关指标,银行有意调整贷款口径下的票据贴现规模,在半年考核期内进行调整!

对于以上两种分析,基本都认为是一个短期的事项导致了票据贴现规模的下降,因此大概率可认为这是短期现象,票据融资或在7月又将进入增长。

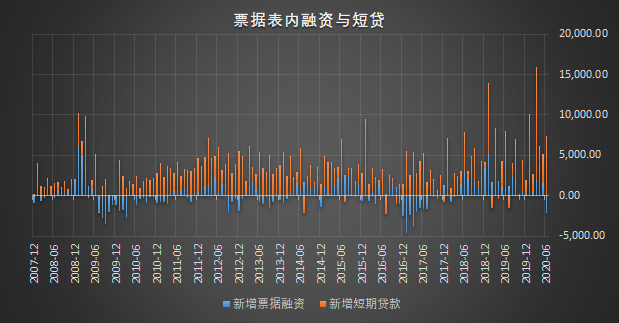

票友君认为,我们回顾历史,票据贴现与短贷确实是有替代关系,但从历史的长河来看,短期贷款一直处于扩张阶段,票据对短贷的替代效益一般出现在重要考核时点,或重要考核指标上面,中长期的变化下,替代效益影响较小,因此如果这次票据贴现下降是替代效益及月末考核所导致的,这不会改变票据贴现的扩张事态。但如果不是,那么可能票据贴现将进入新的事态!

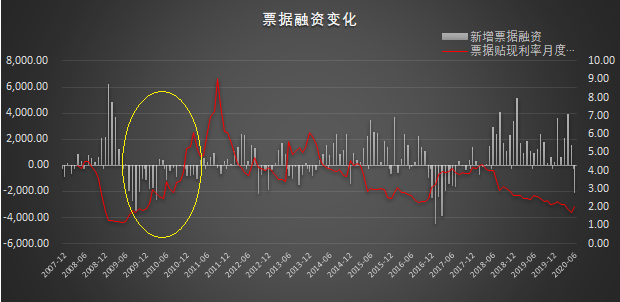

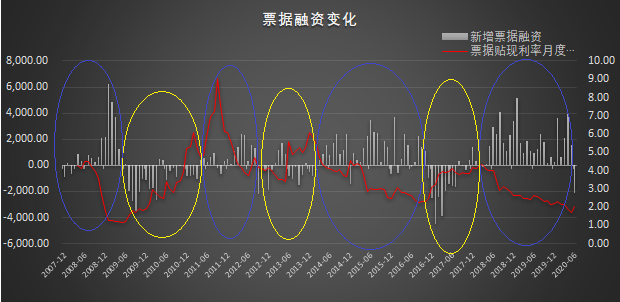

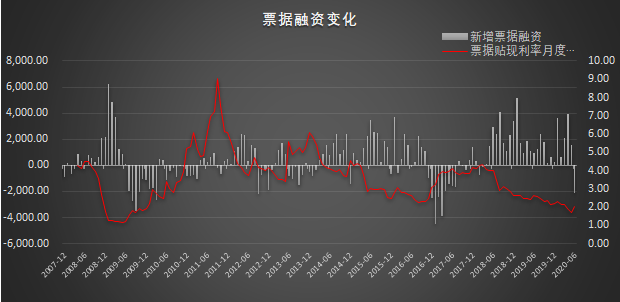

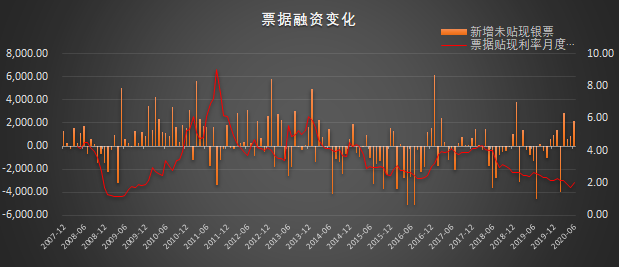

为了更为明晰本次调整是趋势性变化,还是短期变化,还是一个未来将到的趋势性变化中的短期信号?票友君对2007年来的票据贴现、未贴现票据融资、票据利率做了比较分析:

1)根据统计,当连续两个月票据贴现规模转变为负增长时,90%表现为票据贴现将趋势性收缩;最典型表现为2009年7月到2011年3月的收缩阶段。

2)根据统计,相反当连续2个月票据贴现规模转变为正增长时,70%表现为票据贴现将趋势性扩张;最典型表现为2014年3月到2016年10月期间的扩张。

3)如果按照上述扩张收缩的区隔,票友君统计出2007年来的票据贴现收缩与扩张的区隔图,黄色圈为收缩,蓝色圈为扩张。

4)2007年最长的票据贴现扩张期为30个月,即2004年那波,期间有单个月收缩情况,但未出现连续2个及以上月度收缩情况;第二长为本次已到的26个月收缩,如7月恢复正增长那么将达到28个月扩张,这已是历史上第二长的扩张期!

5)从过往的票据贴现扩张情况看,其与票据利率走势最为相关!这背后也是整个货币扩张,社融大幅增加趋势下的票据市场利率走势及票据资产走势。

上图可见,每当票据利率或市场利率下行周期时,票据贴现都处于一个扩张周期,每当票据利率或市场利率处于上行周期时,票据贴现都处于收缩周期,票据利率与其相关性最高。

另外,我们也可对票据表外融资与票据利率走势做个比较,两者还是呈现一定的正向关系。当利率处于底部上升周期,表外票据

综上分析,票据表内贴现是在货币政策下的综合表现,利率走势转向下一般会带动票据贴现规模收缩。票友君认为这主要基于2个因素:

货币宽松下,银行增加信贷资产动力强,利率下行又带动票据资产资本利得,因此利率下行环境下,票据贴现资产增加是大概率;另外随着银行对票据资产的需求增加,在开票量未显著增加的情况下,将带动票据贴现利率下行;在票据利率低点反转时期,银行考虑表内票据资产较高,利率上行带来的资本利得损失,会主动降低票据贴现资产的买入,呈现持续的票据贴现收缩。

三、是拐点到了?

票友君的观点是:

1)货币政策转向已成为共识,央行对当前货币政策的描述呈现为常态化+特殊工具,特殊工具已在逐步退出;

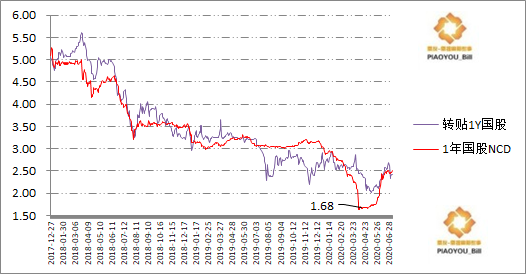

2)利率周期已从低点转向,10年国债2.6%到现在的3.0%,隔夜从1.0%上升到2.0%水平,利率周期已走过底部;

3)票据贴现扩张已到26个月,距离最长的30个月已很近,已进入后扩张周期;

综上,同票友君此前提到的中长期票据利率趋势已在转变,票据利率大趋势是向上。

但当前是不是已要势不可挡的往上?票友君观点还是:

1)疫情发展、全球形式还存在不确定性,全球利率上行周期还不到。当前货币不会陡然趋紧,大收缩不会突然来临,因此短期大幅上行不具有支撑;

2)票据资产在当前小微考核优势还是存在,票据再贴现利率对票据走势呈现较好指引和支撑;

3)从高频数据看,票据贴现在7月有所抬升,短期看3季度,票据贴现资产还是大概率为此弱扩张。

结论还是大致如此,考虑再贴现利率的支撑以及环境支撑,当前票据利率在2.58%左右还是有吸引力的。不过从固收市场的大变化背景下,未来2年左右利率都呈现出上行大趋势,票据利率也将是波动中寻找区间,此后再上行。

你的赞赏是我们前进的动力!