在你的朋友圈里,正刷屏的可能还是与“雄安新区”有关的段子,或者周边不断冒出来的限购政策。

但事实上,从4月5日上午到4月6日凌晨,这个世界已经发生了更为重要的事件,世界将因此发生巨变。这场巨变,由三件事组成,而且相互关联!

1、央行官员在《学习时报》透露重要信息,第一次披露了最高领导的指示:要把防控金融风险放在更加重要的位置,

坚决管制货币总量

,摸清风险隐患,着力防控资产泡沫。

2、美联储在北京时间今晨发布的“3月会议纪要”明确提到了

今年晚些时候将启动缩表

,并提及数位联储官员认为目前美股虚高。

3、特朗普把有“影子总统”之称的首席顾问史蒂夫·班农调整出了“国家安全委员会”,

这意味着特朗普向美国主流、传统价值观做出重大让步

,特朗普政府将放弃“马上治天下”的姿势,从而进入“正常状态”。

“坚决管制货币总量”这种表述方式,至少在过去5年里很少见到。4月5日,中国人民银行金融稳定局局长陆磊在中央党校主办的《学习时报》头版头条位置,发表了一篇题为《建立宏观审慎管理制度有效防控金融风险》的文章。

在文章一开头,陆磊就引述了最高领导关于金融工作的指示,其中最核心的就是

“要把防控金融风险放在更加重要的位置,坚决管制货币总量,摸清风险隐患,着力防控资产泡沫,提高和改进监管能力”

。

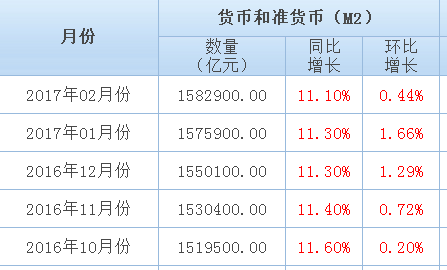

“坚决管制货币总量”,其实就是控制广义货币(M2)同比增速。下面是过去几个月的广义货币M2同比增速,可以看出,央行的确在踩刹车。

M2的同比增速,可以理解为印钞速度;GDP的同比增速,可以理解为财富实际增长速度。两者之间的差额,其实就是货币购买力贬值的速度。

由于CPI的局限性,它只能反映居民在衣食住行(包括租房子,不包括买房子)基本消费上物价的变动,所以是“穷人指数”,或者是“活着的指数”。如果全面衡量你投资、财富购买力贬值速度,则应该是“M2同比增速—GDP同比增速”,当然,还要考虑到GDP的水分。

2009年,为了应对全球金融风暴,中国出台四万亿刺激政策,广义货币M2同比增速达到了27.7%,当年GDP增速只有8.7%。所以,2009年如果你投资收益没有达到19%,你就亏损了。

或者说,2009年人民币的真实价值打了81折!

2010年,M2同比增速仍然维持19.7%的增速,当年GDP增速是10.3%,人民币在2010年的内在价值至少又打了一个大约91折!

2006年的时候,中国的广义货币M2总量是34.6万亿,到了2016年末达到了155万亿,10年增长了接近4.5倍。而这,正是中国房价,特别是大城市房价不断上涨的根本原因。

其实除了北上深的房价之外,真正能跑赢M2增速的城市不太多。

目前,中国货币总量已经超过欧元区,也超过了美国。再这样高速增长下去,将超过“欧洲+美国”。中国只有3万亿美元的外汇储备,但我们的M2总值超过了22万亿美元。

换句话说,如果中国人都拿着钱换美元,不仅我们的外汇储备远远不够,全世界的美元都不够换的!

所以,要防范金融风险、抑制资产泡沫,必须把M2同比增速降下来。今年春节之后,央行在公开市场上很少净投放,而一直在回笼货币。这样做有两个原因:

第一,抬高

人民币市场利率,维持人民币汇率稳定,尽量不跟美国爆发大规模贸易战。尤其最近几天,即将举行中美峰会,央行更是控制资金投放。

第二,货币政策已经用到极致,陷入了“流动性陷阱”,产生了资产泡沫,资金并没有进入实体经济,所以管理层有意改变打法,走“宽财政、紧货币”的路子。

央行官员此次透露高层的“狠话”,意

味着下半年有可能进入加息周期。同时,还意味着此前美国国务卿访华,的确跟中国达成了某些共识。

当然,谜底即将揭开,因为中美高峰会将在24小时之内开始。

仿佛事先约好的,在中国央行“撂狠话”的十几个小时之后,美联储也“撂狠话”了。

在“3月会议纪要”里,美联储明确提到了今年晚些时候将启动缩表,并认为美股虚高!

过去两年里,美联储实现了从缓慢加息向快速加息的转变,估计今年6月和下半年还会有两次加息

。在这个时候,美联储明确发出了“今年晚些时候将启动缩表”的信息,这简直像一个重磅炸弹。

所谓缩表,就是美联储卖出,或者到期之后不再“继续购买”美国国债,或者MBS(抵押支持债券,比如房地美、房地美这类公司的债券)。

其中,卖出这些债券,是主动缩表;到期之后不买,是被动缩表。其实等于是收回市场现金,这样美联储的资产负债表里,资产类剔除了债券,收回的现金抵消当时发钞造成的“借款”,也就减小了资产负债表的规模。

美联储缩表,本质上类似中国的“外汇占款减少”,表面上类似中国的“提高存款准备金率”。但美国已经基本上不使用“存款准备金率”这类工具,而中国的“外汇占款”不断减少,

但央行随即通过PSL和MLF等方式投放了基础货币,所以中国整体上没有缩表,而不断在扩表。

美联储缩表,意味着美元进入双重紧缩状态,也意味着美国货币政策迅速重返正常状态。

中国如果一直跟下去,

必然是大幅降低M2同比增速,进入加息周期

,控制PSL、MLF、逆回购之类的操作。这样的结果是,

房地产泡沫将破裂,股市将暴跌。

当然,中国不会完全跟随美联储走,因为我们没有这样的条件。

央行的首要任务是保就业和控制通胀,过度紧缩货币政策会让中国重现“钱荒”,债务出现危机,企业大量倒闭,失业率飙升。事实上,目前央行仅仅轻踩刹车,辽宁、山东的债务危机就已经出现了。

中国虽然不具备大幅收紧货币政策的空间,但慢慢收紧,以收紧来促进经济转型、避免爆发贸易战,是未来一段时间的既定方针

。如果中美在未来一两周完全和解,则下半年,最迟19大之后,中国会启动加息周期。其实,央行的信号已经很明确了。