前一阵华夏幸福的案例再一次折射了房企的融资压力。

好像从很久以前开始,对于房企人们就已经不再关心他是不是挣钱,而是关心他的债务压力和流动性风险。

房企“三道红线”的出台,将市场对房企债务问题的关注推上了顶峰。

“三道红线”所包含的财务指标,如剔除预收款后的资产负债率(不应大于70%),净负债率(不应大于100%),现金短债比(不应小于1倍),都是从资本结构的角度对房企偿债能力的评估。

对“三道红线”的解读文章很多了,今天我们换一个角度来讨论下房企的债务问题。

除了资本结构,房企债务融资成本(比如借款利率)的信息含量也很高。一般来说,债务融资成本高说明债权人觉得企业的风险比较大,这并不难理解。

接下来,我们主要来看下债务融资成本如何计算。

理论上, “债务融资成本 = 利息 / 本金”么?这大概连小学生都会。

但真的要实操起来,你会发现棘手之处了——即便拿到房企的财务报表,对行业没有一定理解,多半也是懵逼的。这主要有两方面的原因。

首先是你压根就不知道房企借了多少钱!

虽然在资产负债表上有个叫做“负债”的区域,但并不是每个负债科目都代表着正儿八经的债务融资。

比如几乎每家房企都有高额的“预收账款”,这个科目虽然被放在“负债”里,但实质是在预售模式下买房人预缴的房款。“预收账款”相当于对购房人的资金占用,有很大的概率会转化为企业未来的收入,但并不是房企对金融机构的负债,也不用付息。

再比如“应付账款”这个科目,在房企的财务报表里也有举足轻重的地位。它一般是占用上游建筑公司或其他供应商的资金,同样的,房企也无需付息。

真正与房企债务本金有关的其实是“有息负债”,顾名思义,就是房企需要向(类)金融机构支付利息的负债。

在WIND的标准财报上,有息负债近似等于:“短期借款”(期限不到的1年的银行借款)+“一年内到期的非流动负债(期限超过1年,但将在1年内到期银行借款)”+“长期借款(期限超过1年的银行借款)”+“应付债券”(公开发行尚未兑付的债券)。

与“有息负债”相对应的是“无息负债”,可以认为负债中除去“有息负债”的都是“无息负债”。

其次,要计算债务融资成本,除了分母“本金”,还需要分子“利息”。

对一般企业来说,企业向银行等金融机构支付的利息可以在利润表中的“财务费用”栏目找到。

在财务报表附注里,“财务费用”大致等于“利息支出”减“利息收入”再考虑“汇兑损益”等因素,这个“利息支出”就主要是指向金融机构支付的利息。

但在实际操作时,时钟发现利用“财务费用”、“利息支出”计算房企的融资成本是有点问题的。

比如金科股份这家上市公司,2019年年报中列报的利息支出只有9.65亿,如果令 债务融资成本 = 利息支出/有息负债,那么按照其接近千亿有息负债规模计算,债务融资成本只有1.2%,这并不符合常识。

时钟推测,可能是该房企仅将“非资本化”部分的利息支出在财务报表附注中进行了列报,从而造成了“利息支出”被低估。

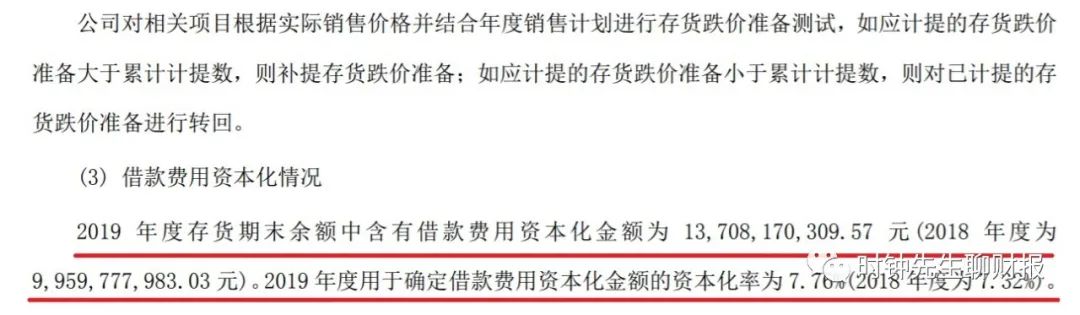

而所谓的“利息资本化”,是将借款利息支出确认为一项资产而不是费用。在房企中利息“资本化”是惯常操作。

仍以金科股份为例,年报显示2019年其利息资本化的规模最少也有37个亿(137.1-99.6),这意味着其实际支付的债务利息远远高于列报的“利息支出”9.65亿。

从主要上市房企的“利息支出”数据来看,“利息支出”并不能真实反映房企为“有息负债”支付的利息,总体上是低估的(表2)。

因此我们必须找一个替代科目。

在现金流量表的项下,有一个的“分配股利、利润或偿付利息支付的现金”科目,顾名思义,它由三部分组成:(1)付给金融机构的利息;(2)当年派发给股东的现金红利;(3)支付给少数股东的分红。

因此,如果扣除“现金分红”和“对少数股东的现金支付”,就可以近似得到企业对金融机构的付息金额。

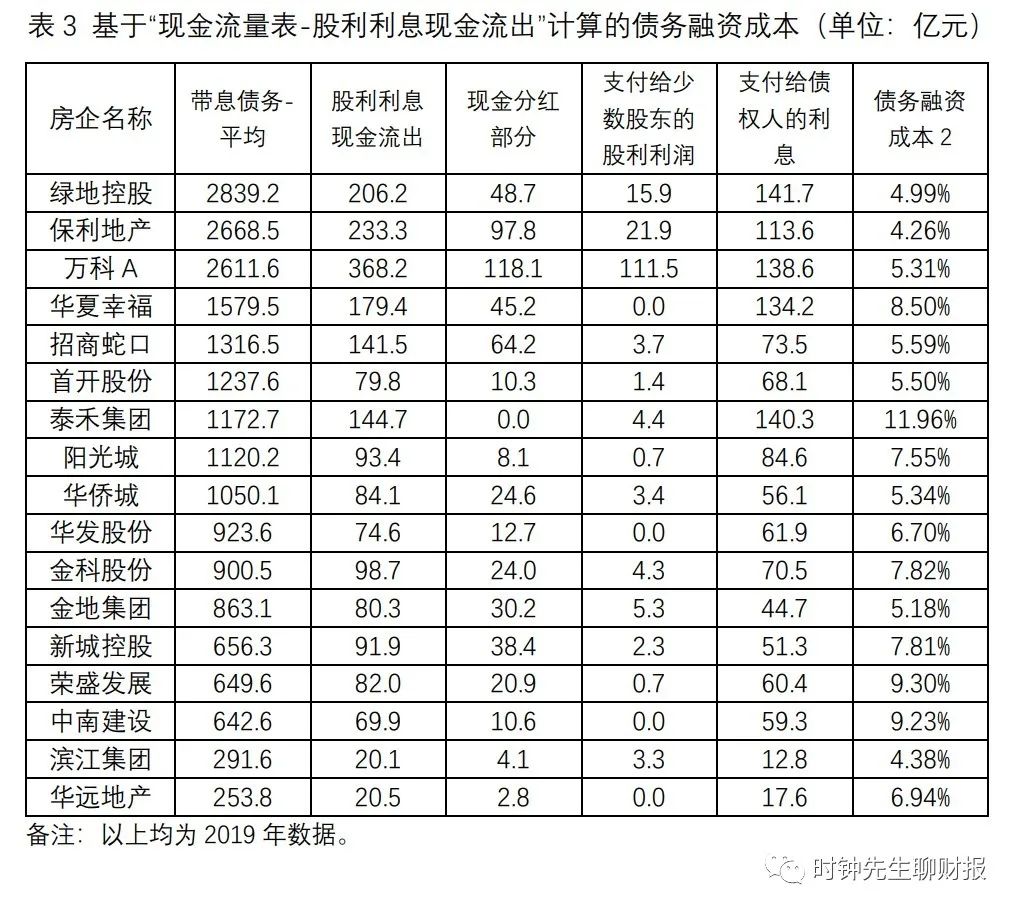

令 债务融资成本 =(分配股利、利润或偿付利息支付的现金 - 现金分红 – 子公司支付给少数股东的股利、利润)/ 有息负债,此时计算的结果如表3所示。感觉要合理的多了。

但上面这种方法仅限于A股,有很多房企在港股上市,其现金流量表的披露方式不同,我们就难以批量得到口径一致的“分配股利、利润或偿付利息支付的现金”数据。

从表3中我们可以得到了一些显而易见的结论。

1、如果我们按照权益销售金额将这些房企分为两组(大房企组和小房企组),会发现大房企组的债务融资成本要显著低于小房企组(6.55% vs 7.17%)。

2、如果我们按照所有权性质将这些房企分为两组(国企组和非国企组),会发现国企组的债务融资成本要显著低于非国企组(5.66% vs 7.67%)。

3、另外,一些出了事的房企,比如华夏幸福,这几年来融资成本是在不断走高的(5.38%、6.37%、8.50%,2017-2019年)。

这些结论与我们的常识一致。

融资成本代表了资金的价格,它本质上是一个市场博弈的结果。

所以,通过比较不同房企之间的融资成本,能够使我们大致判断哪家的债务风险高一些,哪一家的债务风险低一些。

但事情也不是绝对的,融资成本高低除了受风险的影响,也会受债务期限、资金供求等因素的共同作用。如何运用债务融资成本,还是要综合考量。

接下来,我们再利用一个ROE分解的框架,来说一下债务融资成本对房企会有什么影响。

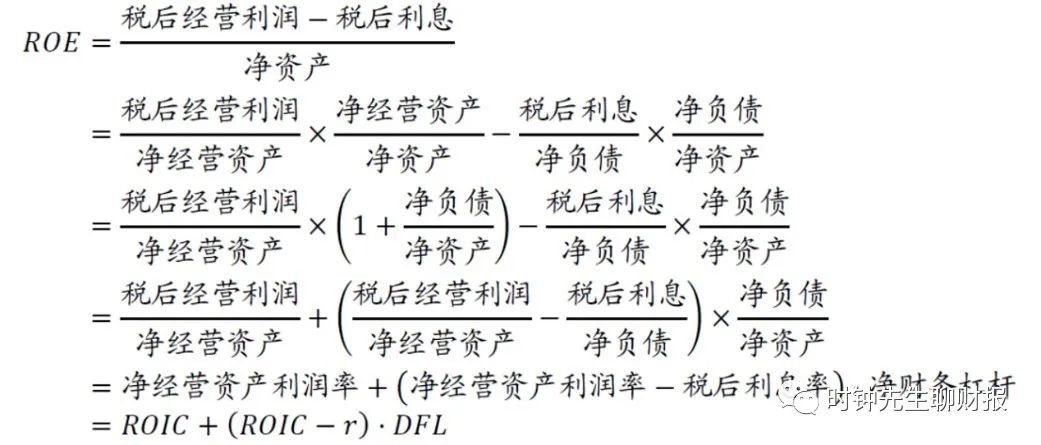

这个框架叫做“管理用财务报表体系”,分解过程如下所示:

由此看出,房企价值创造的核心指标ROE是由两部分组成的。

第一个组成部分净经营资产利润率,也可以叫做投入资产报酬率(ROIC),它反映的是企业经营行为创造价值的能力。

较之ROE,ROIC更充分考虑了对债权人的回报。分子税后经营利润包括了利息(给债权人的回报),分母净经营资产则在传统股权资本投入的基础上,增加考虑了债权人的资金投入。

ROIC这个指标认为,股东分到的钱(利润)是企业创造的,债主分到的钱(利息)也是企业创造的,把两者加在一起,才能全面的反映企业价值创造的能力。

ROE的第二组成部分是财务杠杆部分,也是就(投入资产报酬率– 税后利息率)X 净财务杠杆,(ROIC – r)X DFL。

可以认为税后利息率就是本文中我们计算的债务融资成本的税后数。

财务杠杆的意思是,当企业的ROIC高于债务融资成本的时候,企业可以通过加杠杆,也就是借钱的方式来创造更大的价值。