核心观点

本文以产量预期和逼仓为线索,对郑糖跨期价差进行了梳理和总结。首先,以usda的估产报告定义增减产预期,按照这个预期对跨期价差进行划分。然后通过单边持仓与总仓单的比值来判断是否存在逼仓行情。

本文的主要结论是:增减产的预期会形成跨期价差的趋势性行情或引发价差的反转行情,由于郑糖9-1价差横跨新老榨季,因此增(减)产的预期对9-1价差影响最大,1-5价差次之,对5-9价差影响较小。对1-5价差而言,由于交割月前正值新老糖交替,较易出现逼仓。对5-9价差而言,产量在每年的3月左右才能最终确定,如果与估产的数量有较大偏差容易引发跨期价差的反转。

文 | 兴证期货研发中心

编辑 | 对冲研投 转载请注明出处

1.季节性分析

我国食糖的生产销售年度从每年的10月到次年的9月。一般北方甜菜糖率先开榨,时间约在每年的9月底或10月初,到次年2月收榨。广西一般在11月中旬或12月初集中开榨,云南则要到12月底才会开榨,到次年4-6月收榨。从生产的季节性可以发现,9-10月是新老糖交替的时间,容易发生青黄不接的情况。

从需求端看,春节、中秋、国庆前是食糖消费旺季,下游需求量会比较集中。另外,夏天冷饮饮料销量增加,也会刺激用糖需求。库存跟随供需的变化,也有较强季节性。从每年的10月至次年4月,随着主产区集中开榨,库存一路走高。而5-9月份,国内进入纯销售期,库存随之逐步下降。

在供需季节性的影响下,白糖价格也存在一定的季节性规律。每年的12月至春节前,受春节备货的影响,糖价会出现季节性的上涨。春节过后至9月份,国内产量增加,而消费逐渐进入淡季,糖价承压回落。而9-10月是新老糖交替的时间段,糖厂库存较低。另外中秋,国庆双节都会增加需求,因此糖价容易上涨。

但价格不仅受到季节性的影响,诸如进口,国储,政策,走私,淀粉糖替代等因素都会对价格形成影响,因此季节性规律有一定的局限性。比如2016年初,糖价并没有因春节备货而上涨,反而在元旦后快速下跌,主要原因是2015年四季度走私糖泛滥导致国产糖滞销。

对于郑糖跨期价差来说,基本面的季节性可以作为参考因素。但由于市场环境复杂多变,并且跨期价差有事也有其自身的逻辑,因此经常会出现行情背离季节性的情况。此时季节性因素的影响效果减弱,市场出现了新的主要矛盾。下文将通过历史回溯,对郑糖跨期价差的主要矛盾进行梳理和分析。

2.SR9-1价差

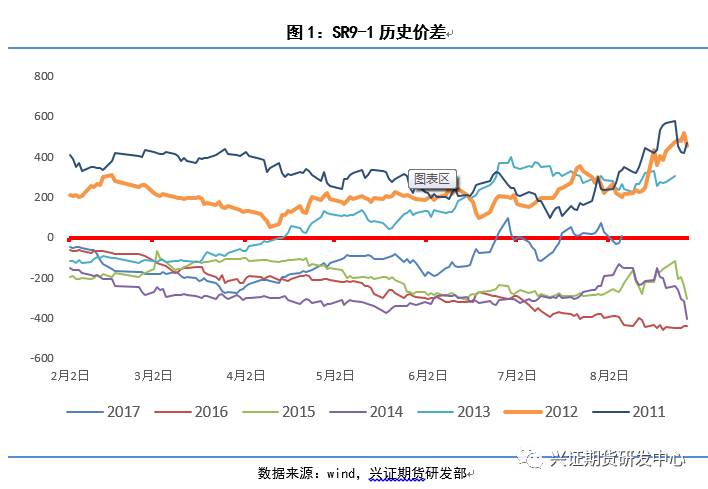

观察图1所示的郑糖9-1价差,我们发现历史曲线似乎以零轴为界分布在其两侧。这样的分布是不是由基本面的某个因素决定的?

由于国内白糖的生产周期是从每年的10月到次年9月,因此郑糖9-1是一个跨生产周期的价差。由于食糖价格主要受供给端影响,牛熊之分主要由产量的增减决定,因此对于下榨季产量的预估是影响9-1价差的首要因素。

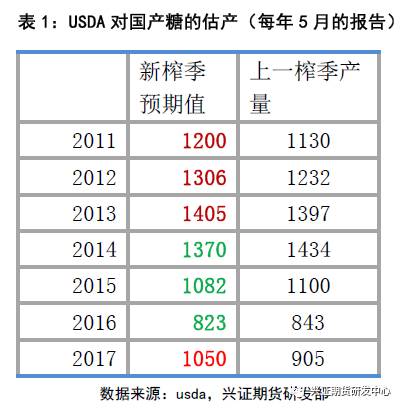

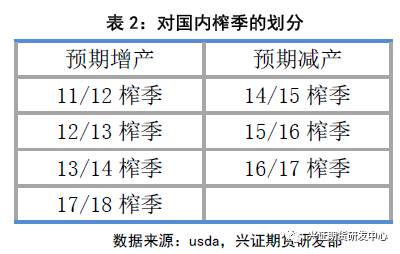

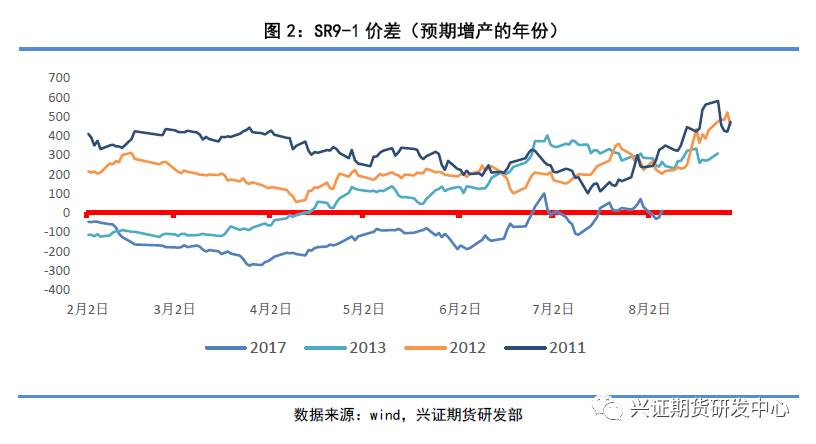

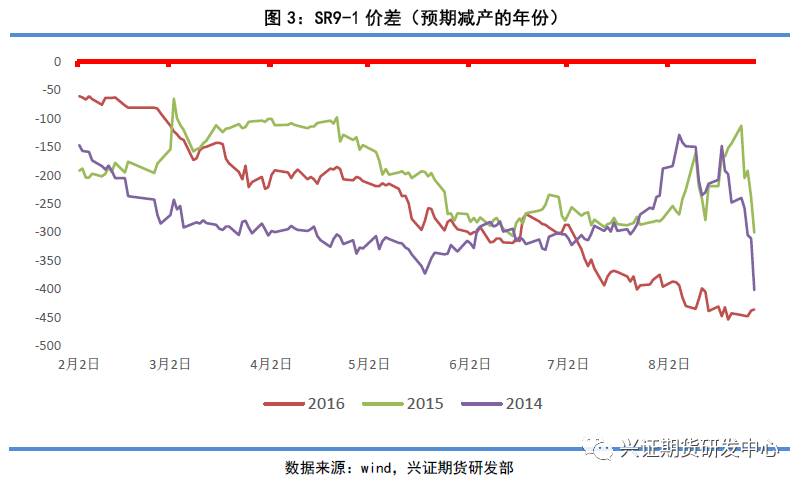

由于国内缺乏比较权威且中立的估产机构,我们选取USDA的历史估产数据,来还原当年的市场预期,数据如表1所示,按照增产预期以及减产预期对SR9-1价差进行划分,得到图2和图3。

很明显地可以看出,在增产预期中,郑糖9-1价差偏向于分布在零轴上方,而在减产预期中,9-1价差分布在零轴下方。

另外特别需要注意在牛熊转换的年份是否存在交易机会。因为随着期价单边上涨与下跌行情的切换,跨期价差的逻辑也会发生切换,这意味着市场将对之前的逻辑进行纠正,也意味着价差会出现趋势性行情。

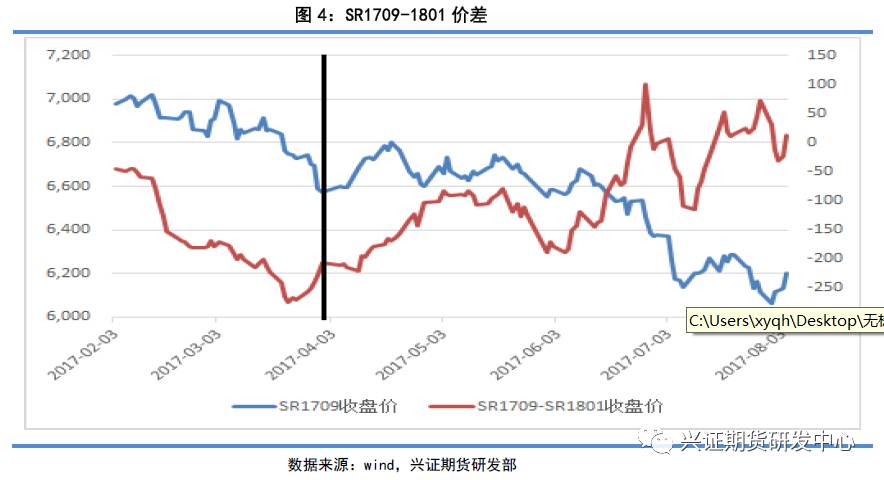

比如在由减产向增产预期转变的2017年,SR1709-SR1801的价差就由最低点-260附近(3月下旬)一路上涨到最高72(截止8月4日)。如图4所示,2017年4月初,9-1价差的风格发生了转变,由与主力合约同方向变动转变为反方向变动,而郑糖也在同时展开了一轮流畅的下跌趋势。

但是同样出现牛熊转换的2014年(由增产转变为减产预期),虽然价差的趋势很明显,并且临近交割月的时候波动性很大,但是并没有出现市场逻辑切换带来的交易机会。主要是因为2014年郑糖是在9月中下旬见底的,在SR1409-SR1501价差存续的期间内,郑糖一直处于一个流畅的下跌趋势中,单边势不改,跨期价差很难出现逻辑切换型的交易机会。

通过以上分析,我们可以得到这几个结论:

1.9-1价差受产量预期的影响较大,在增产预期中,9-1价差多分布在零轴上方,在减产预期中多分布在零轴下方。

2.在由增(减)产向减(增)产预期转变的年份,需要特别注意是否存在市场逻辑转变带来的交易机会。

3.如果基本面逻辑发生改变(由增减产或其他因素引起),单边与价差都会出现较大行情,并且两者相互印证。在基本面逻辑发生改变的前提下,单边走势改变之时也是价差扭转之时,反之,价差的扭转是单边走势反转的先兆。

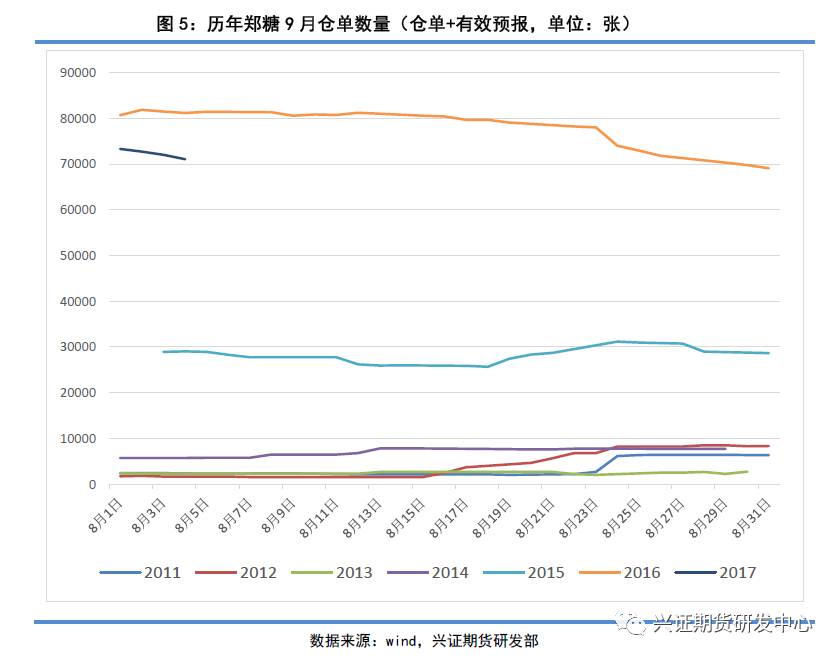

接下来我们换一个角度对9-1价差进行思考。每年临近郑糖9月合约交割的时候,仓单都是市场比较关心的一个问题。主要因为9月的陈糖无法转抛到次年1月,如果强行转抛的话需要把旧糖回炉重造,成本较高。对于9-1价差而言,这需要1月给出更高的升水才能消化仓单。

另一方面,北方交割库的升水较高(1711合约之后有所下调),导致北方甜菜糖大量交到期货上。但是由于下游倾向于使用某些特定品牌的甘蔗糖(主要是怕换糖后会改变产品风味),市场对于甜菜糖的接受意愿不强,甜菜糖也就成了没人想接的烫手山芋。基于这两个原因,近几年9月的仓单压力都比价大。

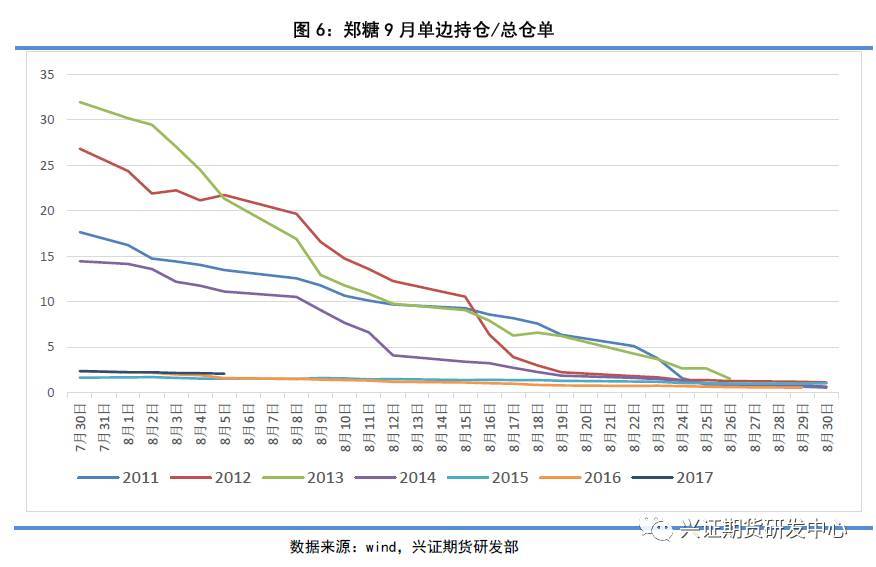

我们选用交割月前一个月左右时的单边持仓/仓单的比值,来衡量仓单压力。比值较大,说明仓单压力较小,多头实力较强;比值较小,说明仓单压力较大,空头实力较强,比值的大小是相对的,主要由历史同期数值比较而得。

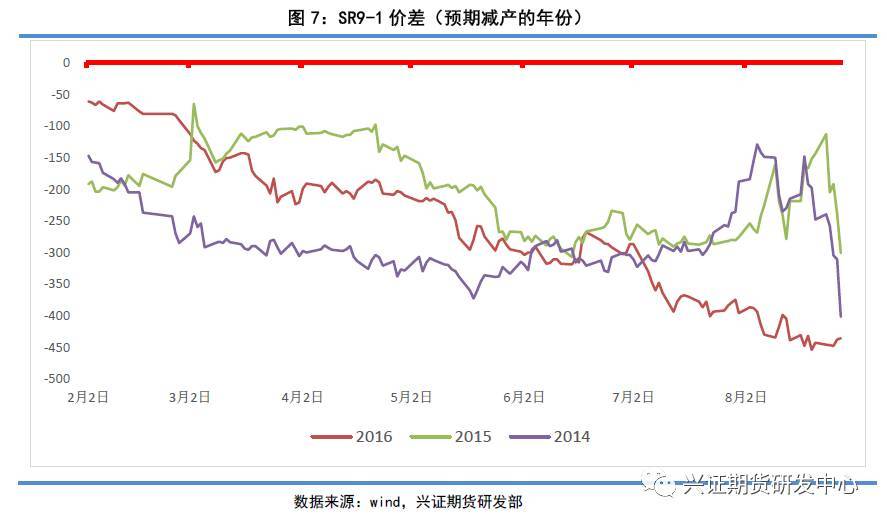

如图6所示,比值较高的是2011,2012,2013,2014年。其中2011,2012和2013年9-1价差较强,临近交割月比值也较高,两者互相印证。2014年是9月贴水1月的情况,但是临近交割月时,比值依然较大,于是9-1价差在-300至-350左右突然走强,随后在8月下旬又迅速回落。2015年同样出现了9月贴水1月,但在交割月前9-1价差突然走强的情况,不同的是2015年的持仓/仓单比值要小于2014年。2016年的仓单数量是2011年以来最高,而8月份的持仓/仓单比是2011年以来的最低值,显示出2016年仓单压力较大。因此,同样在-300至-350左右时,2014,2015年有一波冲高回落的行情,而2016年则是继续走低。

下面我们继续使用增减产预期以及持仓/仓单比这两个概念对SR1-5以及SR5-9价差进行分析。

3.SR1-5价差

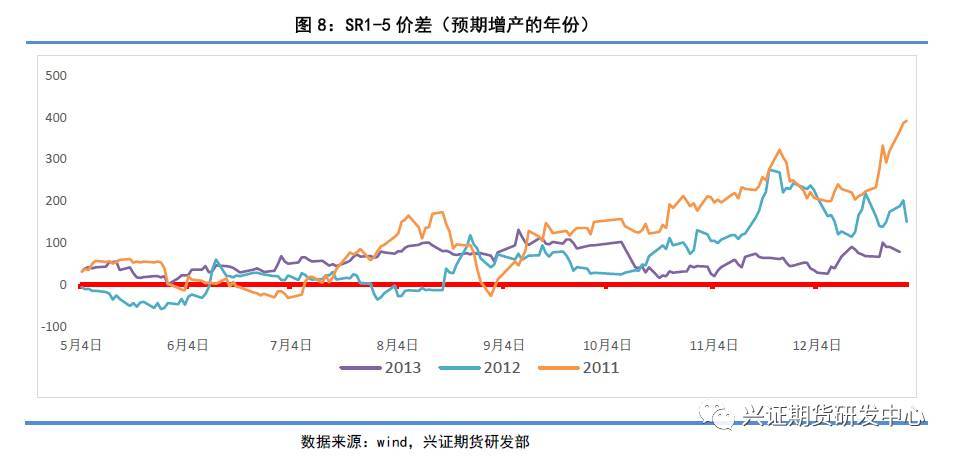

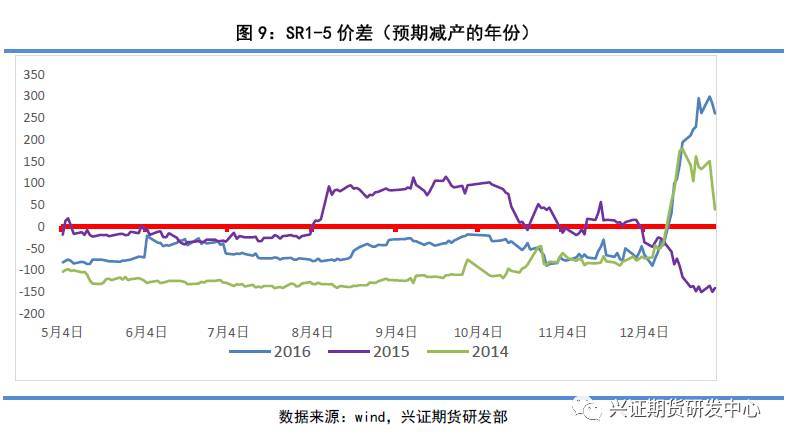

对SR1-5价差按照增(减)产的预期进行划分后,结果如图8所示。可以发现,在增产预期中,如2011,2012,2013年,SR1-5价差一般分布在零轴上方。而在减产预期中,如2014,2015,2016年,SR1-5价差大部分分布在零轴下方,但是在2014,2016年,临近交割月的时候,SR1-5价差突然大幅走强,我们认为主要与逼仓以及单边行情有关。

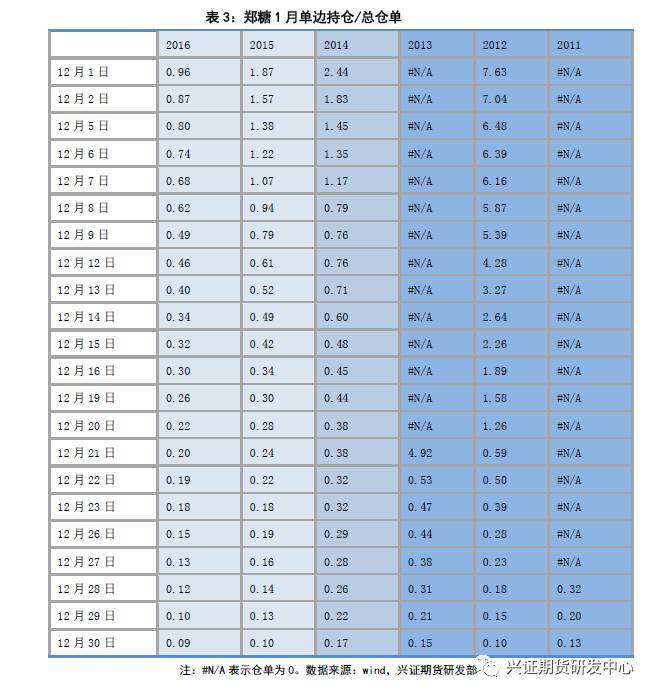

郑糖1月合约是一个比较容易逼仓的合约,主要是因为1月合约必须用新糖交割,而广西一般在11月才开始集中开榨,因此容易形成仓单不足的局面。我们用交割月前一个月单边持仓/仓单比,对1月合约进行分析,得到表3。可以发现,2011以及2013年都有仓单不足的现象,而2012年的比值是2011-2016年最高的。虽然2014年的比值低于2011-2013年的比值,但依然在12月出现了空头踩踏离场的现象。

2016年SR1701-SR1705也在11月底出现了突然走强的现象,但是2016年的比值是2011年以来最低的。不过观察图10可以发现,12月初,随着郑糖快速下跌,SR1701-SR1705的价差与SR1705的单边行情出现明显的负相关性。

2015年1-5价差一度转正随后缓慢走弱,主要是因为当时混沌期货大举做多,形成巨量多单,在混沌移仓远月的过程中,1-5价差也随之走弱。

4.SR5-9价差

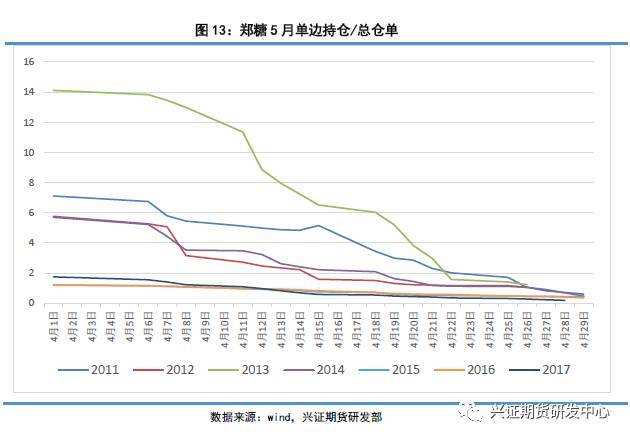

按照增(减)产预期对5-9价差进行划分,结果如图11,12所示。可以发现,在增产预期中,5-9价差的分布并不一致,2011以及2013年交割月前价差的走强,主要还是由于当时持仓相对仓单较大,如图13所示。

而在减产预期中,5-9价差一般分布在零轴下方。SR1505-SR1509的价差有异常波动,主要因为当时市场发现减产超预期,价差随着近月先涨,但随着5月逐渐临近,市场转向多头结构,价差随之回落,如图14所示。

5.总结

白糖价格主要受到供给端的影响,郑糖跨期价差也主要由供给端决定。跨期价差包含着对未来供应的预期,而对供给影响最大的莫过于未来的产量,因此增产或减产的预期对跨期价差有着重要影响。由于郑糖9-1价差横跨新老榨季,因此增(减)产的预期对9-1价差影响最大,1-5价差次之,对5-9价差影响较小。对1-5价差而言,由于交割月前正值新老糖交替,较易出现逼仓。对5-9价差而言,产量在每年的3月左右才能最终确定,如果与估产的数量有较大偏差容易引发跨期价差的反转。

- END -