国债期货净基差是国债期货一个非常重要的指标,其变动方向是很多国债期货套利交易的重要驱动因子。美国成熟市场的经验表明,净基差主要体现了空方拥有的期权价值,判断净基差变动方向就落在了如何准确地计算期权价值。对于中国的国债期货,空方的期权中以转换期权为主,本文试图提出一种计算转换期权的方法,并将计算出的理论结果与市场实际净基差相比,探索偏差产生的原因,提出判断净基差变动方向的“双因子框架”。

净基差是国债期货套利交易的重要参考指标,很多套利的盈亏均与净基差的变化有关,比较常见的有买入基差、卖出基差和跨期套利。

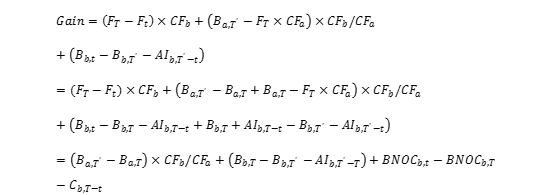

基差是持有收益与净基差之和,理论上,投资者买入基差,是买入了国债的持有收益与期货空头交割期权。假设t时刻构建1单位的基差多头,即买入1单位国债现货并卖出CF单位的期货,则至T时刻收益为(不考虑利息的在投资收入,下同):

因此买入基差的收益就等于其净基差的涨幅加上套利期间资金成本。

卖出基差与买入基差相反,但如果持有至到期,需要区分卖出

CTD

券与非

CTD

券。投资者卖出某国债基差,如果交割时该国债是

CTD

券,那么交割期权就没有价值,该国债的净基差趋于

0

,此时基差空头就可以获得净基差作为收益;如果交割时该国债不是

CTD

券,那么交割期权就是有价值的,该国债的净基差为一正值,基差空头就可能遭受亏损。理论上,基差空头的最大收益为净基差。

如果投资者卖出

CTD

券的基差,那么其收益则为净基差的跌幅减去套利期间资金成本。

如果投资者卖出非CTD券(如b券)的基差,那么到期时需要将交割得到的CTD券(如a券)卖掉并买回原先的非CTD券。那么整个套利过程的收益(不考虑交易成本):

因此如果投资者卖出非CTD券的基差,那么在交割时,其收益受净基差的跌幅的影响较大。

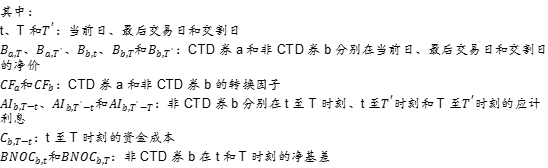

跨期套利是指利用不同季月的国债期货合约定价出现的偏差进行套利,一般在不同季月合约间建立数量相等、方向相反的交易头寸,待合约价差朝着所预期的方向变动后,再平仓获利。

当t时刻发现近月合约被低估,远月合约被高估时,我们可以买入近月合约F(1,t)

,卖出远月合约

F(2,t)

。到T

时刻,近远月合约价差变大,选择双向平仓而获利。我们选择一可交割券,其在近月合约上的转换因子为CF1

,在远月合约上的转换因子为CF2

,那么整个套利过程的收益:

因此做多近远月价差的跨期套利的收益近似分为两个部分:同一可交割券近月合约净基差的跌幅和远月合约的净基差的涨幅。

相应地,当t时刻发现近月合约被高估,远月合约被低估时,我们可以卖出近月合约

F(1,t)

,买入远月合约

F(2,t)

。到T

时刻,近远月合约价差变小,选择双向平仓而获利。我们选择一可交割券,其在近月合约上的转换因子为

CF1

,在远月合约上的转换因子为

CF2

,那么整个套利过程的收益:

因此做空近远月价差的跨期套利的收益同样近似分为两个部分:同一可交割券近月合约净基差的涨幅和远月合约的净基差的跌幅。

从美国的经验来看,净基差主要体现的是空方拥有的期权价值,因此我们在分析净基差时,首先分析中国国债期货中的期权价值。卖空国债期货合约的交易者有两种期权:交割国债品种的选择和交割国债时机的选择。其中,交割国债品种的选择权来自于具有不同期限、不同票息的“一篮子可交割券”制度(TF:4-5.25年;T:6.5-10.25年);交割国债时机的选择权来自于滚动交割制度。在中国国债期货市场上,时机类期权价值较低,空方的期权以品种选择权为主,即转换期权。

国债期货的转换期权指期货空头有权选择CTD券进行交割。影响转换期权价值的因素主要有三个:

1、收益率水平的变化

2、收益率利差的变化

3、新发行国债

在实际投资中,常常会运用到这样一个经验法则:当收益率高的时候,高久期国债容易成为CTD券;当收益率低的时候,低久期国债容易成为CTD券;当收益率处于中间水平时,中久期国债容易成为CTD券。

这个经验法则揭示了不同久期国债的转换期权属性:高久期国债的转换期权是收益率的看跌期权;低久期国债的的转换期权是收益率的看涨期权;而中久期国债的转换期权是收益率的宽跨式期权。

收益率利差的变化在实际中,我们可以发现整个收益率曲线在变化时并不是平行上升或下降的,而是伴随着曲线斜率的变化。不管收益率是上升还是下降,可交割国债之间的利差变化幅度有时是相当大的。

如果不考虑收益率利差的变化,可能会导致国债期货转换期权定价的错误。举例来说,如果收益率上升,高久期的国债A倾向于比低久期的国债B更便宜,但如果叠加曲线的变平,低久期的国债B反而有可能比高久期的国债A更便宜。

从中国目前的实际情况来看,当收益率高时,尽管新发行国债的成交收益率一般较低,但其久期较高,高收益率时倾向于交割高久期国债,新发行国债在活跃券中成为最便宜可交割国债的频率较高。当收益率低时,关键发行期限5年和10年国债属于高久期品种,基本不可能成为最便宜可交割国债,而7年国债有一定几率成为T合约的最便宜可交割国债。

前文指出,影响国债期货转换期权的主要因素有三个,其中新发行国债因素较难量化,幸运的是其发生频率和影响应该不大。因此,我们提出的计算模型主要考虑收益率水平和利差因素。

转换期权的实现是在交割时卖出非CTD券,并买入CTD券进行交割。可以验证,转换期权的实现值是非CTD券与CTD券的基差之差。因此,模型的计算原理是同时模拟不同的收益率水平和利差变动路径,判断每条路径中的CTD券,假设CTD券的基差到期收敛至零,则其他交割券的基差即为各自的转换期权实现值,通过贴现得出各自的转换期权理论价值。

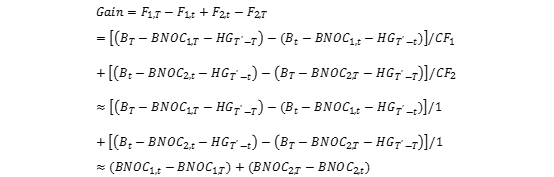

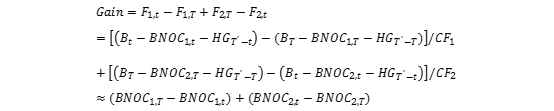

图1:

国债期货转换期权价值计算流程图

模型的具体计算方法如下:

1、确定剩余的交易日天数,即确定当前日到合约最后交易日之间的交易日天数。

2、构建最后交易日的收益率曲线,即在当前日对合约最后交易日预期的收益率水平与斜率变化的联合分布。

我们选取1年、5年和10年中债国债收益率作为基准利率,利用其历史水平和斜率的实际变动情况作为未来的预期。举例来说,T1709合约在2017/5/31(不含)距最后交易日还剩72个交易日,从2017/5/31(含)起向前推72个交易日(注意,此交易日为银行间市场的交易日)为2017/2/14,将这一区间的收益率曲线水平和斜率的变动幅度作为2017/6/1到最后交易日的预期之一,再从2017/5/26(含)起向前推72个交易日,‥‥‥,以此类推,当收集到1261(大约5年)个收益率曲线水平和斜率的变动情况为止。

将收集到的收益率曲线水平和斜率的变动情况按照41×41进行分类,其中水平变动(T:10年期国债收益率的变动;TF:5年期)以每5BP为一类,斜率变动(T:10-5;TF:5-1)以每2BP为一类,计算每一种情况下发生的频率,并将整个联合概率分布作为当前日到合约最后交易日的收益率曲线变动的概率分布。

3、确定到期日时的CTD券。

在步骤2所构建的收益率水平变动和斜率变动的矩阵中,计算每一种情况下的CTD券。在每一种收益率水平变动和斜率变动情况下,按线性插值得出整条收益率曲线,并通过现金流贴现方法计算每个交割券在最后交易日时的理论净价,将每一可交割券的净价除以相应的转换因子,选择具有最低值的可交割券作为最后交易日时的CTD券。

4、计算每一个可交割券在最后交易日的转换期权价值。

在每一种收益率曲线情况下,假设CTD券的基差收敛至零,则最后交易日的期货价格等于CTD券的净价除以转换因子。根据得到的期货价格和净价,计算每个可交割券在最后交易日的基差,并将基差作为该券在最后交易日的转换期权的价值。最后对每种收益率曲线下的转换期权价值按照概率分布求期望得到各可交割券在最后交易日的转换期权价值。

5、将可交割券在最后交易日的转换期权价值贴现到当前日,就可以得到每一个可交割券在当前日的转换期权价值。

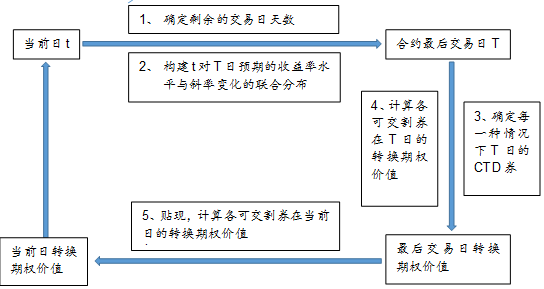

以一个简便的例子来说明联合概率分布的计算,假定收益率曲线水平和斜率的变动情况为3×3,即水平变化为上升、不变和下降;斜率变化为变陡、不变和变平。那么,对于每一个可交割券来说,我们可以得到到期日转换期权价值的联合概率分布表。

表1:

最后交易日转换期权价值分布

然后将表格中的每个格子填满,即必须提供每一种收益率曲线情景下国债的转换期权价值。完成这个需要额外三个步骤:第一、确认每一种情景下的最便宜可交割国债;第二、计算出每个方格中的期货价格,即最便宜可交割国债净价除以转换因子;第三、根据每种情况下的期货价格,计算出每个方格中该国债在最后交易日的基差,并将基差作为这一情况下,该可交割券的转换期权价值。

最后求期望就可以得到每一个可交割券在最后交易日的转换期权价值,将其贴现到当前时间点,即可得到每一个可交割券在当前日的转换期权价值。

另外,本文的国债期货转换期权计算模型在实际运用中还需要注意二个方面,第一个方面:即模型假设,在最后交易日国债期货CTD券的基差为零,而在实际中,这一基差可能会产生偏离。若最后交易日国债期货CTD券的基差为正值且CTD的转换因子小于所计算的可交割券的转换因子,则可交割券的转换期权价值被低估,反之亦然;若最后交易日国债期货CTD券的基差为负值且CTD的转换因子小于所计算的可交割券的转换因子,则可交割券的转换期权价值被高估,反之亦然。第二个方面:即现券的交易成本,本文构建的模型并没有考虑到现券的交易成本,但在实际交易中,有些老券流动性差,这可能会提升现券的交易成本。

我们对模型计算出的转换期权理论价值进行举例验证,发现模型计算的转换期权特征基本符合经验法则,侧面验证了模型的合理性。

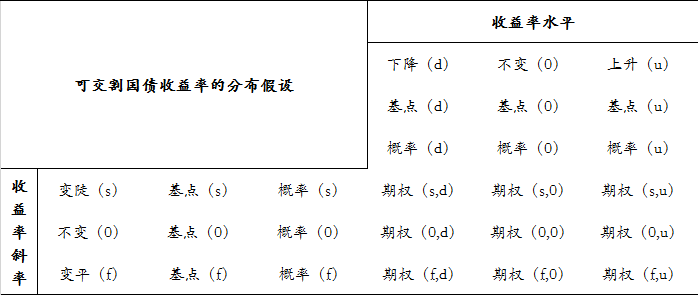

收益率处于下行阶段:

当收益率处于较高水平时,高久期国债为CTD券,但随着收益率的下行,在合

约到期日,CTD发生切换的概率会越来越大,其转换期权的价值也会越来越高,例如T1512的高久期可交割券150016.IB,其转换期权的价值随着收益率的下行而上升。值得注意的是,在接近到期日时,尽管收益率仍然在下行,但高久期国债的转换期权价值并没有上升反而是下降的,这主要是因为期货合约已接近到期,尽管收益率是下降的,但是收益率整体仍高于3%,在期货合约到期时,收益率短期大幅下降并击穿3%的概率不大,故CTD发生切换的概率亦不大,所以高久期国债的转换期权价值随着到期日的临近而下降。

另外,随着收益率的下行,低久期国债成为CTD券的概率会逐渐升高,其转换期权的价值会越来越低,例如T1512的可交割券120009.IB,其转换期权的价值随着收益率的下行而下降。

图2:收益率下行时可交割券的转换期权价值表现(T1512合约)

收益率处于上行阶段:

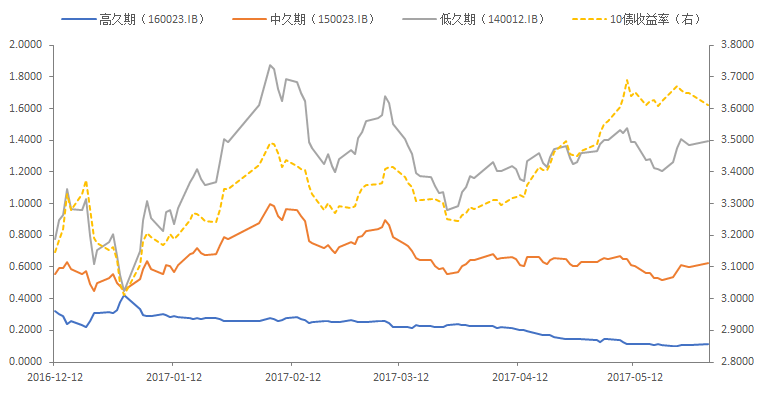

当收益率处于上行阶段时,高久期国债成为CTD券的概率会逐渐增加,随着收益率的上行,其转换期权的价值会越来越低,例如T1709的高久期可交割券160023.IB,其转换期权的价值随着收益率的上行而下降;另外,随着收益率的上行,低久期国债的转换期权的价值会越来越高,例如T1709的低久期可交割券140012.IB,其转换期权的价值随着收益率的上行而上升。

图3:

收益率上行时可交割券的转换期权价值表现(T1709合约)

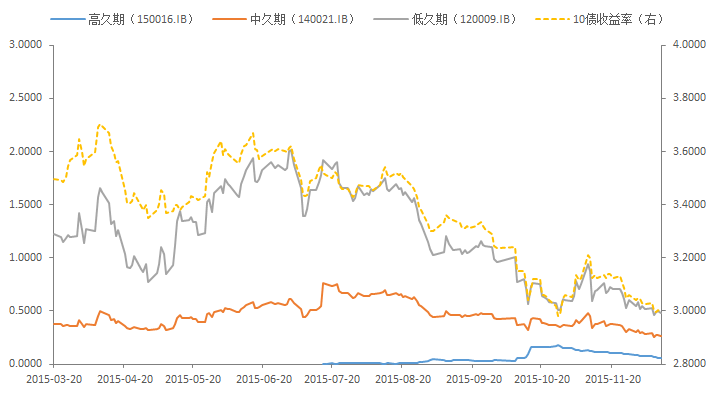

收益率在3%附近:

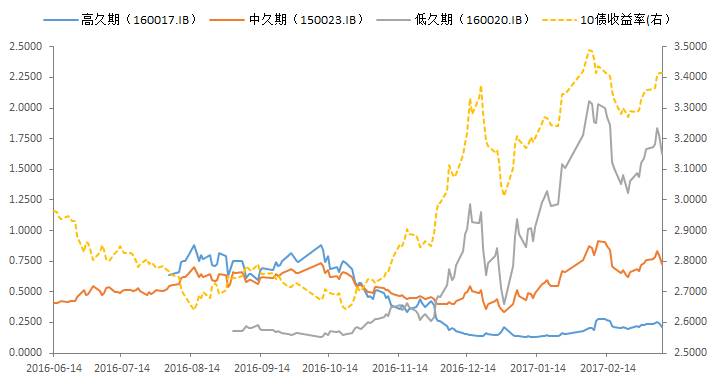

当收益率在3%附近运动时,国债期货的CTD券将会在不同久期的可交割券中发生切换,这阶段也是国债期货CTD券的转换期权价值最大的时期,例如T1703的高久期可交割券160017.IB,随着收益率的上行,特别是当收益率上行到3%以上时,其成为CTD的概率越来越高,转换期权价值也随之越来越低;当收益率高于3%后,随着收益率的上行,低久期可交割券160020.IB成为CTD的概率越来越低,转换期权价值也随之越来越高,并高于高久期可交割券的转换期权价值。

同时,由于这一阶段CTD切换比较频繁,期货合约的CTD的转换期权价值将在这一阶段维持高位,TF合约的CTD券的期权价值平均约为0.2,而T合约的CTD券的期权价值平均约为0.35(不考虑交易成本)。

值得注意的是,当收益率在3%两端运动时,中久期可交割券的转换期权价值呈现出两端大、中间小的现象。这主要是因为,当收益率远离3%时,中久期国债成为CTD的概率低,其转换期权价值较高;当收益率接近3%时,这阶段正是国债期货的CTD券在高、低久期可交割券之间切换的时间段,这时会出现中久期可交割券成为CTD券的短暂现象,所以,中久期可交割券的转换期权价值会出现跨式结构。例如T1703的中久期可交割券150023.IB的转换期权价值,随着收益率从2.7%上行至3.4%呈现出先减小后增大的现象。

图4:

收益率在3%附近时可交割券的转换期权价值表现(T1703合约)

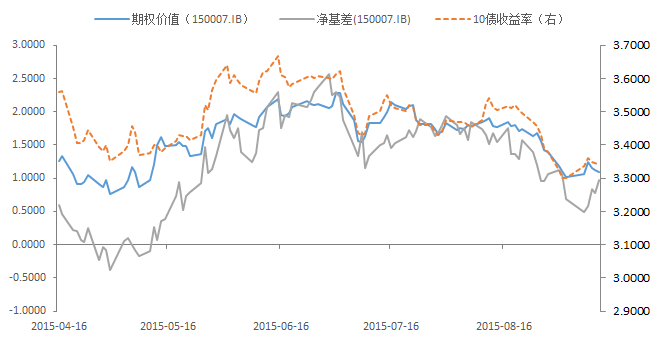

转换期权价值是影响净基差的重要因子。

比如T1509合约的低久期券150007.IB在收益率显著高于3%时,转换期权的价值较大,平均值为1.6262,而净基差的平均值为1.2304,两者的走势基本一致。

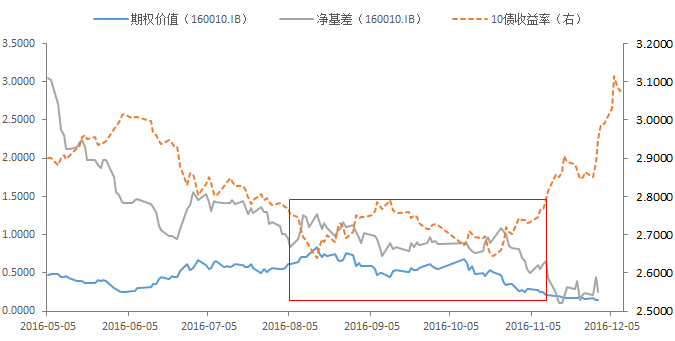

再比如,对于T1612合约的高久期券160010.IB来说,当收益率低于3%时,其转换期权价值较大。从具体时间段来说,在2016/7/20-2016/11/10期间,十年期国债收益率处于2.8%下方,160010.IB的转换期权价值均值为0.5442,净基差均值为0.9577,转换期权价值占比56.82%,两者走势高度相关。

图5:

低久期券的转换期权价值与净基差走势图(T1509-150007.IB)

图6:

高久期券的转换期权价值与净基差走势图(T1612-160010.IB)

但转换期权价值不是影响净基差的唯一因子。

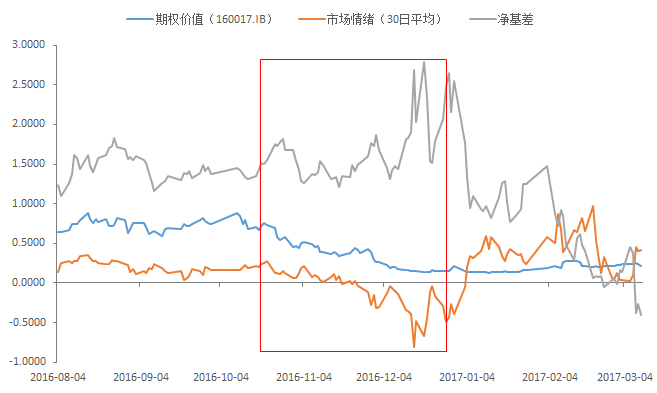

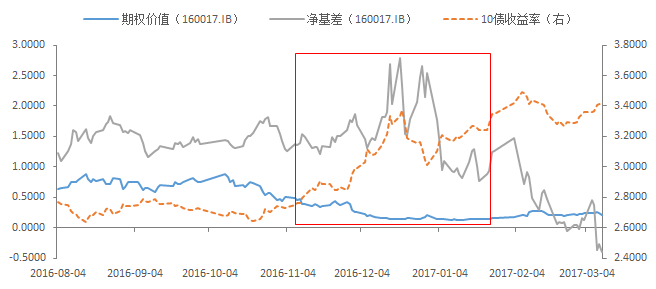

例如T1703合约在2016/11/8-2017/1/16时期内为主力合约,在这期间,收益率大幅上行并远离3%,其高久期可交割券160017.IB转换期权价值变小,平均为0.2420,而净基差的平均值为1.5951,占比为15.17%,说明在这时期,160017.IB的转换期权价值对净基差的影响较小。

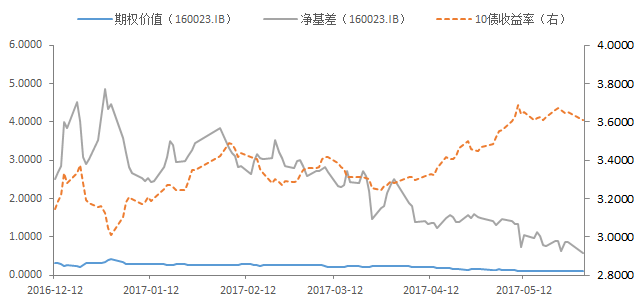

再比如,对于T1709合约的高久期可交割券160023.IB来说,当收益率高于3%时,其转换期权价值较低,在合约存续期间,平均为0.2201,但净基差的平均值达到了2.2715,占比仅为9.69%。这时,净基差的变化来源于其它因子。

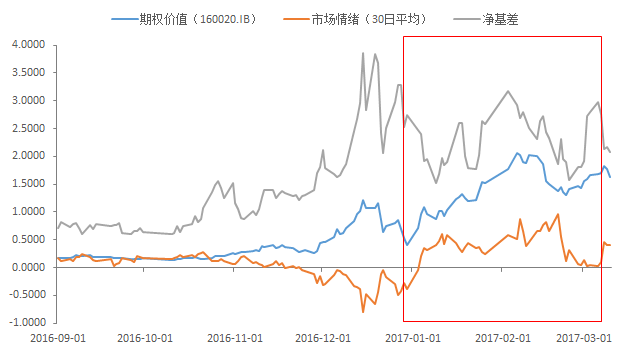

图7:

高久期券的转换期权价值与净基差走势图(T1703-160017.IB)

图8:

高久期券的转换期权价值与净基差走势图(T1709-160023.IB)

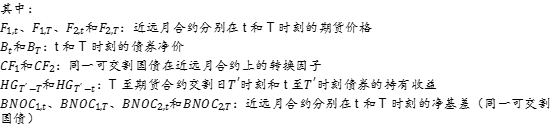

我们发现无论可交割券的转换期权价值处于什么水平,净基差与转换期权在数值上并不是完全相等的,两者之间总是存在“差值”,这个“差值”有时候会扩大,有时候会缩小。

我们将净基差与转换期权的这个“差值”定义为“除权后净基差”,

即:

影响“除权后净基差”的因素也有很多,比如套利缺位(国债期货上市初期的负基差长期存在)、套保需求(2016年底“债灾”引起的净基差大幅提升)等。

但我们认为随着市场的不断完善,能够持续影响“除权后净基差”的主要因素是市场情绪。我们所指的市场情绪是指期货市场和现货市场的相对情绪。当国债期货市场强于现货市场时,表明投资者对未来的市场情况相对乐观一点,投资者情绪较好(即使当前市场是处于下跌行情,仍能说明投资者这对未来不那么悲观,我们将这种情况也定义为市场情绪较好),这时“除权后净基差”就会下降;当国债期货市场弱于现货市场时,表明投资者对未来的市场情况相对悲观一点,投资者情绪较差,“除权后净基差”则会上升。

另外,期货合约的

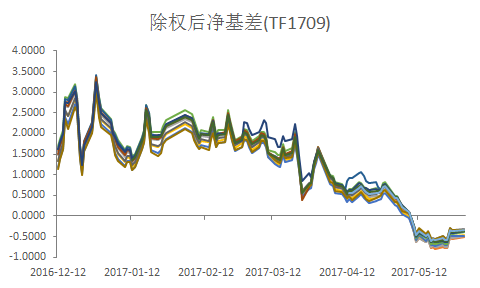

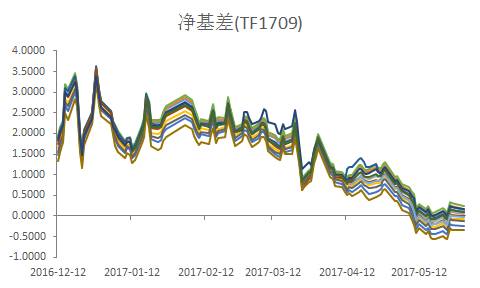

各可交割券的净基差在扣除了其转换期权价值之后,所得到的各可交割券的“除权后净基差”在数值上基本一致,这表明

市场情绪对单个合约的所有可交割券的影响大体是相同的。

从TF1709合约来看,其可交割券的净基差走势虽然一致,但是它们的数值差别较大,每日最大值与最小值之差的均值为0.5666,每日各可交割券净基差一阶中心矩的均值为0.1312;可交割券的“除权后净基差”则更显集中,每日最大值与最小值之差的均值为0.3717,每日各可交割券“除权后净基差”一阶中心矩的均值仅为0.0865。

图9:

国债期货除权后净基差走势图(TF1709)

图10:

国债期货净基差走势图(TF1709)

我们采用期现货相对强弱来度量期货市场和现货市场的相对情绪。

期现货相对强弱的具体计算分为三个步骤:第一、将国债期货每日涨跌幅度换算成相应的收益率变化幅度,举例来说,T合约在2017/5/31上涨0.47%,CTD券170010.IB的修正久期为8.2858,则合约对应收益率下行(0.47%/8.2858)*10000=5.63BP;第二、计算期货合约表现相对现货表现的强度,即现货收益率变化幅度与期货合约对应收益率变化幅度的差值,该差值大于零表示期货表现强于现货,投资者对未来相对乐观,情绪较好;该差值小于零表示期货表现弱于现货,投资者对未来相对悲观,情绪较差,举例来说,CTD券170010.IB的收益率在2017/5/31收益率下行3.99BP,那么期货合约表现强于现货,相对强度为-3.99-(-5.63)=1.64BP。

从T合约来看,期现货相对强弱的趋势与“除权后净基差”基本上呈现出反向的关系,当期现货相对强弱大于零时,市场情绪较好,“除权后净基差”下降;反之,当期现货相对强弱小于零时,市场情绪较差,“除权后净基差”上升。

图11:

期现货相对强弱与除权后净基差走势图(T合约)

我们利用市场情绪指标(期现货相对强弱)的均线穿越判断情绪的趋势变化,即当市场情绪指标的短期均线上穿长期均线时,认为情绪趋势变好,选择做空“除权后净基差”;当市场情绪指标(期现货相对强弱)的短期均线下穿长期均线时,认为情绪趋势变差,选择做多“除权后净基差”。

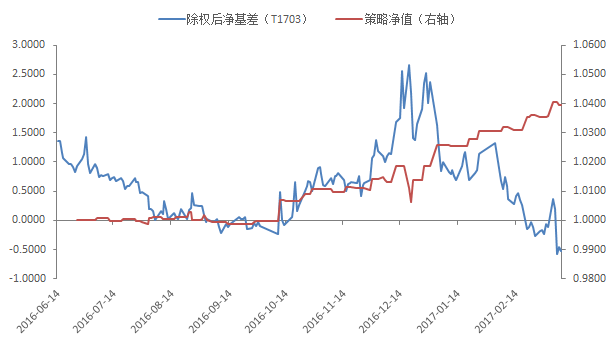

根据上述方法制定相应策略进行回溯(T1703):

1、如果T-1日期现货相对强弱的3日均线上穿8日均线时,则在T+0日按收盘价做空1单位“除权后净基差”,若T-1日的头寸是多头,则需先平仓再开空头头寸;

2、如果T-1日期现货相对强弱的3日均线下穿8日均线时,则在T+0日按收盘价做多1单位“除权后净基差”,若T-1日的头寸是空头,则需先平仓再开多头头寸。

“除权后净基差”基于市场情绪的策略执行区间是2016/6/24-2017/3/10,总计173个交易日,累计收益率3.95%。从策略的结果表现来看,该策略在前期“牛皮市”中表现一般,但在后期,策略净值随着“除权后净基差”的大幅波动而上升,说明其很好地抓住了“除权后净基差”的趋势性变化,即期现货相对强弱的趋势性变化与“除权后净基差”的趋势性变化是一致的。

图12:

除权后净基差基于市场情绪的策略净值表现(T1703)

对于如何利用情绪指标判断情绪变化,从而判断“除权后净基差”的变化,我们总结如下:

1、通过市场情绪指标的短期趋势与长期趋势之间的关系,我们可以确定“除权后净基差”的趋势性变化,当短期趋势大于长期趋势时,“除权后净基差”呈现向下的趋势;当短期趋势小于长期趋势时,“除权后净基差”呈现向上的趋势。

2、一般的移动平均线在短期均线与长期均线反复纠缠时,在判断标的价格的趋势性变化时会失效。但从期现货相对强弱的实质出发,其很好的克服了这个障碍,在均线发生缠绕时,若短期和长期均线均明显位于0上方,表明期货强于现货,“除权后净基差”会出现下降;若短期和长期均线均明显位于0下方,表明期货弱于现货,“除权后净基差”会出现上升。另外,若长短期均线均在0附近反复纠缠时,表明期现货并无明显的强弱趋势,“除权后净基差”将会处于窄幅震荡中。

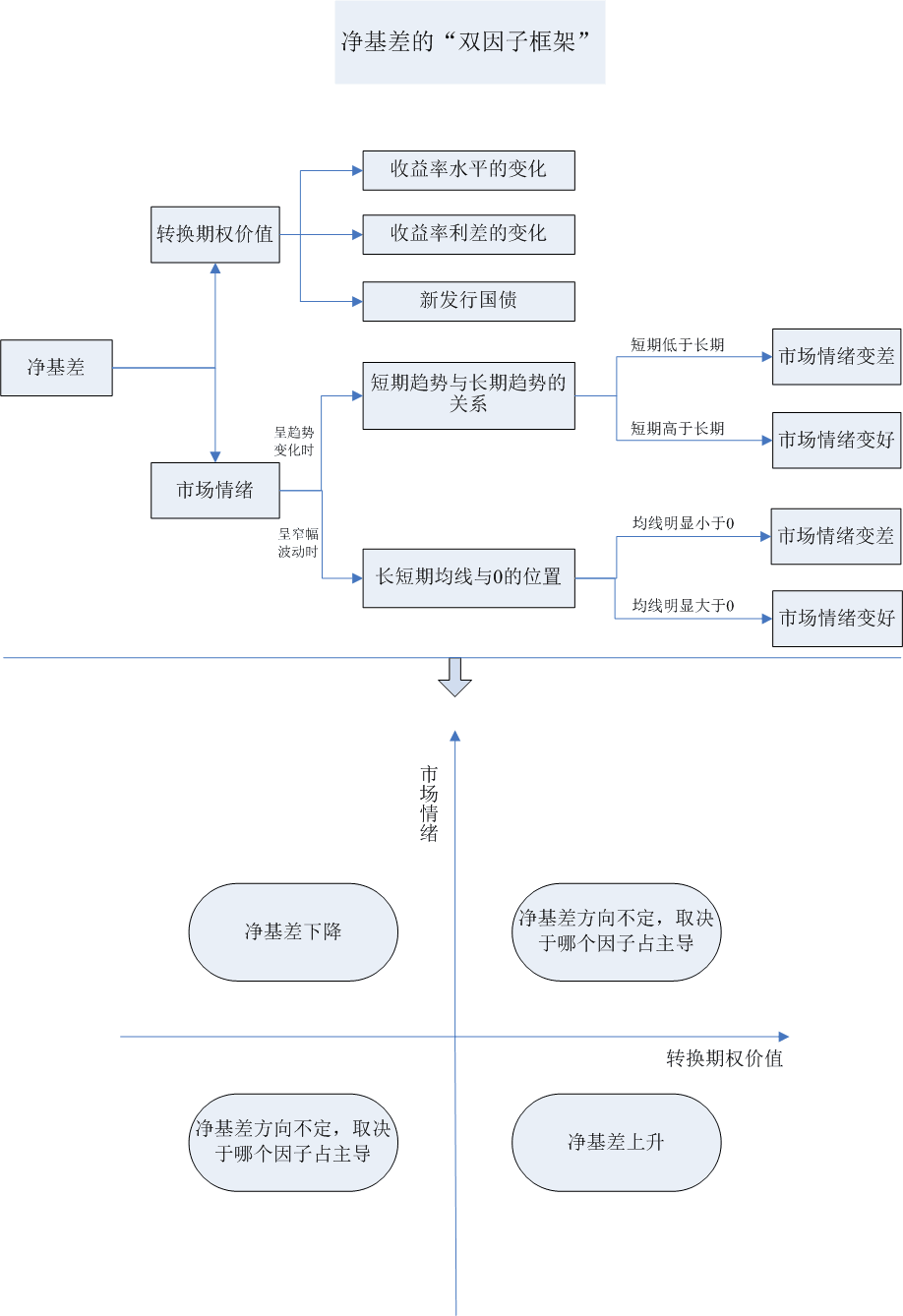

本文认为“除权后净基差”主要是由市场情绪引起的,因此提出分析净基差的“双因子框架”:净基差的变化由转换期权价值和市场情绪共同决定。

在对净基差变化的判断中,不同券种、不同收益率水平和不同市场环境下,转换期权价值和市场情绪分别扮演着不同的角色。转换期权价值的变动由可交割券的久期和收益率期限结构共同决定;而市场情绪的判断又由长短期均线的绝对水平和相对水平来决定,这就造成了净基差变化的多样性:

(1)、若转换期权价值变大而市场情绪变差时,净基差将会变大;

(2)、若转换期权价值变小而市场情绪变好时,净基差将会变小;

(3)、若转换期权价值变大而市场情绪变好时或者转换期权价值变小而市场情绪变差时,净基差的变化方向不定,取决于谁占主导地位。

图13:

净基差的“双因子框架”

转换期权价值与市场情绪均对净基差有正向影响:

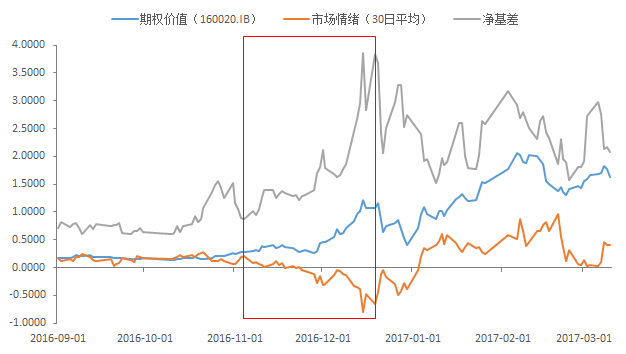

当转换期权价值上升且市场情绪较差时,净基差的两个组成部分均上升,最终推动净基差变大。以T1703合约的低久期可交割券160020.IB为例,在2016年11月-12月期间,收益率快速上行,160020.IB的转换期权价值逐渐上升,另外,市场情绪逐渐变差,现货强于期货,“除权后净基差”也呈现上升趋势。转换期权价值和“除权后净基差”的同时上升推动了净基差的变大。

图14:

转换期权价值与市场情绪均对净基差有正向影响的案例(T1703-160020.IB)

转换期权价值与市场情绪均对净基差有负向影响:

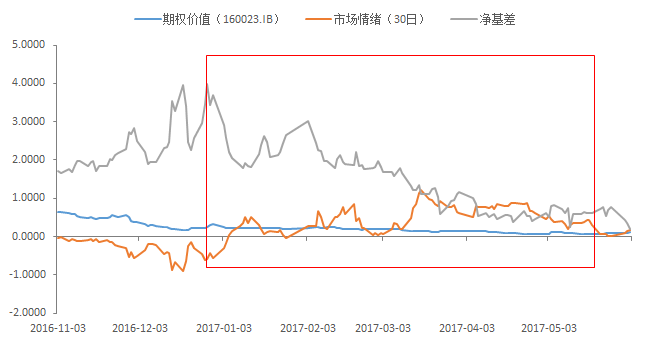

当转换期权价值下降且市场情绪较好时,净基差的两个组成部分均下降,最终推动净基差变小。以T1706合约的高久期可交割券160023.IB为例,在2017年1月-5月期间,收益率快速上行并远离3%,160023.IB的转换期权价值逐渐下降,另外,市场情绪逐渐变好,期货强于现货,“除权后净基差”也呈现下降趋势。转换期权价值和“除权后净基差”的同时下降推动了净基差的变小。

图15:

转换期权价值与市场情绪均对净基差有负向影响的案例(T1706-160023.IB)

转换期权价值与市场情绪对净基差的影响相反:

当转换期权价值上升且市场情绪较好时,净基差的两个组成部分变化方向相反,净基差变化情况要具体分析。

以T1703合约的低久期可交割券160020.IB为例,在2017年1月-3月期间,收益率上行并远离3%,160020.IB的转换期权价值逐渐变大,但市场情绪逐渐变好,期货强于现货,“除权后净基差”呈现下降趋势。转换期权价值和“除权后净基差”的反向变动使得净基差处于震荡状态。

以T1703合约的高久期可交割券160017.IB为例,在2016年10月-12月期间,收益率逐渐上行,160020.IB的转换期权价值慢慢变小,但市场情绪较差,现货强于期货,“除权后净基差”呈现上升趋势。由于市场情绪对净基差的影响较转换期权价值大,净基差呈现上行的走势。

图16:

转换期权价值与市场情绪对净基差的影响相反案例1(T1703-160020.IB)

图17:

转换期权价值与市场情绪对净基差的影响相反案例2(T1703-160017.IB)