职业资格号:S0570516080001

核心观点

公司三季报业绩预告超预期,景区业务表现靓丽

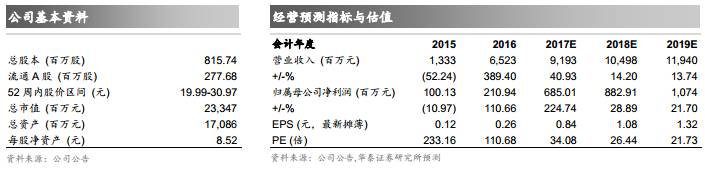

公司发布三季度业绩预告,超出我们预期:今年1-9月实现归母净利5.42-5.57亿元,同比增长245%-255%。考虑到17H1归母净利润2.41亿元,则Q3单季度实现归母净利润3.01-3.16亿元,同比增长110.5-121.1%。公司业绩大幅增长主要来源于:1)酒店业务入住率和平均房价快速提升带来RevPAR增长;2)南山景区游客大幅增长贡献;3)16年4-9月持有如家酒店66.14%股份实现并表,而17年1-9月持有如家股权比例为100%。按照统一口径计算(假设16年如家100%控股),17年1-9月业绩增速为53.8%-58.0%,17Q3单季度业绩增速为26.2%-32.5%。

海南岛旅游市场火热,南山景区业绩增速继续提升

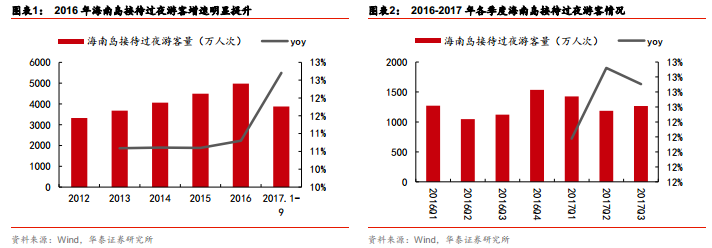

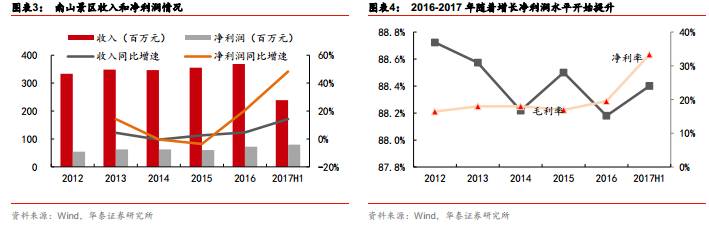

2017年H1南山景区(公司持股比例74.8%)实现营收2.39亿元(+14.31%);实现净利润7970万元(+48.23%)。根据海南省旅游委数据,17年1-9月接待旅游过夜人数3878.21万人次,同比增长12.7%;Q1-Q3分别同比增长12.18%/13.12%/12.90%,海南旅游市场持续火热。2017H1南山接待游客人数265万人,同比增长24.8%。假设南山游客占海南过夜游旅客比例稳定,我们估测Q3南山游客128.3万人(+25.13%),实现营收1.16亿元(+14.61%)。参考历史数据,南山景区1-9月净利润占全年比重85%-90%,考虑到客流规模增长带来景区盈利提升,我们估算17Q3南山景区净利润1771万元,同比增长51.77%,高于Q1(同比+47.66%)和Q2(同比+48.97%)增速。

连锁酒店行业景气持续,如家保持高速增长态势

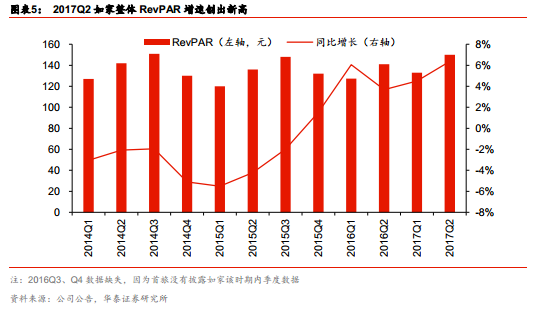

17H1原首旅酒店业务(剔除如家项目)贡献净利润-0.19亿元,我们预测1-9月可实现总体盈亏平衡;17H1如家收购项目费用(利息、摊销、中介、汇兑等)约0.55万元,假设Q3延续单季费用规模。剔除南山景区、原首旅酒店业绩后,估测如家(不含上述费用)17年1-9月实现净利润5.21-5.36亿元,同比增长51%-55.3%;17Q3 实现归母净利2.80-2.95 亿元,相比16Q3 净利润 1.91 亿元,同比增速为 46.8%-54.7%,与 17Q1(同比+51%)和 17Q2(同比+57.2%)增速相仿。

龙头高增长业绩确定性强,维持“买入”评级

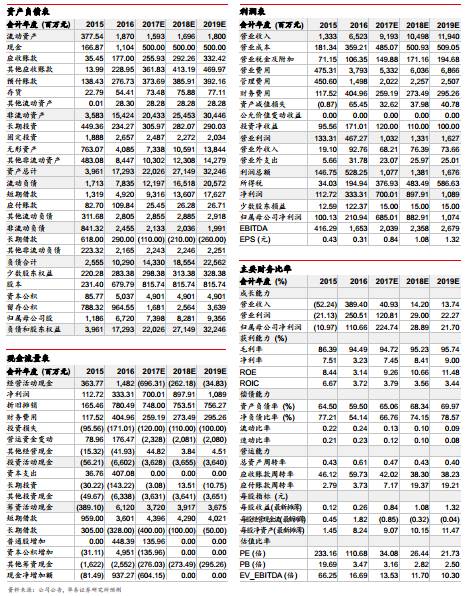

经济型酒店长期提价周期,中端酒店高速成长,上市公司作为行业寡头最大程度受益。公司管理机制优秀,2017年6月对高管推出限制性绩效现金激励;拥有9012万会员,订单贡献近2/3,与首旅集团旗下首汽、康辉、全聚德、东来顺等对接合作打造顾客生态圈。南山景区业绩亮眼,三季度业绩预告略超预期,上调上市公司17-19年归母净利6.85/8.82/10.74亿元,EPS 0.84/1.08/1.32元,对应PE34.08/26.44/21.73倍。考虑行业长期景气,公司高增长确定性强,以及估值切换,18年给予行业平均30-35倍PE,上调目标价32.4-37.8元,维持“买入”评级。

风险提示:需求不达预期风险;企业经营风险;资源整合不达预期风险。

报告正文

公司三季报业绩预告超预期,景区业务表现靓丽。公司发布三季度业绩预告,超出我们预期:今年1-9月实现归母净利5.42-5.57亿元,同比增长245%-255%。考虑到17H1归母净利润2.41亿元,因此公司Q3单季度实现归母净利润3.01-3.16亿元,同比增长110.5-121.1%。公司业绩大幅增长主要来源于:1)酒店业务入住率和平均房价快速提升带来RevPAR增长;2)南山景区游客大幅增长贡献;3)16年4-9月持有如家酒店66.14%股份实现并表,而17年1-9月持有如家股权比例为100%。按照统一口径计算(假设16年如家100%控股),17年1-9月业绩增速为53.8%-58.0%,17Q3单季度业绩增速为26.2%-32.5%。

海南岛旅游市场火热,带动南山景区盈利明显提升。2017年H1南山景区(公司持股比例74.8%)实现营收2.39亿元(+14.31%);实现净利润7970万元(+48.23%)。根据海南省旅游委数据,17年1-9月接待旅游过夜人数3878.21万人次,同比增长12.7%;Q1-Q3分别同比增长12.18%/13.12%/12.90%,海南旅游市场持续火热。2017H1南山接待游客人数265万人,同比增长24.8%。假设南山游客占海南过夜游旅客比例稳定,我们估测Q3南山游客128.3万人(+25.13%),实现营收1.16亿元(+14.61%)。参考历史数据,南山景区1-9月净利润占全年比重85%-90%,考虑到客流规模增长带来景区费用率下降和盈利提升,我们估算17Q3南山景区净利润1771万元,同比增长51.77%,高于Q1(同比+47.66%)和Q2(同比+48.97%)增速。

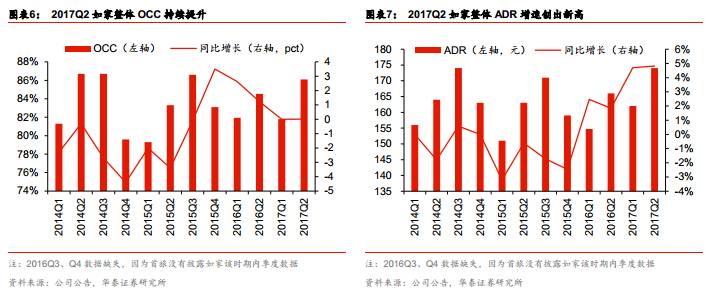

连锁酒店行业景气持续,如家保持高速增长态势。目前公司处于中长期RevPAR上涨周期:2017年Q2如家全部酒店RevPAR同比增长6.7%,ADR同比上涨4.7%,OCC同比提高1.57pct至86.1%:其中经济型酒店RevPAR同比增长4.2%,ADR同比上涨2.3%,OCC同比提高1.59pct至86.6%;中高端酒店RevPAR同比增长2.7%,ADR同比增长2.1%,OCC同比提高0.46pct至80.2%。

17H1原首旅酒店业务(剔除如家项目)贡献净利润-0.19亿元,我们预测1-9月可实现总体盈亏平衡;17H1如家收购项目费用(利息、摊销、中介、汇兑等)约0.55万元,假设Q3延续单季费用规模。剔除南山景区、原首旅酒店业绩后,估测如家(不含上述费用)17年1-9月实现净利润5.21-5.36亿元,同比增长51%-55.3%;17Q3 实现归母净利2.80-2.95 亿元,相比16Q3 净利润 1.91 亿元,同比增速为 46.8%-54.7%,与 17Q1(同比+51%)和 17Q2(同比+57.2%)增速相仿。

龙头业绩高增长确定性强,维持“买入”评级。经济型酒店长期提价周期,中端酒店高速成长,上市公司作为行业寡头最大程度受益。公司管理机制优秀,2017年6月对高管推出限制性绩效现金激励;拥有9012万会员,订单贡献近2/3,与首旅集团旗下首汽、康辉、全聚德、东来顺等对接合作打造顾客生态圈。南山景区业绩亮眼,三季度业绩预告略超预期,上调上市公司17-19年归母净利6.85/8.82/10.74亿元,EPS 0.84/1.08/1.32元,对应PE34.08/26.44/21.73倍。考虑行业长期景气,公司高增长确定性强,以及估值切换,18年给予行业平均30-35倍PE,上调目标价至32.4-37.8元,维持“买入”评级。

风险提示:需求不达预期风险;企业经营风险;资源整合不达预期风险。

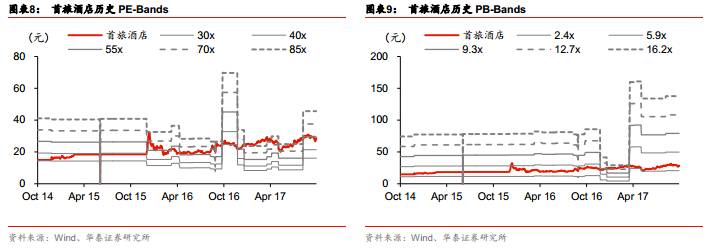

PE/PB - Bands

盈利预测

华泰社服团队简介

2016年 “金牛分析师”餐饮旅游行业第四名

2015年“金牛分析师”餐饮旅游行业第一名

2015年“水晶球奖”社会服务行业第二名

2015年“新财富最佳分析师”社会服务行业第五名

梅昕,华泰社服组组长。具有三年证券研究经验,美国LeHigh大学分析金融硕士,武汉大学金融工程学士,曾任职长江证券,2015年加盟华泰证券,深度覆盖餐饮旅游、职业教育等行业领域。

陈昊冉,华泰社服组研究员。北京大学金融硕士,中山大学理学学士,2017年7月加入华泰证券,主要负责餐饮旅游和教育相关产业研究和重点标的覆盖。

孙丹阳,华泰社服组研究员。复旦大学金融学硕士,浙江大学管理学学士,曾任职中泰证券,2017年9月加入华泰证券,目前深度覆盖餐饮旅游、教育领域。