正文

【小兵评析】

1

.

每年到了

11

月份和

1

2

月份,

IPO审核就经常会出现两个并不多见的词汇,一个是审阅报告,一个是盈利预测。

这两个会计处理都是跟发行人报告期最后一年业绩直接相关的,甚至是直接解决审核结果的。

2

.11

月份和

1

2

月份审核的

IPO发行人,财务数据有效期都是到6月

30

日的,如果到了年底审核,那么可能会关注到发行人

1-

9

月份的经营业绩情况,由于时间比较紧张会计师无法完成全部的审核程序,那么就出具效力相对较低且责任也比较小的财务审阅报告,作为

IPO审核的一个重要参考。

如果1-

9

月份业绩还是不能说明问题,那么也可以对最后一年的业绩进行盈利预测,尽管盈利预测的时候已经到了

1

1

月底

1

2

月初全年的业绩基本上是有数的,不过既然是预测就存在不准确的风险,就是要承担责任的,因而除非迫不得已很少有人愿意做盈利预测。

尤其是会计师,内心更急拒绝的。

3

.

不论是审阅报告还是盈利预测,出现都会有一个无可辩驳的前提就是:

发行人最后一年的经营业绩较之以往有着较大的波动,比如:最后一年业绩没有保持以往以及增长的趋势、最后一年业绩存在较大幅度下滑的风险,或者最后上半年业绩下滑比较大因而全年业绩下滑的可能性很大。因为最后一年截止到

6

30

的业绩看起来不是那么好看,甚至要比同期上半年业绩差异很大,那么发行人就会主动汇报

1-

9

月份的业绩,甚至预测全年的业绩,以证明发行人最后一年的业绩是有保证的,发行人存在的经营风险是可控的,未来的持续盈利能力是有保证的。

4

.

具体到本案例,我觉得是一个难得的可以解释盈利预测和财务审阅的案例。

具体来说如下:

①发行人2

016

年至

2

018

年业绩是持续高速增长的,从

7

000

万元一下子增加到接近

8亿元,利润正好翻了十倍,这可不是一般企业能做到的。

②如果发行人2

019

年别说继续高速增长,能够保持

8亿元的业绩规模那么也应该完全没有问题,不需要做什么审阅或者预测,要命的就是发行人2

019

年

1-

6

月业绩下滑

4

7.81

%,很接近5

0

%的审核红线。

③这种变动趋势,让别人没有想法那是不可能的:

2

018

年就是发行人的业绩最高峰吗?

2

01

9业绩下滑的趋势会持续吗?

业绩是不是还会回到2

016

年的水平甚至更糟吗?

还是:

2

019

年业绩下滑的趋势是偶然因素造成的?

发行人

2

019

年以及以后的业绩就算是没有高速增长至少保持稳定是没有问题的?

发行人业绩可能会有波动,但是保持

5亿元以上稳定的业绩规模是完全没有问题的。

④结合发行人披露的数据,发行人2

019

年业绩的变动趋势应该是这样的:

①

1

-

6

月,发行人业绩同比是下降超过

5

0

%;

7-

9

月,发行人业绩同比下降

4

1.71

;

综合作用下,发行人

2

019

年

1-

9

月净利润下滑

4

7.81

%。

②发行人对

2019

年做了盈利预测,其实主要就是关注

9-

12

月的净流润情况,经过测算

9-

12

月的净利润水平是可以超过去年同期的,这样全年的净利润较

2

018

年下降

4

1

%。

③1-

6

月下滑趋势最大,超过

5

0

%;

7-

9

月下滑趋势已经放缓且收窄;

9-

12

月不仅不下滑已经比去年同期还增长了。

不过现实情况怎样,至少现在来看发行人的危机已经解除了。

5

.

发行人在

2

019

年

1-

6

月业绩下滑超过

5

0

%的审核红线的情况下,后面的一系列操作算是逆天改命自我救赎,是不是因为这样的操作而改变了IPO节奏我们不得而知。

所以IPO审核节奏并不是越快越好,有时候将项目缓一缓放一放看一看也是一门学门。

6

.

最后,大家千万别忘了,人家发行人就算是业绩下滑

5

0

%那也有接近4亿元的净流润,那些净流润一共不到一亿元还想着是不是业绩下滑5

0

%以内可以过会的企业,就洗洗睡吧。

别说5

0

%,业绩规模小的企业基本上下滑3

0

%几乎没有生还的可能。

【发审委问询问题】

2016-2018年,发行人营业收入和净利润均大幅提升;2019年1-9月,发行人营业收入和扣除非经常性损益后的净利润同比分别下降20.79%和47.81%。请发行人代表:(1)结合国内行业周期走势情况、市场产能、市场需求等因素,说明发行人产品是否具有市场竞争力,未来收入是否能保持稳定,是否存在利润持续下滑的风险;(2)说明在中美贸易摩擦不断持续等情况下,发行人对美国市场出口收入占外销收入的比例不断上升的原因及合理性;(3)说明2019年1-9月收入与净利润均大幅下降的原因,与同行业可比公司存在差异的原因及合理性;(4)说明经营环境是否发生重大不利变化,影响经营业绩下滑的主要因素是否消除,是否会对发行人未来业绩、可持续经营能力构成重大不利影响;发行人拟采取的具体措施及有效性;(5)说明发行人盈利预测的具体方法、假设条件、选用参数、测算结果,测算是否谨慎。请保荐代表人说明核查依据、过程,并发表明确核查意见。

【招股书披露内容】

1、业绩下降的风险

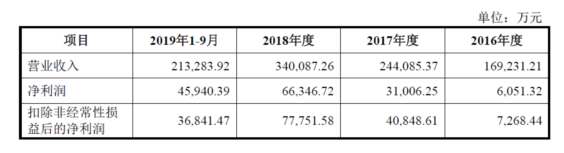

报告期内,公司收入和净利润情况如下表所示:

2016-2018年,公司营业收入和净利润均大幅提升;2019年1-9月,公司营业收入和扣除非经常性损益后的净利润同比分别下降20.79%和47.81%。2019 年1-9月,公司已实现扣非后净利润36,841.47万元;2019年7-9月,公司实现扣非后净利润14,678.70万元,同比下降41.71%,公司经营业绩下滑趋势正逐步扭转。根据公司2019年度盈利预测表,预计2019年10-12月扣非后净利润为9,035.54万元,高于去年同期,预计2019 年全年扣非后净利润为45,877.00万元,较2018 年同期下降41.00%。

二、盈利预测

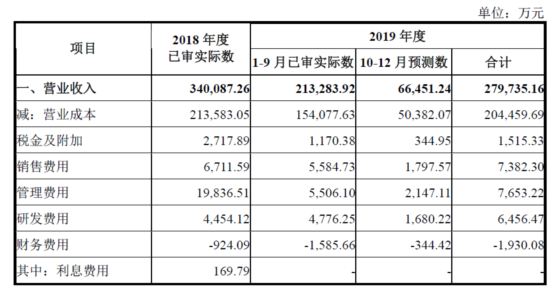

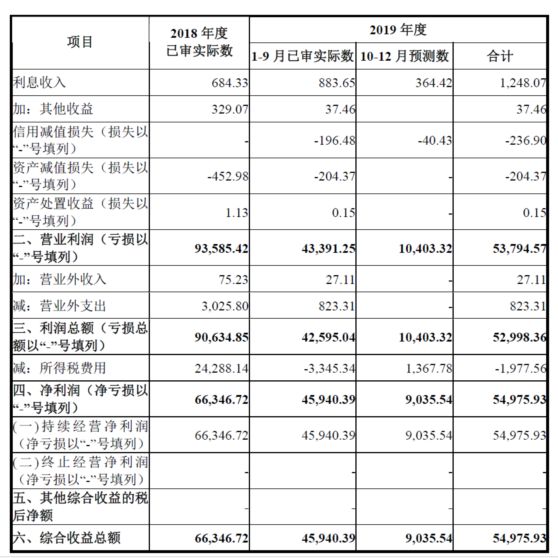

本公司编制了 2019 年盈利预测报告,天健会计师事务所(特殊普通合伙)2019年10月25 日出具了天健审〔2019〕7-463 号《山东东岳有机硅材料股份有限公司2019 年度盈利预测审核报告》,具体情况如下:

根据上述编制基准及假设条件,公司预计2019年度营业收入279,735.16万元,同比2018 年度下降17.75%;预计2019年度归属于公司股东的净利润54,975.93 万元,同比2018 年度下降17.14%;预计2019 年10-12月扣除非经常性损益后归属于公司股东的净利润9,035.54万元,高于去年同期,预计2019年度扣除非经常性损益后归属于公司股东的净利润45,877.00万元,同比2018 年度下降41.00%。

3、持续盈利能力没有发生重大变化

(1)公司的核心业务、经营环境、主要指标未发生重大不利变化

公司的核心业务为有机硅材料的研发、生产和销售,是我国有机硅行业中生产规模最大的企业之一。自成立以来,公司的核心业务未发生重大不利变化。

公司2019年1-9月经营业绩同比下滑幅度较大,主要是2018年1-9 月我国有机硅市场价格和公司经营业绩均处于近十年以来最高水平,并自2018 年四季度以来大幅回落所致。2018 年1-9 月,受国家供给侧改革和逐渐严厉的环保政策影响,我国有机硅市场供应偏紧,而市场需求大幅增长,市场供需紧张叠加原材料价格上涨推动有机硅产品价格大幅上升,国内DMC 平均价格由2017年的2.34万元/吨上升至3.21万元/吨,处于近十余年以来的最高水平。2019 年1-9 月,国内DMC 平均价格下降至1.98万元/吨,比上年同期下降较多,低于历史平均水平,主要原因是:第一,我国有机硅产品价格前期涨幅过高,自2018年9月进入周期性高位回调;第二,受中美贸易摩擦冲击,国内有机硅短期需求增速放缓,出口量下滑,同时市场悲观情绪进一步抑制下游采购积极性,加剧有机硅产品价格短期波动;第三,金属硅、甲醇和一氯甲烷等主要原材料价格大幅回落带动有机硅产品价格下降。

公司产品价格变动趋势与同行业上市公司情况基本一致,销量增幅高于同行业,经营业绩下滑幅度低于同行业。2019年1-6月公司产品销量同比增长20.41%,高于同行业平均增速9.12%,主要是公司通过工艺改进显著提高中间体产能和产量所致,并得益于国内有机硅市场的持续增长。公司在不利市场环境下仍保持较强的市场竞争力和持续盈利能力。

公司经营业绩下滑趋势正逐步扭转。我国有机硅市场价格在美国加征关税措施实施后呈现出过度下跌随即快速回升的趋势,中美贸易摩擦对有机硅市场冲击逐步减弱。我国有机硅市场价格自2019年7月以来逐步回升,并保持稳定。公司2019年三季度产品销售价格和毛利均呈现快速回升趋势。2019年7-9月,公司实现扣非后净利润14,678.70 万元,同比下降41.71%,公司经营业绩下滑趋势正逐步扭转。公司已编制2019 年度盈利预测表,并经天健会计师事务所审核,出具了“天健审〔2019〕7-463 号”《盈利预测审核报告》。2019 年1-9月,公司已实现扣非后净利润36,841.47万元;根据公司2019 年度盈利预测表,预计2019年10-12月扣非后净利润为9,035.54万元,高于去年同期,预计2019 年全年扣非后净利润为45,877.00万元,较2018 年同期下降41.00%。

(2)公司未来持续盈利能力分析

①有机硅属于快速发展的战略性新兴产业,随着开工率持续提升,单体企业毛利率不断增长

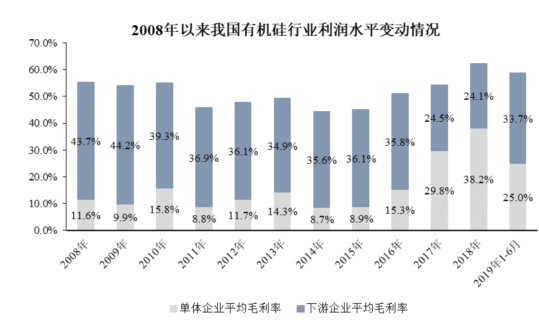

有机硅属于快速发展的战略性新兴产业,国家先后出台了一系列产业政策鼓励和支持行业发展,如《战略性新兴产业分类(2018)》《中国制造2025》《增强制造业核心竞争力三年行动计划(2018-2020年)》等。近十余年有机硅单体及下游深加工主要企业平均毛利率之和维持在50%左右,具体如下图所示:

2016年以前,我国有机硅单体企业盈利水平较低,主要系2008 年以前我国有机硅规模化生产技术和工艺尚未成熟,国内产能和产量均较小;随着规模化生产的技术瓶颈突破,2009-2010年我国主要厂商产能集中投放,聚硅氧烷新增产能达54.3万吨/年,年均增长80.62%,市场短期内无法消化,加上技术不成熟,开机不稳定,导致单体企业开工率和经营效益较低。2008-2015年,我国主要单体企业的平均毛利率在10%左右徘徊。

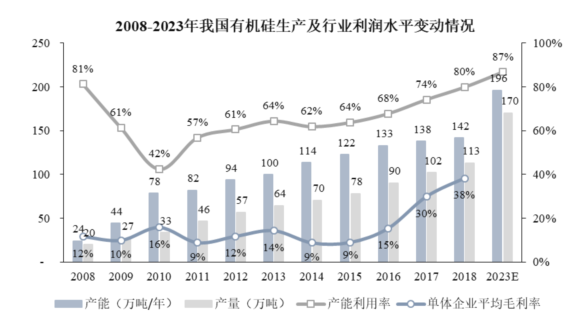

2016年以来,我国有机硅市场供需格局持续改善。2016-2018年我国聚硅氧烷总产量由90.0万吨增加至113.0万吨,年均增长率达12.05%,远高于同期行业产能增速3.22%,单体企业开工率大幅提升,盈利能力显著增强。截止2018年,我国聚硅氧烷产能利用率达79.86%,单体企业平均毛利率达38.12%,均创近十年以来的最高水平。具体如下图所示:

②发行人本次经营业绩下滑不会对未来持续盈利能力构成重大不利影响