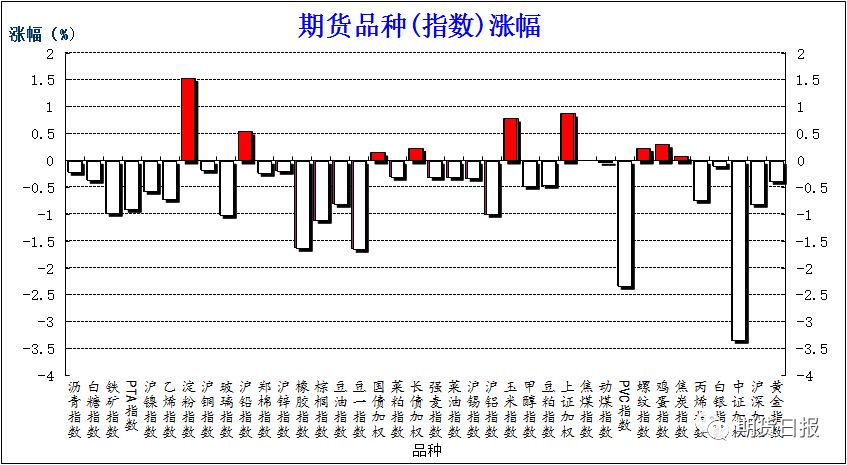

本周四,国内期货品种绝大多数下跌。涨幅比较大的是淀粉,涨幅超1.5%,其次是上证50、玉米、沪铅,涨幅超0.5%,然后是鸡蛋,跌幅近0.5%;跌幅比较大的是中证500,跌幅近3.5%,其次是PVC,跌幅近2.5%,然后是豆一、橡胶,跌幅超1.5%。

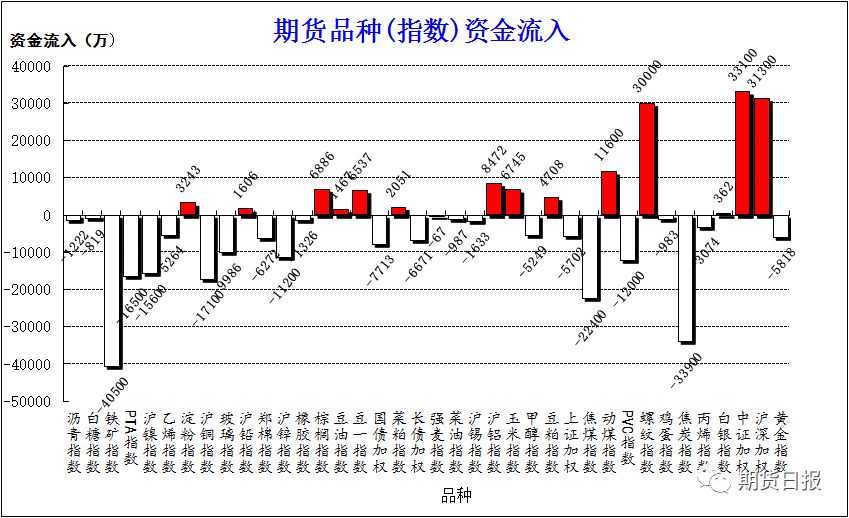

本周四,期货市场资金大多数流出。流入最大的是中证500,3.31亿、其次是沪深300,3.13亿、螺纹钢,3亿、动力煤,1.16亿、沪铝,8472万;流出较大的是铁矿石,4.05亿、焦炭,3.39亿、焦煤,2.24亿、PTA,1.65亿、沪镍,1.56亿。

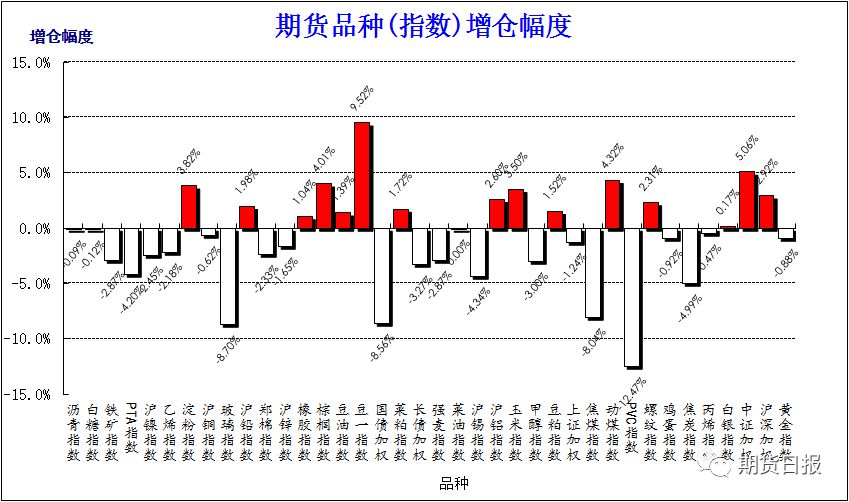

增仓幅度居前的品种是豆一,9.52%、中证500,5.06%、动力煤,4.32%;减仓幅度居前的是PVC,12.47%、玻璃,8.7%、五年国债,8.56%。

隔夜国际资本市场消息小集

1 . 昨晚美股指数涨跌不一;标普跌0.06%;道指涨0.14%;欧洲Stoxx50指数跌0.96%;美元指数跌0.56%;美铜涨0.45%;原油涨1.87%;黄金涨0.25%。美豆跌1.20%;美豆粉跌1.15%;美豆油跌0.57%;美糖涨1.51%;美棉涨1.53%。高盛商品指数跌0.81%;CRB指数涨0.49%;BDI指数跌3.30%。离岸人民币CNH涨0.33%报6.2988;德银X-Trackers嘉实沪深300中国A股ETF跌1.44%。

2 . 美股恐慌指数VIX下跌0.52%至13.47,期权市场对美股后市担忧程度减弱。GVZ(贵金属VIX)指数跌5.01%。OVX(原油ETF的VIX)指数涨0.04%。

3 . 货币市场三个月美元LIBOR利率报1.77777%(前值1.77340%);欧元三个月银行间拆放款利率(Euribor)报-0.328%(前值0.-328%)。

4 . 债券市场十年期国债收益率美国上涨6.4个基点报2.784%;德国上涨1.5个基点报0.726%。

5 . 黄金市场XAU(费城金银指数)跌0.07%至87.60,GDM/GOD[黄金矿业指数/金价]比值报0.4894(前值0.4915),Kitco黄金指数(剔除美元涨跌因素)跌0.31%报1195.04。

6 . 农产品方面,美豆和豆粕、豆油走弱。美糖、美棉上涨。

7 . 金属市场,铜价小涨,因美元下跌。镍大涨,徘徊于1月29日所创约两年盘中高位附近。

高盛将12个月铜目标价格由7050美元/吨上调至8000美元/吨。

8 . 原油收高,延续涨势,因美国汽油和精炼油库存的大幅下降暂时抵消了原油库存和产量增长的利空影响,同时减产行动的稳步推进也为原油多头注入信心。另外美元下跌也推动油价走强。

高盛将布油3个月价格预期从62美元/桶上调至75美元/桶,将布油6、12个月价格预期分别上调至82.5、75美元/桶。

高盛预计未来6个月石油将实现24%的回报率。预计2018年全球石油市场缺口为20万桶/日,2019年为过剩73万桶/日。

标普预计布伦特原油2018年均价为60美元/桶。

能源咨询机构JBC称,1月OPEC产量上升15.5万桶/日至3230万桶/日。

《中国石油产业发展报告(2018)》披露,2017年中国成品油市场需求侧有所改善,表观消费达3.2亿吨,同比增长2.8%,2018年中国成品油需求或比上年增加3%。

9 . 金价上涨,连续第二个交易日收高。美元走软令金价得到支撑。投资者正在等待周五的非农就业数据。

三菱集团预计今年四季度黄金将达到1410美元/盎司。

10 . 经济数据方面,【欧元区1月制造业采购经理人指数终值∶59.6 前值∶59.6 预估值∶59.6】【美国1月ISM制造业指数:59.1 前值:59.7修正为59.3 预估值:58.6】。

11 . 美国2017年第四季度的生产率出人意料地下滑,因为工时增长略微超过产出的增幅,凸显出当前这轮经济扩张过程中效率增长缓慢。

12 . 美国1月ISM制造业指数高于预期低于前值,表明制造业活动增长放缓,但仍连续17个月处于50的荣枯线上方,意味着美国经济仍在持续扩张。

13 . 美国12月营建支出月率涨幅超预期,主要是因私人营建项目投资上升至历史高位,以及联邦政府支出强劲反弹。

14 . 美国上周初请失业金人数意外录得下滑,表明年初劳动力市场收紧,经济走强。

15 . 标普称,美国失业率或进一步下降,降幅可能至少达到0.5%。劳动力市场闲置问题或多或少将在未来一年消失。

16 . 欧洲央行部分官员呼吁,在未来多长时间还将维持利率水平不变一事上,行长德拉吉应当提高利率指引的清晰度。

17 . 欧元区1月制造业PMI持平预期,继续保持强劲的扩张态势。产出增速创20年以来新高,新订单增速接近纪录高位。

18 . 德国1月制造业PMI仍位于积极扩张区间,工厂仍在以过去20年来前所未有的增速扩大生产;新增就业人数稳定在较高水平,暗示未来一年产能扩张和经济前景积极。

19 . 法国1月制造业继续增长,商品生产商仍受益于强势的国内外需求;新订单和新出口订单总量增速创纪录新高。

20 . 英国1月制造业PMI创2017年6月以来新低,产出增速骤降,且前瞻性新订单指数降至7个月低位,但通胀方面出现增长。

21 . 瑞银将2018年末欧元/美元预期由1.25上调至1.30。调整英国央行加息预期,预计5月将加息25个基点,前提是3月就英国退欧过渡期达成协议。

22 . 美国投资公司协会(ICI):上周零售货币市场共同基金资产减少了43.3亿美元至9972.2亿美元;机构货币市场共同基金资产减少了210.5亿美元,至1.80万亿美元。

23 . 集邦咨询报告称,全球医疗器械市场规模在2017年估计为4281亿美元,预计2021年可达约5174亿美元,2016-2021年复合成长率(CAGR)为4.78%。

今日重点关注:美国1月非农就业人数变化。美国12月工厂订单月率。

************************************************

国内财经新闻:

1. 中国1月财新制造业PMI 51.5,持平前值。新订单总量连续19个月保持增长,但增速较上月有所放缓;投入价格和售价涨幅均有放缓,通胀压力减弱。

2. 人民币兑美元即期周四收盘小跌,中间价则大涨近300点至2015年8月11日以来新高。美元反弹小幅提振购汇需求,成交略扩,但预计人民币调整空间仍有限。

3. 商务部表示,2017年我国国内贸易增加值10.7万亿元,占国内生产总值的比重约为13%,占比仅次于制造业,真正成为国民经济的大产业。

4. 易居房地产报告显示,2017年,全国商品住宅房价收入比为7.2,较2016年的7.4小幅回落,调控效果初步显现。

5. 瑞银将中国2018年实际GDP增速预期由6.4%上调至6.6%,将2019年预期由6.3%上调至6.4%;预计2018年底人民币兑美元升至6.2水平,2019年底升至6.1水平。

6. 据银监会,中国银行业金融机构2017年12月底境内总资产245.78万亿元,同比增长8.6%;12月底境内总负债226.37万亿元,同比增长8.3%。

7. 中电联预计2018年全社会用电量增5.5%,非化石能源发电比重将大幅上升。

8. 据中国证券网统计,信用债市场1月份已经发生5起债券兑付违约,涉及债券余额总计36.09亿元。

9. 德银估计,今年流入中国内地债券市场的外资将达7000亿元人民币。市场进一步开放,相对较高的收益率及稳定的人民币汇率是这背后的主因。

10. 国家税务总局称,2017年全国税务部门组织税收收入(已扣除出口退税)12.6万亿元,同比增长8.7%,扭转了近年来税收增长持续放缓的状况。