点击

陆家嘴制高点

,关注中国顶尖投资者交流生态圈

后台回复“hi” 直接领取

经济类最有价值电影和必看纪录片

陆家嘴制高点:汇集千人智囊团,打造陆家嘴顶级投资者生态圈

综合自财经韬略、

华尔街见闻、安信证券

从

1

月末到

3

月末,短短两个月,中国央行的资产规模减少了

1.1

万亿,大约

3%,这就是所谓央行缩表

。

这是央行层面的动作。“三会”(银监会、保监会、证监会)层面上,监管风暴正在来临。

我们此前就指出过,由于背景特殊,监管很有可能进入“比狠模式”。

所谓背景特殊,有三重含义:

1

、中央要求防范金融风险,抑制资产泡沫。

2

、保监会主席刚刚被抓,银监会也有高官落马。

3

、新的金融监管模式即将面世,金融监管层面临人事变动、部门职责重新划分等。

在这个时候,监管变得严厉是必然的。

但我在这里多说一句:需要有人协调,防止层层叠加引爆金融风险。风险固然危险,人为刺激引爆风险更危险。

今天想讨论的话题是:由于银监会近期一连串的监管动作,各大银行出现了“委外业务”的集中赎回。对此,“证券时报”、“财新”等多家媒体均有报道。

什么是“委外业务”?“委”是委托,“外”是外部。这是相对于银行来说的。说白了,就是银行通过理财等名义吸引到很多资金,但银行自己不是搞投资的,而是放贷的,在投资上不是很内行。所以,就把这些钱交给“外部机构管理人”来管理,以获得更高收益。

“外部管理人”,则包括证券公司、保险公司、基金公司、阳光私募等等。

那么,这些钱都投到哪里去了?主要是债券,当然还有股票、上市公司定增、信托产品等等,甚至可能进入期货市场、房地产、私募产品或者

P2P

。

据估计,银行“委外业务”的规模在

2015

年末就可能已经达到

16.7

万亿,其中银行理财的委外规模

5.17

万亿,银行非理财的委外业务规模为

11.52

万亿元。

银行“委外业务”已经成为一种常见的业务模式,不仅小银行使用,工农中建交等大行业普遍采用。

可以说,不“委外”不足以留住资金,不“委外”就没有市场竞争力。

在激烈的市场竞争中,银行许诺的回报率越来越高,“委外”的投资模式就会越来越激进,不断加杠杆。

在货币政策宽松时期,在“委外”业务上谁激进,谁的规模就做得大,业务就发展得快。但货币政策一旦出现逆转,那些反应慢的“委外”就可能出现风险。

现在,央行加强了“

MPA

(宏观审慎评估)考核”,给各银行打分。其考核项目非常细致,涉及到资本和杠杆情况、资产负债情况、流动性、定价行为、资产质量、跨境融资风险、信贷政策执行等七大类

14

项指标。

央行根据每家银行“

MPA

考核”得分情况,给银行“排排坐”,然后按照排序“分果果”。

成绩差、不听话的银行,会被要求多交存款准备金,而准备金在央行的“存款利息”会被打折,从央行获取资金会被“提价”

。换句话说,商业银行的饭碗被央行把控着,你不听话、不达标,就别想吃饱饭。

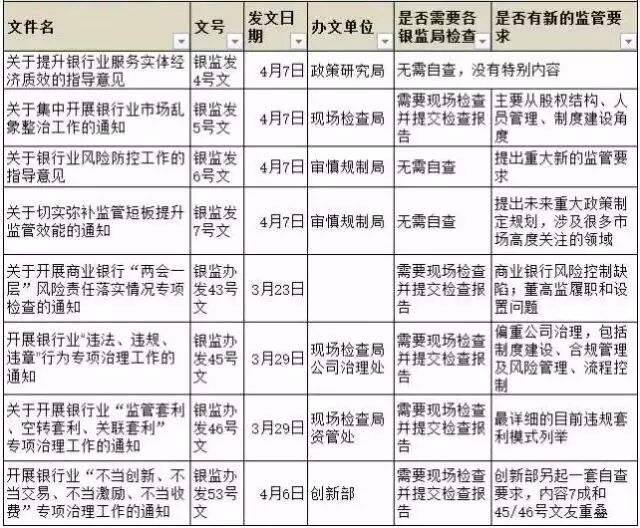

银监会也不含糊。下面是他们近期的监管措施:

表格来源:金融监管研究院(ID:banklawcn)

简单来说,央行和银监会收紧监管的结果是:各银行以前通过“金融创新”制造的“模糊地带”现在都被纳入严格监管,通过表外、同业等方式打的擦边球、加的杠杆都无法玩下去了,很多资金需要变现、归还,以达到

MPA

考核指标。

据媒体报道,国有大行的“委外”动辄以千亿计,但从占比上看,城商行才是“委外”大户。

所以,即便是最保守的估计,

16.7

万亿的银行委外投资,至少有上万亿需要赎回。

这将对谁构成利空?

1

、首先对债市构成利空,委外投资的主体在债市,而且很多加了杠杆。所以,委外赎回将给债市带来巨大压力。

2

、银行自身会受到损失。债市此前就出现过大跌,很多委外投资在债市是亏损的。如果被迫赎回,则亏损将被锁定。所以近期银行股除了新股外,普遍出现破位走势。

浦发银行的走势是这样的(下图):

兴业银行的走势是这样的(下图),看了这走势,前两天闪崩的原因你是不是突然理解了。总有人先知先觉,这是没有办法的。

民生银行的走势是这样的(下图):

3

、给股市、期货市场带来巨大压力。相当一批委外投资进入了股市,或者参与了定增,甚至流入了期货市场。所以,近期

A

股和国内期货市场都在跌。

4

、给楼市增添压力。肯定有相当一批委外资金的底层资产跟房地产有关,比如用来买了土地,或者用来作为开发贷。现在,这些投资中的一部分面临撤离压力。

你也许会问,这上万亿“委外”赎回后,钱并没有消失,应该还在市场里才对,所以还是可以支撑资产价格。其实你错了,这些钱是被“较高的风险偏好”衍生出来的。监管严厉之后,货币的衍生能力将降低,M2增速将继续下滑!

二、

“中国式缩表”已来临,和

你究竟有几毛钱的关系?

政府通过打高转送、打次新股、打雄安板块的三板斧,意图表达的很明显,那就是逼没背景的老百姓回到勤劳致富的老路上去,同样的思路体现为各种限制买房,甚至出动police抓炒房团。炒个房炒个股就想实现阶层跨越?做梦!套一句赵瑞龙的时髦的话说,中国不允许有

这么牛逼的老百姓存在!

当美联储还在为缩表放风之际,中国央行却已经“抢跑”了。